Блог им. TRADERAAR

Разбор моего портфеля. Идеи по инвестициям.

- 03 октября 2018, 16:10

- |

Доброго времени суток, коллеги!

Давно меня не было с обзором своего долгосрочного портфеля.

Те, кто читает мои топики могли видеть обзоры бумаг из моего портфеля, ориентируясь на них, принять торговые решения.

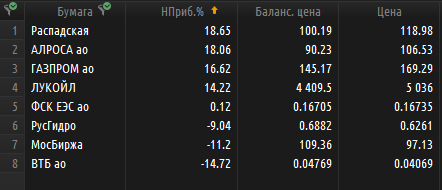

Итак, на сегодня имеем:

Реальная доходность составляет 8,45%, в годовых порядка 24%.

Лидером роста (на удивление) является Распадская. Не ожидал, что на таком коротком промежутке покажет такой рост. Потенциальная доходность сохраняется на высоком уровне и составляет более 25% по e/p. Чистая прибыль «Распадской» по МСФО в 1 полугодии 2018 г. выросла на 34% до 225 млн. долл. по сравнению с 168 млн. долл. в аналогичном периоде прошлого года. Выручка увеличилась на 23% и составила 542 млн. долл. против 439 млн. долл. в 1 полугодии 2017 г.

Алроса. Сейчас покупать наверное уже нецелесообразно (тем, у кого нет бумаги в поортфеле), справедливая стоимость находится в районе 117-120 рублей за акцию. Если же вы планируете добавить данную бумагу в долгосрочный портфель для диверсификации… брать однозначно! Акционеры компании «АЛРОСА» утвердили выплату дивидендов по результатам 1 полугодия 2018 г. в размере 5,93 руб. на одну акцию. Крайний день покупки бумаг для получения дивидендов – 11 октября 2018 г. с учетом режима торгов Т+2. Дивидендная доходность может составить 5,6%.

Компания «АЛРОСА» сообщает о росте добычи алмазов на обогатительной фабрике «Севералмаз» более чем на 31%. За первые 6 месяцев 2018 г. было извлечено почти 1,6 млн. карат алмазов, что на 381 тыс. карат больше, чем годом ранее. В 2017 г. производство «Североалмаза» составило около 7% добычи по группе компаний «АЛРОСА».

Газпром. Ну тут говорить много не буду. Пусть кусают локти те, кто не верил в нее и спорил со мной в комментариях в свое время. Из интересных новостей из сегодня ;) Компания «Газпром» оспорил решение арбитража по спору с польской PGNiG, там самым затянув спор, который тянется с 2015 г.

Польская PGNiG пытается добиться снижения цены по контракту на поставку газа. Согласно данным Минэнерго РФ, компания «Газпром» увеличит мощность газопровода Сахалин-Хабаровск-Владивосток к 2025 г. на 8 млрд. куб. м. газа в год для поставок в Китай.

Лукойл. Потенциал роста считаю на уровне 10-15% по мультипликатору e/p. Компания отличная, имеет прозрачную дивидендную политику. Однозначно держать в портфеле имеет смысл.

Нефтяная компания «ЛУКОЙЛ» шестой год подряд названа крупнейшей частной компанией России в рейтинге журнала Forbes. Издание распределяет места в своем рейтинге по выручке предыдущего года.

ФСК. Не пришло еще время ФСК, не пришло. Потенциальная доходность сохраняется на высоком уровне.

РусГидро. Многие не понимают этой бумаги, возможно и не поймут. Бумага крайне недооценена рынком. Думаю ее время придет, когда мир начнет переходить на альтернативные источники добычи энергии. Именно в тот момент компания начнет расти. Думаю, что это начнет происходить в течении ближайших нескольких лет. Могу ошибаться, но компанию лучше брать сейчас (на долгосрочную перспективу).

Мосбиржа. Покупать спекулятивно ее сейчас опасно. Потенциальной доходности в ближайшей перспективе может не быть. В качестве долгосрочной инвестиции приобрести ее можно.

ВТБ. Данную инвестицию считаю поистине ошибочной. Многого не учел. По возможности буду избавляться, но только когда увижу ее чуть выше.

С учетом дивидендов и годовых в % мой портфель выглядит:

| Газпром | 26.07 |

| Распадская | 25.06 |

| АЛРОСА | 23.22 |

| ЛУКОЙЛ | 16.68 |

| ФСК ЕЭС | 5.85 |

| РусГидро | -8.34 |

| Банк ВТБ | -14.51 |

| Московская Биржа | -14.78 |

По предыдущим идеям ММК и МТС… пока держим.

Читайте меня, поддерживайте и будет у вас счастье ;)) Те, кто идет на конфу, с вами увидимся ;)

Спасибо за внимание и отличного дня!

теги блога Moneynomics

- FORTS

- Иран

- фьючерсы

- Bitcoin

- Ozon

- Quik

- US500

- Whoosh

- yandex

- Акции

- АЛРОСА

- Аэрофлот

- банки

- биржа

- Биржевой стакан

- внутридневной трейдинг

- ВТБ

- Газпром

- Газпромнефть

- ГМК Норникель

- Депозитарий

- дивиденды

- дивиденды 2024

- дневник

- Дневник Биржевого Трейдера

- дневник сделок

- Дневник трейдера

- долгосрочное инвестирование

- доллар

- Израиль

- Инвестграм

- инвестирование

- Инвестиции

- Исследование

- кризис

- кризис 2008

- Лукойл

- ЛЧИ 2018

- Магнит

- Маржинальная торговля

- Мегафон

- ММК

- МТС

- Налоги

- Налогообложение на рынке ценных бумаг

- нефть

- новый год

- Норникель

- НРД

- Облигации

- опрос

- открытые позиции

- отчеты МСФО

- портфель

- портфель акций

- Распадская

- реестр

- Россети

- скальпинг

- сложный процент

- спекуляции

- срочный рынок

- стратегия

- Технический анализ

- торговля

- торговые сигналы

- Торговые системы и стратегии

- трейд

- трейдинг

- финансовое планирование

- ФОРТС

- ФСК Россети

- фундаментальный обзор

- фундаментальный анализ

- фьючерс

- ценные бумаги

- яндекс банк

Дерганий мне хватает на срочном рынке в конкурсе ЛЧИ, в этом году решил поучаствовать… пока ни рыба… ни мясо. Не получается особо заработать. А вот инвестиции — другое дело! ;))

Честно скажу, что ОАК — убыточная компания, такие в целом не рассматриваю. Что касается Иркут -переоценена фундаментально. Также в целом не интересна на долгий срок.

Для спекулятивного портфеля также не рассматривал бы, т к есть более интересные бумаги.

Касаемо кризиса и всех падений, в целом считаю, что ноябрьские санкции — не санкции вовсе… ) Вот отношения США и Китая. За ними я бы понаблюдал, но если и говорить о кризисах и т. д… то скорее не раньше 2019 года. Новогоднее ралли надеюсь еще увидим с вами :)

А за Ростелеком что сейчас думаете?

«Данную инвестицию считаю поистине ошибочной. Многого не учел. По возможности буду избавляться, но только когда увижу ее чуть выше. »

Где-нибудь можно прочитать про изначальную инвест-идею? Какой был повод для входа и что вы не учли?

smart-lab.ru/blog/479976.php