SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. AntonPonomarev

Сбербанк. Пятилетняя и годовая доходность акций

- 23 октября 2018, 16:52

- |

Хочется поддержать морально тех, кто открыл лонг на 190 по обыкновенным акциям Сбербанка. Решил, что поможет оценка доходность акций Сбербанка с точки зрения пассивного инвестора.

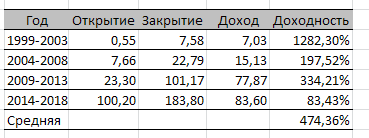

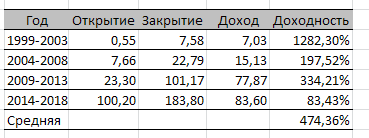

Таблица 1. Пятилетняя доходность обыкновенных акций ПАО Сбербанк

В среднем ПАО Сбербанк каждые 5 лет растет на 474 %, но если отбросить первые 5 лет, то рост составит 205 % за 5 лет.

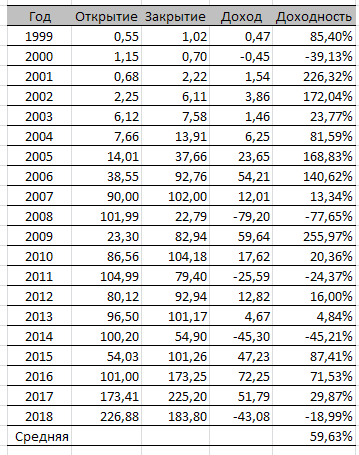

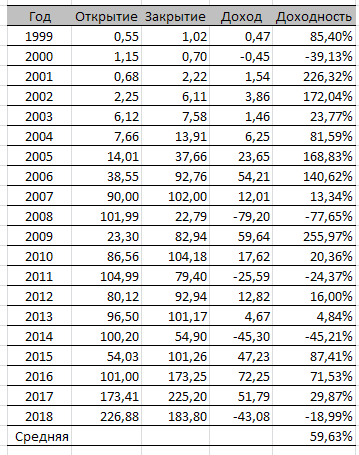

Для среднесрочных инвесторов провел оценку годовой доходности акций, результаты ниже.

Таблица 2. Годовая доходность обыкновенных акций ПАО Сбербанк

Годовая доходность в среднем составила 60 % в год, при этом, если исключить первую пятилетку, то доходность составит 48 %.

Таблица 1. Пятилетняя доходность обыкновенных акций ПАО Сбербанк

В среднем ПАО Сбербанк каждые 5 лет растет на 474 %, но если отбросить первые 5 лет, то рост составит 205 % за 5 лет.

Для среднесрочных инвесторов провел оценку годовой доходности акций, результаты ниже.

Таблица 2. Годовая доходность обыкновенных акций ПАО Сбербанк

Годовая доходность в среднем составила 60 % в год, при этом, если исключить первую пятилетку, то доходность составит 48 %.

теги блога Ирбис

- 1984

- 2018

- 7 навыков

- covid-2019

- forex

- RUBUSD

- SiH9

- Siz8

- SNGS

- SRZ8

- Youtube

- Адам Смит

- акции

- анализ

- анализ финансовых рынков

- анализ эмитентов

- Баффет

- Бережливое производство

- вероятность

- Волк

- ВТБ

- Газпром

- ГМК Норникель

- Греф

- Дамодаран

- дебил

- деньги

- Джобс

- доллар

- Доллар рубль

- доллар США

- доходность акции

- Думай и богатей

- Зомби

- Инвестиционная оценка

- казначейство

- Кийосаки

- Кови

- коронавирус

- котировки

- Лукойл

- Маркетинг

- Маски

- МБА

- Московская биржа

- МРСК Волги

- мышь

- Нефть

- Норникель

- ОГК-2

- опрос

- ОПЭК

- Оруэлл

- оффтоп

- пассивный инвестор

- Разумный инвестор

- рецензия на книгу

- Роснефть

- Ростелеком

- Рубль

- саентология

- самурай

- санкции

- санкции США

- Сбербанк

- Сговор

- ситуация

- Стивен Кинг

- Стратегия

- Сфера

- тайм-менеджмент

- Талеб

- тоталитаризм

- Трамп парам пам пам

- Трейдер

- трейси

- Управление благосостоянием

- управление риском

- учёба

- Форд

- форекс

- Фридман

- фьючерсы

- халява

- центр обработки данных

- черный лебедь

- Чиркова

- Чушь

- Юнипро

- Яндекс

Кто ж проценты плюсует? Зачем среднюю арифметическую выводить? Неужели корни и степени так трудны?

PS. Рост за 20 лет в 334 раза — это 33,7% годовых

Рост за 15 лет в 24 раза — 23,6% годовых

За 15 лет не считал, но за 4 первых пятилетия средняя геометрическая была такой:

1999-2003 = 68,98% годовых.

2004-2008 = 24,57% годовых.

2009-2013 = 34,7% годовых.

2013-2018 = 12,7% годовых при условии что котировки до конца года останутся неизменными.

Автор топика считал доходность как среднюю арифметическую, а этого категорически нельзя делать. Это ведёт к завышению доходности.

Научиться вычислять среднюю геометрическую доходность проще простого. Надо только захотеть, а не встречать в штыки справедливую, конструктивную критику.

вообще была идея побаловаться со статистической оценкой вероятности и поддержать товарищей, до того, как мы все вместе с ВВП отправимся как мученики в рай для акционеров Сбербанка). Видимо придется изложить подробнее смысл описанного выше.

1. Среднее — точка равновесия, которая уравновешивает высокие и низкие значения.

2. Интервальная оценка для доходности 59,62%+-43,36%, то есть доходность принадлежит [16,1%;103,15%].

Вот какая из Ваших оценок не попала в прогноз?

Когда что-то непонятно, всегда можно спросить. А Вы поторопились, бросились критиковать, учить.

«Не учи, да не учен будешь».

Нет, взгляд на компанию по прежнему позитивный. По прежнему держу эти акции в портфеле, и доля которых в портфеле по прежнему самая большая. И ни одной акции я за всё время владения ими, начиная с 2007 года, я не продал.

А зачем, если у компании по прежнему прекрасные перспективы, идёт рост операционных и финансовых показателей, и дивиденды год от года становятся более щедрыми. В 2018 году (эта дискуссия состоялась в 2018 году) за 2017 год Сбер выплатил 12 рублей на акцию. А по итогам 2023 года дивиденды уже могут составить что-то в районе 30-ти рублей на бумагу. При моей-то средней цене покупки равной 64 рублям, дивидендная доходность составит процентов эдак 50-сят.

Совершенно нет желания расставаться с этими бумагами. А вот сегодня как раз разместил в группе Вконтакте цитату из свежего письма Баффета:

«Когда вы найдете действительно замечательный бизнес, продолжайте заниматься им. Терпение окупается, и одно замечательное дело может компенсировать множество посредственных решений, которые неизбежны»

Уоррен Баффет.

Это из моего комментария, имеющего отношение к акциям Московской биржи, которые тоже есть в моём портфеле. Но это справедливо и для акций Сбера.

Сбер всюду пишут что помания хорошая сейчас. Но часто так аналитики разгоняют намерено котировки. По крайней мере бывало.

Что было в 18 году вы пишете тогда всего 12р дивов, а в прошлом году в 23 получается заплатил 25. Конечно рост есть, но прошло 5 лет все изменилось, прежде всего цены на все вокруг. Рубль упал и уже те 12р в лучше мслучае превратились вдвое больше, те порядка того, что и было заплачено. Но хочется реального роста прибылей, в реальном выражении за вычетом инфляции.

Да перспективы хороши, но есть ряд проблем. Первое что мне видится это текущая ситуация со спадом в кредитовании. Всё из за ставки и временно понимаю, но тем не менее это на 24 г. Далее снижать её придётся и кредитование подрастет снова.

Это риск-не риск. Но вот введение цифрового рубля считаю сильно ударит по пртбылям банках, ведь они зарабатывают на комиссиях много, а переводы цифрового будут без комиссий. Все и кинутся так переводить.

Далее насчёт дивдоходности. Считаю правильнее её мерять к текущей, лучше к средней по году, а не той средней цене, по которой куплены акции. Когда было 64р рубля по Сберу? Очень давно! Тогда жизнь была другая и деньги. Те 64р скорей всего было заметно больше, чем сегодняшние 290 его стоимости. Хотя это свидетельство недооценки акций и в норме они уже удолжнв хотя бы вдвое прыгнуть. Но по понятным причинам этого не будет в ближашие годы.

По поводу выросших цен, реальной доходности, которой бы очень хотелось и прочего. В акции встроен механизм, который позволяет акциям не всегда быстро, но отыгрывать рост инфляции, и желательно или просто купить акции какого-нибудь индексного фонда, или составить портфель самостоятельно из акций компаний, которые производя товары и услуги, закладывают в их цены инфляционные издержки да ещё закладывают в них процент, позволяющий заработать больше инфляции. Ну и если компании это могут, то и доходы их будут расти быстрее инфляции, а значит и совокупная доходность инвестора, купившего эти активы, будет обгонять инфляцию. Я вот так думаю.

По поводу разных страшилок про цифровой рубль, про снижение темпов кредитования и по поводу прочих спекуляций, которыми кормят розничных инвесторов, вызывая в их умах смятение, и желание скорее побежать, и что-то предпринять, что выливается в ненужную активность/торговлю, которая приносит им вред, а брокерам пользу/комиссии.

Нужно просто владеть акциями банка, занимающего доминирующее положение на рынке, и способного извлекать прибыль из любой ситуации, имеющей место на рынке, и зарабатывающего если не все прибыли, которые зарабатывает банковский сектор, то львиную часть этих прибылей, и не волноваться по поводу того, что вот сейчас цифровой рубль пойдёт в народ, и банки тихо умрут из-за того, что люди перестанут пользоваться банковскими кредитами.

Говоря о средней цене покупки, и о том что год от года растёт дивидендная доходность сделанных когда-то вложений, я тем самым хочу сказать, что терпеливое вложение купленным активом оборачивается со временем более высокими доходами. При этом при поиске объекта для вложения новых денег естественно смотреть текущие доходности активов.

Но при этом опять же нужно иметь, что покупая сейчас актив, дающий например 10% дивдоходности, и сравнивая эти 10% с текущей доходностью депозитов, которые приносят сейчас больше, нельзя смотреть на ситуацию вне её динамики. И то что сейчас приносит 10% дивдоходности, со временем может начать приносить 20%, а депозиты могут перестать приносить 15-16%% в недалёком будущем по мере ослабления инфляции.

А что будет в ближайшие годы, и удвоится ли капитализация Сбера в ближайшие годы, сие нам неведомо, и нечего забивать себе голову этими мыслями. Я вот так считаю. Наше дело купить акции/фонды акций как класс активов, способных со временем принести реальную доходность, и спокойно сидеть на попе ровно. Такие мысли.

Хотелось бы отметить момент. Да вы в конце говорите что не стоит забивать голову сколько будет стоит данная акция в будущем. Да впрочем как любая, которой владеешь. Вот ваш пример средняя 64р всего, куплены давно, доходность как дивидендами, так и ростом Понятное дело даёт очень большую, если так считать. Но допутим количество акций вам бы хотелось побольше и начинаете сейчас докупать. Да учитываете, что что сказали про сравнение доходности вкладов, они сегодня выше, дальше ниже, я это хорошо понимаю, но большинство нет. Может кто то считает допустим что глобальные какие то изменения подтолкнуть ЦБ к повышенным ставкам на постоянной основе. Не знаю возможно ли такое в принципе и у нас, как например в некоторых странах всегда высокие ставки что не делай на инфляцию это не влияет особо...

Вообще немного другое ещё хотел добавить, вот к такой низкой средней все время сейчас если добавлять, то она довольно быстро будет расти. А значит уже меньше преимущество по доходности.

вообще была идея побаловаться со статистической оценкой вероятности и поддержать товарищей, до того, как мы все вместе с ВВП отправимся как мученики в рай для акционеров Сбербанка). Видимо придется изложить подробнее смысл описанного выше.

1. Среднее — точка равновесия, которая уравновешивает высокие и низкие значения.

2. Интервальная оценка для доходности 59,62%+-43,36%, то есть доходность принадлежит [16,1%;103,15%].

Вот какая из Ваших оценок не попала в прогноз?

Когда что-то непонятно, всегда можно спросить. А Вы поторопились, бросились критиковать, учить.

«Не учи, да не учен будешь».

Кстати, я имею титул «Гуру инвестиций». :) Так что учить это моё хобби.

Вот здесь, кстати, много дискутировали как правильно считать годовые доходности и за период:

forum.roundabout.ru/viewtopic.php?f=13&p=70123#p70123

Объясню на пальцах. Представьте что первый год вы получили -50%, второй +50%. Среднеарифметически Вы в нуле, а по факту?

Entia non sunt multiplicanda praeter necessitatem.

https://www.sberbank.com/ru/investor-relations/share-profile/stock-chart-and-performance-calculator В т.ч. можно реинвестировать прибыль и учитывать дивиденды.

Так может поэтому за такие разговоры стали платить?

Кто драматически потеряет в предстоящий кризис?

Долговременные инвесторы и мажоритарии. Те, кому не резон сбрасывать портфель. Правда они могут захеджироваться на срочке.

Если в разгар кризиса ЦБ временно не остановит шорты и срочку.

В целом главное — определить финансовые цели, в зависимости от срока целей проводить стратегическое распределение долей в портфеле между долговыми и долевыми ценными бумагами.

Если сроки по целям — это ближайшие 5 — 7 лет, то следует ограничиться только облигациями со сроками погашения, соответствующими сроком целей, иначе существует вероятность фиксации убытков по долевым ценным бумагам при невыгодном на плановую дату выхода в кэш курсе.

«И может намного быстрее, чем нам сейчас кажется пойдёт рост.»

В общем-то так оно и вышло, что для многих было не очевидно в октябре 2022 года.

Да старался не нагнетать, хотя реальные локальные минимумы как оказалось рынок примерно тогда давал. Но кто знал как далеко коррекция зайдёт? Казалось и ниже 1900п заметно уйдёт и поэтому одномоментно набирать сколько нибудь значимую позицию нельзя было.

И теперь прошло около 1.5 лет и снова никто не знает и близко как дальше двигается рынок. Можно предполагать, анализировать, пусть с какой то вероятностью, но все может измениться в любой момент. Случаются подобные изменения редко конечно (чёрных лебедей все же в природе мало), но зато в панику не слабо вводят.

В общем с тех пор рынок заметно отыграл потери. Посмотрим с текущего момента что будет. Чисто моё мнение рост продолжится, но будет медленнее, хотя дивиденды совокупные в 24г вполне могут побить все рекорды.

«Линхарт Стернз, должно быть, благотворно влиял на своих клиентов, потому что его главный тезис заключался в том, что конечная цель инвестиций — обретение покоя. А покой можно обрести, только избегая тревог. А чтобы избежать тревог, человек должен знать, кто он такой и что он делает.»

Вот ссылка на эту главу книги, откуда я и взял эту цитату:

Глава 7 Тревоги и поиски индивидуальности (linerich.com)

По ссылке обязательно прочитаю, спасибо.

Группа «вОкруг да ОкОлО» (vk.com)