Блог им. ch5oh

О "нормальном рынке" или "Что Вы хотите узнать про опционы, но боитесь спросить?"

- 23 октября 2018, 23:43

- |

Некоторое время назад столкнулся на С-Л со странным явлением "отрицания наблюдаемых фактов". Причем ладно бы дело касалось вопросов веры. Или вопросов политики — там эта картина ожидаема. Но в среде практикующих трейдеров это было неожиданно.

Чтобы быть конкретным, речь идет о природе рынка и о тех вероятностных законах, которые создают график цен.

Было высказано утверждение о том, что "фундаментальный процесс, создающий график цены, является лог-нормальным броуновским движением".

При попытке указать на очевидные наблюдаемые различия использовались 2 линии возражений:

- «надо немножко подождать и рынок станет нормальным»

- «рынок является нестационарным нормальным»

Возникло желание еще раз коснуться вопроса в рамках вебинара "TSLab Опционы", который состоится в этот четверг 25 октября 2018 года в 11:00 на платформе Красный Циркуль.

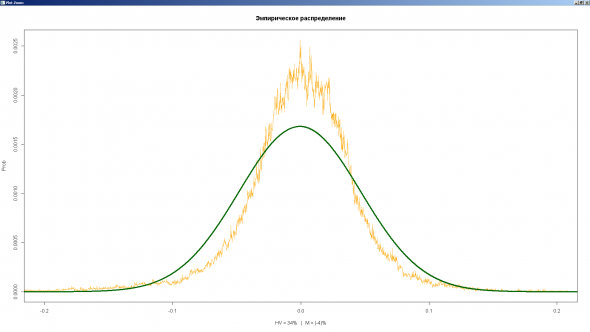

В прошлый раз посмотрели эмпирическое распределение индекса RTSI на недельном таймфрейме.

В четверг (как обещал) посмотрим распределение для USD/RUB.

Чтобы общение получилось более полезным, предлагаю желающим написать в комментарии к этому топику свои вопросы в духе "Что я хочу узнать про опционы, но никак не дойдут руки разобраться?"

теги блога ch5oh

- Deribit

- easymani

- Exante

- ITinvest

- liquid.pro

- Si

- TSLab

- USDRUB_TOM

- автоследование

- акции

- алготрейдинг

- Алексей Каленкович

- американский рынок

- апдейты

- банки

- биржа

- Блек-Шоулз

- бот

- БОТ-2019

- брокер

- дельта-хедж

- дельтахедж

- Дерибит

- для чайников

- добрый человек

- долгосрочное инвестирование

- доллар

- ду

- единый счет

- живая позиция

- знамение

- игры разума

- иГРЫрАЗУМа 2019

- иГРЫрАЗУМа-2019

- инвесторы россии

- комментарии

- комментарии блогов

- КОНКУРС

- кризис

- кризис 2020

- Крик души

- криптобиржа

- криптовалюта

- Крым

- кукл

- Лига тредеров

- ликвидность

- логика

- МосБиржа

- на память

- НДФЛ

- нейтральные позиции

- некомпетентность

- нефть

- опек+

- опрос

- опционы

- основы

- отзыв

- отзыв лицензий

- оффтоп

- параноя

- позиция

- полуавтоматическая торговля

- правила торговли ртс

- предатели

- предложение

- предложения по смартлабу

- продажа опционов

- развитие рынка

- размер депозита

- реальная позиция

- ренкинг

- ренкинг управляющих

- робот

- роботы

- Россия

- сбербанк

- смартлаб

- совет

- стакан

- статьи

- стоп

- теорцена

- теханализ

- торговля онлайн

- торговые роботы

- торговый алгоритм

- ТСЛаб

- улыбка волатильности

- управление активами

- уроды

- учебник

- учебное пособие

- философия

- ФОРТС

- хедж

- чудеса

- экономика

- Эксанта

KiboR, =) это ж 2 разных вопроса: "кто такие греки?" и "какой страйк лучше выбрать?".

Если «новички» уже свободно ориентируются в греках, то ответ на второй вопрос придет почти автоматом. А если нет, то чтение трудов Аристотеля им не поможет в выборе страйка.

Я давно заметил, что ты вообще сложные вещи простыми словами то не умеешь объяснять!

Смотрю, ты больше на смартлаб приходишь за получением информации, а не ее отдачей ;)

Делишься инфой только лишь перед студентами в циркуле?)

Даже заходить в твои околорыночные изыскания никакого желания нет!

KiboR, это не ответ на мой вопрос. Это какая-то констатация какого-то постороннего факта.

Вообще, все мои посты и комментарии исполнены мудростью и трейдерским опытом. А также рассказывают где и как заработать денег. Но аудиторию С-Л это не интересует, судя по реакции публики.

Хорошо живем!

А какая от тебя тогда польза на смартлабе?

Перечитай мою вчерашнюю тему, людям интересны опционы, очень много новичков, но вот то, что сейчас делаешь ты — это аморально!

Околорыночник из циркуля загнобил ни в чем неповинную Lis' .

Спасибо тебе. Ты все сломал.

Обозвать меня таким нехорошим словом в слух? Считайте, сударь, что я на ВАС обиделся.

А про тебя, кроме того, что ты из Красного Циркуля, я никогда ничего не слышал. Ни плохого, ни хорошего. Поэтому в вашем споре я встаю на ее сторону, у нас и так полно технарей, она прекрасно разбавляла нашу мужскую компанию, но тролли не дремлят, довели человека, что она потеряла всякий интерес. Ты думаешь, ей нужно это соревнование?)

Она и раньше торговала опционами в плюс от покупки, а вы раньше никогда такого не делали. Я хотел, чтобы она показала своим живым примером каких результатов можно добиться на еженедельках.

Сейчас этот конкурс теряет всякий смысл.

Вы все сольетесь в итоге, потому что у вас нет четкой интрадэй системы. А у нее была эта ТС.

Этот оморозок Ждун на нее также набросился, сам ничего из себя не представляет, может лишь говном всех вокруг поливать. Вообще молчу про полезность его топиков на смартлабе — разоблачитель женщин, настоящий троляка-лыцарь!

Смартлаб неисправим. Тролли правят балом, а умные и интересные люди покидают этот ресурс.

KiboR, ну, хотя бы Вы назвали вещи своими именами. Спасибо.

Причем, что характерно оба «зачинщика» куда-то делись. Вы, кстати, выяснили куда Лоссбой пропал и почему он не присоединился?

На обиженных воду возят!

Проси прощения у Lis' и пытайся теперь вернуть ее обратно в наш чудо-кружок сливальщиков.

KiboR, зачем? Получит своего заслуженного дятла в профиль и вся недолга.

Полагаю, наилучший вариант нашего общения на оставшийся период — полный взаимный игнор. Итоговое эквити все само скажет.

Если честно, дипломат из тебя хреновый, получать любишь, отдавать нет, такие люди мало чего добиваются по жизни.

Ну что. Удачи могу лишь пожелать!

KiboR, "Гиви и так дает 3 дня без передыху!"

Ты думаешь сие соревнование придумывалось для того, чтобы итоговое эквити посмотреть?

«Было высказано утверждение о том, что „фундаментальный процесс, создающий график цены, является лог-нормальным броуновским движением“».

Alex Kukarov, это в статьях Блека-шолза-Мертона, Википедию смотрите.

Для меня было важно, что этой же ереси до сих придерживаются коллеги со смарт-лаба: Дмитрий Новиков и А. Г.

Спросите гугл — он Вам накидает ссылок.

KLoYH, спрашивали, отвечаем (примерно с 1ч 35мин)

Тезисно: брать нужно пут 76-й. Как объяснить это через греки непонятно. Скорее всего никак. Нужно брать именно 76-й пут, чтобы при реализации сценария снижения до 74 у Вас осталось хотя бы 2 доллара внутренней стоимости. Потому что скорее всего временная стоимость распадется полностью.

И бонусом изложена методика построения Вашей собственной модели ценообразования опционов на основании условной вероятности Ваших прогнозов данного типа.

janroman.dhis.org/finance/General/Hyperbolic%20Distributions.pdf

«Вероятностные законы, которые создают рисунок попавших в цель стрелок»

Быть может, «вероятностные законы, которыми вы пытаетесь описать...» и далее — по тексту. Цены-то формируют люди, а не законы.

Тошно ведь читать такие топики. Мало того, что не очень похоже на реальный рынок, но ведь с точки зрения русского языка и математики тоже коряво.

Распределение считается достоверно нормальным если абсолютная величина показателей асимметрии и эксцесса меньше их ошибок репрезентативности в 3 и более раз.

Если глаза плохой помощник, то посчитайте старшие моменты и покажите, что распределение не нормальное. Формулы дать?

Дмитрий Новиков, есть общепринятые критерии нормальности. В частности, тест нормальности выборки Jarque-Bera.

Что касается данного распределения, у него нормированный эксцесс Пирсона примерно 9.64. То есть избыточный эксцесс примерно 6.94.

У нормального распределения эти же характеристики будут 3 и 0 как Вы знаете.

ПС К коэффициенту асимметрии не апеллирую — его как и среднее невероятно тяжело достоверно измерить.

Дмитрий Новиков, что могу сказать… Или Эксель выкиньте в помойку или больше данных возьмите. Для индекса RTSI это не проблема.

У меня в базе 1084 логарифмов неделек Ln(Клоуз пятницы/Клоуз предыдущей пятницы).

Может быть, какой-то индус забыл на 10 умножить?..

Или эта считалка выводит эксцесс в ненормированном виде?..

support.office.com/ru-ru/article/%D0%AD%D0%9A%D0%A1%D0%A6%D0%95%D0%A1%D0%A1-%D1%84%D1%83%D0%BD%D0%BA%D1%86%D0%B8%D1%8F-%D0%AD%D0%9A%D0%A1%D0%A6%D0%95%D0%A1%D0%A1-bc3a265c-5da4-4dcb-b7fd-c237789095ab

Дмитрий Новиков, 266 недель — это примерно 5 лет.

Вы викинули самое интересное из 2008 года. А также рост рынка ПО 100% в год в течение 2006-2007. Зато у Вас в данных есть два невероятно тухлых выматывающих боковика 2012-2013.

Сейчас попробую обрезать у себя выборку и оставить только с января 2012.

Дмитрий Новиков, c 2012 года у меня в базе 326 неделек. Эксцесс стал меньше, но дисперсия в 10 раз больше.

Дисперсия: 0.00138842 [ у Вас 0,000146502 ]

Избыточный эксцесс: 0.862941 [ у Вас 0,908635679 ]

Кажется, разобрались.

Дмитрий Новиков, на квартальном интервале улыбка тоже ярко выражена. Потому что ММ знают, что даже на квартале рынок не гаусс. Разница между 0 и 0.9 на самом деле большая. Учитывая, что Вы предварительно отцензурировали данные так, как Вам показалось удобным их отредактировать в пользу своей точки зрения.

А про "нормализацию дисперсии по времени" вообще не понял Вашу мысль. У нас есть конкретная выборка и у этой выборки есть конкретная дисперсия.

Дмитрий Новиков,

ПС Но если у Вас есть более эффективные тесты нормальности — присылайте.

Miguel, что такое «номера опционов»? Страйки?

По виду это один и тот же вопрос под разными соусами. Вам так не кажется?

П.С.

Когда продают волатильность в опционах где они деньги делают?

Miguel, тогда берите пример с KiboR: он сразу написал текущую цену БА и цель по движению.

Нормального в том смысле, что как и в любой другой торговой отрасли, хорошие шансы заработать не у самых продвинутых и даже не у самых умных.

А у самых смекалистых. Которые сначала думают, а только потом выбирают и применяют мат. аппарат )))

Имхо, рынок точно не лог-нормальное блуждание. Достаточно ли этого, чтобы считать его «не случайным»?

А если это система «сигнал+сильный шум»? Наличие хотя бы слабой неслучайной компоненты сделает систему «не случайной»?

И потом, зачем доказывать? Если Вы в этом уверены, значит надо просто начать действовать в соответствии с выбранной гипотезой. Если положительный результат торговли будет неприлично большой и стабильный, значит, это довод в пользу гипотезы.

А. Г., тогда мы вынуждены вообще отвергнуть аппарат матстатистики и теории вероятностей?

Это крайне сильный результат, имхо. Если есть в инете ссылка на это исследование, я бы почитал аргументацию.

Теория вероятностей — это наука о случайности, а случайность и статистическая непредсказуемость совсем ни одно и то же.

А. Г., нуууууу… например, потому что почти все рассуждения в доказательствах и критериях делаются для независимых испытаний.

Также интересна природа разрушения этого типа процесса. Если не С.Б., значит, гладкий сигнал + шум?

youtu.be/ftlbxFypW74

Для себя думал какие то маловероятные si с ценой по 100р? Правда лотереях стоп исполняется сам когда стираешь поле билета, а тут можно пожадничать и упустить движ. Ну и плюс если покупать опцы, если они сильно в деньгах окажутся близко к экспирации то ликвидности может не оказаться вообще, а закрыться об фьюч не хватит го.

Дон Маттео, давайте вопрос ГО сразу вынесем за скобки. Считаем, что у Вас на счету всегда достаточно денег, чтобы в любой момент времени перекрыться любым необходимым разумным количеством фьючерсов.

Самая простая лотерея из этой серии: покупать опционы регулярно в размере безрискового дохода (безрисковый доход формируется из купонов ОФЗ или из банковского депозита).

Дон Маттео, спрашивали, отвечаем (примерно с 1ч 40мин):

Тезисно:

1. Выделять 100 рублей в неделю и просто раз в неделю покупать опцион вне денег.

2. «Безрисковый структурный продукт» <==> «ОФЗ или депозит + опционы в размере гарантированного дохода».

Обсуждается механизм потери доходности: почему начальная доходность +8% годовых кратно снижается (хотя и остается положительной).

3. «Опционная змея» (обсуждается примерно в середине этого видео). Это статическая позиция на декабрьских опционах RIZ8 и SiZ8.

Остальное не понятно. Видяшку гляну

Дон Маттео, что на ум взбредет — то и можно делать. Может, Вы нарисовали уровень и ждете пробоя наверх — тогда колы. Может, Вы нарисовали узкую консолидацию/треугольник и ждете сильного выхода в неизвестную сторону? Тогда стренгл. Главное, чтобы по деньгам было реально дешево для Вас лично. На уровне обычного обеда.

Пройдет 10-20 недельных экспираций — и уже опыт наработается.

В принципе, можно параллельно в каком-то пакете опционном просто гонять сценарии "а что если?". Тогда опыт будет еще быстрее набираться. Правда, ценой ежемесячной абонентской платы.

Дмитрий Новиков, недельные. Там хвосты очень тяжелые (по горизонтальной оси еще в 2 раза влево и вправо). Поэтому если добиваться равенства первых 2-х моментов (а какие еще можно выравнивать для гаусса?), то гаусс получается очень широкий (сигма==34%).

Можно сделать фитинг, чтобы он получше проходил через центр. Но тогда сигма будет 25%, а хвосты вообще будут выброшены в помойку.

wrmngr, именно так не пробовал. А что это изменит? Допустим, неким образом изнасилованные данные станут больше походить на нормальное распределение. Мы же пишем формулу БШ для исходного распределения, а не для изнасилованного.

По дороге нужно будет сначала решить задачку на миллион "как измерить локальную волатильность?".

Да хоть как, можно AverTrueRange взять или StdDev. Задача тут убрать гетероскедастичность. Только после этого можно корректно сравнивать реальное распределение и теоретическое (с фиксированной дисперсией)

Как управляете капиталом именно с позиции рассуждений Винса о макимизации среднего геометрического? Это неплохо было бы обсудить.

А споры о распределении… сколько уже переговорено на эту тему. Кто сильно погружен, тому это не нужно, и так все для себя решил. Для условных новичков это лишнее.

Тезисно:

Винса уважаю, но как его использовать в торговле опционами совсем не понимаю. Потому что наличие позиций с загнутыми вниз краями является блокирующим фактором для формул Винса.

При этом с практической точки зрения понятно, что в загнутом вниз крае нет ничего такого смертельного, если он находится разумно далеко или «защищен» растущим участком профиля позиции.

Чувствуешь полет мысли? ;)

Это тебе не тексты про потные ладошки писать

Оно очень ненормальное, как минимум, в том, что у него громадный эксцесс и в том, что в одно СКО укладывается не 68%, а все 82% значений. Это к Дмитрий Новиков .

Что с этим делать в общем виде? Разумеется, мы можем его подогнать к любому универсальному классу распределений, одно из которых нравится А. Г. . Но ведь к нестационарному Гауссу мы подгоним любое симметричное куполообразное распределение. Следовательно, и то и то в общем теоретическом взгляде верно, но что оно дает кроме предельно общих рамок?

Вопросы из практики. Что первично для рынка: волатильность или трендовость? Можно ли ставить такой вопрос о первичности? Можно ли подходить к оценке опционов не с точки зрения волатильности, а с точки зрения трендовости? Т.е. можно ли заменить формулу БШ на некую другую, в которой будет фигурировать трендовость БА?

Sergey Pavlov, реверанс А. Г. ?

Тогда уж надо говорить "персистентность/антиперсистентность/броуновское коричневое"?

не любое, а только с конечной дисперсией и функциями плотности определенного вида. Все функции плотности должны быть либо модифицированными функциями Бесселя, возможно умноженными на некоторую экспоненту, либо пределом этих функций по одному из параметров.

Для него:У него уже эксцесс как у нормального нулевой и в одно СКО укладывается как и принято писать в учебниках почти 68% значений.

Для нормировки на локальную волатильность здесь использовано СКО предыдущих пяти дней.

Sergey Pavlov, осталось кинуть на это распределение тесты нормальности.

jarque.test()

cvm.test()

ad.test()

lillie.test()

И ответить на второй вопрос: что с того, что изнасилованные данные можно заставить выглядеть как «похожие на нормальные»?

Самое большое отличие от нормальности — редкие экстремальные ценовые шоки, а в пределах 2 СКО все очень похоже

wrmngr, так Sergey Pavlov и написал, что "выбросы за 2 сигмы соответствуют нормальному распределению".

Тут бы, конечно, QQ-plot нарисовать и все увидеть… =)

Sergey Pavlov, собственно, ч.т.д.

Что возвращает нас к вопросу о терминологии: если изнасилованные данные можно сделать нормальными, можно ли исходные данные по-прежнему называть нормальными?

Дальнейшее уже вопрос практики. Модели моделями… а что мы делаем на практике? Не что мы думаем, когда что-то делаем на практике, а что мы реально делаем и к чему это приводит.

Sergey Pavlov, да, А. Г. называет их "нестационарно нормальными". Причем слово "нестационарно" приходится вытаскивать клещами после 10 уточняющих вопросов.

Посидел немного и тоже нарисовал "нестационарную функцию" с эксцессом 93, колоколообразной формы и тяжелыми крыльями.

Можно я теперь рынок буду называть "нестационарной функцией такого-то вида"? Или общественность меня осудит за распространение заблуждений и антинаучных терминов?

a+sn, где все три величины случайны, а n имеет стандартное нормальное распределение.

А. Г., хм. делаем s=0, случ. величинуА делаем распределением Бернулли. Тоже «нестационарный гаусс»?

Или пусть А будет равномерное. Тоже «гауссовость налицо».

Собственно, Вы, очевидно, и далее будете придерживаться своей терминологии. Мне важно, чтобы заинтересованная публика сама для себя уяснила все детали и сама себе решила что как называть.

Со всем уважением.

А в той логике, которой я обосновывал такой вид распределения для приращений цен (или приращений их логарифмов), случай s=соnst=0 невозможен.

Sergey Pavlov, вот и я о том же!

И когда идет апелляция к тому, что устойчивое распределение Леви или Generalyzed Hyperbolic Distribution — это "разновидность нормального распределения", я говорю: "Стоп! Это нормальное распределение является частным случаем GHD, но никак не наоборот."

И если, допустим, кто-то недвусмысленно продемонстрирует, что рынок хорошо фитится распределением Стьюдента (на каком-то таймфрейме), то мы будем говорить, что "рынок подчиняется распределению Стьюдента". Правильно? Никто же не станет говорить, что "рынок кривовато нормален" только потому, что Стьюдент сходится к нормальному в каком-то приделе своих параметров.

a+sn, где все три величины случайны, а n имеет стандартное нормальное распределение.

Другое дело, что в этом классе распределений безгранично делимым является только случай a и s — константы, т. е. только нормальное распределение.

А. Г., это несущественно. Привел только как первый попавшийся пример.

Требование «безграничной делимости» вообще пока что за скобками.

Дмитрий Новиков, но сумма гауссов не будет гауссом. Или Вы по-прежнему не согласны с этим?

Еще можно на вейвлеты разложить. Теперь ходить и говорить, что рынок — вейвлет?

Да мало ли существует полных систем ортогональных функций. Сколько угодно придумано.

Дмитрий Новиков, Я про разложение на функции ничего не говорил. И даже не против этого.

Но даже если работать в модели

MarketPDF( r ) = w*Phi(r|m1,s1) + (1-w)*Phi(r|m2,s2)

То MarketPDF( r ) в общем случае уже не является нормальным распределением. Согласны?

Например, при w=0.5 и достаточно разных m1,m2 оно окажется двумодальным.

А. Г., а если там будет 100 слагаемых? Тоже Тьюки?

А. Г., даже уже интересно стало как можно переразложить сумму в Ваше представление "a+s*n" и каковы будут распределения для a и s.

Априорно не могу поверить, что мультимодальное распределение допускает такое разложение. И даже если это возможно, называть получившуюся штуку "нестационарным нормальным распределением"?.. Зачем? Под них есть какой-то особенно эффективный изумительно проработанный математический аппарат? Зачем кошку называть мутировавшей собакой?

А. Г., Вы мысленно сложили X1 и X2 и анализируете арифметическую сумму.

Я же в топике выше в явном виде записал плотность вероятности.

Ой, нет, для любой плотности вида

р1n(a1,s1)+...+pnn(an,sn), где рi>0 и р1+...+pn=1

смогу, а без последних двух условий я не представляю, чтобы плотность имела вид первой суммы.

А. Г., условия нормировки на веса p[i] понятно есть.

Можно даже в простом случае: веса равны, сигмы равны. Отличие только в положении.

И как сделать это переразложение? В 2-х словах?

I(1)N1+..I(n) Nn, I — это индикатор исхода полиномиальной случайной величины

А для нормальной случайной величины со средним а и стандартным отклонением s ( обе константы) имеет место разложение а+sn, где n — случайная величина со стандартным нормальным распределением.

Делаем это разложение для одного из слагаемых в сумме, например, для 1 (обычно выбирают с максимальным рi), и получаем

I(1)s1n+a1I(1)+I(2)N2+...+I(n)Nn

Загоняем все, начиная со второго слагаемого, в случайное а, случайное s=I(1)s1 и получаем

a+sn

А то, что в реальных ценах унимодальность — это лишь ограничения на распределения a и s.

Конечно это нам пока ничего не дает. Но если сделать еще один шажок, а именно предположить, что приращения логарифмов цен имеют распределение

at+stnt, где n1,...- последовательность независимых одинаково распределенных случайных величин со стандартным нормальным распределением, а (at,st) — некоторый ненаблюдаемый стационарный (!) процесс (необязательно независимый), то мы получаем «ключ» к изучению свойств последнего процесса по статистике приращений логарифмов цен.

Олег Ложкин, спрашивали, отвечаем (примерно с 1ч 47мин):

Тезисно:

Должно произойти одно из 2-х невероятных событий.

1. Либо каждый алготрейдер будет сам выставлять заявки в стакан дальних фьючерсов и будет просто ждать пока с ним произойдет сделка.

2. Биржа начнет создавать благоприятные условия для тех, кто выставляет лимитные заявки в стакан неликвидных инструментов.

а на остальные вопросы попробуйте сами ответить, представив, что купили 20 фьючей обрезав прибыль при росте в надежде получить чуток премии. А верней у Вас прогноз на экспирацию 112510

Надо отдать 10 проданных фьючей дядя Федор вроде понятно объясняет. Ваш лось сейчас на счете, а -500 пп (если не учитывать премию я думаю плюсанете сами из условия не понятно сколько) будет на 112000

Вам надо определится с целью, что хотите я так понял нужно ограничить убыток, так это надо купить пут, а не продать.

@ch5oh помогите человеку, я больше так не буду.

Олег_TkilA_/, пусть профиль позиции нарисует. Утомляет читать бесконечные перечисления страйков и купленно/проданных опционо-фьючерсов.

Люди просят им помочь, но сами максимально усложняют задачу и себе и окружающим.

KLoYH, в условиях сказано: "движение до 74 в течение 3-х дней до экспирации". В Вашем вопросе не указано, что "движение гарантированно произойдет в течение 1 суток".

Собственно, специально для Вас был дан «ответ 2-го уровня».

KLoYH, даже новичок должен понимать, что он может ошибиться с моментом реализации прогноза.

Лоссбой, емнип, предлагал вычислять для опционов "дельту деленную на премию" и брать тот страйк, в котором за единицу премии можно взять больше дельты.