Блог им. Mindspace

Тестируем 6 портфелей от гуру рынка

- 06 ноября 2018, 20:50

- |

В этом обзоре мы проверим 6 портфелей от гуру рынка, о которых говорили здесь. Дабы понять, насколько они эффективны и стоит ли их повторять. Для этого протестируем их на исторических данных. Тестировать будем двумя способами: с ребалансировкой по долям и по техническим индикаторам.

1. Ребалансировка по долям

В данном случае случае мы будем проверять стоимость активов в портфеле и при необходимости приводить их долю в соответствие с заданной структурой. Проводить ребалансировку будем: 1 раз в месяц («month») и 1 раз в год («year»).

2. Ребалансировка по индикаторам

Здесь мы усложним задачу и подключим технические индикаторы. В итоге будем оставлять в портфеле только те активы, у которых на дневном графике: 1) Значение RSI(100) выше 50. 2) SMA(50) находится над SMA(200). 3) Значение ROC(5), сглаженного на SMA(200), больше 0.

Те активы, на графиках которых условие по индикатору не выполняется, мы будем продавать, а высвободившиеся средства распределять по оставшимся активами так, чтобы их доли совокупно составляли 100%. Смысл такого подхода в том, чтобы держать в портфеле только сильные активы в растущем тренде.

Период тестирования

Тестировать портфели мы будем на исторических данных за период с января 2008 года по ноябрь 2018 года. Данный период нам позволит понять, как они вели себя в кризис. При этом мы должны учитывать тот факт, что ETF-ы на некоторые активы появились лишь после кризиса. И хотя их число не велико, это будет искажать результаты некоторых портфелей.

Результаты тестирования

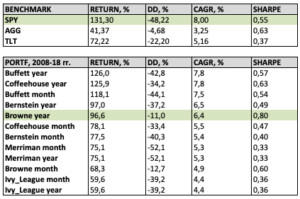

Ниже приведены таблицы с результатами тестов портфелей: при ребалансировке по долям; при ребалансировке по индикаторам, а также для удобства — перечень портфелей и их состав.

Используемые сокращения в таблицах:

- CAGR (Сompounded Average Growth Rate) — cреднегодовая доходность с учетом реинвестирования дивидендов и сложных процентов.

- DD (Max Drawdown) — максимальная просадка (снижение в цене) портфеля.

- Return — результативность (доходность) портфеля за весь период с учетом реинвестирования дивидендов.

Анализ портфелей

Как видно, из рассмотренных нами гуру-портфелей самый доходный — Уоррена Баффетта при ребалансировке 1 раз в год (Buffett year), но он же и самый рисковый (42,8% просадки). Наилучшее же сочетание показателей доходности и просадки показал портфель Гарри Брауна также при ежегодной ребалансировке (Browne year). У него среднегодовой возврат 6,4%, а максимальная просадка всего 11%. Однако такой результат я склонна списать на неожиданно резкий рост гособлигаций (TLT) в 2008 году и сильный рост золота (IAU), который может уже не повториться.

При этом ребалансировка портфелей по индикаторам позволила не только значительно снизить просадку, но и в некоторых случаях обогнать рынок — сравните возврат за период трех первых портфелей (выделены зеленым фоном) с бенчмарком — S&P 500 (SPY). Лучше всего по данным портфелям отработала ежемесячная ребалансировка по индикатору Rate-of-Change (ROC) за 5 дней, сглаженного на среднюю SMA(200). В свою очередь, RSI также позволил улучшить результаты портфелей, но обогнать рынок не дал.

Дисклеймер

В качестве дисклеймера хочу напомнить о том, что не существует идеальных портфелей, стратегий и индикаторов. То, что работало вчера, завтра может уже не сработать. Важно учитывать это при формировании портфеля и всегда идти от риска, который вы готовы принять, а не от доходности, которую хотите получить.

Хотите протестировать свой портфель?

У вас есть портфель, который вы хотите протестировать? Вы можете это сделать силами нашей команды. Мы проверим его поведение в прошлом, поищем способы сокращения просадки и подберем доли активов, дающие наилучший возврат. Если у вас еще нет портфеля, мы можем сначала его создать, а потом протестировать. Подробнее читайте в услугах.

P.S. Друзья, ничто не забыто, никто не забыт. Я помню про те модели портфелей от гуру, которые вы мне присылали в комментариях к первой части. Обязательно запланирую их тест и напишу о нем на блоге. Следите за обновлениями, лучше всего через мой телеграм-канал @Mindspace_ru.

Оксана Гафаити,

автор MindSpace.ru и Trades.MindSpace.ru

- 06 ноября 2018, 21:19

- 06 ноября 2018, 22:05

- 06 ноября 2018, 23:17

теги блога Оксана Гафаити

- 3-НДФЛ

- ABT

- ETF

- etf фонд

- etf фонды

- finviz.com

- herbalife

- Interactive Brokers

- NYSE

- Python

- S&P500

- S&P500 фьючерс

- spy

- SPY анализ рынка американский рынок

- XLY

- акции

- акции США

- алготрейдинг

- американские акции

- американский рынок

- американский рынок акций

- Анализ S&P_500

- анализ акций

- анализ отчета

- анализ портфеля

- анализ рынка

- анализ рынка акций

- анализ рынка США

- анализ секторов

- биржевой фонд

- биржевой фонд ETF

- биткоин

- брокер

- бэктестинг

- выбор акций

- дивиденды

- доходность портфеля

- золото

- инвестирование

- инвестиции

- коррекция

- Коррекция S&P500

- коррекция в америке

- коррекция в США

- криптовалюта

- налоги

- настроение рынка

- начать торговать

- НДФЛ

- НДФЛ по операциям с ценными бумагами

- нефтегаз

- нефтегазовый сектор

- нефть

- Обзор акций

- обзор рынка

- облигации

- опцион

- опцион пут

- опционы

- отбор акций

- отбор акций NYSE

- отчет

- отчет о движении денежных средств

- отчетность

- оффтоп

- пассивные инвестиции

- поиск акций

- покупка акций

- портфель

- портфельные инвестиции

- портфельные стратегии

- прогноз

- прогноз рынка

- прогноз рынка акций

- ралли

- распределение активов

- ребалансировка портфеля

- риск

- риски

- российские акции

- рынок

- рынок акций

- Рынок акций США

- рынок США

- рыноксша

- сектор

- секторы

- стоп лосс

- стратегия торговли

- торговая стратегия

- торговля

- торговля по тренду

- Торговые идеи

- торговые сигналы

- Трамп

- трейдинг

- тренд

- формирование портфеля

- фундаментальный анализ

- Эмоции в трейдинге