Блог им. Wallet

ЧТО МЫ УЗНАЛИ ЗА 85 ЛЕТ? ТО, ЧТО ПРОГНОЗЫ НЕ РАБОТАЮТ

- 21 ноября 2018, 17:20

- |

Я заметил тенденцию в финансовых СМИ говорить о том, что активно управляемые фонды не опережают рынок с учетом их комиссий, как будто это то, что мы только недавно обнаружили. Фактически, для тех, кто был готов искать доказательства, основанные на реальных данных, были доступны уже очень давно.

Вы могли бы утверждать, что этот процесс начал французский математик Луи Башелье. В своей докторской диссертации 1900 года «Теория спекуляций» Башелье продемонстрировал, что цены акций движутся таким случайным образом, что «математическое ожидание спекулянта равно нулю».

Однако, именно американец по имени Альфред Коулз III был первым человеком, который измерил эффективность биржевых прогнозистов эмпирически.

Alfred Cowles III

Alfred Cowles III

Рожденный в Чикаго и 1891 году и получивший образование в Йельском университете, Коулз стал успешным бизнесменом. Но его истинныой страстью были экономика и статистика. Один вопрос, в частности, занимал его ум — можно ли победить фондовый рынок? — и в 1927 году он решил найти ответ.

В течение четырех с половиной лет Каульс собирал информацию об инвестициях в акционерный капитал, сделанных крупными финансовыми институтами, а также о рекомендациях представителей рынка в средствах массовой информации. В то время не было индексных фондов, но он сравнивал результаты как профессионалов, так и прогнозистов с доходностью, полученной с Dow Jones Industrial Average.

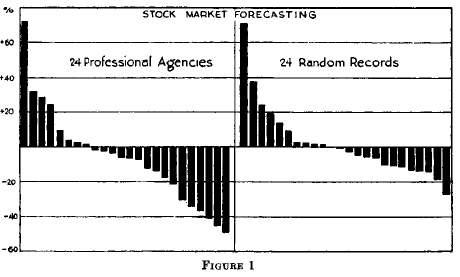

Его выводы были опубликованы в 1933 году в журнале Econometrica в документе «Могут ли Рыночные Прогнозы Прогнозировать Фондовый рынок?» Финансовые учреждения, как он выяснил, показали годовую доходность, которая была на 1,20% хуже, чем DJIA; медиа-прогнозисты проиграли индексу на 4% в год.

«Обзор этих тестов, — заключил он, — указывает на то, что наиболее успешных результатов очень мало, а если они есть, то можно ожидать, что это дело случайного шанса».

Нарисованная от руки диаграмма Альфреда Коула из его работы «Могут ли Рыночные Прогнозы Прогнозировать Фондовый рынок?», опубликованная в журнале Econometrica в июле 1933 года

11 лет спустя, в 1944 году, Коулз опубликовал более крупное исследование, основанное на почти 7.000 рыночных прогнозах на протяжении более 15 лет. В нем он еще раз сделал вывод, что не было доказательств, подтверждающих способность профессиональных прогнозистов прогнозировать будущие движения на рынке.

Что необычно для работы Альфреда Коулза, и методы, которыми он пользовался, — это то, как он опередил свое время. Даже среди студентов академических финансов общее мнение состоит в том, что до середины 1970-х годов ценность активного управления капиталом серьезно ставилась под сомнение, наиболее известными Полом Самуэльсоном и Чарльзом Эллисом. Фактически, это был Cowles, более 30 лет назад, который впервые предоставил данные для фразы Эллиса «Игра Неудачников».

Так почему же исследование Cowles не было широко известно? Почему только в 1975 году запустили первый розничный индексный фонд? И почему активное управление все еще является доминирующим способом инвестирования даже сейчас, в 2018 году?

Вероятно, есть много причин. Несомненно, мощь отраслевого лобби и крупные рекламные бюджеты в распоряжении основных управляющих фондов сыграли определенную роль, а также рост финансовых средств массовой информации.

Но именно Альфред Коулз внес, возможно, самую большую лепту, против стоящих за постоянным призывом фонды активного управления. В конце своей жизни Клоуз дал интервью о своих исследованиях в области прогнозирования рынка. В книге Питера Бернштейна 1992 года «Capital Ideas: невероятное происхождение Уолл-стрит» он цитирует следующее:

«Даже если бы я делал свои отрицательные опросы каждые пять лет или другие продолжали их, когда меня уволили, это не имело бы значения. Люди все еще собираются подписаться на эти услуги. Они хотят верить, что кто-то действительно знает. Мир, в котором никто действительно не знает, может быть пугающим».

Предсказание Коулза попало в самую точку. Как активное управление, так и прогнозирование на рынке сейчас являются гораздо более крупными отраслями промышленности, чем тогда, когда он умер в 1984 году. Инвесторы, похоже, все еще хотят верить, что рынок может быть побежден, несмотря на все доказательства того, что больше нет менеджеров фондов, которые делают это на постоянной основе, нежели случайно.

Источник Evidence Investor

Перевод Walletinvestments.ru

теги блога Игорь Париков

- Агентство S&P

- активы

- акции

- банки

- биржа

- инвестирование

- инвестор

- инвесторы

- Индекс ММВБ

- кризис

- Московская Биржа

- Нефть

- прогноз

- прогнозы

- психология

- Россия

- рост

- РТС

- спекулянт

- спекулянтам капец

- спекулянты

- сша

- тинькофф

- Тинькофф Инвестиции

- Уоррен Баффет

- фондовая биржа

- фондовый рынок

- фондовый рынок

- фондовый рынок сша

- фьючерс

- хомячки

- Центробанк

- экономика

Вы не забывайте про жадность.

Жадность не только управляющих, а и инвесторов. Вот есть же у тебя допустим 1 млн. бакинских. Купил облигаций и получай 1-3 %. Но нет, все же хотят по 15-30 % годовых.

Спрос рождает предложение, никаких лобби и реклам не надо.

Но поскольку есть много меньше — появляется острая необходимость превратить их в этот самый млн $. Вот тут-то на сцену и выходят прогнозисты и управляющие)

Этот метод подгонки модели под исторические данные хорошо описан в статье «Why economic models are always wrong» в журнале «Scientific American»