Блог им. LemonHedge

Всегда ли можно положиться на золото?

- 19 декабря 2018, 18:30

- |

В современном мире каждый ребёнок, взрослый, специалист или далёкий от темы человек знает, что золото это невероятно ценный металл, который всегда в зоне высокой стоимости благодаря своим свойствам. Кризис 2008 года убедил последних скептиков и заставил весь мир думать стереотипом, что золото спасёт при любом кризисе, достаточно лишь вовремя переложить свои активы.

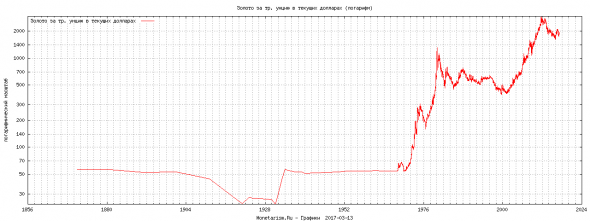

Как правило, многие аналитики начинают “предсказывать” скорый кризис, как только появляются новости, что очередной ЦБ закупает рекордное количество золота. Выглядит логично, в период нестабильности и общей фрустрации инвестиция в драгоценный металл даже не выглядит рискованной. Даже наш ЦБ закупил рекордное количество золота, так же как и Турция, Казахстан и Польша. “Золото всегда в цене”, “в кризис покупайте золото” и прочие мантры всех экспертов и аналитиков явно нам говорят, что во время кризиса будет расти (или хотя бы стоять на месте) только золото. Однако так было не всегда. Если взглянуть на график цены золота в 20 веке и проследить корреляцию с крупнейшими финансовыми кризисами, будет понятно, что золото возможно и вовсе идёт своим путём, не обращая внимания на кризисы.

Цена на золото с учётом инфляции в 19-21 веках (http://monetarism.ru/gold-price-chart.shtml)

Историю цены на золото предлагаю начать рассматривать с 1971 года, когда был отменён золотой стандарт, до этого цены держались примерно на одном уровне, даже с учётом инфляции. Итак, в 1971 году Никсон отменил золотой стандарт, и фактически, доллар стал необеспеченной бумагой. Сразу после этого золото начало диким темпами расти. За год цена прибавила 14.65%, а за 1972 ещё 43 процента. К 1973 году цена золота составляла 106.48$. Тогда и случился первый кризис. В конце года в США случился масштабный спад, который во многом напоминал Великую Депрессию 1929-1933 годов. Производство сократилось почти 13%, кризис перешёл на другие страны, банкротства во многих странах достигали 40 процентов по сравнению с прошлым годом. Фондовый рынок США упал на 33%, а аналогичное падение в Великобритании составило 56%. Безработица росла, а доходы сократились. Примечательно, что тогда же случился первый энергетический кризис, связанный с тем, что страны ОПЕК сократили добычу нефти, искусственно повышая цены на нефть.

Тем временем, золото продолжало расти, в 1974 году достигая отметки в 183.77, но уже к 1976 году скорректировалось до 133.27 долларов за тройскую унцию. Но вскоре опять начало новое ралли. Можно ли сказать, что рост цены на золото был вызван этим кризисом? Вряд ли, скорее отмена золотого стандарта сыграла свою роль. Если кризис и повлиял, то незначительно, ведь цена начала расти за 2 года до начала всего действа.

Двигаемся дальше. Все знают про чёрный понедельник 1987 года, который запечатлён в фильме “Волк с Уолл-стрит”. Индекс Dow Jones Industrial упал на 22.6%, вслед за США повалились рынки Австралии, Канады и Гонконга. Это падение было очень неожиданное и никак не читалось ранее. Причиной называется уход инвесторов после падения капитализаций крупных компаний. Следующий кризис случился в Мексике, который вызвал упадок банковской системы и вывод капитала из страны. Инвесторы спасались от экономической деградации в стране. В 1997 году произошёл крупнейший спад в Азии со времён Второй мировой войны. Феномен снизил мировой ВВП на 2 триллиона долларов. Не стоит забывать и про наш кризис 1998 года, вызванной пузырём облигаций, падением цен на сырьё и дефолтом.

В предыдущем параграфе представлены только локальные кризисы, за исключением 1987 года, остальные случаи никак не задевали другие регионы. Но, тем не менее, показательно, что золото с 1979 года находилось во флете на отметках 400-600 долларов. Обозначенные выше события никак не влияли на золото, металл двигался сам по себе. Это наталкивает нас на мысль, что золото развивается своими циклами, которые иногда могут совпадать или попадать под влияние мировых кризисов, а иногда и вовсе никак не реагируя на это.

Например, возьмём пузырь доткомов, случившийся в 90х годах. Когда пузырь лопнул, индекс NASDAQ подешевел почти в полтора раза. Слишком высокие ожидания игроков не совпали с реальностью, что вылилось в банкротства и долги. В это время цена золота всё так же находилась в своём флете. Новый цикл начался в 2002 году, уже после лопнувшего пузыря доткомов, но и за 6 лет до ипотечного кризиса 2008 года, который уже по традиции повёл за собой не только США, но почти весь мир. Когда случился пик кризиса в 2008 году, золото уже стоило 869 долларов, правда рост продолжался вплоть до 2012 года до отметки в 1664 доллара. В этот раз слитки действительно служили защитным активом, правда ралли началось в 2002 году и продолжалось 10 лет. В прошлый раз ралли началось в 1971 и продолжалось почти до 1980 года, когда золото стоило почти 600 долларов. Сейчас драгоценный металл опять находится во флете, чуть-чуть растёт, а потом корректируется. Все говорят о скором кризисе, который начнётся уже в 2019 году. Станет ли золото защитным активом в этот раз? К сожалению, ответ мы сможем получить только через несколько лет, а сейчас, учитывая достаточно высокую волатильность золота, вряд ли его можно назвать абсолютно безрисковым вложением.

Спасибо за то, что читаете нас! Мы стараемся публиковать только качественный материал, предварительно анализируя и отбирая его на различных ресурсах. В своем Telegram канале мы публикуем авторские статьи и еще много интересного, что не попадает на форум. Подписывайтесь и будьте с нами!

Telegram: t.me/lemonhedge

- 19 декабря 2018, 19:15

теги блога Lemon Hedge

- Apple

- IT

- S&P500

- активы

- акции

- акция

- американский рынок

- аналитика

- безработица

- биржи

- биткоин

- блокчейн

- Бразилия

- быки

- ввп

- график

- доход

- золото

- инвестиции

- инвесторы

- индекс

- Китай

- кремниевая долина

- кризис

- криптовалюта

- маркет

- медведи

- нефть

- Новости

- обзор акций

- облигации

- природный газ

- реформы

- Россия

- РТС

- рынки

- рынок

- Саудовская Аравия

- стартап

- сша

- технологии

- Трамп

- Трейдинг

- уран

- финансы

- фонд

- форбс

- хеджирование

- ЦБ

- ценный актив

- централизация

- экология

- экономика

- Экономика и мир

- эфириум

- Ямайка