Блог им. TRADERAAR

Инвестграм # 20. Философия инвестиций.

- 23 декабря 2018, 11:01

- |

Доброго времени суток, коллеги, это уже 20 выпуск Инвестграма!

Для начала хотел бы оповестить вас, что не хочу больше быть Инвестором Алеsheй, теперь новый ник с сарказмом в студию – Ленивый Инвестор :)

Ладно. Мелочи все. Погнали по делу.

В данном материале постарался отразить всю философию инвестирования.

К сожалению, в России очень слабая финансовая грамотность. Многие обожглись на МММ, кто – то теряет деньги на Форексе, не понимая в целом что такое Форекс, кто – то вкладывает деньги в нашумевший Биткоин и прочие криптовалюты, есть даже те, кто “инвестирует” в акции Российских и зарубежных компаний. Ну как инвестирует… держать бумаги несколько дней/месяцев это не совсем инвестиции.

В данной статье предлагаю рассмотреть истинную философию классического инвестиционного подхода, а именно долгосрочным инвестициям.

В нашей стране очень часто путают инвестиции со спекуляциями. Постараемся разобраться в чем отличие.

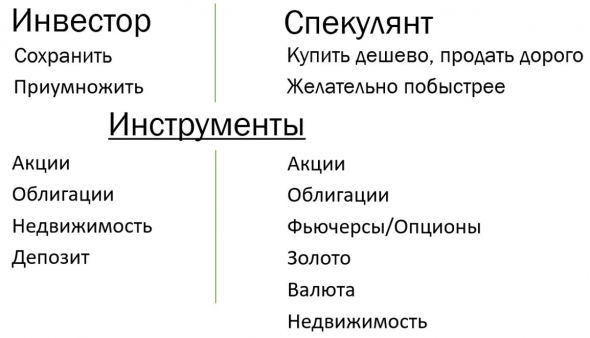

Ниже представлена сравнительная таблица с основными целями и инструментами, которые используют эти две группы:

Инвестор

Что означает сохранить, а самое главное от чего?

В классическом инвестиционном подходе деньги сохраняют от инфляции.

Инфляция – это обесценивание денежных средств. Т. е., например, если реальная инфляция в России составляет 10%, инвестору необходимо получить доход, который будет равен 10% или выше.

Можно смотреть на официальную инфляцию, которую публикует наше правительство. Она на текущий момент ниже 10%. Для ориентира каждый принимает значение для себя самостоятельно.

Вообще самым правильным подходом для каждого будет подсчет своей инфляции. Например, у вас нет личного автомобиля, следовательно, его можно исключить из общей корзины или наоборот добавить, если он у вас есть. Также стоит учитывать, что каждая марка автомобиля дорожает по-разному.

Тоже самое относится и к продуктовой линейке. Далеко не все дорожает одинаково.

На просторах интернета нашел классную таблицу, которая отражает инфляцию в России с 2006 года по декабрь 2018 года:

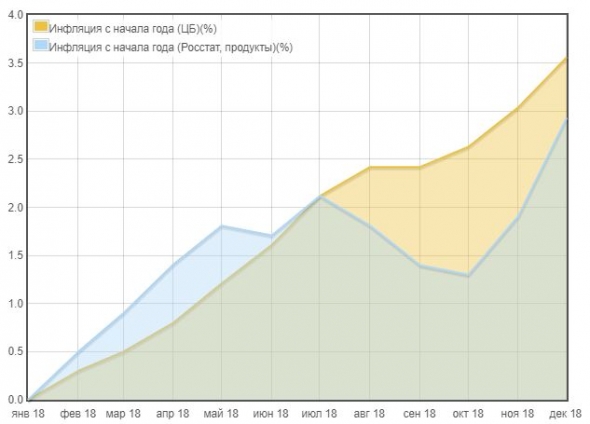

Ниже графическое отображение (сравнение) инфляции ЦБ и инфляции в продуктах по данным Росстат:

Итак, что такое инфляция разобрались, посмотрели картинки, двигаемся потихонечку дальше.

Приумножить. Помимо того, чтобы сохранить, глобальная цель инвестиций – увеличить капитал. В инвестициях есть только один способ приумножить капитал – это пассивный доход. Вернемся к таблице чуть выше и посмотрим какие основные инструменты есть у инвестора, чтобы получать пассивный доход?

Акции – дивиденды, облигации – купон, недвижимость – доход от аренды, депозит – процент.

Почему валюта и золото не относятся к колонке Инвестор?

Многие считают, что валюта – это инвестиционный инструмент. Это не так. Это деньги другого государства, и, например, инвестор в Америке также хочет уберечь свои доллары, пусть от меньшей чем у нас, но все же инфляции. Поэтому это исключительно спекулятивный инструмент – не инвестиционный.

Золото. Это кусок желтого металла. Исторически так сложилось, что когда в экономике все плохо, все в панике начинают продавать активы и перекладывать деньги в золото, потом почему – то те же люди решают, что в экономике завершился цикл падения и перекладываются обратно, например, в акции.

Разумный же инвестор на панике будет покупать активы по более низкой цене, а спекулянт фиксировать убытки или играть на понижение.

Также стоит отметить, что золото не дает пассивного дохода и его стоимость зависит только от спроса.

Что дает достойный денежный поток в этом мире? Только бизнес. А если он еще будет эффективным – вообще отлично. Поэтому инвестор предпочитает покупать акции, т. к. исторически доказано, что это лучший инструмент для долгосрочного инвестирования, доходность которого обгоняет банковские депозиты и доходность по облигациям. Опасен ли данный инструмент в краткосрочной перспективе? Безоговорочно, акция может в любой момент уменьшиться в стоимости. Их стоит приобретать только на длительный срок.

Эффективность того или иного инвестиционного инструмента – это отдельная тема для разговора. В этом нам сможет помочь инвестиционная оценка активов или фундаментальный анализ бизнеса компании (в случае с акциями/облигациями). Поэтому в рамках данной статьи такого разбора не будет.

А вот спекулянту гораздо проще, он может дешево купить — дорого продать, или наоборот, продать дорого — купить дешево. Ему не важно, что за инструменты, главное побыстрее получить прибыль.

Вместо инвестиционной оценки там используется технический анализ. Спекулянту не важно, что стоит за ценой (какой бизнес и пр.), главное, чтобы инструмент был волатильным.

Спекуляции – это тоже отдельная тема для разговора, спекуляциям я посвятил отдельную группу, в которой публикуются сделки и торговые паттерны, скоро запускается закрытая группа с торговыми сигналами как краткосрочными, так и среднесрочными.

Все, кому интересно, добро пожаловать, составляйте нам приятную компанию: https://vk.com/tbsblog.

Ниже представлен график, на котором видно, насколько долгосрочные инвестиции (на примере нашей страны) рискованны. Ответ очевиден:

Далее представлена картинка, которая показывает, сколько получится денег с учетом сложного процента в инвестициях под 10% (средняя банковская ставка за последние 20 с небольшим лет) и сколько получится денег за аналогичный период с простым накоплением. Накопление и инвестирование происходит равными долями ежемесячно по 3000 рублей.

Так вот задача инвестора и заключается в том, чтобы приумножать деньги. Каким способом? Реинвестирование полученного дохода (дивиденды, купоны и пр.). Что такое реинвестирование? Направление полученных денежных потоков на приобретение новых активов. Если посмотреть историчность доходности акций, они, разумеется, превосходят доходность банковского депозита, то средний % получится гораздо выше 10 процентов.

Не так важно сколько будет стоить актив в моменте, если бизнес развивается и является эффективным, то и акция с годами вырастет, это опять же уклон на эффективность вложений.

Ниже картинка, которую я нашел на одном из сайтов ведущих Брокеров, информация с 2013 по 2018 год. Не каждый спекулянт похвастается таким стабильным заработком за этот промежуток времени:

Основной задачей инвестора является найти надежные компании, которые так или иначе выплачивают дивиденды, т. к. рост стоимости акции не совсем, верно, засчитывать в доходность. В глобальном понимании доходность – это полученная прибыль, а прибыль может быть получена только с дивидендов, купонов и пр. Все остальное – это так называемая бумажная (нереализованная прибыль)/увеличение стоимости активов и не больше.

Если стоимость актива снижается, портфель инвестора снижается, но нельзя говорить, что он потерял деньги. Потеряет он тогда, когда продаст, но продавать скорее на падении он не будет, это веселье финансово неграмотных. Разумный инвестор скорее докупит отличный актив на падении, чтобы приобрести бизнес по более выгодной стоимости. Если бизнесы в портфеле инвестора эффективны, то переживать из – за уменьшения их стоимости точно не стоит.

Если материал был интересным, ставьте плюсы.

Вам успехов и до новых встреч! :)

теги блога Moneynomics

- FORTS

- Иран

- фьючерсы

- Bitcoin

- Ozon

- Quik

- US500

- Whoosh

- yandex

- Акции

- АЛРОСА

- Аэрофлот

- банки

- биржа

- Биржевой стакан

- внутридневной трейдинг

- ВТБ

- Газпром

- Газпромнефть

- ГМК Норникель

- Депозитарий

- дивиденды

- дивиденды 2024

- дневник

- Дневник Биржевого Трейдера

- дневник сделок

- Дневник трейдера

- долгосрочное инвестирование

- доллар

- Израиль

- Инвестграм

- инвестирование

- Инвестиции

- Исследование

- кризис

- кризис 2008

- Лукойл

- ЛЧИ 2018

- Магнит

- Маржинальная торговля

- Мегафон

- ММК

- МТС

- Налоги

- Налогообложение на рынке ценных бумаг

- нефть

- новый год

- Норникель

- НРД

- Облигации

- опрос

- открытые позиции

- отчеты МСФО

- портфель

- портфель акций

- Распадская

- реестр

- Россети

- скальпинг

- сложный процент

- спекуляции

- срочный рынок

- стратегия

- Технический анализ

- торговля

- торговые сигналы

- Торговые системы и стратегии

- трейд

- трейдинг

- финансовое планирование

- ФОРТС

- ФСК Россети

- фундаментальный обзор

- фундаментальный анализ

- фьючерс

- ценные бумаги

- яндекс банк

Дешёвое брокерское враньё. Акции ВТБ на конец 2012 года стоили 5,5 копеек, а к концу 2018 уже 3,5 копеек. Вот на эти два процента брокеры и живут.

«Основной задачей инвестора является найти надежные компании, которые так или иначе выплачивают дивиденды, т. к. рост стоимости акции не совсем, верно, засчитывать в доходность. В глобальном понимании доходность – это полученная прибыль, а прибыль может быть получена только с дивидендов, купонов и пр. Все остальное – это так называемая бумажная (нереализованная прибыль)/увеличение стоимости активов и не больше.»

Увеличение рыночной стоимости портфеля, это тоже доход инвестора. Наряду с рентным доходом, купонным и дивидендным, рост курсовой стоимости ценных бумаг даёт совокупную доходность инвестора. Пускай эта прибыль и бумажная, но она всё равно прибыль (доход).

Например купили Вы акции какого-нибудь ETF, или ПИФа, который не выплачивает пайщикам дивиденды или купоны, а присовокупляет их к СЧА, что приводит к росту СЧА, Вы же не будете утверждать что в данном случае купоны и дивиденды полученные для Вас ПИФом не являются вашей прибылью (доходом).

Другое дело что бумажная прибыль очень волатильна, и в любой момент может обернуться убытком. Дивиденды всё же вещь более стабильная, хотя и не гарантированная.

«А вот инвесторуспекулянту гораздо проще, он может дешево купить — дорого продать, или наоборот, продать дорого — купить дешево. Ему не важно, что за инструменты, главное побыстрее получить прибыль.»