Блог им. alx4ever

Лежебоке 2 года

- 03 января 2019, 16:49

- |

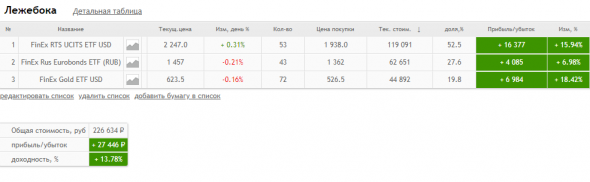

Здравствуйте. Это второй отчет по проекту — долгосрочного пассивного инвестирования с простым распределением активов, пополнением, реинвестированием и ребалансировкой, начатому в феврале 2017.

И так как прошлый пост о моём портфели Лежебоки был почти год назад. Напомню основные принципы:

— cрок 5 лет

— ежегодное пополнение на 100 000 рублей

— состав портфеля акции, облигации, золото

— в пропорциях 50%,30%,20% соответственно

— ребалансировка один раз в год

— инструменты — ETF от FinEx

Краткие итоги.

*реальная доходность несущественно отличается от подсчитанной в вочлисте смарт-лаба

Первый год принес доход в 7367 рублей, т.е. 7,4% при бенчмарке в 9%

Второй год дал прибыль в 18834 рубля, т.е. 9,4% за 11 месяцев или 10,3% годовых при бенчмарке в 7,5%

Бенчмарком для сравнения я беру банковский вклад на 1 год, который я бы мог открыть в день ребалансировки портфеля. И на этот год — это будет ставка в 8% годовых.

Что сделано — внесены очередные 100 т.р., пересчитаны доли и до нужного баланса куплены

FXRL 20шт. по 2245 руб.

FXRB 24шт. по 1460 руб.

FXGD 32шт. по 625 руб.

Создан новый открытый портфель на смарт-лабе исходя из средней цены покупки активов

Найти его можно по этой ссылке, либо у меня в профиле

С первой частью ознакомится можно ТУТ

Следующий пост про лежебоку ожидаем через год.

теги блога alx4ever

- Asset Allocation

- ETF

- fxgd

- MOEX

- RUH666

- smart-lab

- Zorro

- а.г

- Аист Инвест

- Андреев

- батл

- Виртуальный портфель

- вопрос

- вызов

- география

- Гусев

- депозит

- Дивидендные акции

- доллар

- доход

- доходность

- дуэль

- евро

- закрытие ИИС

- золото

- иис

- ИИС-3

- инвестирование

- инвестиции

- инфляция

- история

- итог

- Кречетов

- лиса

- лчи

- лчи 2012

- лчи 2017

- ЛЧИ 2018

- лчи 2019

- Мартынов

- Московская Биржа

- налогообложение на рынке ценных бумаг

- опрос

- оффтоп

- портфель

- Портфель инвестора

- портфель лежебоки

- расследование

- Роман Андреев

- рэнкинг

- Рэнкинг управляющих

- смартлаб

- спор

- статистика

- татарин

- Тимофей Мартынов

- трейдеры

- трейдеры смартлаба

- форум

- цифры

я как то подумал над ними. но отказался из за слишком большого риска самой компании

да пока ставки на рубль стабильны. компания получает доход.

как только ставку цбрф двинет сильно. компания полностью схлопница.

история мурманска на эторо не учит?

доход был бы 19,25%

против полученного мной 13,1%

Про время не понял, покупка бакса заняла бы столько же )

Плюс 13 проц на дороге не валяются

Можно по всем трём эмитентам раскидывать деньги.

Тут срок довольно условный, меньше слишком короткий, дольше вполне возможно же продлить. После 5 лет думаю можно подвести какой то итог и возможно продлить, но с измененными вводными.

А вот может быть Вам покажется интересной статья Григория Баршевского

«Облигации в инвестиционном портфеле».

gregbar.livejournal.com/884364.html

На мой взгляд пятилетний период ни о чём, и при чём здесь закроется Смарт-Лаб, или не закроется? Вы же не для того инвестируете, чтобы кому-то что-то доказать, а для того чтобы получить приемлемую доходность. То есть Вы инвестируете для себя.

Раз Вы замутили Лежебоку, значит скорее всего читали блог Сергея Спирина «Записки инвестора». Он, кстати, тоже рекомендует к прочтению книгу Джереми Сигела. Думаю, что если последуете этому совету, то извлечёте пользу для себя.

Мои наилучшие пожелания Вам, и с наступающим Рождеством.

Тоже пробую пассивную стратегию. Работа много времени и сил отнимает, по 12 часов из 24 вместе с дорогой отсутствую. Выходные накопленную бытовуху разгребаю. и «перефундаменталить» все компании сложно успеть, да и еще не факт что прав буду в выборе, и вовсе существуют ли фундаменталисты что правы, ну кроме пары человек… И есть несколько моментов по портфелю:

Почему нет fxus? Диверсификация Америкой исторически вроде не плохо, не факт что повторится доходность конечно.

Почему fxrb бы не заменить короткими ОФЗ? Ставку повышают и «те ребята» и на местности как следствие. Если раньше продать без потерь то короткие ОФЗ по мне симпатичнее (мало ли что). Fxrb не держат облигации до погашения, что сказывается на динамике котировок fxrb. К тому же как я понял fxrb, он с рублёвым хеджем, а это не про валютную диверсификацию. ОФЗ короткие те же рубли только волатильность меньше, да и не страшна она, с учётом скорого погашения. ИМХО

И ещё вычитал момент про sbmx, там форумчане насчитали что sbmx дешевле выходит, но сам не проверял рассчеты. Ссылка на беседу: www.banki.ru/forum/?PAGE_NAME=read&FID=21&TID=351371&PAGEN_1=2#forum-message-list

Короткие офз я использую на равне с банковскими вкладами, но это уже вне рамок данного портфеля.

Sbmx на момент создания портфеля не существовало.так что менять коней посредине проекта не хочется. Это же ленивое инвестирование. )