Блог им. Lovkach56rus

Итоги января. Обзор портфеля.

- 01 февраля 2019, 10:42

- |

Теперь посмотрим состав моего портфеля …

и динамику акций.

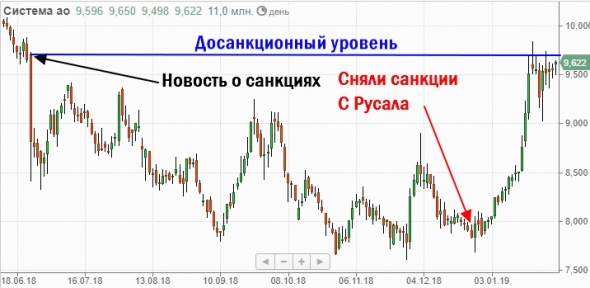

Как видно из таблицы, лучшей бумагой этого месяца стала АФК Система, показав рост на 20%. Такой сильный рост мог быть вызван рядом факторов:

1. Компания была аутсайдером 2018 года, акции были перепроданы.

2. Новость об ожидаемой продаже Детского мира в этом году, что может привести к сокращению долга, а это дает потенциал возврата к дивидендной политике.

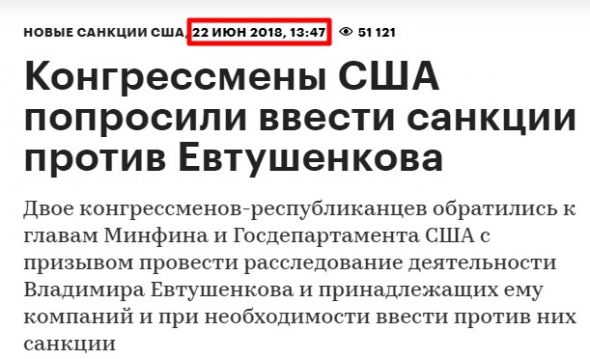

3. Снятие санкций с Русала. 22 июня вышла такая новость: https://www.rbc.ru/politics/22/06/2018/5b2cc80a9a79477bd113c837 .

После чего акции рухнули с уровня 9,7 рублей до уровня 8,5, а затем и еще ниже, опускаясь до 7,6 (см. график). И вот сейчас компания возвращаются на досанкционные уровни.

4. Снижение дисконта к активам также могло быть вызвано данной новостью: С 1 января 2019 года в соответствии с законом N 424-ФЗ вступили в силу изменения в налоговом законодательстве, которые позволят применять нулевую ставку налога на прирост капитала при реализации акций российских компаний, находившихся в собственности более пяти лет, вне зависимости от времени приобретения акций. Ранее нулевая ставка применялась только, если акции были приобретены после 1 января 2011 года.

Возможно именно поэтому акционеры не торопились продавать Детский мир!

5. Еще одна интересная новость: РФПИ планирует войти в капитал «Медси», Segezha и агрохолдинга «Степь» «Нам интересы и, безусловно, все бизнесы, о которых вы упомянули… Это могут быть вхождения в акционерный капитал этих предприятий», — рассказал господин Дмитриев «РИА Новости»;

Привилегированные акции Сбербанка также показали хорошую динамику, полагаю, фактор снятия санкций с Русала также был позитивно воспринят инвесторами и в этой компании. Банк продолжает радовать хорошими отчетами: Чистая прибыль Сбербанка по РСБУ в 2018 году составила 811,1 млрд руб против 653,56 млрд руб годом ранее; Даже при текущих ценах форвардная дивидендная доходность банка остается очень высокой, что безусловно должно переоценить бумаги к более высоким уровням.

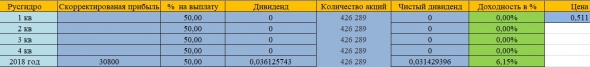

РусГидро огорошило порадовало нас новым бизнес-планом, в котором попробуем разобраться.

1. Снизился прогноз по чистой прибыли на 2019 год до 30,8 млрд рублей.

Это дает нам от текущей цены 6,15% чистыми, что, в общем-то, не очень много.

Верить прогнозу или нет – решать каждому из вас, но от себя хочу добавить, что госкомпании любят занизить план, чтобы его перевыполнить и получить свои бонусы. К тому же, если акции подрастут, то частично прибыль может повыситься за счет переоценки форвардного контракта с ВТБ.

2. В плане повышения стоимости «РусГидро» – отказ от финансирования инфраструктурных проектов в ДФО через внесение средств в свой капитал. Отмена допэмиссии – очень позитивный сигнал. Раньше компания очень любила этим злоупотреблять.

3. «РусГидро» сочло «нецелесообразным» и участие в СП с «Русалом» по строительству Тайшетского алюминиевого завода (ТаАЗа) после введения санкций США в отношении Олега Дерипаски и его активов.

Большая часть данного капекса была бы оплачена «Иркутской электросетевой компанией» и будущими дивидендами от завода. При этом компании стоило всего заплатить 88 млн$ с беспроцентной рассрочкой на 3 года. Я не вижу здесь большого позитива учитывая такие хорошие условия.

4. Решение о начале подъема здания аварийной Загорской ГАЭС-2 увеличит стоимость компании до 82 млрд руб. или прибавит 0,19 руб. к цене акции. Здесь, возможно, имеется ввиду, что компания уже потратила 70 млрд на строительство данной станции, достроив которую акционеры получат отдачу от этого проекта, что и должно увеличить стоимость на 0,19 руб. по их расчетам. И я считаю весьма позитивным моментом вероятную достройку станции, поскольку она будет обладать мощностью 840 МВт.

Данную идею стоит рассматривать как облигацию с переменным купоном и ожидаемым ростом тела после 2020 года.

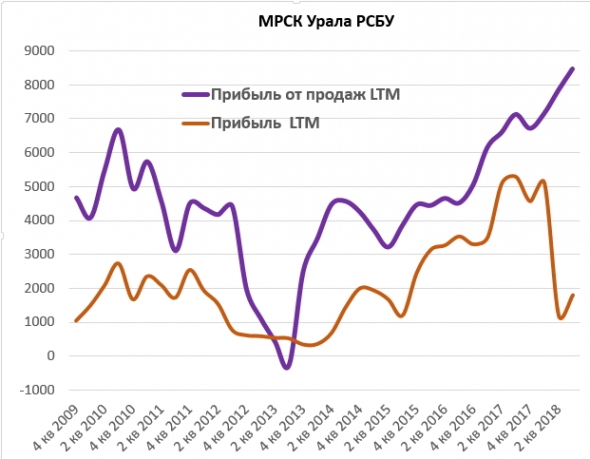

МРСК Урала также показала хороший рост с начала года. Из последних новостей отмечу, что компания заблокировала реорганизацию ПАО «Челябэнергосбыт».

Сначала 2018 года, компания постепенно начала банкротить проблемные сбыты, которые на регулярной основе не платили компании деньги.

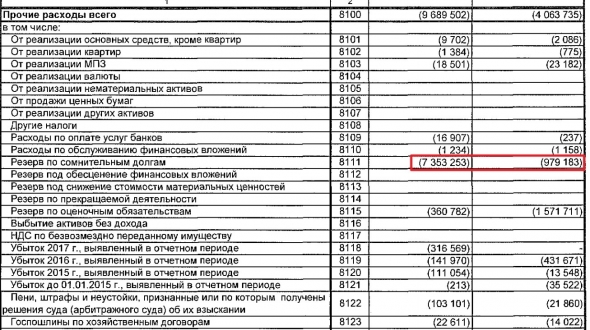

Из интервью следует, что компании на данный момент должны более 5 миллиардов рублей. Из отчетности видно, что сумма находится в районе 6 миллиардов.

Все это сказалось на результатах компании за 2018 год и как следствие на ее котировках. Ожидаемые дивиденды за 2018 год находятся на уровне 2,5-4% в зависимости от 4 кв. Именно поэтому данная бумага находится вне диапазона инвесторов. Но если взять в руки калькулятор и прикинуть дивиденды за 2019 год, то рисуются очень интересные цифры в зависимости от прибыли компании.

В этом году все внимание стоит обратить на прибыль от продаж. Увеличение прибыли обусловлено ростом прибыли от услуг по передачи энергии, а также выполнением с 01.04.2018 г. ОАО «МРСК Урала» функций Гарантирующего поставщика на территории Свердловской области и с 01.07.2018 на территории Челябинской области.

Возможно поэтому бумага и растет, кто-то умеет пользоваться калькулятором!

Ленэнерго ап. Здесь писать много не буду, просто выложу актуальные новости за январь. Выводы сделаете сами.

1. Ленэнерго» выявило в 2018 году хищения электроэнергии почти на 900 млн рублей

2. В рамках повышения эффективности работы компании ПАО «Ленэнерго» (входит в группу «Россети») в 2018 году обеспечило снижение потерь электроэнергии по сравнению с показателями 2017 года и выполнение плановых показателей на 2018 год. Потери электроэнергии в 2018 году составили 11,33%. В натуральном выражении это ниже показателей 2017 года на 100 млн кВтч;

3. По оперативным данным Филиала АО «СО ЕЭС» Региональное диспетчерское управление энергосистемы г. Санкт-Петербурга и Ленинградской области (Ленинградское РДУ), потребление электрической энергии в энергосистеме г. Санкт-Петербурга и Ленинградской области в 2018 году составило 47002,5 млн кВт/ч, что на 2,8 % больше показателя 2017 года. В декабре 2018 года потребление электроэнергии составило 4760,4 млн кВт*ч, что на 7,2 % больше объема потребления за аналогичный месяц 2017 года;

4. Минэнерго разработало проект постановления правительства, предусматривающий постепенное внедрение платы за неиспользуемыми потребителями резерв сетевых мощностей. Документ предполагает введение платы за резерв для потребителей (кроме населения и приравненных к нему категорий), которые фактически не использую 40% и более от заявленной максимальной мощности;

5. 25 января 2019 года, установлен исторический максимум энергопотребления в Санкт-Петербурге и Ленинградской области. В 11:00 энергопотребление по городу и области достигло 7703 МВт. Пиковые нагрузки не отразились на надежности энергоснабжения потребителей;

Самое интересное будет в отчете за 4 кв 2018 года, который выйдет уже совсем скоро. Сможет ли компания превзойти предыдущий год по прибыли? Я ожидаю минимум 12 рублей за 2018 год.

Если кому-то будет интересно следить за моим портфелем, можете подписаться также на мою группу в вк https://vk.com/club154619375 .

Данный обзор не является индивидуальной инвестиционной рекомендацией, автор статьи не осуществляет деятельность по инвестиционному консультированию

теги блога Точка Спокойствия

- En+

- En+ Group

- FixPrice

- Globaltrans

- Lyft

- lyft inc

- Ozon

- Polymetal

- QIWI

- S&P500

- softline

- SVB

- tcs group

- tesla

- USDRUB

- X5 Retail Group

- акции

- Алроса

- АФК Система

- БСП

- ВТБ

- Газпром

- Глобалтранс

- ГМК НорНикель

- Детский мир

- дивиденды

- европа

- инвестиции

- инвестиции в акции

- инвестиции в недвижимость

- инвестиционная идея

- Интер РАО

- инфляция

- Китай

- Коррекция

- кризис

- Кризис в США

- криптовалюта

- Ленэнерго

- ленэнерго ап

- ЛСР

- лукойл

- Магнит

- Максим Орловский

- мать и дитя

- Мечел

- ММК

- МосБиржа

- мосэнерго

- МРСК Урала

- мтс

- недвижимость в РФ

- Нефть

- НЛМК

- Новатэк

- Новости

- обзор акций

- облигации

- ОГК-2

- отчеты МСФО

- офз

- Пик

- политсрач

- Полюс

- Полюс Золото

- портфель

- прогноз

- прогноз по акциям

- Распадская

- рецессия

- роснефть

- Русал

- русгидро

- самолет

- санкции

- сбер

- сбербанк

- Сбербанк преф

- Северсталь

- Совкомфлот

- Софтлайн

- сургут преф

- сша

- татнефть

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- ТМК

- Транснефть

- Транснефть преф

- трейдинг

- форекс

- Фосагро

- ФРС

- Экономика

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс

- Яндекс компания