Блог им. Kitten

Вовремя предать это не предать - это предвидеть! Обзор на предстоящую неделю от 03.02.2019

- 03 февраля 2019, 22:30

- |

По ФА…

— Заседание ФРС

Заседание ФРС прошло в стиле «голубее не бывает», ФРС с лихвой воплотил все мечты рынков.

На моей памяти не было ситуации, чтобы ФРС так кардинально менял свою риторику при отсутствии фактических признаков приближения рецессии в США.

Дары ФРС были настолько щедры, что нефть снизилась по факту заседания, подозревая, что ситуация в США хуже, чем показывают фактические данные.

Решение об изменении политики ФРС будет иметь последствия от негативных до очень негативных в среднесрочной и долгосрочной перспективах, но в ближайший месяц новая позиция ФРС станет подарком для инвесторов.

Ключевые моменты сопроводительного заявления ФРС:

— Исчезла формулировка «ФРС считает, что некоторое дальнейшее постепенное увеличение диапазона ставок будет уместным».

Теперь указание по ставкам звучит так:

«ФРС будет терпеливым, определяя, какие будущие корректировки целевого диапазона ставок будут целесообразными для поддержания целей по двойному мандату».

Это очень голубиная формулировка, поскольку она не содержит указание на направление будущих действий по ставкам, предполагая, что они могут быть как повышены, так и понижены.

— Была удалена оценка баланса рисков для перспектив экономики.

— Оценка роста экономики и рынка труда высокая, но рост инвестиций замедлился.

— Оценка инфляции осталась неизменной, но было отмечено, что показатели рыночной компенсации снизились.

ФРС таким образом отметила рост доллара и падение цен на нефть.

ФРС порадовала также двумя новыми документами.

Один из них посвящен пространным рассуждениям о невозможности определить точный уровень максимальной занятости, что, видимо, призвано нивелировать важность кривой Филлипса и влияние роста рынка труда на инфляцию.

Второй документ был посвящен политике сокращения баланса ФРС, в котором ФРС по-прежнему указывает на ставку в качестве основного инструмента, но может изменить любой аспект балансовой политики при необходимости, а также возобновить программу QE.

Пресс-конференция Пауэлла была восхитительной.

Дрожащим голосом Пауэлл сдавал одну за другой позиции, которые на декабрьской пресс-конференции считал незыблемыми.

Вступительное заявление, как и каждый ответ на вопрос, изобиловало словом «терпение», Джей отрицал влияние критики Трампа на изменение позиции ФРС, оправдывая разворот политики на 180 градусом за 6 недель интересами народа США.

Пауэлл сообщил, что:

— Изменение политики было вызвано не изменением оценки перспектив экономики США, а ужесточением финансовых условий, неопределенностью последствий шатдауна и рисками из-за рубежа, в частности, замедлением экономики Китая и Европы, а также Брексит;

— На вопрос о временных рамках «терпения» и не может ли пауза стать концом цикла повышения ставок, Пауэлл ответил, что не знает, это станет понятно задним числом;

— Для повышения ставки нужен рост инфляции, это не единственное требование, но очень важное;

— ФРС на ближайших заседаниях пересмотрит политику в отношении баланса, ожидается, что конечный размер баланса будет больше, чем планировалось ранее.

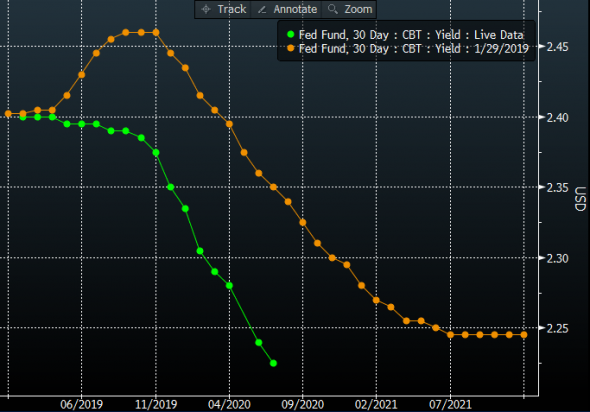

Рыночные ожидания, которые и до заседания ФРС не учитывали повышения ставки, после заседания ФРС укрепили веру в переход ФРС к снижению ставок:

Теперь рынки ожидают, что к концу 2020 года ставка ФРС будет на уровне 2,0%.

Заседание ФРС возвращает к извечному философскому вопросу «кто виноват и что делать?» или «как теперь торговать с учетом новой политики ФРС и какого хрена?».

Если ненадолго забыть о личности Пауэлла в истории, то изменение позиции членов ФРС было видно с ноября 2018 года.

Ранее ФРС указывала на рост доллара, но отмечала, что негативное влияние компенсируется притоком инвестиций, т.е. ростом фондового рынка США, но в ноябрьском протоколе впервые было указано на то, что данная компенсация отсутствует.

Многие члены ФРС указывали на риски с октября, а после незабываемой декабрьской пресс-конференции Пауэлла все члены ФРС, включая ястребов, кинулись корректировать слова Пауэлла о балансе, внимании к рынкам и прочие ошибки.

Нужно учесть, что политика ФРС в 2018 году была очень жесткой, благодаря фискальным стимулам Трампа ФРС смогла повысить ставки 4 раза на фоне сокращения баланса.

С октября баланс ФРС начал сокращаться максимальными темпами, а ставка ФРС в декабре достигла нижней части нейтрального диапазона.

При этом торговые войны вступили в критическую фазу, а Трамп потерял контроль на Конгрессом, т.е. перспектива дальнейших фискальных стимулов канула в Лету.

Что стоило включить мозг и заявить сразу, при первом падении фондового рынка, что ФРС достигла минимальной цели по ставкам, дальнейшие повышения зависят исключительно от фактических данных и роста инфляции.

Вместо этого Пауэлл львиную долю времени тратил на консультации с членами Конгресса об их мнении, боролся с ветряными мельницами в виде Трампа, забыл о своей договоренности с минфином Мнучиным о том, что ФРС прекратит повышение ставок после достижения 2,5% и явно не уделял внимание происходящему на рынках и внутри ФРС.

Сомнения вызывают многие вещи, как и вероятная корректировка протокола ФРС после декабрьского заседания, резкое изменение поведения Пауэлла после угроз Трампа об его увольнении, но по сути виноват не Трамп, а Пауэлл, он непригоден для роли главы ФРС, может быть ЦБ Гондураса был бы ему рад, но и сие под сомнением.

Как трактовать новую позицию ФРС?

По сути сказана одна простая вещь – не несите свои проблемы в США, не нужно парковать капитал в доллар при бегстве от риска от проблем Китая, Еврозоны, Британии… хотите инвестировать – другой вопрос, но решать проблемы роста своей экономики за счет девальвации своих валют против доллара и роста экспорта в США – увольте.

Трампу в ближайшие месяцы нужно решить торговые проблемы с Китаем, ЕС, Японией, при каждом новом торговом соглашении обсуждается справедливость валютного курса, Трамп хочет, чтобы страны, с которыми он ведет переговоры по торговым соглашениям, не кивали на политику ФРС как на фактор слабости своей валюты.

У ФРС есть время «паузы» до июньского заседания, можно спокойно кивать на неопределенность влияния шатдауна и ждать отчет ВВП США за 1 квартал до конца апреля, но на заседании в мае нужно будет принять решение и дать рынкам сигнал о будущих действиях.

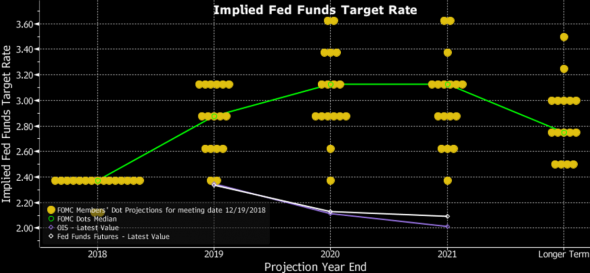

Кроме этого, на заседании в марте члены ФРС огласят свои прогнозы и, если они по-прежнему будут указывать на повышение ставки, доллар вырастет, что является наиболее вероятным сценарием исходя из декабрьских прогнозов членов ФРС:

Снижение всех прогнозов до нулевого или одного повышения ставки маловероятно при условии сохранения роста рынка труда и восстановления цен на нефть.

Проблема Пауэлла в том, что он не может проводить последовательную политику и придерживаться золотой середины, ибо он её не чувствует, у него нет ни знаний, т.к. он не экономист, нет собственных убеждений, он не верит себе, а хочет доверия рынков.

Вероятно, ФРС выпустит ещё парочку дополнений ко всем прочим в марте, в котором будет заявлено, что точечные прогнозы членов ФРС по ставкам соответствуют идеальной ситуации в экономике США, а Пауэллу лучше было бы не вводить пресс-конференции после каждого заседания, а вообще их нивелировать, больше бы спокойствия было бы на рынках, а так гадай в какую сторону в следующий раз Остапа понесет.

Если Пауэллу повезет – экономика США начнет ухудшаться, в режиме паузы можно сидеть долго и считать внезапный разворот политики ФРС точным расчетом перспектив, если нет – бледность кожных покровов и ухудшение характера за счет плохого сна гарантировано не только Джею, но и рынкам.

Вывод по заседанию ФРС:

Переход ФРС в режим паузы в отношении повышения ставок и готовность к изменению политики сокращения баланса приведет к росту аппетита к риску и падению доллара.

В ближайшее время даже сильные данные США будут приводить лишь к шипам на рост доллара, участники рынка будут продавать доллар, рассчитывая на замедление экономики США и окончание цикла повышения ставок ФРС.

Но если фактического замедления роста экономики США к мартовскому заседанию ФРС не будет, а рост базовой инфляции будет устойчивым – вероятен разворот на рост доллара по факту заседания 20 марта.

— Nonfarm Payrolls

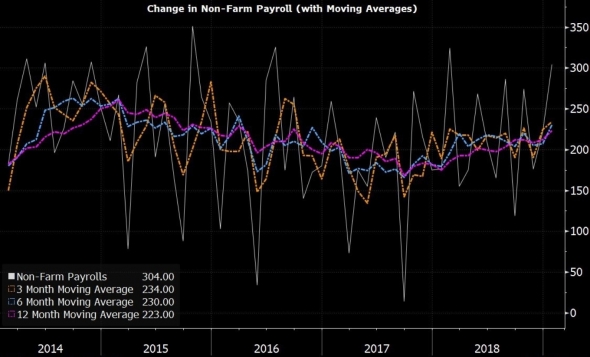

Отчет по рынку труда вышел уверенно сильным с учетом шатдауна, ни один банк не прогнозировал рост количества новых рабочих мест выше 210К, наиболее популярным прогнозом был рост на 160К новых рабочих мест.

Нонфармы в начальной реакции привели к росту аппетита к риску, больше остальных выиграла нефть, которая приуныла после заседания ФРС, ожидая падения спроса из-за замедления экономики США.

Реакция на валютном рынке была скромнее, т.к. отчет вышел в пользу роста доллара, а после заседания ФРС желания покупать доллар на рынках нет.

Основные компоненты отчета по рынку труда за январь:

— Количество новых рабочих мест 304К против 165К+- прогноза, ревизия за 2 предыдущих месяца -70К: ноябрь до 196К против 176К ранее, декабрь до 222К против 312К ранее;

— Уровень безработицы U3 4,0% против 3,9%ранее;

— Уровень безработицы U6 8,1% против 7,6%ранее;

— Уровень участия в рабочей силе 63,2% против 63,1% ранее;

— Рост зарплат 0,1%мм 3,2%гг против 0,4%мм 3,3%гг ранее (ревизия вверх с 3,2%гг);

— Средняя продолжительность рабочей недели 34,5 против 34,5 ранее.

Главный плюс нонфармов — рост новых рабочих мест, невзирая на шатдаун, что опровергает любые рассуждения о приближении рецессии.

С момента запуска налоговой реформы Трампа средний ежемесячный рост новых рабочих мест не опускался ниже 223К, что является очень значительным ростом по сравнению с обещаниями Йеллен и компании о том, что с 2016 года рост не будет превышать 125К и его будет достаточно для продолжения роста рынка труда.

Рост зарплат остался на стабильно высоком уровне, что сохраняет риск перегрева экономики США.

Рост уровней безработицы не является негативом, ибо произошел по причине шатдауна, плюс выросло участие в рабочей силе, что является дополнительным позитивом.

После публикации нонфармов выступили два члена ФРС, ярый голубь Буллард и умеренный голубь Каплан.

Буллард сообщил, что январский отчет по рынку труда был очень сильным, но у ФРС есть время «подождать и посмотреть» другие данные, нет необходимости в повышении ставки, пауза является правильным решением.

Каплан заявил, что январский отчет по рынку труда «шумный» по причине шатдауна, повторил более раннюю точку зрения о том, что ФРС должна взять паузу «на месяцы, а не на недели» и «уйти с пути экономики США», как минимум до июня не принимать решений по изменению ставок.

Вывод по нонфармам:

Январский отчет по рынку труда вышел сильным, но участники рынка предпочитают продавать доллар на любом росте.

Для более сильного корректа евродоллара вниз нужны дополнительные сильные экономические релизы США.

На предстоящей неделе:

1. Трампомания

В отношениях США и Китая наступило перемирие, которое продлится как минимум до встречи Трампа с Ким Чен Ыном.

На предстоящей неделе Трамп обещал объявить дату встречи с Ким Чен Ыном и, возможно, чрезвычайное положение для строительства стены на границе с Мексикой без разрешения Конгресса.

Также Трамп призвал конгрессменов представить ему двухпартийный законопроект по инфраструктуре, который позволит ускорить рост экономики США в преддверии выборов президента в 2020 году.

Вероятно, все важные объявления будут сделаны в ходе выступления Трампа в Конгрессе 5 февраля.

2. Экономические данные

По-прежнему нет полного календаря публикации пропущенных данных США ранее по причине шатдауна.

Нет даты публикации ВВП США за 4 квартал в первой оценке, розничных продаж, дюраблов.

Некоторые пропущенные данные будут опубликованы в среду, что дает надежду на подсчет других данных к среде, но на текущий момент объявления нет.

Из уже запланированных данных США главными являются ISM сферы услуг, производительность и себестоимость труда в 4 квартале.

По Еврозоне следует отследить PMI услуг стран Еврозоны в финальном чтении за январь и публикацию новых прогнозов Еврокомиссии по странам Еврозоны, изменение прогнозов по росту ВВП Италии может инициировать новую волну требований об изменении бюджета Италии, но итогом станет очередная серия ругани без позитивного финала.

Фунт продолжает оставаться в прострации неопределенности по Брексит.

ЕС посылает премьера Британии Мэй с её планом «В-который-А» в двух направлениях: в сад и договариваться с лидером оппозиции Корбиным.

Корбин требует сохранения Британии в Таможенном союзе с ЕС, ЕС не против изменить условия соглашения по разводу в этом варианте.

На предстоящей неделе президент ЕС Туск и глава Еврокомиссии Юнкер посетят Ирландию для обсуждения ситуации и нельзя исключать, что Ирландия откажется от части требований по гарантии Британии в отношении открытой границы с Ирландией ради избегания проблем при жестком Брексит, хотя это всего лишь догадка, основанная на жажде Меркель достигать компромисс там, где он неуместен.

Если после встреч уступок Британии не будет – ждем очередное провальное голосование в парламенте Британии 13 февраля и последующую передачу парламенту полномочий по Брексит 14 февраля, что неотвратимо приведет к росту фунта.

Согласно СМИ Британии, премьер Мэй готова пообещать лидеру оппозиционной партии лейбористов Корбину проведение досрочных выборов в парламент с предварительной датой 6 июня в случае, если он поддержит соглашение по разводу Брексит, но офис премьера Мэй опроверг данную информацию, назвав её выдумкой, в случае подтверждения – негатив для фунта.

По Британии интерес представляет PMI услуг с публикацией во вторник, заседание ВоЕ может только подтвердить отсутствие потенции у Карни, который, впрочем, уже не выглядит одиноким на фоне Пауэлла.

Китай ушел на долгие каникулы и перестанет будоражить рынки неоднозначными экономическими релизами.

— США:

Понедельник: фабричные заказы;

Вторник: PMI и ISM сферы услуг;

Среда: торговый баланс, производительность и себестоимость труда в 4 квартале;

Четверг: недельные заявки по безработице.

— Еврозона:

Понедельник: индекс уверенности инвесторов Еврозоны от Sentix, инфляция цен потребителей Италии за январь, инфляция цен производителей Еврозоны за декабрь;

Вторник: PMI услуг стран Еврозоны;

Пятница: торговый баланс Еврозоны.

3. Выступления членов ЦБ

На предстоящей неделе будет множество выступлений членов ФРС, в том числе и недавних ястребов, рынки могут бурно реагировать на их заявления в случае, если они не откажутся от планов по повышению ставки позже в этом году.

Глава ФРС Пауэлл порадует своим спичем в 3.00мск четверга, тематика его выступления не предполагает детального описания перспектив политики ФРС и для рынков будет наилучшим вариантом, если он не коснется данной темы.

По ЕЦБ ничего важного планового не намечается, инсайды также маловероятны, ибо до заседания остается больше месяца.

----------------------------

По ТА…

Евродоллар закрыл неделю под часовым каналом:

С учетом пятничных данных был бы логичен коррект ближе к поддержке перед возобновлением роста:

Но не исключено, что евродоллар будет ждать новых данных в узком диапазоне.

При пробитии сопротивления на дейли первой целью станет 1,16я фигура:

------------------------------

Рубль

Отчет EIA по запасам нефти вышел нейтральным, Baker Hughes сообщил о падении количества активных нефтяных вышек до 847 против 862 неделей ранее.

Отчеты сообщают о сильном падении добычи ОПЕК в январе.

Голубиная позиция ФРС, сильные данные США, оптимизм в торговых переговорах США и Китая дают основу для роста нефти.

Для подтверждения ОГП необходимо закрепление над нижней канала на дейли:

Заседание ЦБ РФ 8 февраля вряд ли будет значимым для рубля.

Набиуллина отказалась прокомментировать вероятность повышения ставки, более вероятно, что ставка останется без изменений по причине роста цен на нефть и рубля, активы РФ и так привлекательны с учетом, что Конгресс пока далек от принятия новых санкций в отношении РФ.

В любом случае ставка не будет снижена, рубль не отреагирует при сохранении ставки неизменной, повышение ставки усилит привлекательность активов РФ.

Рост долларрубля был краткосрочным, цель прежняя:

----------------------------

Выводы:

ФРС в доступной, хотя и спорной форме, пояснила участникам рынка, что не стоит покупать доллар США, перекладывая проблемы стран торговых партнеров на плечи американской экономики.

Позиция ФРС гарантирует продажи доллара на росте как минимум до начала марта в случае выхода экономических данных США лучше прогноза и отвесное падение доллара в случае, если экономические релизы не оправдают ожиданий.

Изменить расклад сил на валютных рынках может лишь Трамп в случае активации торговых войн, что не исключено.

Трамп любит раскладывать яйца по разным корзинам, наступление конфетно-букетного периода в отношениях с Китаем грозит усилением давления на ЕС и Японию.

ЕС отказывается уступить требованиям Трампа в отношении сельскохозяйственной продукции, такая позиция усиливает вероятность повышения пошлин США на импорт авто ЕС.

Отчет по повышению пошлин США на импорт авто должен увидеть свет в середине февраля и, при рекомендации повышения пошлин на импорт авто ЕС, евродоллар упадет камнем, невзирая на позицию ФРС, т.к. подобный шаг как минимум будет означать наступление рецессии в Германии, что вынудит ЕЦБ не только изменить «руководство вперед» по ставкам, но и запустить TLTROs.

Но пока администрация Трампа пожинает плоды, а Трамп готовится к встрече с Ким Чен Ыном, логично продавать доллар на корректах.

На предстоящей неделе всё внимание будет сосредоточено на экономических отчетах США и выступлениях членов ФРС.

Логично ожидать, что члены ФРС поддержат позицию Пауэлла, сильные данные США будут приводить лишь к корректам на рост доллара, т.к. пропущенные ранее отчеты это уже, по сути, прошлое, инвесторы будут опасаться, что ФРС знает что-то об экономике США то, что пока не видно рынкам.

-----------------------------

Моя тактика по евродоллару:

На выходные ушла в лонгах евродоллара от 1,1240 и 1,1439 и шортах от 1,1459.

Позиция некомфортная для работы, локовый шорт был открыт после нонфармов, но движение не получило развития, уровень открытия слишком низкий и, невзирая на ожидания более глубокого корректа по евродоллару перед возобновлением роста, шорт, видимо, будет закрыт на открытии недели, если после открытия не начнет падать палками.

На падении евродоллара намерена искать перезаход в лонги, до публикации блока важных данных США буду присматриваться к входам в шорты от ключевых сопротивлений на росте на случай инсайдов/фактов о повышении пошлин США на импорт авто ЕС.

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВВП США

- ВоЕ

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- День Благодарения

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- доллариена

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

Привет, моя радость!)

И тебе спасибо!)

Благодарю за отзыв!

И Вам спасибо!

Профитов!

youtu.be/T5WfKsG3Z5Q

Так она и меняется.

В октябре Пауэлл ястребил, в ноябре голубил, в декабре ястребил, в январе голубил...

Это ромашка)

Но по итогу просто приведет к потере доверия рынков к ФРС и при кризисе Пауэлл будет беспомощен.

Опасная тенденция.

Самое время повторить:

ЦБ Гондураса — это пять! =)

Обожаю Ваш юмор!

...

Блин! Я чуть не пропустил шутку про Ким Чен Ына =))).

Шедевры множатся! =)

Спасибо)

Клевая картинка!

Всю неделю китайцы празднуют Новый Год!

В любой другой год это всего лишь меньше ликвидности на рынках, меньше волатильность, но!

В этом году ситуация особая. Если кто-нибудь на западе захочет подгадить Трампу (Кхи-Кхи-Кхилари), то вот в эти 2-4 дня накинуть на китайцев негативчик (аресты, предъявы, выпады в прессе...) — они будут в бешенстве! А если Трампу не хватит головного мозга мягко их поздравить и не давить в эти дни… Ну тогда ваще капут-вешайся!

НГ для китайцев как день независимости для амеров. Лучше времени для дерьма на вентилятор не придумать!

Согласна, важный фактов.

У меня учтен в «экономических данных»:

«Китай ушел на долгие каникулы и перестанет будоражить рынки неоднозначными экономическими релизами.»

Да, хотела вспомнить коня, но после Путина как-то мелко получилось бы)

Спасибо и Вам!

Спасибо за Ваш отзыв, для меня важно!

Благодарю!

Профитов!

Трампомания

В отношениях США и Китая наступило перемирие, которое продлится как минимум до встречи Трампа с Ким Чен Ыном.

На предстоящей неделе Трамп обещал объявить дату встречи с Ким Чен Ыном и, возможно, чрезвычайное положение для строительства стены на границе с Мексикой без разрешения Конгресса.

Также Трамп призвал конгрессменов представить ему двухпартийный законопроект по инфраструктуре, который позволит ускорить рост экономики США в преддверии выборов президента в 2020 году.

Вероятно, все важные объявления будут сделаны в ходе выступления Трампа в Конгрессе 5 февраля.-ДОБРЫЙ ВЕЧЕР, ЕСТЬ ДАННЫЕ ПО НАЧАЛУ ПО МОСКВЕ СПИЧА И ГДЕ ОНЛАЙН МОЖЕТ ПОСМОТРЕТЬ?( выступление ТРАМПА ЕЖЕГОДНОЕ)