SMART-LAB

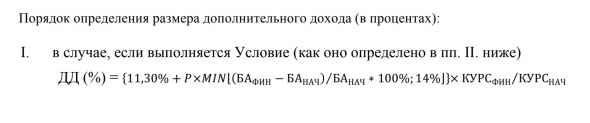

Новый дизайн

Мы делаем деньги на бирже

Блог им. imagic

Пан или пропал

- 14 февраля 2019, 18:14

- |

На форуме недавно интересовались структурным продуктом от Сбербанка, биржевой облигацией БСО-OGZD_DIGIPRT-24m-001Р-02R,

условия выпуска можно посмотреть здесь: https://www.sberbank.com/common/img/uploaded/securities/emission/pbo/ogzd_digiprt-24m.pdf

Продукт сейчас торгуется не очень активно, число сделок по нему исчисляется всего несколькими единицами в день. Сам продукт довольно экзотический и представляет собой комбинацию обычной бескупонной облигации и бинарного опциона, в который зашит бычий спред. Получение дополнительной доходности по продукту зависит от поведения котировок депозитарных расписок «Газпрома» ADR.GAZP и курса рубля к доллару:

Как минимум можно получить номинал, 1000 руб, как максимум — 1253·α, где α — отношение курсов USDRUB на финальную и начальную даты (сейчас это примерно 1.18) Финальная дата уже близка — облигация погашается 26.04.2019 г. А получить, казалось бы, можно почти 50% доходности, если расписки будут торговаться в районе 5.4$. Тем не менее облигация торгуется чуть выше номинала. В чем же подвох?

Во многом это объясняется свойствами бинарных опционов. Получение хоть какой-то доходности по облигации жестко привязано к условию того, что депозитарные расписки на финальную дату должны стоить дороже, чем они стоили при размещении облигаций, т.е. дороже 4.75$ за расписку. И если позавчера это условие выполнялось, то уже сегодня расписки торгуются на уровне 4.6$ в связи с угрозой введения «адских санкций», обсуждавшимися вчера в Сенате США.

Расчет справедливой стоимости структурного продукта аналитически невозможен ввиду его сложности. Мы имеем дело с двумя коррелированными случайными процессами, описывающими поведение цен расписок и курса рубля к доллару США. Процессы имеют обратную корреляцию с коэфф. ρ ~ -38%, и это понятно, ведь цена расписок номинирована в долларах США и при росте курса они имеют тенденцию падать в цене. Для того чтобы оценить стоимость нашего сложного опциона, нужно запустить одновременную симуляцию процессов и отобрать те реализованные значения цен опционов, которые удовлетворяют необходимому критерию. Затем производится обычное усреднение и дисконтирование по безрисковой ставке. Расчеты, проведенные методами Монте-Карло, показывают, что даже сегодня, после обвала расписок «Газпрома», справедливая цена обсуждаемых биржевых облигаций находится в диапазоне 104%-105% Однако рынок в «справедливость» теоретических цен не верит и правильно делает.

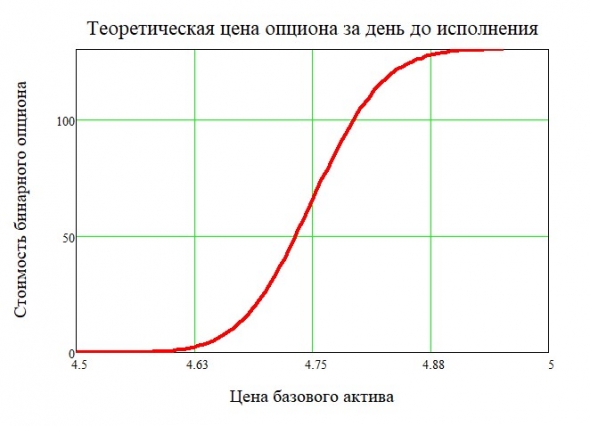

Теоретические цены производных финансовых инструментов рассчитываются исходя из того, что ПФИ всегда можно захеджировать при помощи заемных средств и базового актива (или набора активов), т.е создать динамический реплицирующий портфель, стоимость которого будет в точности повторять стоимость ПФИ. В случае же бинарного опциона, и это его неприятная особенность, хеджирование крайне затратно, если времени до погашения осталось совсем немного, а цена базового актива находится вблизи страйка, т.е. в нашем случае вблизи 4.75$. И действительно, представьте, что до погашения облигаций остался день, а цена расписок в точности равна 4.75. От того, закроется ли рынок завтра чуть выше этой цены, или хотя бы на цент ниже, будет зависеть получите ли Вы дополнительно 130-135 рублей на облигацию, или же не получите ничего, кроме номинала. В такой день цена структурного продукта должна бы метаться между 100% и 130%, отражая страхи и надежды инвесторов. Вместе с тем теоретическая цена бинарного опциона ведет себя не столь нервно даже перед исполнением. Риск-нейтральный мир равнодушен к эмоциям инвесторов, и в нем предполагается, что вероятность получения 130 рублей составляет практически 50%, а значит опцион стоит половину этой суммы. На рис. внизу показан график зависимости стоимости бинарного опциона от цены базового актива за день до экспирации. Страйк 4.75, возможная выплата составляет 130 рублей.

Но инвесторы не риск-нейтральны, они избегают риска. И ставки на рост цен расписок «Газпрома» у них сейчас минимальны. Этот факт и отражен в текущих котировках биржевых облигаций «Сбербанка» БСО-OGZD_DIGIPRT-24m-001Р-02R.

теги блога Tenant

- 90-ые

- ChatGPT

- fixed income

- python

- RGBI

- акции

- амортизация облигаций

- анализ облигаций

- Арсагера

- Атомэнергопром облигации

- Банк России

- банковские вклады

- Бинарный опцион

- биржевые облигации

- Блэк-Шоулз

- Бюджетное правило

- Великая Отечественная война

- вечный портфель

- вклады и инвестиции

- ВТБ

- Газпромбанк

- головоломка

- гурам на заметку

- Дерипаска

- дивиденды

- доллар

- доллар рубль

- доходности облигаций

- доходность

- дуэль

- дюрация

- зеленый слоник

- золотишко

- игра

- игра в кальмара

- инфляция

- ключевая ставка

- Ключевая ставка ЦБ РФ

- кривая доходности

- курс доллара

- линкеры

- лира

- Мавроди

- математика

- Минфин

- МММ

- МосБиржа

- мы победим

- налог на депозиты

- налоговая реформа

- НДФЛ

- Норникель

- Облигации

- обратные флоатеры

- ожидаемая доходность

- опрос

- опционная комбинация

- открытие брокер

- ОФЗ

- офз с амортизацией долга

- оффтоп

- оценка активов

- повышение НДФЛ

- популяризация

- Потанин

- прогрессивная шкала налогообложения

- производные финансовые инструменты

- промсвязьбанк

- Пульс

- ПФИ

- рост цен на бензин

- рубль

- Русгидро

- Сбербанк

- Свет в конце тоннеля

- Селигдар

- сложный процент

- ставка ФРС США

- стратегии

- стратегии инвестирования

- Структурные продукты

- теорвер

- теория вероятностей

- теория игр

- Тинькофф

- торговые роботы

- учебный материал

- флоатеры

- фонды облигаций

- форвард

- форекс

- человеческий капитал

Все это конечно злорово. Я 2 раза заходил в «структурные продукты» сбербанка и оба раза получал свой номинал назад за минусом комиссии. Сбасибо, но нет. Я лучше ОФЗ или FXMM куплю, если захочу чего-то «безрискового»

Погашение послезавтра, котируется уже в диапазоне 115-120% от номинала.