Блог им. FZF

Почему так хочется продавать края опционов и что лучше продавать

- 26 марта 2019, 11:05

- |

Предыдущее мое произведение про продажу крайних опционов было отмечено плюсиками более 50 человек. Меня это удивило и обрадовало, поскольку я не предполагал, что такое большое количество людей на смартлабе не просто интересуются опционами, но и разбираются в некоторых особенностях торговли этим инструментом. До этого у меня было впечатление, что опционами на смартлабе торгуют чуть больше десяти человек.

В продолжение прошлой темы, хочу предложить вам на рассмотрение некоторые рассуждения о том, какие опционы выгоднее продавать.

Определимся с терминами и понятиями, которые будем рассматривать:

[Тэта] - потеря стоимости опциона за определенный промежуток времени [t]

У нас есть текущая волатильность базового актива. Исходя из этой волатильности, мы можем посчитать ожидаемый средний путь, который пройдет цена базового актива за время [t]. Этот путь назовем [S].

Если мы возьмем опцион на каком-нибудь страйке, то при движении базового актива на расстояние [S] цена опциона изменится на некоторое значение. Это значение обозначим как [vD]

[vD] — это дельта привязанная к конкретной рыночной волатильности и временному промежутку [t]

Поскольку, мы хотим продать опцион, то нам будет интересно знать сколько мы заработаем на временном распаде [Тэта] за промежуток времени [t] и сколько мы за это же время[t] можем потерять от движения базового актива[vD]

То есть, для каждого конкретного страйка нам будет интересно знать соотношение [Тэта]/[vD] для текущей ситуации. Для нас важно, чтобы [Тэта] была как можно больше, при этом изменение цены опциона [vD] было как можно меньше. Нам надо найти максимум функции [Тэта]/[vD]

За исходный уровень примем ситуацию, когда ожидаемая волатильность в опционах равна текущей волатильности на рынке. Это будет базовый график, относительно которого мы будем рассматривать разные ситуации.

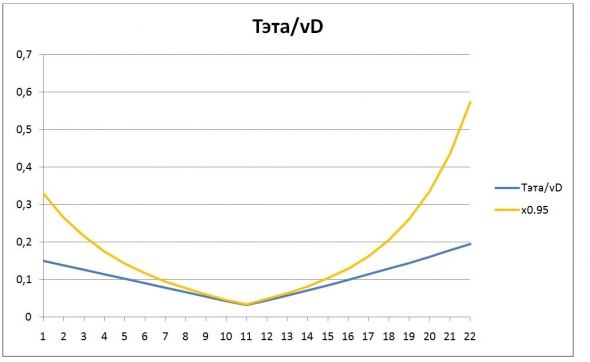

Построим график, где синяя линяя – базовый график; желтая линия – ситуация, когда волатильность базового актива 0,95 от опционной волатильности.

Что мы видим? Чем дальше от центрального страйка, тем более целесообразно продавать опционы. А когда волатильность базового актива 0,95 от опционной волатильности, получаем вообще грааль. В такой ситуации, даже без расчетов, чисто интуитивно, начинающий опционщик, которого не клевал черный лебедь, приходит к выводу, что продажа краев – это хорошо. А жажда денег добивает остатки осторожности.

Теперь посмотрим на другую ситуацию. По закону проданного опциона ( как только ты продал опцион, волатильность начинает расти) ожидаем, что придется работать с большой волатильностью.

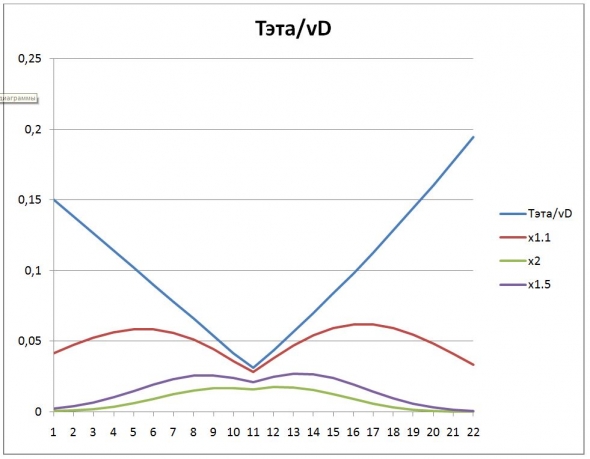

На графике представлены следующие линии:

— синяя линяя – базовый график;

— красная линия – волатильность больше в 1,1 раз;

— фиолетовая линия – волатильность больше в 1,5 раза;

— зеленая линия – волатильность больше в 2 раза;

И тут мы видим, что продажа дальних краев не очень умное решение. Как только волатильность чуть повысилась ( была 20, стала 22) с крайними опционами начинаются проблемы. Но вырисовывается вполне ощутимый максимум анализируемой функции.

В торговле надо рассчитывать на жесткие варианты. Поэтому рассмотрим покрупнее ситуации с увеличением волатильности в 1,5 и 2 раза.

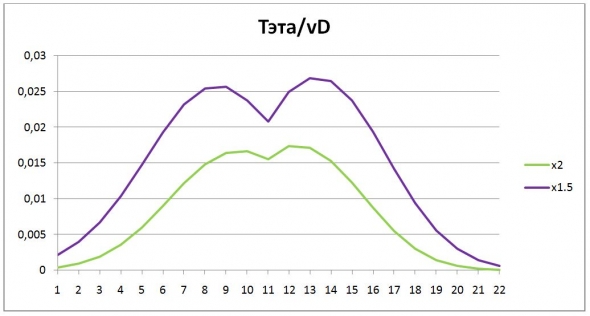

Подробнее о графике:

Это обсчет графика РТС середина марта 2019 г.

Срок до экспирации – 1 месяц

Волатильность в опционных ценах около 20

11 – центральный страйк соответствует 120000 страйку

Шаг – один страйк

фиолетовая линия – волатильность больше в 1,5 раза;

зеленая линия – волатильность больше в 2 раза;

Что мы видим?

Центральный страйк не является оптимальным для продажи даже при ситуации, когда волатильность увеличится в 2 раза.

При тех параметрах рынка, которые существуют на момент расчета наиболее предпочитаемый для продажи страйк второй от центра.

Продажи дальше четвертого страйка от центра не целесообразны.

Продажи крайних страйков убыточны.

теги блога FZF

- акции

- биржа

- богатство

- вероятности

- война

- волатильность

- Газпром

- глобализация

- глобальное потепление

- грааль

- дед мороз

- дивиденды

- Долги США

- долгосрочное инвестирование

- долгосрочные инвестиции

- долгосрочные инвесторы

- жизнь

- защита капитала

- золото

- Ивестиции

- инвест идеи

- инвестирование

- инвестиции

- исследования

- календарный спрэд

- капитал

- ковид-19

- КОНКУРС

- конкурс отчёт

- конкурс портфельных инвесторов

- Коррупция

- кризис 2020

- математиика

- методика расчета

- Мотивация в трейдинге

- Налоги

- направленная торговля

- наследство

- облигации

- общество

- опрос

- Оптимизация портфеля

- опцины

- опцион

- опционы

- оф-топ

- офтоп

- офф топ

- оффтоп

- оценка активов

- пенсии

- политика

- портфельное инвестирование

- Праздник

- прогноз

- продажа опционов

- психология

- психология трейдинга

- развлечения

- Риск

- риски

- рынки

- самодисциплина

- самоконтроль

- Санакции

- санкции

- Сатира

- сохранение капитала

- технологии

- трейдиг

- трейдинг

- троллинг

- Тэта

- управление

- филосифия трейдинга

- философия

- фондовый рынок

- ЦБ

- чёрный лебедь

- экология

- экономика

- юмор

Из этой идеи, можно ли в противовес сказать, что и от центрального страйка,(второй страйк) предпочитаемый является и покупка то бишь ?

Но этому учат все Обучалкины. Говорят, мол, «риск ограничен». Гы-гы-гы

Купил опционов, сидишь смотришь как тэта разъедает депозит. Посмотрел, поплакал; помолился, чтобы было движение; снова поплакал, опять помолился… и так до самой экспирации.

Хотя, теоретически, на низкой воле можно и с голой покупки стартовать. Главное — не забывать вовремя переводить в спред.

Ну просрёшь тыщу рублёв — да и ладно.

А)Хеджирование — мы получаем максимальную нелинейность и максимальную ликвидность именно на центральном страйке.

Б) на фондовых активах — ставка одновременно на Снижение БА и на рост волатильности. Покупка опционов Пут центрального страйка, в данном случае.

Но, безусловно, работа от покупки, да и от продажи спредами — более предпочтительна и по рискам и по рентабельности торговых операций на капитал…

Можно еще выделить волатильность в моменте. Это то, что в данный момент.

В моем случае 0,95 от ожидаемой волатильности, которая заложена в цене опциона.

если брать уже после 6дней экспиры, там все ломается» ?

Но мне динамический вывод не нравится — там всё всё время мелькает и меняется. Я лично люблю аналить именно в оффлайне.

Доступная информация по моему методу расчета стоимости здесь

ttps://smart-lab.ru/blog/475191.php

дополнительные средства Конечно, но всегда хочется выжать «прибыль по максимуму в опционах(заложено же природой)если так можно сказать, а когда берем доп.средства не хедж (как я правильно вас понял), то же чистая прибыль автоматом сокращается ?

Если опционщик слил не только свои деньги, но и средства не в меру доверчивых инвесторов, то есть места, где ему сидеть. Ой, есть

Тьфу-тьфу-тьфу, не дай Бог никому!

Хотя в этот раз было бы неплохо Диму Новикова послушать и Рустэма Султанова про управление кондором. Вдруг, новые идеи осеменят меня?

0,95 от 20% волатильности — 19% вола (применительно к ртс допустим). То есть выигрыш при падении 20% ИВ на 1%.

2. Уважаемый Тимофей Мартынов . Прошу наделить смартлабовца FZF статусом «Опционщика». Он пишет хорошо и по делу. Спасибо.

Волатильность — понятие более широкое.

Так как у нас есть ожидаемая волатильность ( в опционе) и волатильность базового актива. И это не одно и тоже. То их несоответствие приводит к возможности заработать или потерять.

исходя из этих «приправ», можно ли сказать, что целесообразно тогда строить продажные конструкции или спреды ,1) на хаях 2) после экспиры 3) на центре страйков типа 120.000 или 4) на пятницу вечером 4) после кварт- и годовых экспир и так далее

Понятно, одна из ошибок, что торгуя я только волой, не обращая на вегу(без калькулятора и графика на вегу), а для роллы и спредов видимо необходимо обращать и смотреть на вегу(опциона)...?

Скажем так:

У нас есть ожидаемая волатильность в опционе. Мы можем продать опцион или купить. На момент сделки это значения не имеет, если мы потом будем дельтахеджировать базовым активом.

Но потом результат зависит от того, как будет вести себя базовый актив и какую волатильность он покажет в будущем. То есть при разных ситуациях с волатильностью БА может заработать продавец или покупатель.

За сколько дней до экспирации это будет происходить это не важно. Важно какую волатильность отработает БА.

Волатильность БА первична. Если она сильно меняется, то опционы под нее подстраиваются.

Продажные конструкции целесообразно строить, когда ожидаете снижения волатильности. В пятницу вечером лучше не продавать. Вы же не знаете, что будет в понедельник и что случиться в выходные. У нас, как-то в октябре 1993 г, в выходные расстреляли парламент из танков. Прикинте, если б вы в пятницу напродавали опционов? Вы бы за выходные инфаркт получили :)))

Прогнозировать волатильность не легче чем направления БА.

Желательно осознать, что волатильность — это еще одно измерение рынка. такое же как направление движения цены. То есть рынок можно как бы представить в виде комплексного числа. Где действительная часть это цена (которую видят и торгуют все), а мнимая часть — это волатильность. (которую видят торговцы опционами) И на той и на другой составляющей можно зарабатывать.

и отсюда уже «пляшем » на ртс фьюча…

Волой вы не сможете торговать без Веги, так как через Вегу вы будете выбирать наиболее чувствительные опционы или конструкции в виде спредов различных сочетаний для торговли изменения этой самой Волы.

gelo zaycev, имхо, нет одного «Самого Правильного Способа».

Каждый вырабатывает свой метод и дальше с ним живет плюс/минус.

Поэтому сказать что приоритетней с категоричностью пионера нельзя.

При продаже недельных опционов (или, как подсказывает уважаемый FZF спредов) мне важнее соотношение айви-ашви. При этом вега в общем-то вторична. Потому что какая бы ни была волатильность — через пару дней вся временнАя стоимость исчезнет.

А если Вы делаете позиции с фокусом именно на прогноз айви — тогда, конечно, Вам будет первична вега.

Отсюда можно формализовать несложный набор правил разумного торговца — при покупке волатильности — будет выгоден вход на низкой IV стредлом (центральный страйк), максимально далёкой серии На нашем рынке — квартал оптимален.

Если от продажи — то логика подсказывает, что продавая стредл или опцион АТМ дальнего срока, мы берём на себя максимальный риск Веги. И его надо перманентно хеджировать ((но как?), в США хоть VIX ликвидный, а у нас мухи дохнут в стакане RVI и спред за гранью здравого смысла...), либо же продавать широкие ноги — через стренглы, кондоры.

А то… благодаря кое-кому многие тут теперь не просто интересуются опционами, но получили в апреле 2018-го уникальнейший персональный опыт, связанный с некоторыми особенностями этого занимательного инструмента…

Бабёр-Енот, эти люди на СЛ не зареганы. Они — богатые и все сами знают.

Были бы зареганы на СЛ им бы популярно объяснили чем все закончится.

Реальность, конечно же, гораздо богаче на нюансы, но автор, думаю, и без меня в курсе об этом)

Есть, конечно же, стратегии, которые можно торговать профилем на экспирацию, например купленные вертикальные спреды на недельных опционах, которые уже больше похожи на дискретные ставки, нежели на непрерывный процесс инвестирования)

ValdeMar, тема сложная. Людям надо сначала с простыми вещами разобраться. Со статикой хотя бы.

Рисков разных много, вопрос в вероятности их наступления. Сейчас, например, золотое время для тренировки и отработки навыков. Рынок уже который месяц потрясающе стабилен по параметрам. При этом волатильность очень низкая — нет дерготни. Можно неспеша обо всем подумать.

реальные навыки появляются тока после 3-х планок за час !

ну или хотя бы за сессию )

Правильно говоришь, дядьФёдор))))