SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. INROS

Размышления о рынке (без претензии на оригинальность).

- 08 мая 2012, 11:32

- |

Предположение о возможном провале ММВБ описанное в этом посте http://smart-lab.ru/blog/53154.php реализовалось,

хочу поделится с Вами коллеги мыслями о возможном дальнейшем развитии событий на рынке.

1. О QE3.

Будет или не будет — не знаю. Но вот, что думаю по этому поводе: основная (но не единственная конечно) задача возлагаемая на центральный банк — это контролировать инфляцию. Глава ФРС Бен Бернанке определённо заявляет, что излишнее инфляционное давление в последнее время на экономику США оказывают высокие цены на нефть и нефтепродукты, есть и очевидная политическая заинтересованность в снижения цен на нефть в придверии выборов в США. Меры предпринимаемые политическими и финансовыми властями США для снижения цен на нефть начинают приносить результат в виде снижения котировок (попытки купировать спекуляции вокруг ядерной программы Ирана, наращивание поставок нефти членами ОПЕК, а так же Ираком, Ливией, словесные интервенции и т.д.) и весьма вероятно снижение стоимости нефти продолжится. В результате снижение цен энергоносителей должно ослабнуть инфляционное давление, что в свою очередь должно отразится на инфляционных показателях. Таким образом, считаю основными индикаторами при прогнозировании возможного запуска очередной программы выкупа активов необходимо считать инфляционные показатели (их стабилизация и желательно некоторое снижение в ближайшей перспективе). Ну и конечно существенное снижение фондового рынка США, а также значительное ухудшение экономических показателей, вполне способно послужить основанием запуска программы. На мой взгляд наиболее вероятно не агрессивное (умеренное) сочетание этих факторов (не сильное снижение фондовых рынков США, и периодический выход статистики несколько хуже ожиданий и прогнозов), но основной это инфляция.

Какая это возможно будет программа это другой вопрос, думаю она будет направлена на поддержание рынка недвижимости, а также в рамках программы вероятно будет присутствовать механизм стерилизации избыточной ликвидности.

2. О Российском рынке используя индекс ММВБ.

Ликвидность: приведу несколько высказываний первых лиц Центрального банка России, которые в значительной степени раскрывают причины периодически возникающих проблем с ликвидностью на Российском финансовом рынке.

03 февраля 2012 Первый зампред Банка России Алексей Улюкаев: «Я считаю, что мы надолго, навсегда вошли в ситуацию, когда ликвидность становится востребованной, значит, спрос на ликвидность будет. И только в этой ситуации инструменты процентных ставок ЦБ работают, только в этой ситуации трансмиссионный механизм и вся система инфляционного таргетирования работает. В ситуации избыточной ликвидности она не работает в принципе", — подчеркнул первый зампред ЦБ РФ».

05 апреля 2012 Председатель Банка России Сергей Игнатьев: «Весьма вероятно, что в 2012 году некоторый дефицит ликвидности будет нормой, и Банк России практически постоянно будет проводить операции рефинансирования, регулятор в дальнейшем будет развивать механизм рефинансирования, в частности, расширять перечень активов, принимаемым Банком России в залог».

Снижение начатое в апреле 2011 года сопровождаемое значительным оттоком капитала из России, возможно рассматривать как фиксацию прибыли после роста с минимумов конца 2008 года и уход с Российского рынка западных денег в придверии выборов в России, а так же репатриация капитала в Европу на фоне кризиса ликвидности осенью 2011 года в Европе.

Последующая стабилизация ситуации на мировых рынках (предоставление ликвидности в Европе, повышение нефтяных цен), позволило Российскому рынку частично восстановится (пусть это будет называться президентское ралли). Но возвращения крупных покупок западными деньгами не было. Были не существенные спекулятивные покупки горячими деньгами, а весь рост с октября 2011 года поддерживался в основе своей Российскими участниками. С начала марта рынок начал снижаться на умеренных объёмах и к настоящему моменту снизился на уровни декабря 2011 года. Резкое падение рынка в последние дни на фоне существенного снижения нефтяных цен, привело к увеличению объёма на Российском рынке (по видимому начали продавать купленное в начале года засидевшиеся игроки), что при продолжении снижения будет продолжено (в смысле увеличения объёмов).

Что можно предположить: нефтяные цены вероятно останутся под давлением (в основном по причинам описанным в пункте 1 выше), что является на мой взгляд основным негативом для Российского рынка среднесрочно на горизонте нескольких месяцев; завершается период закрытия реестров (будут продаваться пакеты удерживаемые для попадания в реестры), что тоже формирует определённое дополнительное предложение на продажу.

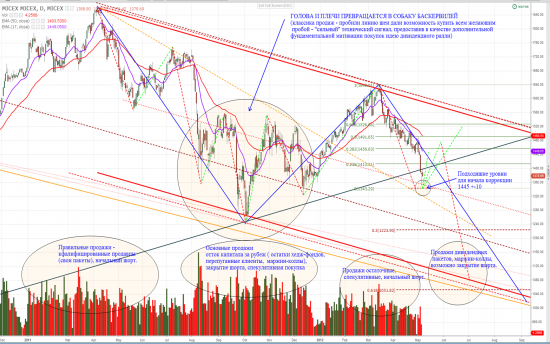

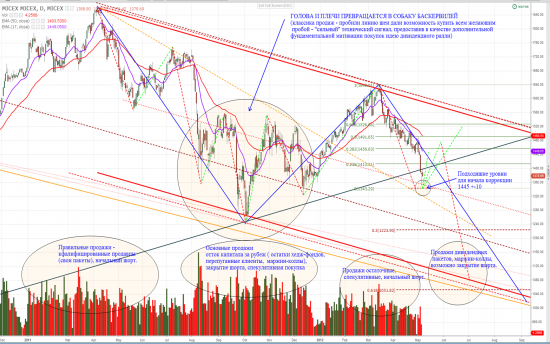

В краткосрочной перспективе на фоне возможной временной остановке снижения цен на нефть, закрытия реестров ряда эмитентов (Газпром, Лукоил, НорНикель, Сургу ....), возможным внутриполитическим позитивом (ясность в вопросе формирование нового правительства и какие то с этим связанные заявления, решения и т.д.) и достижение подходящих уровней, ожидаю коррекции Российского рынка. По моим предположениям либо с текущих уровней либо можем сходить чуть ниже (1345 + — 10 пунктов, при минимуме 1350 практически на этих уровнях и находимся) на 1440-1480 по ММВБ, по времени если коррекция начнётся в ближайшие дни, то окончание в двадцатых числах мая. Далее снижение продолжится.

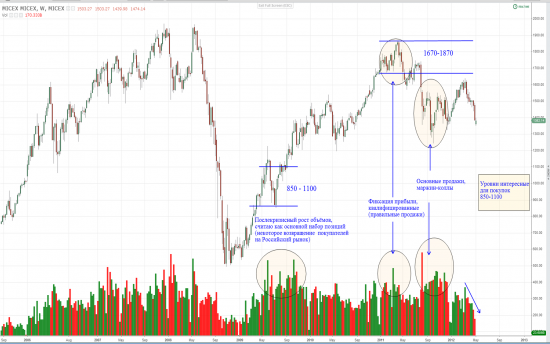

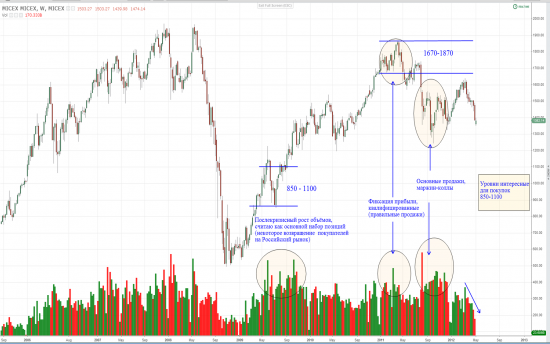

На графиках недельном и дневном ММВБ простроено предположение, что движение в низ продолжится до уровней 1100 — 1000 пунктов по ММВБ, а возможно и ниже до уровней 900 + — 50 пунктов.

Считаю уровни 1100-850 по ММВБ привлекательными для покупок, как с точки зрения технического анализа, так и учитывая то что на этих уровнях проходили основные бъёмы (вход на Российский рынок) в 2009 году, в том числе и иностранными игроками.

Возможно снижение последних дней продолжается без коррекции (существенной) в ближайшие дни и рынок опустится на уровни существенно ниже (такими уровням считаю 1290-1260 по ММВБ), такой вариант возможен но считаю мало вероятным по выше перечисленным причинам. Но если всё же так случится, то всё ровно за ним последует коррекция с последующим заходом ещё ниже, соответственно сместятся сроки.

Существенный рост (на годовые максимумы) Российского рынка в среднесрочной перспективе (несколько месяцев) считаю крайне мало вероятным по причине отсутствия значимых драйверов (рост цен на нефть, появление существенного фундаментального позитива способного вернуть на Российский рынок крупных мировых инвесторов и сподвигнуть их к существенным покупкам Россиских активов), по крайней мере не вижу таких предпосылок, если подскажите буду признателен.

Хочу по интересоваться есть ли у кого какие мысли о необходимости европейским банкам увеличить основной капитал 1-го уровня до 9% в июне этого года. Есть у кого какая ни будь информация как этот процесс проходит?

Основное требование - основной показатель адекватности капитала первого уровня должен составлять 9%, а все суверенные ценные бумаги должны оцениваться по рыночной стоимости. Показатель капитала первого уровня должен составить 9% до 30 июня 2012 года.

хочу поделится с Вами коллеги мыслями о возможном дальнейшем развитии событий на рынке.

1. О QE3.

Будет или не будет — не знаю. Но вот, что думаю по этому поводе: основная (но не единственная конечно) задача возлагаемая на центральный банк — это контролировать инфляцию. Глава ФРС Бен Бернанке определённо заявляет, что излишнее инфляционное давление в последнее время на экономику США оказывают высокие цены на нефть и нефтепродукты, есть и очевидная политическая заинтересованность в снижения цен на нефть в придверии выборов в США. Меры предпринимаемые политическими и финансовыми властями США для снижения цен на нефть начинают приносить результат в виде снижения котировок (попытки купировать спекуляции вокруг ядерной программы Ирана, наращивание поставок нефти членами ОПЕК, а так же Ираком, Ливией, словесные интервенции и т.д.) и весьма вероятно снижение стоимости нефти продолжится. В результате снижение цен энергоносителей должно ослабнуть инфляционное давление, что в свою очередь должно отразится на инфляционных показателях. Таким образом, считаю основными индикаторами при прогнозировании возможного запуска очередной программы выкупа активов необходимо считать инфляционные показатели (их стабилизация и желательно некоторое снижение в ближайшей перспективе). Ну и конечно существенное снижение фондового рынка США, а также значительное ухудшение экономических показателей, вполне способно послужить основанием запуска программы. На мой взгляд наиболее вероятно не агрессивное (умеренное) сочетание этих факторов (не сильное снижение фондовых рынков США, и периодический выход статистики несколько хуже ожиданий и прогнозов), но основной это инфляция.

Какая это возможно будет программа это другой вопрос, думаю она будет направлена на поддержание рынка недвижимости, а также в рамках программы вероятно будет присутствовать механизм стерилизации избыточной ликвидности.

2. О Российском рынке используя индекс ММВБ.

Ликвидность: приведу несколько высказываний первых лиц Центрального банка России, которые в значительной степени раскрывают причины периодически возникающих проблем с ликвидностью на Российском финансовом рынке.

03 февраля 2012 Первый зампред Банка России Алексей Улюкаев: «Я считаю, что мы надолго, навсегда вошли в ситуацию, когда ликвидность становится востребованной, значит, спрос на ликвидность будет. И только в этой ситуации инструменты процентных ставок ЦБ работают, только в этой ситуации трансмиссионный механизм и вся система инфляционного таргетирования работает. В ситуации избыточной ликвидности она не работает в принципе", — подчеркнул первый зампред ЦБ РФ».

05 апреля 2012 Председатель Банка России Сергей Игнатьев: «Весьма вероятно, что в 2012 году некоторый дефицит ликвидности будет нормой, и Банк России практически постоянно будет проводить операции рефинансирования, регулятор в дальнейшем будет развивать механизм рефинансирования, в частности, расширять перечень активов, принимаемым Банком России в залог».

Снижение начатое в апреле 2011 года сопровождаемое значительным оттоком капитала из России, возможно рассматривать как фиксацию прибыли после роста с минимумов конца 2008 года и уход с Российского рынка западных денег в придверии выборов в России, а так же репатриация капитала в Европу на фоне кризиса ликвидности осенью 2011 года в Европе.

Последующая стабилизация ситуации на мировых рынках (предоставление ликвидности в Европе, повышение нефтяных цен), позволило Российскому рынку частично восстановится (пусть это будет называться президентское ралли). Но возвращения крупных покупок западными деньгами не было. Были не существенные спекулятивные покупки горячими деньгами, а весь рост с октября 2011 года поддерживался в основе своей Российскими участниками. С начала марта рынок начал снижаться на умеренных объёмах и к настоящему моменту снизился на уровни декабря 2011 года. Резкое падение рынка в последние дни на фоне существенного снижения нефтяных цен, привело к увеличению объёма на Российском рынке (по видимому начали продавать купленное в начале года засидевшиеся игроки), что при продолжении снижения будет продолжено (в смысле увеличения объёмов).

Что можно предположить: нефтяные цены вероятно останутся под давлением (в основном по причинам описанным в пункте 1 выше), что является на мой взгляд основным негативом для Российского рынка среднесрочно на горизонте нескольких месяцев; завершается период закрытия реестров (будут продаваться пакеты удерживаемые для попадания в реестры), что тоже формирует определённое дополнительное предложение на продажу.

В краткосрочной перспективе на фоне возможной временной остановке снижения цен на нефть, закрытия реестров ряда эмитентов (Газпром, Лукоил, НорНикель, Сургу ....), возможным внутриполитическим позитивом (ясность в вопросе формирование нового правительства и какие то с этим связанные заявления, решения и т.д.) и достижение подходящих уровней, ожидаю коррекции Российского рынка. По моим предположениям либо с текущих уровней либо можем сходить чуть ниже (1345 + — 10 пунктов, при минимуме 1350 практически на этих уровнях и находимся) на 1440-1480 по ММВБ, по времени если коррекция начнётся в ближайшие дни, то окончание в двадцатых числах мая. Далее снижение продолжится.

На графиках недельном и дневном ММВБ простроено предположение, что движение в низ продолжится до уровней 1100 — 1000 пунктов по ММВБ, а возможно и ниже до уровней 900 + — 50 пунктов.

Считаю уровни 1100-850 по ММВБ привлекательными для покупок, как с точки зрения технического анализа, так и учитывая то что на этих уровнях проходили основные бъёмы (вход на Российский рынок) в 2009 году, в том числе и иностранными игроками.

Возможно снижение последних дней продолжается без коррекции (существенной) в ближайшие дни и рынок опустится на уровни существенно ниже (такими уровням считаю 1290-1260 по ММВБ), такой вариант возможен но считаю мало вероятным по выше перечисленным причинам. Но если всё же так случится, то всё ровно за ним последует коррекция с последующим заходом ещё ниже, соответственно сместятся сроки.

Существенный рост (на годовые максимумы) Российского рынка в среднесрочной перспективе (несколько месяцев) считаю крайне мало вероятным по причине отсутствия значимых драйверов (рост цен на нефть, появление существенного фундаментального позитива способного вернуть на Российский рынок крупных мировых инвесторов и сподвигнуть их к существенным покупкам Россиских активов), по крайней мере не вижу таких предпосылок, если подскажите буду признателен.

Хочу по интересоваться есть ли у кого какие мысли о необходимости европейским банкам увеличить основной капитал 1-го уровня до 9% в июне этого года. Есть у кого какая ни будь информация как этот процесс проходит?

Основное требование - основной показатель адекватности капитала первого уровня должен составлять 9%, а все суверенные ценные бумаги должны оцениваться по рыночной стоимости. Показатель капитала первого уровня должен составить 9% до 30 июня 2012 года.

6 комментариев

+4 хороший обзор. Жаль поздно заметил

- 08 мая 2012, 20:37

Тимофей Мартынов, Спасибо, с праздником Великой Победы!

- 09 мая 2012, 12:53

+8

- 08 мая 2012, 22:24

S.One, Спасибо, с праздником Великой Победы!

- 09 мая 2012, 12:53

Чем меньше оригинальности тем легче торговать :) за пост + с этим КУЕ уже себе мозг уоллстрит сами запудрили.

- 08 мая 2012, 22:46

ФИО: Vialcola, Спасибо, с праздником Великой Победы!

- 09 мая 2012, 12:53

теги блога INROS

- aud&usd

- AUDUSD

- Brent

- DAX Index

- DJ COMPOSITE Index

- Dollar Ibdex

- Dollar Index

- EUR USD

- EUR&USD

- EURNZD

- EURUSD

- FTSE100

- GBPUSD

- GOLD

- GPBUSD

- MSCI

- NZDUSD

- RIU

- RTSI

- Russian ruble

- S&P500

- SPDR GOLD

- SPY

- VIX

- VIX&S&P500

- WTI

- американский рынок

- Аргентина

- аукцион

- веселье

- Глазьев

- евро-йена

- европа

- Золото

- индек доллара

- Индекс доллара

- ММВБ

- нефть

- оффтоп

- РТС

- рубль-доллар

- санкции сша

- солнечное затмение

- ЦБ

- Экономика России

- Юмор