SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ejik

Снижение ставки это последний аккорд бычьего рынка. Моя переводика для вас.

- 28 июня 2019, 19:33

- |

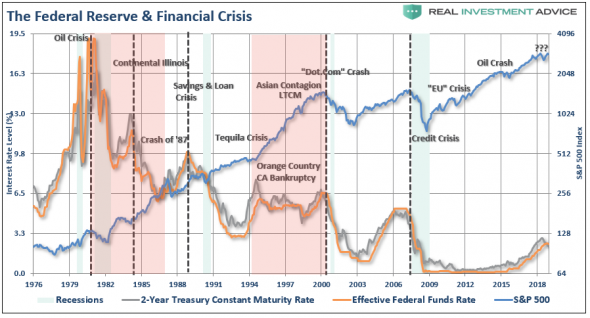

Снижение ставок в конце 1990-х годов использовалось как страховка от мексиканского и российского дефолта, а крах хедж-фонда Long-Term Capital Management в то время укрепил рынок акций. Единственный раз, когда S&P500 увидел более сильные показатели после снижения ставки, был в 1980 году. В то время произошло снижение ставки ФРС на 8,5% с 20% до 11,5% уровень монетарного смягчения, который невозможен на данный момент.

Особенность 1980-х годов заключалась в том, что экономика только-только выходила из рецессии, оценки были крайне низкими, а дивиденды высокими. Рейган только что провел налоговую реформу, банки были дерегулированы, а инфляция и процентные ставки резко упали. Долг домашних хозяйств составлял всего около 60% от чистой стоимости и только начинал почти 40-летний период “привлечения заемных средств”, что стало мощным стимулом для потребления и, в конечном счете, экономического роста.

Несмотря на хорошие показатели рынка, два периода в 1980-х годах, когда ФРС повысила ставки, привели к провалу “Континентального Иллинойса”, “кризису сбережений и кредитов” и “краху 1987 года".

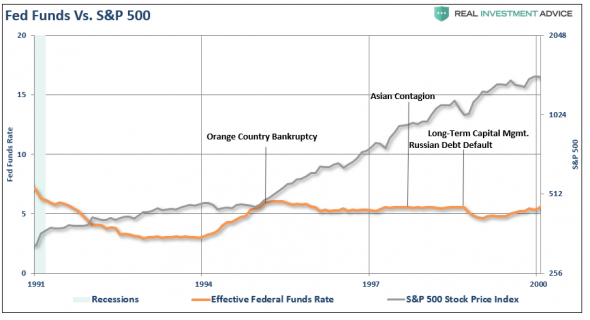

С 1995 по 2000 год был период рыночной нирваны, когда интернет стал мейнстримом, изменив способ доступа к информации, ее использования и институционализации. Взаимные фонды были виртуальным «вакуумом Гувера», всасывающим розничные активы и повышающим цены активов. Пенсионным фондам наконец разрешили инвестировать в акции, а не только в казначейские облигации, что принесло на рынки огромную покупательную способность. Иностранные потоки также хлынули на Уолл-Стрит, чтобы преследовать бушующий бычий рынок выше. Наконец, электронная торговля попала в интернет и еще больше открыла двери “WallStreet Casino” для масс.

Снижение ставок в 1995 году не замедлило рост “пузыря” сразу, это было незадолго до того, как все прибыли были уничтожены кризисом доткомов.

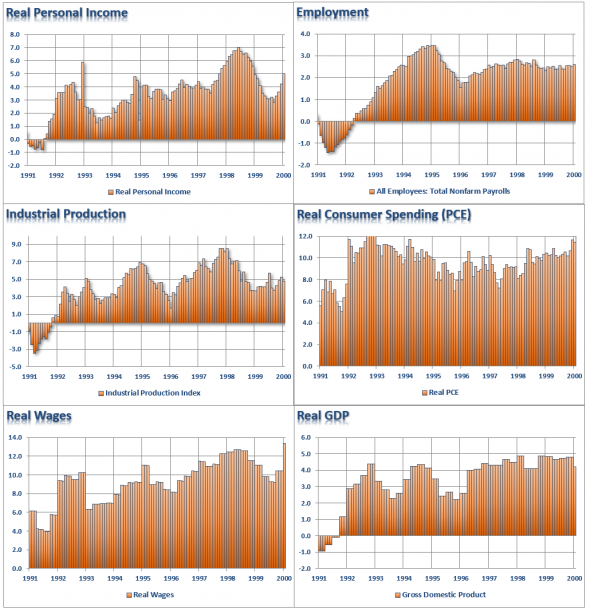

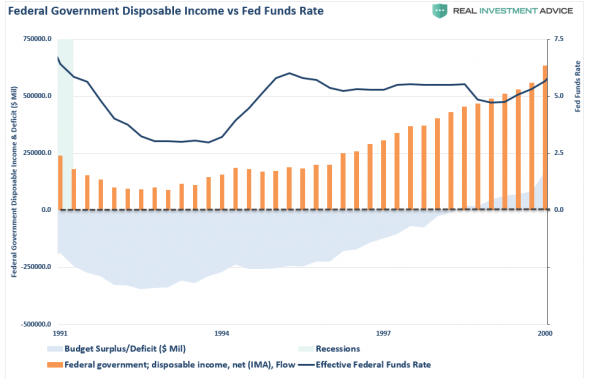

На приведенной ниже диаграмме показаны несколько ключевых экономических показателей за период с 1991 по 2000 год.

-личные доходы составляли в среднем 4% и увеличивались до 5% в год

-уровень занятости в среднем составлял 2,5% в год и был устойчивым в 2000 году

-промышленное производство росло в последние месяцы 1999 года в среднем на 5% в год

-реальные потребительские расходы сильно росли в 2000 году, в среднем почти на 12%

-реальная заработная плата неуклонно росла с 1991 по 1999 год и достигла пика почти в 14% в годовом исчислении в декабре 1999 года

-в декабре 1999 года реальный ВВП составлял более 4% в год

В 1995 году с экономической точки зрения беспокоиться было не о чем.

В конце 1999 года также не было абсолютно “никаких признаков рецессии”.

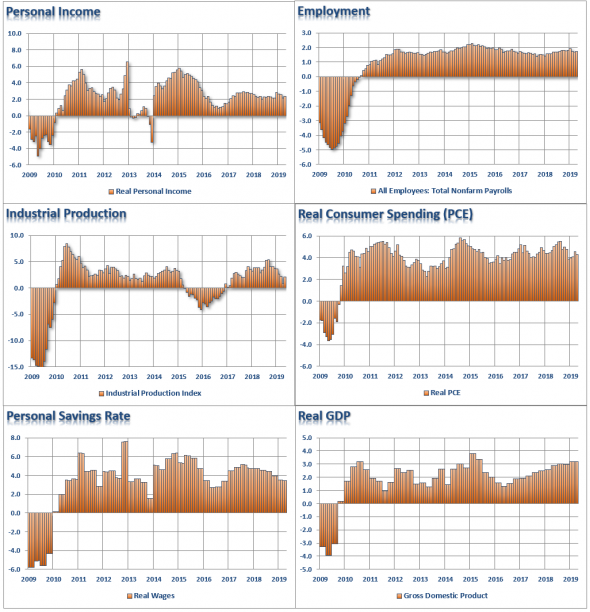

По данным CNBC, сегодняшний экономический фон во многом похож на 1995 год.

Или нет? Давайте сравним.

-личные доходы в настоящее время составляют в среднем около 2% против 4% в 1995 году

-занятость составляет в среднем около 1,5% в год по сравнению с 2,5% в 1995 году

-промышленное производство в среднем выросло на 2% в год против 5% ранее

-реальные потребительские расходы выросли в среднем на 4% в год против 8-10% в 1995 году

-реальная заработная плата выросла в среднем на 3,5% в год по сравнению с 8-10% в 1995 году

-реальный ВВП в среднем составлял около 2% годового роста за последнее десятилетие против 3% ранее

Как и в 1999 году, в настоящее время в экономических данных явно нет признаков рецессии.

Но это не значит, что рецессия не может начаться быстрее, чем вы думаете.

Одним из самых больших различий между сегодняшним днем и 1990-ми годами является уровень задолженности.

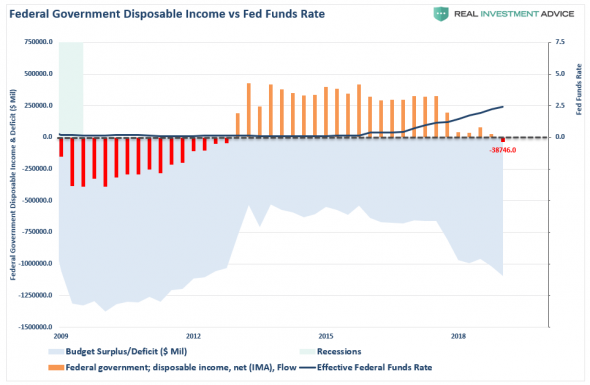

С 2009 года федеральное правительство постоянно испытывает дефицит в среднем в 750 миллиардов долларов в год. Кроме того, в отличие от 1990-х годов, когда располагаемый федеральный доход был положительным, сегодня он отрицателен во второй раз после финансового кризиса. Иными словами, все дискреционные расходы плюс некоторые обязательные расходы должны поступать из заемных средств.

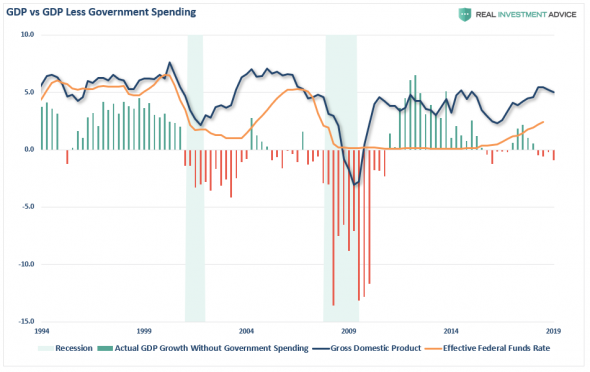

Что еще более важно, экономический рост с 1995 по 2000 год был положительным даже после устранения последствий государственных расходов. Сегодня, если извлечь из государственных расходов, экономика США имеет отрицательные темпы роста за последние 4 квартала. Вернее, экономика США находится в рецессии.

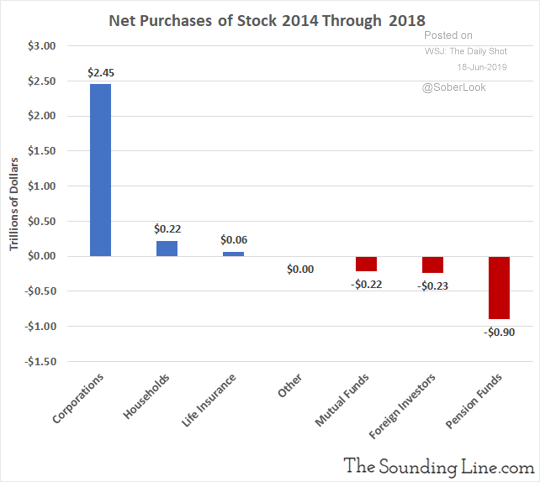

Хотя нынешний экономический фон явно не такой, каким он был в 1990-х годах, тем не менее есть основания для продолжения бычьего рынка в краткосрочной перспективе. Выкуп корпоративных акций в настоящее время составляет примерно все “чистые покупки” американских акций в последние годы.

Преимущества недавнего законодательства о снижении налогов исчезают, а корпоративный долг раздувается, объем капитала для выкупа акций снижается.

Однако, как и в 1995 году, когда ФРС впервые снизила ставки, акции поднялись выше, создав один из крупнейших пузырей активов в истории человечества. Но этот пузырь лопнул примерно через 10 лет после начала бычьего рынка.

Сегодня, рынки уже испытали увеличение на 300%+ и 10 лет давно прошло. Хотя, конечно, акции могут подняться выше отсюда, это, вероятно, последний этап текущего бычьего продвижения.

Сегодня не 1995.

Но даже если это так, конечный результат, скорее всего, будет таким же.

Хочу вам посоветовать ресурс. Агрегатор аналитики Raddar.

«Raddar — платформа с полной картиной рынка в 2 клика, с которой уже зарабатывают трейдеры.»

теги блога Байкал

- Amazon

- API

- Apple

- cl

- Deutsche Bank

- Dow

- FANG

- gc

- mozgovik.com

- Nasdaq

- Robinhood

- S&P

- S&P500

- S&P500 фьючерс

- Small Caps

- spydell

- tesla

- tesla motors

- The Economist

- vix

- Vix S&P 500

- VIX.волатильность

- World Cup Championship

- World Cup Trading Championship

- worldcupchampionships

- WTI

- акции

- Альпари

- банки

- баффет

- биткоин

- Брекзит brexit

- бренды

- брент

- брокеры

- выборы в америке

- газ

- ГКО США

- горница

- грааль

- грузоперевозки

- грузоперевозки сша

- Демура

- доллар

- Доллар рубль

- Дональд Трамп

- золото

- Золото Gold

- инвестиции

- Инвестиции в недвижимость

- индекс страха и жадности

- канада

- китай

- коронавирус

- короновирус

- Кречетов

- кризис

- кризис 2020

- криптовалюта

- Навальный

- натуральный газ

- недвижимость в РФ

- недвижимость в США

- недвижимость США

- нефть

- обвал

- Облигации

- оффтоп

- ПАММ

- памм счета инвестиции

- по рынку

- политсрач

- прибыль

- промпроизводство США

- Путин

- Россия

- рынок

- Рынок - взгляд

- сбербанк

- Севан 17

- серебро

- система

- сланцевая нефть в США

- смартлаб

- СМЕ

- сша

- тесла

- Тесла Моторс

- только по рынку

- трамп

- Трамп или Клинтон

- трейдинг

- Украина

- фильмы

- форекс

- Франция

- ФРС

- фьючерс ртс

- хэдж фонды

низы по золоту должны совпасть с концом бычки