Блог им. biopsyhose

Псалм #9: моя торговая система – видео. $2000 в месяц - полный разбор статистики торгового робота

- 31 июля 2019, 19:05

- |

Прошу поддержать пост ++++. Пишу редко и только по делу, хотелось бы хоть какой-то мотивации от Вас, спасибо! Далее разберу основную статистику торговых систем – на что обращать внимание при инвестировании и построении торговых систем, на примере моего торгового робота. Поехали!

В конце поста прикреплю видео торгов (11лет!!) автоматической торговой системы, которую я совместно с партнером-программистом «писал» 8 месяцев почти что без выходных. Для начала немного разъяснений что это за зверь.

Робот использует разработанный нами вероятностный индикатор текущего предложения и спроса, а также текущего тренда (индикатор присутствует на видео). Опираясь на данный индикатор, он совершает 9 типов сделок на продолжение тренда + 2 типа сделок в боковике (который также определяет индикатор опираясь на моё понимание ценообразования). Торгует очень стабильно, что подтверждает его статистика.

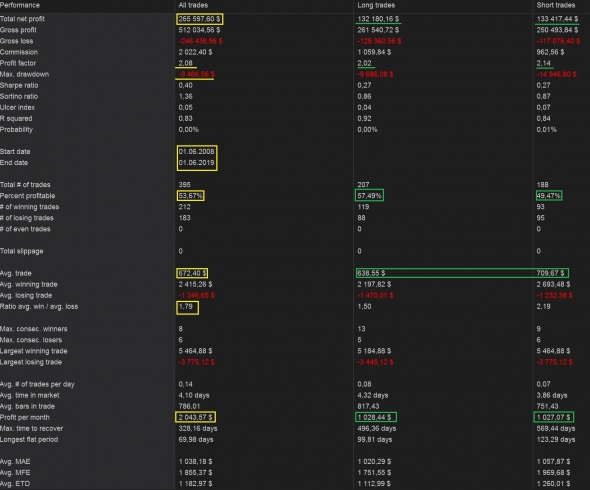

Итак, начну с общей статы приведённой на скрине из топа (робот торговал техасскую нефть WTI на NYMEX):

1) $265 597 – за весь период торгов (1.06.2008 – 1.06.2019) робот сделал эту сумму используя один стандартный контракт WTI, торговля велась по дедовскому методу вход и выход одним сайзом, без полупозишн, с трейлингом стопа по логике аукциона.

2) Profitfactor2.08 – выше единицы торговая система профитна, выше 1.6 эффективна. Делаю акцент на профит фактор, а не на шарп из-за того что методом торговли данного робота является алгоритмизированный системный трейдинг. Это не классическое алго с его высокочастотностью. Я торговал всегда логику баланса предложения и спроса, а шарп применяют в статистической торговле.

3) $9 466 – это сумма максимальной просадки (maxdrawdown) за всё время торгов. От этой суммы нужно «плясать» при определении комфортного депо для инвестирования в этого робота. Я думаю это в районе $25 000, при таком депо у нас получается 96% годовых за 11 лет при максимальной просадке 38%, но это индивидуальный риск определяемый конкретным инвестором, можно и с $10 000 зайти, хотя я такого бы не рекомендовал))). В течении 11 лет робот несколько раз приближается к этой просадке (~$9000), в среднем стабильно оставаясь на уровне ~ $6 000, далее мы увидим это разбирая статистику по годам. Забегая вперёд, в 2013 году робот сделал свой лучший результат в $53 776 при максимальной просадке всего $2 065, Карл!!

4) 53,67% — профитность сделок. Более половины всех сделок закрыто в плюс. Это при среднем R1.79 (отношении ср. профита к ср. стопу) и средней сделке +$672. В 2013 году робот показывает 76% прибыльных сделок!

5) $2 065 – средний месячный доход. Такую сумму инвестор получает в среднем в месяц по результатам 11 лет торгов с каждого контракта. Напомню, что торговля велась минимально возможным сайзом в 1 контракт (в целях презентации). Маржа через ночь у брокера Interactive Brokerage ~ $6000 на контракт. В 2013 году средний месяц достигает $4 568!!! дохода.

6) Комиссия $2 022 – для среднесрочных систем не представляет особого интереса, в отличии от более высокочастотных. Мне нравиться приводить комиссионные за торговый период к количеству средних сделок требующихся для их погашения. В нашем случае это 3 сделки или 0,76% от общего числа сделок (395). Фигня.

7) Зеленым цветом выделена статистика по шортам и лонгам в нашем случае указывающая на высокий Edge в методе торговли. Высокая общая корреляция статистики шортов и лонгов указывает на эффективность торговой логики.

Статистика по годам: первым делом обращу Ваше внимание на то, что в 2008 году в торговле участвовали только последние 6 месяцев, начиная с Июля. Июньские данные робот взял для правильного построения индикатора текущих спроса и предложения + общего тренда. Связано это с тем, что у нас не было качественных данных раньше этого срока. Ну и 2019 год, который ещё не закончился, для ровного счета взяли по Июнь его. Учитывая характер движения в 2008 году, я думаю он был бы самым прибыльным.

В этой статистике интересны столбцы с %Win, максимальной просадкой общей и по годам, месячный доход на каждый контракт. Ну и доходность по годам, хотя в среднесроке лично мне было бы интересно смотреть на общую Equity посделочно (будет чуть ниже), это все-таки не интрадей.

Движения по прибыльным годам

Обратите внимание на 2013 и 2014 год, по доходности эти два года почти одинаковые и какие они разные по характеру движения. Но робот обрабатывает тренд и большое боковое движение с одинаковой эффективностью. На это нужно тоже обращать внимание когда Вы работаете со статистикой торговой системы – способность обрабатывать эффективно такие разные движения это несомненный плюс системы.

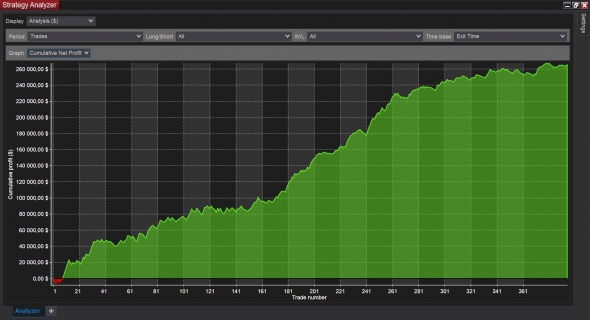

Посделочное Equity: здесь важен характер динамики. Я делаю упор на торговые системы которые периодически в моменте могут выдать взлёт Equity, но никогда также не падать. Это дополнительно обеспечивает стабильность дохода по отношению к просадкам. Достигается это работой со стопами, руками я торговал от стопа всегда, чтобы короткие серии прибыльных сделок могли легко перекрывать даже длинные серии стопов (интрадей в основном). Среднесрочно это тоже тащит как показывает Equity.

Статистика доходности по месяцам: показывает эффективность ограничения убытков торговой системой заложенной в робота. На протяжении всего периода мы не видим сильной серийности убытков и напротив доходные сделки обладают очень позитивной серийностью. Это большой плюс!

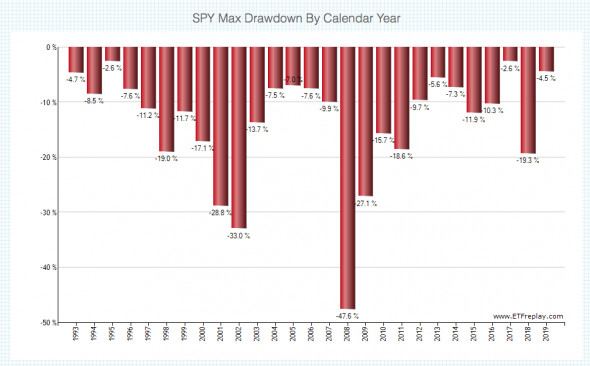

Важный вопрос состоит в том с чем сравнивать главные статистические данные: доходность на вложенный капитал и максимальную просадку за торговый период. Партнер подсказал мне что в глобальном инвестировании фонды ориентируются на доходность SPY сравнивая её с эффективностью своего управления.

На примере статистики нашего робота и учитывая, что он торговал не весь 2008 год в котором SPY показал просадку 47,6%, думаю будет адекватно взять максимальную просадку в периоде среднее между 2008 и 2009 – 37,3%. А за торговое депо нашей ТС тогда $25 000. При этом у робота получиться 96% годовых при 38% просадки, а у SPY в районе 11% годовых при 37,3%. R8,7!

В ближайших планах соорудить алгоритмический инвестиционный фонд, состоящий из среднесрочных и интрадей роботов выжимающих спред между спросом и предложением на самых ликвидных амерских фьючерсах. Есть и силы и понимание и инвесторы. И конечно же выставить интрадей робота на кубок Робинса. Об этом буду последовательно писать в блоге, показывая новых роботов и рассказывая о продвижении по фонду на платформе IB. Во второй половине августа напишу статью о том как я вижу поэтапное становление в трейдинге (выработка понимания, ручной трейдинг, околорынок, алго, работа с инвесторами) и почему делать нужно именно так.

Если Вы действительно заинтересованы в этом бизнесе и готовы здесь трудиться (а трейдинг это достаточно «просто», но не «легко»), то Вам будет полезно знать о том как двигаться по одной из троп. Следите за моим блогом.

Видео всех сделок в динамике, можете ускорить или замедлить его средствами YouTube

Другие мои статьи

По вопросам инвестирования skype: Biopsyhose Biotrade

Инстаграм Biotrade

теги блога @Biopsyhose

- backtesting

- Berkshire Hathaway

- biopsyhose

- drawdown

- Gold

- nasdaq

- profit factor

- Renaissance Technologies

- Risk management

- S&P500

- topsteptrader

- активное инвестирование

- алгоритм для трейдинга

- алгоритмическая система

- алгоритмическая стратегия

- алгоритмическая торговля

- алгоритмический портфель

- алгоритмический трейдер

- алгоритмический трейдинг

- алготрейдер

- алготрейдинг

- биопсихоз трейдер

- вопрос

- вью по рынку

- горбунов

- грааль в трейдинге

- живая торговля

- золото

- инвестирование

- Итоги года

- итоги месяца

- как бабла то срубить

- личностный рост

- нефть

- обучение трейдингу

- отзывы

- Отчет о торговле

- пассивное инвестирование

- паттерны

- Портфель инвестора

- ПРИБЫЛЬНАЯ ТОРГОВАЯ СИСТЕМА

- проп трейдинг

- разбор ошибок

- развитие трейдера

- реальный трейдинг

- результаты торговли

- рецензия на книгу

- Россия - Украина

- Ротшильды и Россия

- сделка века

- Сделка дня

- Сделка закрыта

- сделки трейдера

- сделок

- Сигналы робота

- системный трейдинг

- сталингулаг

- статистика для трейдера

- Стэйтмент

- схемы

- торговые алгоритмы

- торговые паттерны

- торговые роботы

- торговые сигналы

- торговый алгоритм

- торговый робот

- трейдер биопсихоз

- трейдинг

- уведомление

- управление капиталом в трейдинге

- успех в трейдинге

- финансовый отчет

- финрезультат

- финрезультаты

- Шорт нефти

- Юмор Веселье Смех сквозь слезы

- Янукович Виктор

ну так более или менее, если разделить по фазам, где стратегия и как зарабатывала, линии примерно их можно туда сюда подвинуть немного. Основной рост пришелся на среднюю часть графика.

Далее по годовым профитам видно что робит она циклично, 2 года профита потом год просадки либо флета. На дворе уже вторая половина 2019 и она пока не бомбанула, насколько я вижу, более того флет уже полтора года, может бомбанет к концу то. Но представьте себе состояние инвестора, который вам поверил и зашел торговать ее в 18 году, и вот он полтора года сидит в небольшой просадке, хотя на истории все было прекрасно.

Это не придирки с моей стороны, просто сам побывал в похожей ситуации, когда на истории бомбило адски, а в реале после запуска — долгий флет и инвестор недождавшись помахал ручкой. А потом она бомбанула. Ну и еще есть моменты, которые могут вызвать вопросы, но незнающие их не зададут, поэтому затрагивать не буду).

Насчет твоего анализа по годам и цикличности. Ты перепутал статистику SPY и робота))))) Внимательно! Я привожу в статье статистику SPY для сравнения.

Вот это статистика SPY ~11% годовых

А вот это статистика робота ~96% годовых на депо $25 000

Если Ваш торговый подход дисбалансов работает, то почему бы не перенести его и на другие тикеры?