SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. s_point

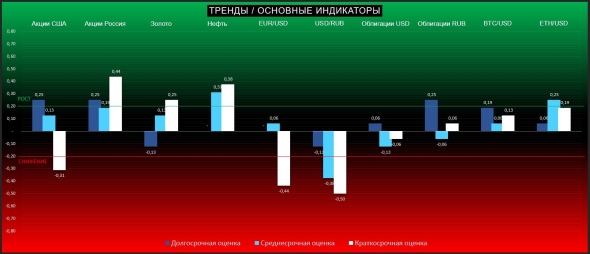

Нефть и что делать с портфелем сейчас. (ТРЕНДЫ / Основные индикаторы)

- 16 сентября 2019, 12:17

- |

Нужно некоторое время чтобы чиновники и рынки переварили произошедшее, сейчас высока вероятность различных информационных вбросов влияющих на котировки. Резкие скачки и падения цен по любым инструментам возможны в такой ситуации. Но основное внимание на заявления администрации Трампа и самого Трампа, а также заявления/оценки из Саудовской Аравии по поводу ущерба, сроков восстановления поставок, обвинения виновных.

Акции США в неопределённости с негативным уклоном на горячем новостном фоне. Достигнуты исторические максимумы (правда по традиции нужен финальный импульс вверх перед разворотом), но внезапный рост геополитической напряженности из-за атаки дронами нефтяных объектов саудитов создаёт риск войны в Персидском заливе, а это в свою очередь повлечет рост инфляции и издержек бизнеса из-за растущих цен на энергоносители. Всё это накладывает тень на ожидания снижения ставки ФРС, что в свою очередь дополнительный шок для рынка существующего в условиях ухудшения мировой экономики о чём в очередной раз заявила статистика из КНР. Конечно, возможное успокоение рынков после событий в Персидском заливе может помочь акциям восстановить текущие небольшие потери и даже ненадолго превысить максимумы, но в целом фундаментально в мире ситуация всё сложнее, а впереди ещё и ФРС который может оказаться менее мягким чем все ждут, что сильно разочарует рынки. Лучше воздержаться от позиций.

Акции РФ умеренно позитивны благодаря резкому росту нефти, а вот нефтяники могут начать новый восходящий тренд если ситуация с нефтью не развернётся вспять. Спасибо «Дронам», Новаку и Набиуллиной не пришлось помогать бюджету и рынку. Естественно весь рост в основном в акциях нефтяников. Нефть в рублях резко отскочила от локальных минимумов, выросла выше своих средних за квартал и месяц прибавляя около 10% (от 3800 руб. до 4200 руб.) при этом индекс акций нефтегазовых компаний на Московской Бирже прибавляет менее 3%, значит есть некоторая возможность на дополнительный рост акций крупнейших экспортеров нефти, а у индекса Московской Биржи шансы дойти до исторических максимумов вслед за американским рынком который это уже сделал.

Золото умеренно восстанавливается. Рост геополитической напряженности традиционно толкает защитный актив вверх, однако в текущей ситуации вероятность более жёстких чем ждёт рынок действий и риторики ФРС со на ближайшем заседании увеличивает риск продолжения коррекции. В итоге краткосрочно можно попробовать поучаствовать в отскоке, но к заседанию ФРС лучше быть без позиций если конечно не будет значительного роста напряженности в мире.

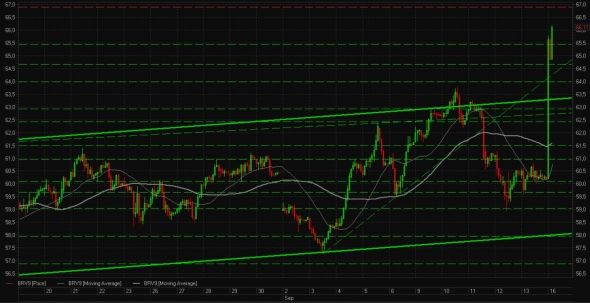

Нефть кончено же главный герой. На открытии азиатских рынков (глубокой ночью по МСК) рост фьючерсов достигал 20%. На текущий момент рынки несколько успокоились отыграв вниз половину этого роста, но даже так почти +10% и пробой всех локальных сопротивлений росту вероятно не останется незамеченным среднесрочными и долгосрочными участниками рынка (в том числе крупные хеджеры, спекулянты и нефтетрейдеры), которые непременно воспользуются возможностью заработать и ещё раз разогнать цены вверх на том или ином новостном событии. Следим за новостями. При этом из-за столь сильного роста технически сложно понять где теперь реальная поддержка которая размазана по всему диапазону 63-65. Следующие варианты наиболее вероятны, широкий боковик в диапазоне 63-65 или дальнейший рост к 67 в зависимости от новостного потока. Технически всё же покупка смотрится предпочтительнее, но локальная коррекция уже развивается.

(Обновление) В текущий момент возобновлен рост к максимумам азиатской сессии уровню 67,00.

Неудачный тест уровня 66,00 спровоцирует очередную коррекцию, в нефти в ближайшее время стоит быть готовым ко всему.

ЕвроДоллар вероятно будет находится под краткосрочным давлением из-за всех упомянутых выше событий и ожиданий, однако говорить о сильном падении тоже не приходится, среднесрочно и долгосрочно неопределённость после заявлений Драги и слухах о расколе в ЕЦБ.

ДолларРубль на открытии рынков резко снижался, но на текущий момент также корректируется вместе с нефтью, хоят скорее всего краткосрочный тренд на укрепление рубля продолжится ввиду ряда объективных причин: налоговый период, рост цен на нефть, рост аппетита к российским активам со стороны запада на фоне потепления в отношениях, возможная корректировка бюджетного правила. Возможно продолжение продажи доллара, но с оглядкой на мировые рынки и ФРС.

Долларовые облигации продолжают оставаться под давлением и в них видимо нечего делать до заседания ФРС и очередного обвала фондовых индексов.

Рублёвые облигации стабильны, но опасно зависли под историческими максимумами. Неопределённость.

Рекомендуемая структура портфеля на текущий момент взвешенная по трёх-дневной волатильности:

34% лонг — Индекс МБ (фьючерс, или портфель российских акций преимущественно нефть и газ и компании с высокими фундаментальными оценками)

26% лонг- Золото (фьючерс на золото, или акции золотодобытчиков)

8% лонг -Нефть (фьючерс, но можно не брать если портфель акций только из нефтяников)

31% USD/RUB шорт (фьючерс или спот, не обязательно если портфель рублевый или куплен фьючерс РТС)

Биткоин к доллару продолжает консолидироваться видимо скоро будет очередной резкий скачок или падение (сложно сказать что именно), а эфир демонстрирует попытку локального разворота вверх по отношению к биткоину.

Подписывайтесь на канал в Telegram, там будет интереснее...

https://t.me/singpoint

теги блога Андрей Бежин (s_point)

- AFLT

- ALRS

- bitcoin

- bitcoin cash

- brent

- BTCUSD

- cryptocurrency

- Cбербанк

- ethereum

- forex

- gazp

- gmkn

- gold

- iMOEX

- litecoin

- lkoh

- MGNT

- micex

- MOEX

- ripple

- rosn

- S&P500

- S&P500 фьючерс

- sber

- singular point

- singular point market monitor

- singularity

- technical analysis

- trading signals

- us market

- vtbr

- WTI

- акции

- Акции РФ

- акции США

- Алроса

- аналитика

- Аэфрофлот

- биткоин

- биткоин кэш

- ВТБ

- Газпром

- доллар

- Доллар Рубль

- евро

- Евро Доллар

- еврооблигации

- заседание фрс

- золото

- индекс S&P 500

- Индекс S&P500

- Индекс Московской Биржи

- Казначейские облигации США

- карта рынка

- Китай

- криптовалюта

- криптовалюты

- лайткоин

- Лукойл

- Магнит

- ммвб

- монитор рынка

- Московская Биржа

- нефть

- Норильский Никель

- обзор рынка

- Облигации

- Облигации Минфина РФ

- основные индикаторы

- отраслевые индексы Доу-Джонс

- офз

- оценка тенденций

- оценка трендов

- Пауэлл

- рекомендации

- Рипл

- Роснефть

- российские акции

- российский рынок акций

- рубль

- Рынок акций США

- секторы экономики США

- сигналы

- сигналы для торговли

- ставка ФРС

- США

- технический анализ

- торговая сделка

- Торговые войны

- торговые переговоры

- торговые рекомендации

- торговые сигналы

- Трамп

- Трежерис

- тренды

- форекс

- ФРС

- фундаментальный анализ

- шорт

- эфириум