Блог им. alant

Кто побеждает: рынок или гений управляющего?

- 19 сентября 2019, 13:08

- |

Активное инвестирование

Активный инвестор думает, что благодаря своему мастерству, навыкам, «секретным» знаниям или уникальной торговой стратегии, он легко сможет превысить рыночную доходность.

Адепты активных инвестиций непременно стремятся опередить рынок. Это их основная цель и ключевая идея.

Считается, что благодаря своему мастерству, навыкам, «секретным» знаниям или уникальной торговой стратегии, активный инвестор довольно легко может опередить рынок. В случае с американским рынком эталоном, как правило, выбирается индекс S&P 500, в который входят 500 крупнейших компаний США.

Некоторым из них, иногда, это действительно удается, особенно на коротких периодах времени. Порой, активный инвестор, получивший интересный результат за месяц или полгода, решает, что так будет всегда и что пора уже явить миру свою гениальность, и даже пытается набрать последователей.

В развитых финансовых индустриях запада, чаще всего гениальные управляющие создают фонды под собственным управлением и декларируют привлекательную доходность для потенциальных пайщиков этих фондов. Под управлением таких фондов в финансовой индустрии сейчас находятся миллиарды долларов.

И возникает интересный вопрос:

А могут ли управляющие подобных фондов показывать регулярно, на протяжении нескольких лет доходность от своих операций, превышая все тот же индекс S&P 500?

Конечно, могут, но чем длиннее горизонт инвестиций, тем меньше остается фондов, опережающих рынок и их число стремиться к нулю. Даже на таких краткосрочных периодах, как 1 год, 3 года и 5 лет, большинству фондов не удается обогнать рыночную доходность и принести пайщикам обещанный повышенный результат. Что уж говорить про более длинные дистанции инвестирования!

Сравнение доходности активно управляемых фондов с эталонными индексными фондами

Существует научное исследование от SPIVA, публикуемое ежегодно, которое сравнивает доходность от деятельности активно управляемых фондов с рыночной доходностью подобных эталонных индексов. Посмотрим результаты этих исследований по странам и регионам:

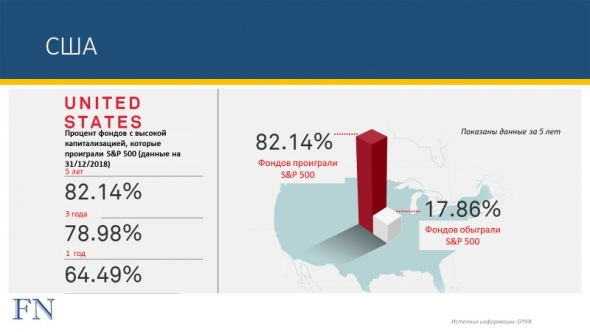

- США

Видим в нижней строке, что даже за год почти 65% активно управляемых фондов в США проиграли рынку. А за 5 лет доля проигравших увеличилась до 82%.

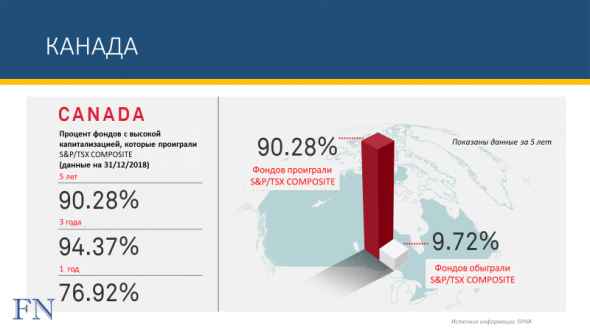

- Канада

Как мы видим, данные по Канаде еще более впечатляющие. Меньше 10% фондов обогнали канадский индекс по доходности за 5 лет.

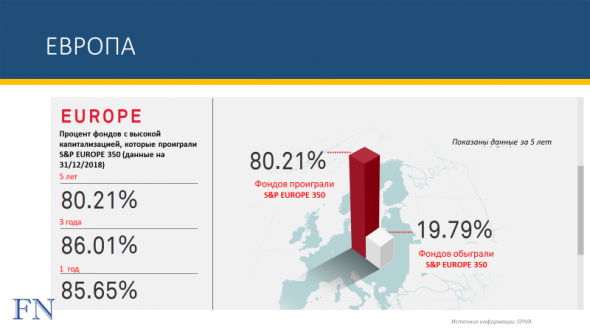

- Европа

Источник информации: SPIVA

Процент проигравших европейскому индексу фондов уменьшился, по сравнению с данными за 1 год и за 3, и это скорее исключение, чем правило.

Здесь достаточно просто обратить внимание на цифры, а именно: более 80% активно управляемых фондов не смогли обогнать европейский фондовый рынок, который в данном исследовании был представлен индексом S&P Europe 350.

По многим странам подобные исследования, за редким исключением, показывают увеличивающееся значение процента проигравших рынку фондов с течением времени.

Есть все основания полагать, что за горизонтом более 5-ти лет тенденция будет только усиливаться.

Кроме того, исследователи задались вопросом:

А как регулярно лучшие по доходности фонды остаются в числе лучших?

Что должно указывать на профессионализм управляющих.

Получилось, что после 3 лет исследований, осталось только около 2% фондов, которые регулярно, год за годом, оставались в числе тех, кто показывал высокие результаты.

Выводы, которые можно сделать, анализируя эту информацию:

В подавляющем большинстве случаев даже на дистанции в один год, больше 50% активно управляемых фондов проигрывают рынку. С ростом горизонтов инвестирования, растет и число фондов, отстающих от рыночной доходности. И только единицы могут показать превышающий рынок результат. Но даже они не способны показывать последовательный, превышающий рынок результат в течении нескольких периодов, т.е. регулярно, год за годом обгонять рыночную доходность, подтверждая свой профессионализм, что указывает на некий элемент везения в их деятельности.

Выводы, которые должен сделать инвестор для себя:

Я осознаю, что я и мои консультанты, не обладаем умом, проницательностью и навыками Уоррена Баффета или Рэя Далио. Мы не являемся родственниками этих великих людей. А так же, не обладаем аналитическими и вычислительными возможностями известных активно управляемых фондов. Поэтому вероятность того, что на длительной дистанции удастся выбрать правильные акции, вовремя их купить и вовремя продать, чтобы суметь обогнать рыночную доходность, стремится к нулю, и уж как минимум меньше 50%. То есть, риск активных инвестиций для меня высокий. И мне придется довольствоваться среднерыночной доходностью.

А так ли это плохо регулярно и последовательно получать среднерыночную доходность?

Рыночная доходность акций, при пассивном инвестировании, позволяет получать прирост капитала на 5-7% в год за вычетом инфляции. Что на длительном периоде времени приведет, учитывая работу сложного процента, к формированию реально солидного капитала. И поэтому сейчас индустрия пассивного индексного инвестирования оправданно растет семимильными шагами.

Кстати, известный экономист Майкл Бьюрри, одним из первых предсказавший ипотечный кризис 2008года, считает, что следующий финансовый кризис придет именно из-за надувшегося пузыря в пассивном индексном инвестировании. Об этом вы можете посмотреть следующее видео:

Учитывая все вышесказанное предлагаю задуматься всем активным спекулянтам и тем, кто планирует заняться активными инвестициями.

Я уменьшил долю активных инвестиций до приемлемого для себя уровня риска.

А мы с Вами помним, что инвестиционный портфель у каждого инвестора должен быть индивидуальным и учитывать его личную склонность к риску.

А на сегодня я бы хотел закончить и пожелать Вам хороших инвестиций, и большого профита!

И да пребудет с Вами сила сложного процента!

С уважением,

Александр

теги блога Финансовая Независимость

- BRIC

- CNYRUB

- ETF

- Interactive Brokers

- IPO

- S&P500

- активные инвестиции

- акции

- Алроса

- АФК система

- банки

- банковский кризис

- вклады

- волатильность

- ВТБ

- ВТБ инвестиции

- ВТБ Мои инвестиции

- выборы президента США 2024

- ГМК Норникель

- девальвация

- девальвация рубля

- депозиты

- дефолт

- дивидендная зарплата

- дивидендная стратегия

- дивидендные акции

- дивиденды

- доллар

- доллар рубль

- доходность

- доходность инвестиций

- Европа

- золото

- ИИС

- инверсия кривой доходности

- инвестирование

- инвестирование в акции

- инвестиции

- инвестиции в акции

- Инвестиции в недвижимость

- инвестиционная стратегия

- инвестиционный портфель

- индекс широкого рынка

- индексное инвестирование

- индексные фонды

- индексный фонд

- инфляция

- ипотека

- как инвестировать

- как инвестировать в акции

- какие акции покупать

- Канада

- кредит

- кризис

- курс доллара

- личные финансы

- Магнит

- Майкл Бьюрри

- мой инвестиционный портфель

- мой портфель

- мой портфель акций

- Мосбиржа

- МРСК Волги

- мрск цп

- МТС

- Налогообложение на рынке ценных бумаг

- недвижимость

- обзор акций

- облигации

- оптимизация расходов

- отчеты МСФО

- пассивные инвестиции

- пассивный доход

- Пенсия

- подготовка к кризису

- прогноз доллара

- прогноз кризиса

- прогноз по акциям

- пузырь на фондовом рынке

- расходы на жизнь

- рецессия

- Россиский рынок акций

- Россия

- рыночный риск

- сбер

- Сбербанк

- сбережения

- северсталь

- сложный процент

- ставки ФРС

- США

- трейдинг

- Турция

- Уоррен Баффет

- финансовая независимость

- финансовый кризис

- фондовый рынок

- форекс

- Энел Россия

одних только облигационных фондов овердокуя и больше...

а есть теже 3х фонды например на сипи с третьим плечом — он гарантированно обигрывает сипи в 3 раза на росте… и вот чо?

а есть фонды на шорт активов — с ними как?

а фонд с тройным плечом обладает существенно повышенным риском

и плечо стоит денег

1 идея в том, что надо считать самому, а не копипастить чужой бред...

2 надо смотреть не количество фондов, а объем под управлением… т.е возможно негативную статистику делают множество мелких фондов

3 овердокуя инвесторов интересует не доходность, а низкий риск — они считают риск в сипи =50% черезмерным

Или не, управляющий — это частник, собравший денег с ведомых )

Поэтому советую как-то отделить себя от остальной толпы ;)

90% фондов отстают от SnP — на 1-5%

10% фондов обгоняют SnP на 50-200%.

есть ли смысл рыпаться? Посчитайте.

Всегда забавляют люди с умными лицами, не способные учесть все переменные в уравнении. На ум приходит самый распространенный пример про соотношение стопа к тейку. Типа, если тейк в 5 раз длиннее стопа, то это найс стратегия. Но никто не учитывает частоту срабатывания стопа к тейку. Может, лучше ставить 1 к 1 но с перевесом в шансах, а не в длинне?

ПС. если хотите сказать, чот мои проценты оторваны от реальности, я просто отвечу, что эта информация отсутствует в данной статье, хотя заняла бы всего одну строчку. Почему бы не добавить её? В чем-от тут подвох? Тогда я просто привел в пример то, что всю статью сделает абсурдной. Всего одной строчкой.

ППС. Фонды крайне неповоротливы и неманеврены. Чтобы перевернуться в газе, фонду придется протащить цену на сто тиков. Чтобы переролить позицию в след. месяц, фонду придется принимать календарный спред, двигая его против себя. Одному спекулянту не нужно ничего из этого, он переворачивается из лонга в шорт и наоборот в большинстве активов не двигая цену. Ну это же так банально. Как можно этого не понимать. Эффект масштаба работает в пользу индивида.

И еще. У индекса просадка может быть 50 процентов. 70 процентов. А у фонда, например, будет 25%. И что из этого выбрать? Фонд, чуть отстающий от индекса в период роста или индекс, который в кризис разнесет ваш депозит в щепки? Опять же, цифры с потолка, но в статье они отсутствуют, так что имею право сделать предположение.

Мое мнение: не стоит рыпаться, потому что попасть в эти 10 фондов, которые показывают интересный результат — удача. И никакой гарантии, что в будущем те же фонды сумеют показывать хотя бы похожий положительный результат. Это просто мое инвестиционное мнение. Я не гонюсь за сверхдоходностью.

А если фонд проигрывает индексу, но просадка у него почти нулевая, то вы всё равно будете говорить, что индекс лучше фонда?

Знаю, что даже у HFT просадки есть, просто привёл теоретический контрпример.