Блог им. electroezh

ГМК НорНикель. Анализ. Часть 2.

- 05 октября 2019, 09:32

- |

Здравствуйте. Продолжаем анализировать норникель, первая часть тут — smart-lab.ru/blog/564480.php

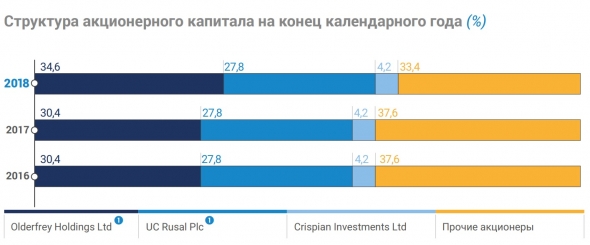

Изменение акционерного капитала:

В 2018 году мажоритарий докупил акций на 4,2%. Как это может повлиять на нас, очень просто — на 2019 — 2022 год капекс запланирован в районе 11,5 млрд. Долларов, и Потанин пытался изменить дивидендную политику, но ему не дали, при наращивание доли он все же сможет продавить принятие этого решения. Следим за дивполитикой т.к. на мой взгляд она оказывает одну из ключевых поддержек акции.

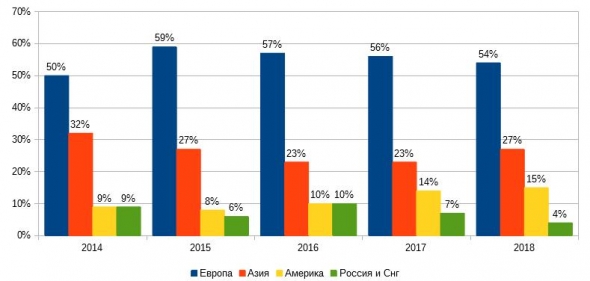

Как видно из диаграммы, несмотря на то что рынок Азии занимает лидирующее положение по потреблению никеля и меди, в структуре клиентов норникеля он в среднем занимает всего 25%. Из структуры продаж так же видно что Америка(а в диаграмме указаны клиенты и северной и южной америки) со своими санкциями в принципе не сильно повлияет на показатели(существенно, но не сильно), т.е. санкционные риски со стороны америки малы. Санкционные риски со стороны Евросоюза так же малы — Норникель это 40% мирового палладия, палладий это основной компонент каталитического нейтрализатора выхлопных систем автомобилей, т.е. на мой взгляд наложить санкции на такое производство это пилить сук под собой.

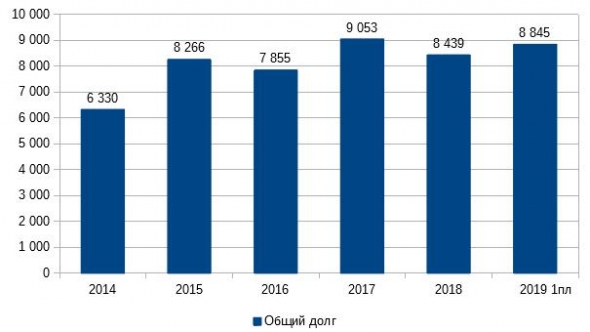

Общий долг показывает тенденцию к росту. Судя по планируемым капитальным затратам долг будет увеличиваться на 3 млрд в год(без оценки погашения). Предположим тенденцию что норникель не будет погашать эти 4 года долг, а будет его реструктурировать на более поздний период, возьмем второе предположение — ебитда останется на том же уровне скажем в районе 7 млрд, чистый долг 19 года = 8,3 млрд. — мультипликатор netDebt/Ebitda = 1,18 , 20 год — 11,3 = 1,61, 21 год — 14,3 = 2,01 — т.е. при таком раскладе снижение дивидендов мы увидим только в 21 году(При условии сохранение дивидендной политики).

По добыче и переработке — запланировано увеличение добычи руды на двух месторождениях — Талнах и Южный кластер — на 45% в течение 7 лет и производство металлов на 15 — 25% в течение тех же 7 лет. Как по мне не сильный драйвер роста — медленный и долгосрочный. В 2019 году запланирована модернизация цеха электролиза никеля №2, увеличение производства никеля с 120 до 145 тыс. Тонн, в первой части данной статьи в принципе это было спрогнозировано и подсчитано(правда там предположено меньше на 10 тыс. Тонн).

Риски

- Мировой финансовый кризис — однако эта вещь которую вряд ли можно спрогнозировать.

- Политические риски — умом Россию не понять (вспоминаем инициативу Белоусова и плачем).

- Риски связанные с валютной парой рубль/доллар

- Риски связанные с торговой войной между Китаем и Сша, несмотря на то что Китай не занимает лидирующую роль в покупках у Норникеля — войны давят на котировки производимых группой металлов.

- Риски изменения дивидендной политики, на мой взгляд изменение дивидендной политики существенно отразится на цене акции — поэтому пристально следить, падать будет даже на новостях и слухах(поправьте если я не прав)

- Риски связанные с изменением ключевой ставки ЦБ РФ. Однако — по слухам ставку могут снизить — что будет выдавливать цену акции вверх. (К сожалению не до конца осознаю влияние ставки ЦБ на акцию, и не могу не определить не спрогнозировать зависимость цены акции от ставки цб)

- Риски связанные с 3 основными металлами — никель, палладий и медь. Основа выручки норникеля. Но при этом стоит отметить по никелю и палладию дефицит — спрос растет. Палладий к тому же является драг металлом и защитным активом — в случает шухера на финансовых рынков в палладий будут заходить инвесторы(на мой взгляд, может и ошибаюсь).

- Риски связанные с давлением на Биржу ММВБ в целом — тут стоит отметить выход нерезидентов из Российских активов. Вспоминаем 2014 год.

- Риски связанные с санкциями в сторону РФ. На норникель как на отдельную структуру врядли будут накладывать санкции, а вот на РФ в целом запросто — как результат выход нерезидентов.

На мой взгляд это основные риски, форс мажоры в расчёт не брал.

Что мы имеем в итоге, на данный момент отличный актив, с отличной дивидендной политикой и хорошими выплатами. Диверсифицированная выручка по 3 основным металлам, с растущими ценами на металлы(кроме меди — там боковик), низкие санкционные риски непосредственно для компании, экспортёр позволяющий хеджировать активы с рублёвой выручкой. В долгосрочной перспективы актив переходящий в стабильное медленное развитие. Все это на данный момент, правда все выше написанное может быстро измениться.