Блог им. Candidasa

Как мы торгуем. Эмоций псто.

- 19 октября 2019, 10:20

- |

Конкурсу “Лучшего частного инвестора” посвящается.

- Прочитав этот пост Вы узнаете сколько я потратил на обучение и слил на хаотичном трейдинге.

- А также найдете секретную ссылку на сайт, где Вы сможете всего за доллар подписаться на мои прибыльные торговые сигналы!

В сентябре я посетил две конференции трейдеров — Герчика и Мартынова.

Особую ценность в них для меня представляла, нет, не сцена со спикерами. А уникальная возможность посмотреть на нас — участников этого цирка мероприятия.

фото

Вглядитесь — кто мы?

Преимущественно мужчины славянской внешности около 35-ти лет. Торгующие малым счетом на срочном и фондовом рынках.

- У нас одинаковая биохимия, схожее социальное окружение, культура и воспитание, которые определяют паттерны нашего поведения.

- Мы потребляем один и тот же фаст-фуд контент. По крайней мере имеем равный уровень доступа.

- В нашем распоряжении те же самые брокеры, торговые инструменты, софт и железо.

В результате наши трейды схожи и посему легко прогнозируемы.

Пару лет я трудился в команде разработчика мобильных игр. Что особо запомнилось, — так это то, что в игре типа «Камень, ножницы, бумага» ответные действия игроков на запрограммированные движения бота были до неприличия одинаковы;)

Можете убедиться в этом, правда на другой симуляции тут.

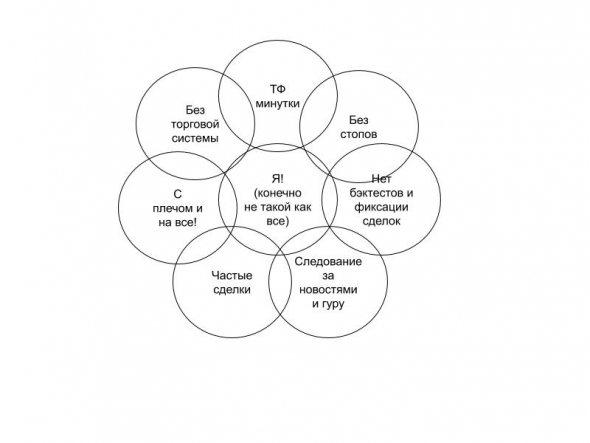

Вот так выглядит схема торговли большинства:

И конечно мы сливаем;(

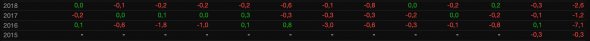

Ведь у нас нет преимуществ перед теми немногими, кто перешел на другой уровень и за пределы этой схемы.Очередной конкурс ЛЧИ на котором “инвестируют” лучшие трейдеры хорошо показывает это:

Деньги от неэффективного большинства перераспределяются к эффективному меньшинству.

Что «умного» на этом пути сделал я:

- Потратил на обучение 144 тыс руб.

- Потерял на хаотичных спекуляциях около $15 тыс.

Мои выводы:

- Интуиция толкала меня, как и всех новичков, на минутки, плечи и короткие стопы. Однако этот сегмент давно занят Алго&HFT. Входной билет сюда дорог.

- Переключение на высокий ТФ и дальние стопы снижало риски, но также сказалось на прибыли. Это весьма конкурентное поле доверительного управления. Вероятно порог инвестиций сюда ниже, но необходимо длительно растить этот газон;)

- Похоже остается долгосрочное баффет-инвестирование “купи и сиди” в котором конкуренция минимальна.

! По примеру старших товарищей решил ввести в блоге простое правило.

Если Вы хотите устроить срач написать комментарий, пожалуйста сперва нажмите лайк.

Через неделю планирую опубликовать пост “Белый лебедь. Неожидаемый лонг.”

Веселых Вам выходных!

теги блога Chartmaster

- 10 Year Note

- Apple

- AT&T

- bitcoin

- Br

- Brent

- btc

- cl

- cnbc

- copper

- DJI

- DX

- DXY

- ETF

- eurusd

- Gold

- IMOEX

- investing.com

- micex

- mozgovik.com

- RGBI

- Ri

- RSX

- RTSI

- S&P500

- S&P500 фьючерс

- Sber

- sbmx

- Si

- Silver

- SP

- spx

- SPX 500

- spy

- UKOIL

- USDRUB

- USOIL

- UST10

- Vanguard

- vix

- WTI

- xauusd

- акции

- акция

- Безработица в США

- Бразилия

- брент

- Газпром

- дивиденды

- дойче банк

- доллар

- Доллар рубль

- жаба

- золото

- инвестирование

- инвестиции

- каршеринг

- кризис 2019

- лонг

- М2 РФ

- мамба

- медь

- ММВБ

- Нефть

- новости рынков

- Облигации

- опрос

- офз

- оффтоп

- Палладий

- Пенсия

- портфель

- портфель активов

- Портфель инвестора

- прогноз

- пурнов

- рецессия

- Ри

- РТС

- рубль

- Рэй Далио

- сбер

- сбербанк

- СИ

- СИПИ

- склейка

- спекулятивная идея

- спреды

- стоп

- Телеграм

- теханализ

- торговые сигналы

- трейдинг

- треугольник

- форекс

- ФРС

- фьюерс

- фьючерс mix

- фьючерс ртс

- шорт

Нельзя торговать по побарному анализу?

я поражён. У вас такие умне статьи, я даже не предполагал что можете кому то за что то отдавать деньги

Единственно, на что есть смысл тратить деньги для обучения — это английский язык. Но тут всё определяется не деньгами, а своей силой воли. хотя, елси много денег, можно бросить всё в РФ и уехать на год в англострану — хочешь/нехочешь — английский ты через год понимать будешь

все теряют — это и называется приобретение опыта. Я тоже умудрился потерять в 2009 году. Зато на последующие годы, эти потери выучили меня тому что нужно всё делать по чуть-чуть, деверсифицироваться и т.д. В общем в жизни думаю мне это сэкономило большую сумму.

биржа — это не место для заработка. Это место сохранения заработанного в реальной жизни и радуйся если дают 4-7% годовых (долларах)

ясное дело. Не для того Морган, ы запустили квантовый алгоритм чтоб все ком не лень у них деньги отбирали.

Только надо терпение — дождаться падения рынка на 50% сначала, а потом начинать формировать портфель не спеша, растянув по времени на месяц.

То есть в 2008 году надо было дождаться июля, тарить месяц в среднем по 1200?

И увидеть ещё через пару месяцев 600? И это при том, что кризис тогда был рукотворный, контролируемый и потому — V-образный.

Ну-ну. Доставляет мне наблюдать за инвестиционными планами после 10 лет растущего рынка. Доставляет в том числе и предвкушение, как много будет вкусного, жирного и нажористого инвестмяса в следующий раз… Даже при том, что Эля, Антуан по указанию папы, жаждущего спокойствия, набили сундуки резервами и не собираются отказываться от профицита бюджета и пенсионных безобразий.

И второй вариант, что мы находимся в преддверии колоссального шухера, а как известно из прошлого опыта в таком преддверии все уверены, что счастье будет вечным и кто не успел, тот опоздал.

да уж — ни в одном финансовм институте ни одного семестра никому никто не читал «как жить при отрицательных ставках». Вероятно никто даже не задумывался, что такое бывает (я и сейчас никак не понимаю что это такое). Как можно взять денег, открыть на эти деньги автомастрскую, и отдавать в банк меньше чем брал. Можно и не заморачиваться с автомастерской — просто взял кредит — отложил сумму которую нужно отдать, и иди в ресторан, прогуливать оставшийся профит

поищите в интернете — ипотеку в северной европе (швеция по моему или бельгия возможно голландия) дают под отрицательный процент

ничего не мешает. Я вот тоже купил квартир. В аренду сдаю. Правда ипотекой не пользовался.

Однако они подешевели.

И в Дании — в 2030 году вполне возможно стоить будет 70% нынешней цены

Купил акции в 2014 продали в 2019 (в плюс тоже и дивиденды за 5 лет получены). Вот такой смысл.

Ну пересмотрите график, вы что-то путаете. Мыж будем покупать российски акции, то есть индекс ММВБ в рассчетах.

Хай ММВБ 2000, 50% это 1000 пунктов. Был достигнуи 16 сентября 2008 года.

16 октября (через месяц) индекс был 620 пунктов. Минимум достиг 500 пунктов.

Через год 16 октября 2009 он уже был 1300.

Вот такие дела.

не очень умная идея. Если «сказочный» завтра откинется — я не уверен что депозит в банке верну — у нас нет механизма перехода власти. Никто не гарантирован, что к лучшей компании Лукойл — не возникнут вопросы со стороны налоговой/экологов/комитета по финасовым рынкам/ФСБ (завербованный шпион работает во главе/ и т.д.

какие российские акции?

лучше уж тогда биткоин

вообще, как можно обсуждать ММВБ? Если и смотреть на индикатор рынка РФ — РТС, тут хоть к рублям (супервалюте) привязки нет. Или преведите график ММВБ в корзину стоимости (золото+нефть+медь+пшеница+кукуруза) — это хоть как то к жизни привязано.

А иначе — думаю что индекс венесуэльских акций измеряется в килограммах денег — он вообще, как и ММВБ никому ничего не говорит.

Индес РТС используется если мы сравниваем его с ценами на нефть например. Там другой смысл вообще.

вот именно. а по какому критерию определять что сейчас время для покупок? Деньги, акция, облигация — это мера сколько времени на тебя отработает человек чтоб произвести какой то продукт. Просчитать стоимость интелектуального продукта труда человека тяжело, поэтому упростив — человек работает и производит нефть/медь/золото/пшеницу и т.д. Вот сколько готовых продуктов (т.е. часов отработанных на тебя) можно приобрести за одну акцию индекса.

И елси ты купил когда на одну акцию давали 100 корзин, и потом совокупно подешевели корзины и ты можешь обменять акцию на 70 корзин — поверьте разницу в 30 корзин при помощи дивов/инфляции можно компенсировать 20-30 лет.

Именно поэтому нужно понимать, когда покупать, когда ты не переплачиваешь

Надеюсь, в этот раз всё окажется посуровее. Оптимизма же сейчас тоже поболее.

скачал я график роста ВВП сша с 1970 года (сайт ФЕДа США).

И оттолкнувшись от такой глупости — что фондовый рынок — это зеркало экономики, начал рассчитывать Доу с 1970 года (700 пунктов Доу на 1 января 1970 года), с учётом прироста ВВП — на 2019 год у меня получилось 3500-4000 пунктов.

Вы про такой сценарий говорите?

не нужно сейчас лезть в облигации никакие. Сейчас вы платите 99,5 % за одну облигацию, когда всем понадобятся деньги — будут продавать облигации и тело упадёт до 90%. Это конечно утрированно. Но смысл в том, что прибыль от облигов только когда низкая инфляция (тело не обесценивается) и постоянно снижается ставка (тело замерло или растёт)

как только инфляция вверх или ставки вверх тело облигации сильно потеряет — как этого избежать я не знаю. Короткие векселя — до полугода — самые маленькие возможные потери, но и прибыль 1,6% годовых. Тут думаю можно играть — лишь бы инфляция не разъедала капитал

но есть несколько подводных камней. Нужно понять сколько из 1,6% купонного дохода заберут в США на налоги и сколько от остатка заберёт наша налоговая.

в общем сохранить сейчас деньги очень тяжко, но по моему понемногу можно прикупать товарные ETF. Соотношение акции/товары сейчас терпимо приемлимые. Если товары ещё на 10-15% просядут — можно прикупать — риска что ещё в 2 раза подешевеют очень мало. Заработать не удастся, но от удара инфляции возможно уклонишься

банковский валютный депозит — нет головной боли с налоговой, но огромные риски что вообще увидишь обратно свои доллары

Для пассивного инвестора — быть не в рынке какое-то время = тоже позиция.

я подсчитывал среднее за 6 коррекций, никак быстрее 300 дней от начала падения (пресечения 150 дневной) не получалось. Откуда месяц?

странно, у меня получалось 43%

перечислите даты, с 1900 года, когда случались такие события?

подсчитайте вероятность такого события на протяжении 20-30 лет (это примерно столько мне осталось жить)

ММВБ меня не интересует вообще. Так как не существует денег — рубль. Казначейские облигации рубль существуют и если постараться и подсчитать сколько рублей 2019 года дают за рубль 1900 года (деноминации которые первые пришли в голову 1947,1962,1998) — то это кооло сотен тысяч или миллионов — 1947 срезали нол(ну вернее забрали то что было больше 10 тысяч на руках населения, сколько это реально срезали нулей — не понятно), 1962 срезали ещё ноль, 1998 срезали ещё 3 нуля — про 20е- годы, когда измерялось миллиардами булка хлеба — вообще не говорю.

И вот только булгаковский управдом который хранил деньги в долларах — прошёл через всё это с 1930 года спокойно, стабильно теряя 2,2% в год на инфляции, если держал доллары под подушкой

Выводы нет такого индекса ММВБ — РТС есть, ММВБ пересчитанное в золоте тоже может быть.

А в рублях ничего мерить нельзя

так и поступаю, только покупать Доу — в СИПИ и Насдак много капитализации нематериальной — а кто может оценить стоимость патента? Эта оценка только «по ощущениям» — а в индексы входит. С доу всё проще — индекс стоит столько, сколько дадут за материальные ценности фирм при распродаже материальных активов в случае банкротства.

уже и коэффициент ввели оценка акционерного капитала к активам и второй коэффициент акционерный капитал к материальным активам на балансе предприятия.

вот кто умный — постарайтесь сканером рынка отыскать акции где материальные активы балансовые больше чем капитализация компании на бирже. Я вчера занимался — прикольно получилось. Подскажу — Люфтганза, БМВ, и ещё несколько

Бета на развивающихся рынках безусловно выше. Но и альфа многообещающая. Диверсификация опять же… Разве нет?

я ничего против развивающихся рынков не имею.

очень прибыльные места там есть

Я против их оценки по так называемому индексу Мосбиржи.

Я против когда мне дуют рекомендации по оценки хаёв/лоёв рынка по какому то мутному индикатору ММВБ

инструмент измерения должен быть один — нельзя один стол мерить рулеткой в сантиметрах, а второй стол мерить дюймами

так и запутаться недолго

кто знает как бомбрадировщик ТУ4 создавался, когда нужно было все цифры перевести из английской системы Б29 в метричекую

Пока не прочитал вот это:

«Облигации, даже приносящие 0,5%, необходимы для придания устойчивости портфелю: если ваши акции упали на 50%, но в них вложено только 20% портфеля, вы сможете спокойно спать, а главное вы психологически будете готовы усредниться и купить подешевевшие акции, в то время как большинство во время кризиса просто фиксирует убытки.»

И тут я взбодрился и ожил! Ура! Усредниться и купить подешевевшие акции!

Вот она — иголка в яйце бессмертных кащеев инвесторов!

А значит мы дождёмся проплывающих мимо инвесторских портфелей и депозитов в нашем трейдерском Стиксе!

А значит и на нашей улице перевёрнётся инкассаторский камаз с пряниками!

Такие станут цены, какие дарят инвесторам раз в сто лет. Ведь как сказано топик-стартером главное вы психологически будете готовы усредниться и купить подешевевшие акции, в то время как большинство во время кризиса просто фиксирует убытки.

Рынок начнёт психологически готовить инвесторов к плечам уже после 30% снижения.

Например, падение на невероятные 90% — это сначала падение на умопомрачительные 80%, а потом еще на 50%, так что даже скромное второе плечо (взятое на уровне -80%) способно привести к маржинколу

тут всё от кукловодов зависит. Как пугать будут. Если начнут показывать что в США начинается гражданская война и конгресс рассматривает законопроект об акт о ничтожности сделок по приобретению американских активов нерезидентами или

физические разрушения в результате НЕЯДЕРНОГО столкновения США и КИтая на приграничной полосе Гонконга

много что придумать смогут. Ещё введение новой валюты и т.д.

мало к кого из инвесторов стальные яйца и в такой ситуации он не побежит сломя голову от акций.

и времени входа. Где бы был Баффет если бы к 1974 году не имел небольшого кеша?

Я оплатил 117 рублей послушать Орловского

Ещё прислушиваюсь к Мовчане — но за него платить не буду, т.к. он делает очень умные вещи — мне не повторить такое, соответственно и смотреть незачем — ну где я возьму эмитента с покрытием эмиссии подрядами?

Можно немного заплатить за Евг.Когана Размышления здравые и вполне применимы инвестором

нужно чтоб ещё регулярно выплачивали дивы и рост выручки на акцию. И никаких насдак (я имею ввиду продают станки, а не финансовые-буххгалтерсик-*инветсиционные услуги)

я гонял скриннер на инвестинг (там по русски) единицы, или алкоголь или аррарии или авиаперевозки. Но и среди этих отраслей единицы

я сейчас рассмотрел что за ссылку вы прислали — вы сдлали выборку цена/балансовая стоимость

а нужна выборка по фильтру цена /балансовая стоимость материальных активов

в общую балансовую стоимость засчитать какой нибудь патент (нематериальный актив цена которого вообще никому не известна) очень просто.

согласен. Но мне ведь для инвестиций нужны хорошие компании.

морганы — это финансовая корпорация основателем которой был Джи Пи Морган и потом сын. в сша есть большая финансовая четвёрка — СИТИ, БОФА, ВЕЛС ФАРГО, МОРГАН (Джи Пи Морган Чейз Манхеттен банк. Это имя после поглощения банка манхеттена. Вообще прочитайте википедию, как становилась с 19 века финансовая система США, откуда корни, основные регионы интереса корпораций в США и в мире, отрасли максимально близкие тем или иным корпорациям, кто из них какую партию имеет и т.д. кругозор нужно расширять)

квантовый алгоритм насколько я понимаю — прообраз исккуственного интелекта, построенный на быстродействии компьютеров квантовых по сравнению с электронными. Т.е. успевает обработать большее количество информации (заголовки, схожесть свечных моделей, логику арбитража между биржами, объёмы опционов и т.д. — в общем огромный поток информации с финансовых рынков, когда сам компьютер оценивает критерии важности того или иного события. Яндекс имеет в логике позиционирования сайтов примерно такой же алгоритм, но постороеный на лингвистике и ещё 100 параметров — время посещения сайта, глубина просмотра, социальная структура поестителей, региональность посетителей .........) и принять решение и т.д. более подробно рассказывал про эту компьютерную фигню (раньше это были скальперы, но сегодня это позавчерашний день) в интервью вестникову кто то — сейчас не помню но смысл «квантовый фонд» я понял

я больше 2 часов в год не собираюсь тратить.

Чего тут автоматизировать? Скриннеры акций и так уже сделаны. Ексель сделал майкрософт. Что ещё нужно?

и никакая автоматизация не вложит мне в голову знания (определения финансовых показателей и коэффициентов)

Хотя Тимофей написал, что у всех так. Судя по этому комменту, не у всех.

Можно и инфляцию из ВВП убрать. Только зачем? Акции они ведь при подорожании учитывают инфляцию. Соответственно убирая из ВВП нужно убрать и из акций. Или что идентично не трогать инфляцию в ввп и в акциях — результат одинаковый

Рост рынка надо сравнивать с ВВП+инфляция.

Прочитал внимательно, начал перепроверять данные

увы, вынужден признать расчёт доу я проводил на данных без учёта инфляции, поэтому у меня получилось 3000. А нужно проводить на данных в которых инфляция присутствует, т.к. цена акций тоже включает инфляцию — и получилось 13000

освоив технологию — я занялся ВВП РФ