Блог им. vds1234

Американские эмитенты: отчет за неделю с 28 октября по 3 ноября 2019 г.

- 03 ноября 2019, 11:19

- |

Добрый день, друзья!

Как и планировал ранее (https://smart-lab.ru/blog/570294.php), на прошлой неделе (перед заседанием FOMC) я вновь сформировал портфель американских эмитентов и поэтому с удовольствием возобновляю публикацию еженедельных отчетов.

Означает ли это, что я не жду кризиса? Конечно же жду – не зря же многочисленные индикаторы рецессии на полную катушку сигнализируют о надвигающейся коррекции. В то же время, ждать у моря погоды и не зарабатывать на очередных максимумах S&P 500 может себе позволить только ленивый.

А когда настанет армагеддон – мы всегда успеем зафиксировать прибыль и переложиться в облигации. Для этого я устанавливаю стоп-лоссы по каждой позиции на уровне минус 10 процентов от цены покупки.

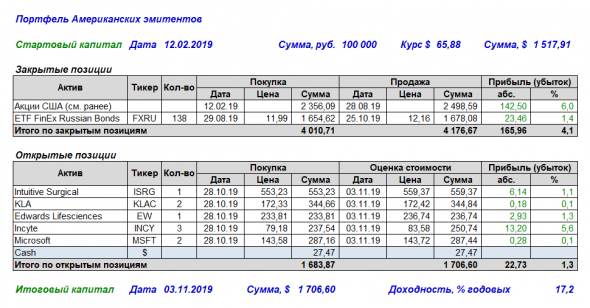

Напомню, что старт нашего эксперимента был дан 12 февраля 2019 г. Основная цель проекта – доказать, что успешно торговать на фондовых рынках США можно даже небольшим депозитом (100 000 рублей) без открытия счетов у иностранных брокеров. Основные принципы формирования портфеля см. здесь: https://smart-lab.ru/blog/538221.php.

В состав нашего нового портфеля вошли Intuitive Surgical (ISRG), Microsoft (MSFT), Edwards Lifesciences (EW), KLA (KLAC) и Incyte (INCY). О некоторых из перечисленных компаний я уже рассказывал в прошлых обзорах (Intuitive Surgical – https://smart-lab.ru/blog/544842.php, Edwards Lifesciences – https://smart-lab.ru/blog/540848.php). Об остальных компаниях и причинах их выбора – обязательно расскажу в будущем.

Замечу, что диверсификация сформированного портфеля оставляет желать лучшего: в него входит всего пять эмитентов (желательно – не менее 7), а доля одного из них (ISRG) составляет 32% (что многовато).

Это обусловлено тем, что цена одной акции Intuitive Surgical превышает 550 USD, что при ограниченности первоначальной суммы депозита не позволило полностью соблюсти все требования диверсификации. В будущем я обязательно исправлю этот недочёт. Будем надеяться, что рынок меня за это не накажет.

Отмеченное является недостатком торговли малым депозитом. По той же причине я не могу поместить в портфель Alphabet (GOOG, GOOGL), конкурентный потенциал которого оцениваю как высокий. Цена одной акции Alphabet чуть менее 1 300 USD, вследствие чего о диверсификации депозита в 1700 USD можно будет совсем забыть.

Итак, по прошествии недели, наш новый инвестиционный портфель выглядит следующим образом:

На сегодняшний день пока комментировать нечего. Как и ожидалось, после снижения ставки ФРС фондовые рынки устремились к новым историческим максимумам. Вслед за S&P 500 подросли и приобретенные нами бумаги. Будем надеяться на дельнейший рост индекса, предновогоднее ралли купленных акций и хорошую отчетность наших эмитентов по итогам четвертого квартала.

Для удобства чтения отчета я не стал подробно расписывать ранее приобретенные и проданные акции, ограничившись формулировкой «Акции США». Более подробную информацию о закрытых позициях можно увидеть в предыдущих отчетах (https://smart-lab.ru/blog/570294.php).

При этом сезон корпоративных отчетов за 3 квартал 2019 года ещё не окончен. Поэтому мы продолжаем следить за публикацией финансовых результатов американских эмитентов и в своих будущих отчетах я обязательно расскажу о других компаниях фондового рынка США, хорошо отчитавшихся по итогам квартала.

Буду рад Вашим вопросам и комментариям

Продолжение следует...

теги блога Воронов Дмитрий

- FORTS

- ABIOMED

- Activision Blizzard

- Applied Materials

- Arista Networks

- Celgene

- Crocs

- Electronic Arts

- GameStop

- General Electric

- General Electric Company

- Google Alphabet

- HeadHunter

- IMOEX

- Incyte

- Intel

- Intuit

- IPO

- IPO 2024

- KLA

- Mail.ru Group

- MSCI Inc.

- Ozon

- P/E

- Robinhood

- S&P500

- S&P500 фьючерс

- treasuries

- Ubiquiti

- Visa

- VK

- Xilinx

- акции

- акции США

- американские акции

- американские эмитенты

- американский рынок

- анализ акций

- Астра

- банки

- Белорусия

- Белуга Групп

- брокеры

- ВВП

- вклады

- вопрос

- Депозиты

- дивиденды

- Доллар рубль

- европа

- Екатеринбург

- золото

- игры

- ИИ

- Индекс МБ

- интел

- инфляция

- инфляция в России

- Китай

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- Комон

- коронавирус

- Коэффициент Грэма

- ММВБ

- МосБиржа

- нефть

- Облигации

- обнуление

- опционы

- отчеты МСФО

- ОФЗ

- падение

- ПИФ

- прогноз по акциям

- прогнозы

- рецессия

- Русская Аквакультура

- Сбербанк

- Сбербанк брокер

- СВО

- Северо-Западное Пароходство

- смартлаб

- срочный рынок

- ставка дисконтирования

- Сургутнефтегаз

- США

- торговые сигналы

- трейдинг

- Украина

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс ртс

- ЦБ РФ

- экономика России

- Яндекс

Самостоятельным портфелем не получится, так как многие фонды проигрывают индексу. А там целый штат аналитиков работает. Знаний у них побольше будет чем у нас.

Биотехнолог, очень интересная мысль!

Конечно Вы правы, обогнать индекс – очень амбициозная цель, к которой многие стремятся, но получается далеко не у всех (включая профессиональных аналитиков). Я прекрасно отдаю себе отчет, что достичь поставленной цели весьма непросто.

В то же время, плох тот инвестор, который не стремится обогнать индекс. Кроме того, применяемая мной методика оценки конкурентоспособности эмитентов успешно работает на отечественном фондовом рынке (доходность моего отечественного портфеля с начала 2019 года составила 46%), на основании чего очень надеюсь, что получится и на американских бумагах.

Поэтому будем стараться, а время — расставит всё на свои места.

В то же время, во времена количественного смягчения классические мультипликаторы в отношении компаний роста работают уже не так, как это описывал Б. Грэм.

В частности, P/E компании ISRG в начале 2018 года был в диапазоне 65-75, что не помешало акциям компании за год вырасти на 20%.

P. S. Как экономист я тоже этого не понимаю, но рынок всегда прав.