SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. andreihohrin

PRObondsмонитор. Доходности рублевых облигаций: ОФЗ, субфеды, корпораты, ВДО

- 29 ноября 2019, 08:10

- |

Слухи о росте доходностей ОФЗ оказались «несколько преувеличены». Снижение доходностей за последние 2 недели, хотя и незначительное, но есть. Правда, оно укладывается уже в сотые доли процента. Тогда как короткие бумаги вовсе остановились в росте стоимостей, или даже чуть снизились. Причем выше ключевой ставки (6,5%) имеют доходность облигации с погашением через 13 лет. То, что зависимость между сроком погашения и доходностью прямая – хорошо, рынок не перешел в нездоровое состояние. Но он дорого, и поспорить с этим сложно. Разговоры о том, что дальнейшее снижение ключевой ставки даст новый стимул к его росту (и снижению доходности), не лишены лукавства или наивности. Даже если ставка упадет до 6%, она всего лишь сравняется с доходностью 5-летних ОФЗ. Госбумаги как альтернатива депозиту – идея. Как инструмент спекулятивного заработка на приросте тела – не перспективно.

Облигации субъектов федерации. Субфеды под 8%? Конечно, нет! Прошли золотые времена. Моя ошибка была в том, что считал ОФЗ не интересными для инвестиций еще с конца весны. Но ни разу не говорил подобного про облигации регионов. Рост не меньше, а доходности и были, и остаются выше. При кредитом качестве, которое для физического лица неотличимо от качества ОФЗ (хотя в нынешней долговой парадигме). Основная масса бумаг опустилась в доходностях ниже 7%. Остались бумаги над этой планкой. Когда рост того или иного рынка подходит к концу, спросом пользуются, возможно, не самые ликвидные, но наиболее доходные ценные бумаги. Хакасия, Карелия, Тамбовская область, Мордовия. Это не о них?

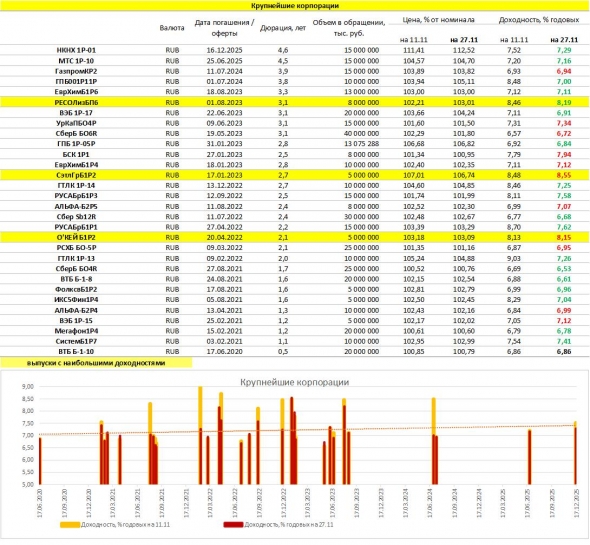

Облигации крупнейших корпораций. Хотите 8%+ или даже 7,5%+ — жертвуете уровнем компании. Крупнейшие бизнесы, особенно госбизнесы – это доходности вокруг и ниже 7% годовых. О`Кей, Сэтл, РЕСО-Лизинг – не очевидные соперники ВЭБу или Газпрому. Оправдывает ли себя разница в 1-1,5% годовых – вопрос дискуссионный. Так или иначе, чудес не бывает. Ставки по депозитам – около и менее 6%. Главный конкурент – корпоративные облигации. Премия не может быть слишком большой. Половина классической 3%-ной банковской маржи, добавленная к депозитной ставке, дает 7-7,5%. Это и есть уровень премии. Первоклассные корпораты должны давать примерно столько. Варианты есть.

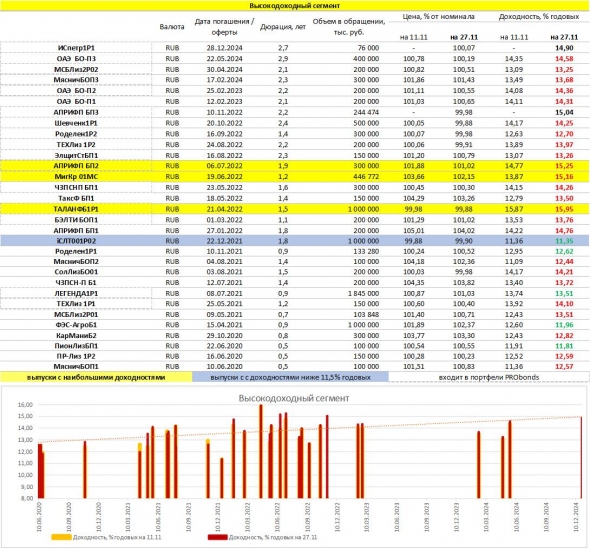

Высокодоходный сегмент облигаций. Вот она, изюминка. Доходности высокодоходного сегмента выросли вопреки общерыночному их снижению. В аквариуме стало тесно. До недавнего времени ВДОшная логика была простой: купил на размещении, дороже продал после. Заработал на высоком купоне и приросте тела. Логика потеряла актуальность. Облигации дают ту доходность, которая в них заложена. 12,5% к погашению – столько и стоит ожидать, 16% — аналогично. Прирост стоимости тела бумаги – это теперь дело случая или (лучше) улучшения кредитного качества эмитента. Оправданы ли риски высоких ставок – вопрос к Вашему риск-профилю. Они перестают быть рычагом для извлечения 20-30%-ных доходностей. Ажиотаж покупателей закончился. Началась нормальная торговля. С конкуренцией заемщиков не только и не столько по ставке – с конкуренцией качества. @AndreyHohrin. При поддержке Евгения Русакова

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

1 комментарий

Спасибо. Читаю явно не я один. Интересантов, думаю, много (особенно мелких инвесторов, как я). Пожалуйста продолжайте.

- 30 ноября 2019, 20:02

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка