Блог им. winc

Повторение - мать учения! Или к чему приводит РЕПО-BUBLE

- 14 января 2020, 16:36

- |

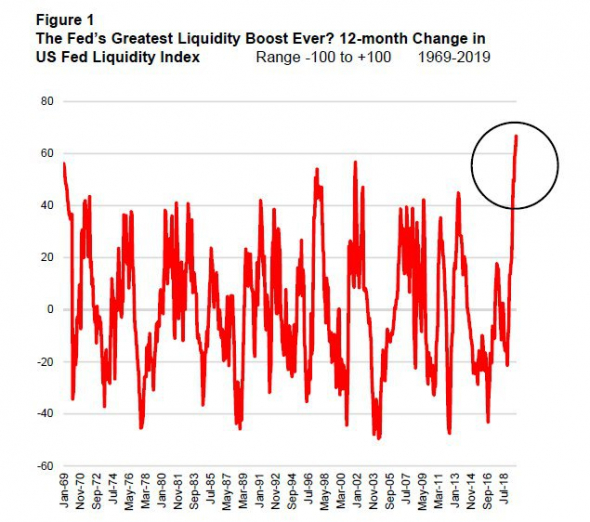

Операции по поддержке рынка репо — это «не QE» и, следовательно, они не влияют на финансовые рынки. Об этом не перестает повторять нам ФРС в лице г-на Пауэла. Сегодня они рассматривают очередной механизм в виде предоставления ликвидности маленьким банкам, хедж-фондам и инвест-домам для облегчения проблем на рынке репо… Скоро кэш начнут выдавать на улице прохожим, лишь бы СиПа росла, а следующий этап, по практике японского банка, скупка активов на рынке самой ФРС...

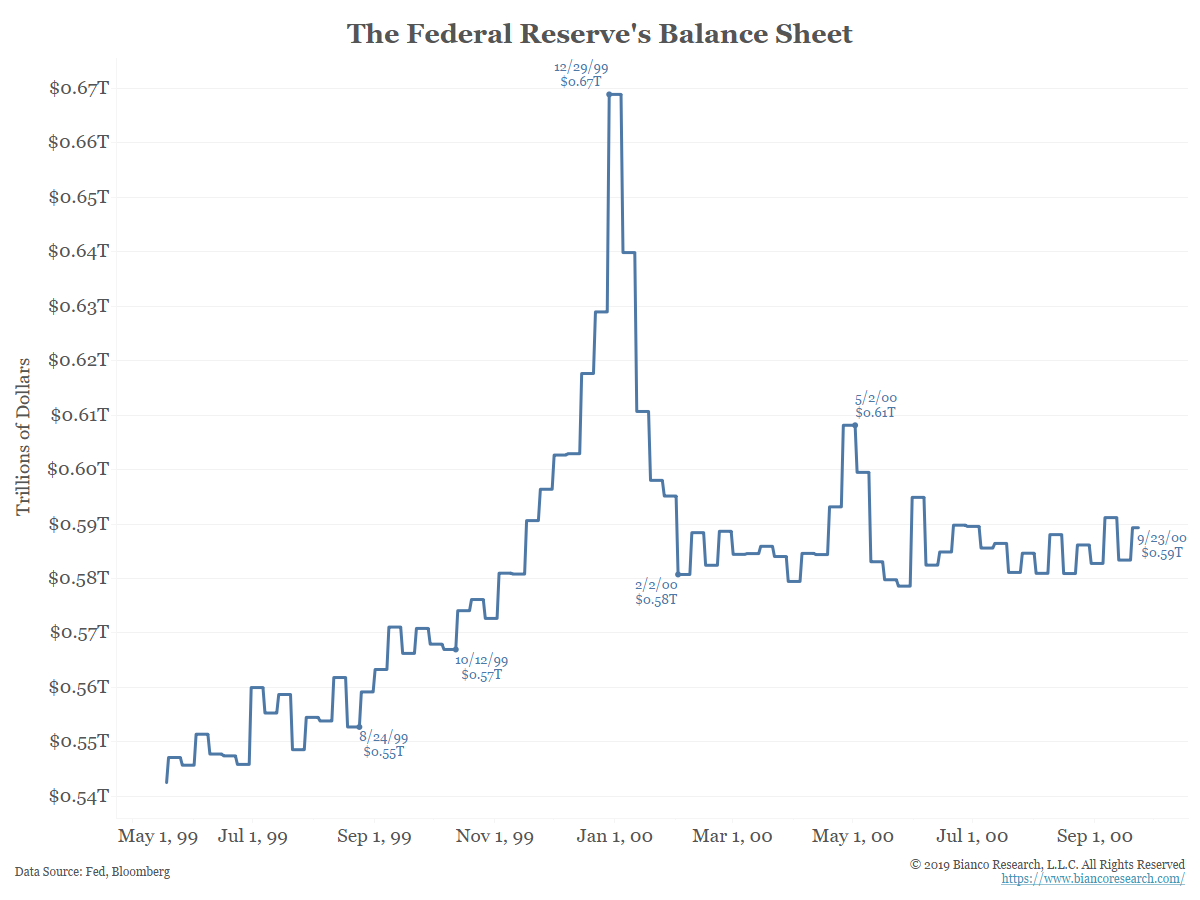

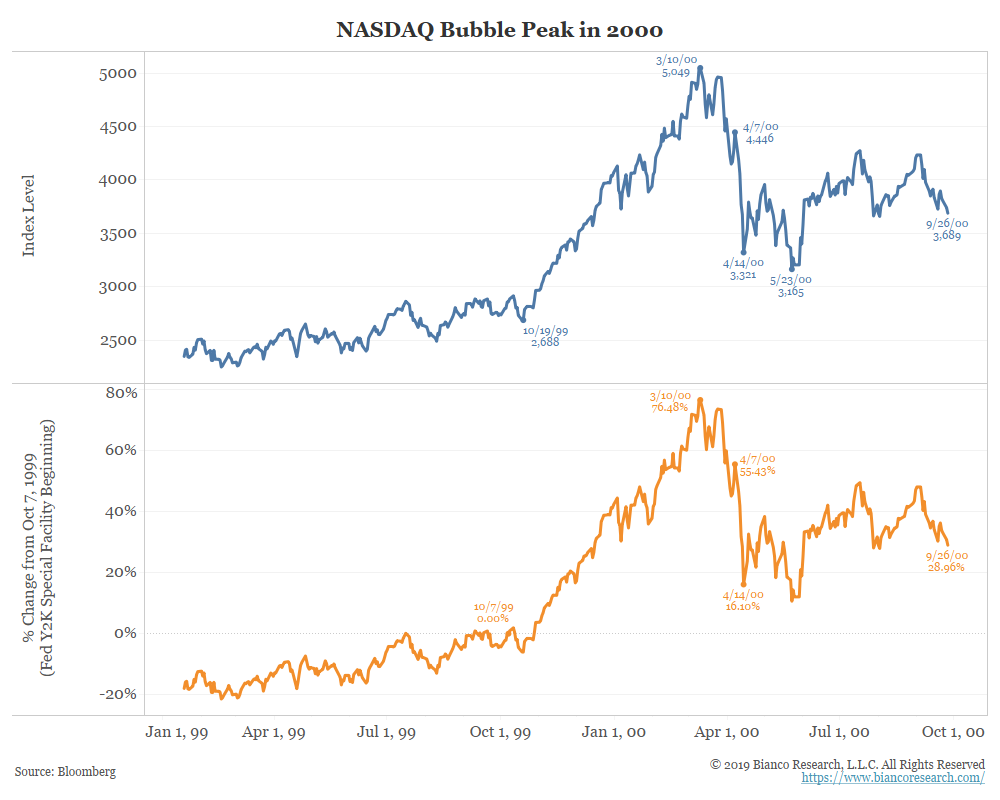

Немного истории. 20 лет назад ФРС уже делала нечто подобное, и это оказало глубокое влияние на финансовые рынки.

Специальная кредитная программа, запущенная в конце 1999 года для поддержки компьютерного бума 2000 г. — Y2K, породившая пресловутый Dot-com bubble, позволяет провести историческую аналогию с текущим периодом.

Истории 20 лет назад звучат так, будто они описывают происходящее сегодня:

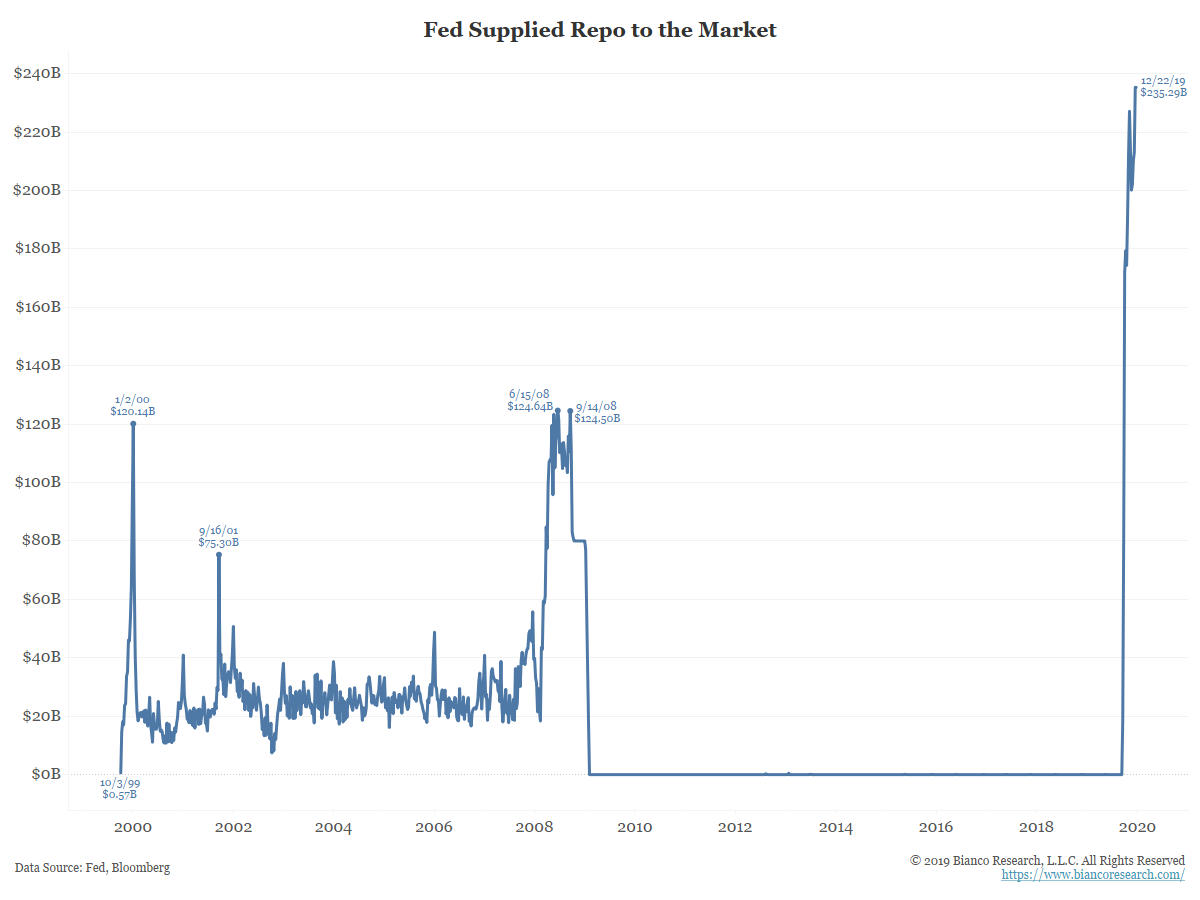

«Dow Jones News Service – (December 28, 1999) CASH IS FLOWING LIKE CHAMPAGNE FOR Y2K

Объем наличных денег, которые ФРС временно предоставила банкам для предотвращения трудностей с ликвидностью 2000 г., растет до головокружительного уровня. Включая почти 20 миллиардов долларов, которые она дала банковской системе в форме срочных соглашений о «выкупе» в понедельник, ФРС имеет почти 100 миллиардов долларов в виде валютных кредитов, выданных банкам. По словам представителя Нью-Йоркского Федерального резерва Питера Бакстанского, это самая большая сумма денег, выдаваемая в рамках соглашений об обратном выкупе...»

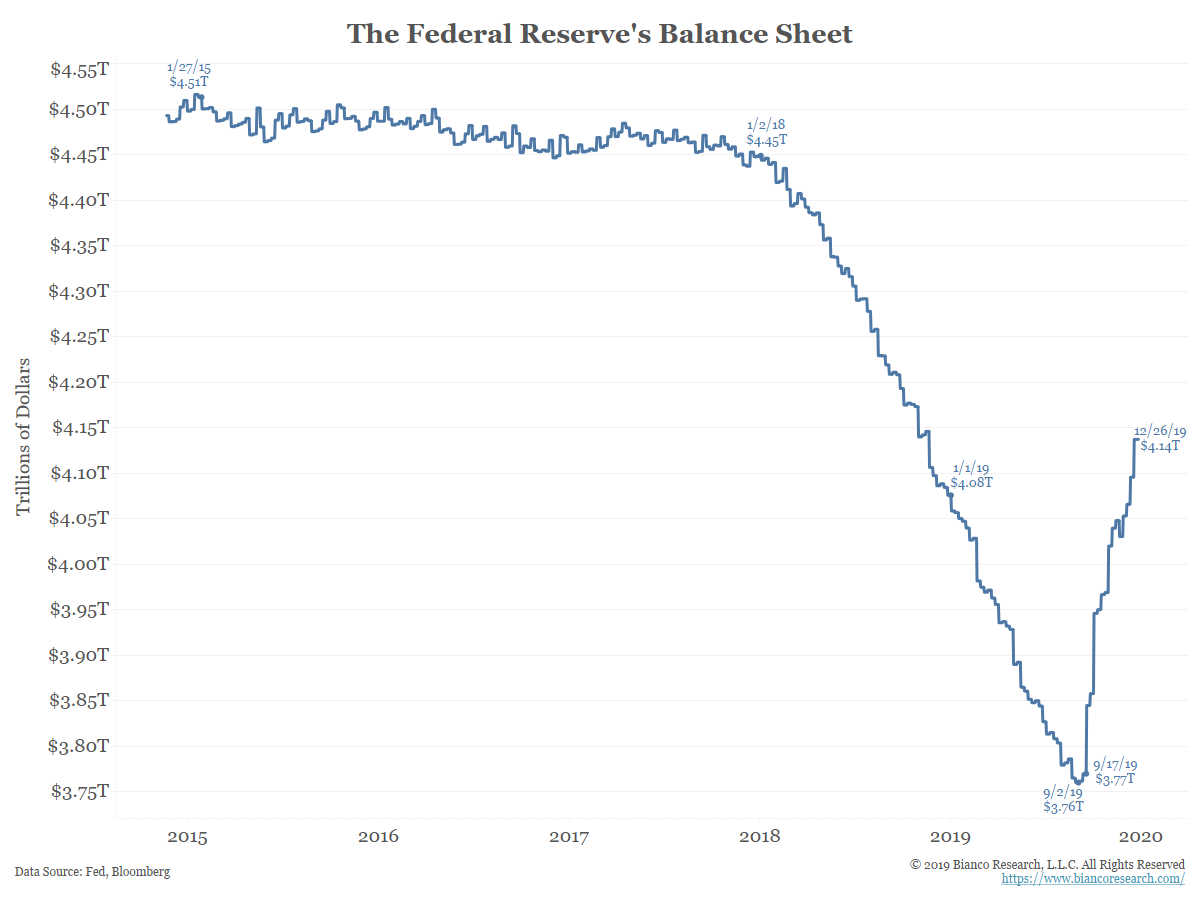

Специальное кредитование Y2K оказало аналогичное влияние на баланс ФРС. Это было сделано по тем же причинам — нехватки ликвидности в системе в конкретный момент времени.

Тогда ФРС предоставила рекордные объемы репо, которых раньше не видывал белый свет… Но это было лишь до сентября 2019 года, когда случилось очередное чудо и операции репо от ФРС достигли новых исторических значений.

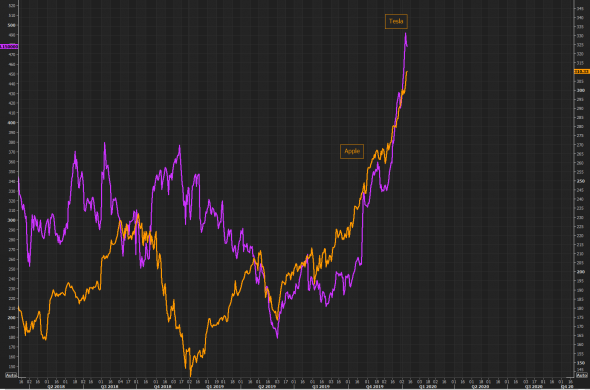

С тех пор рынок растет как на дрожжах, зеленых дрожжах от г-на Пауэла...

Обратите внимание, что кредитная программа Y2K действовала с 7 октября 1999 года по 7 апреля 2000 года. Ниже находится график NASDAQ за этот период. И что произошло после ее завершения? Правильно, рынок потерпел крах на 25% с 7 по 14 апреля 2000 г.

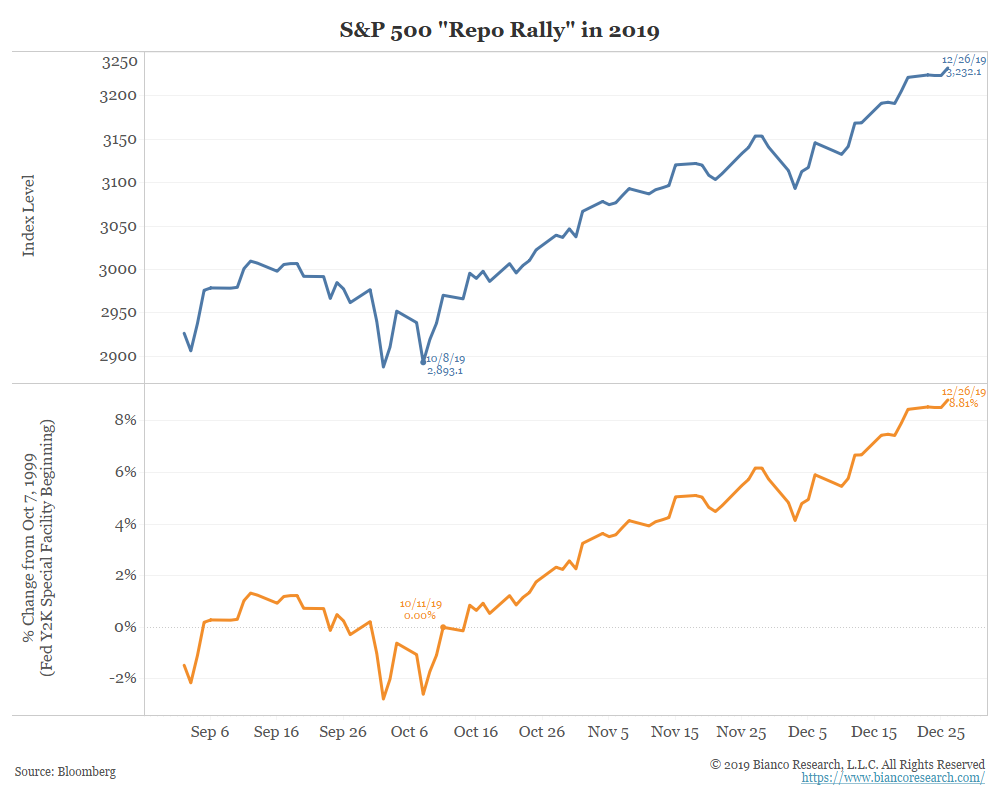

Что это нам дает в текущей ситуации? ФРС объявила, что начнет скупать T-bills 11 октября 2019 года. С тех пор акции движутся в одном направлении и практически безоткатно...

Не существует конечно универсального объяснения фондового рынка. Такие показатели, как баланс ФРС, репо и т.д. не могут предопределить движение фондового рынка изолированно.

Тем не менее, когда ФРС вливает ликвидность, деньги обычно поступают на тот рынок, где доходность является наибольшей. Во время финансового кризиса это был рынок облигаций. Сегодня, как и в 1999 году, это фондовый рынок.

Вопрос заключается лишь в том, что произойдет, когда ФРС прекратит скупку T-Bills и поддержку репо (предположительно во втором квартале)?

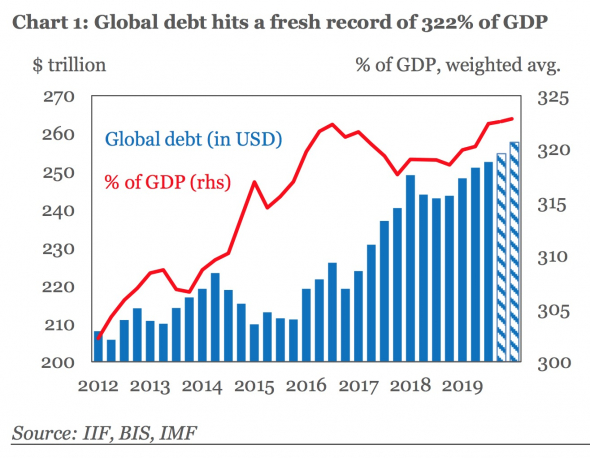

Что настораживает еще сильнее так это то, что данная ситуация распространяется не только на рынках США...

Весь мир глубоко и прочно подсел на «долговую иглу», прикрываясь цифрами инфляции, и кажется уже не знает меры, печатая бесконтрольно триллионы и заливая их в рынок, живя сегодняшним днем… И здесь, как нельзя к месту, пресловутая поговорка: кто девочку ужинает, тот ее и танцует. Единственный вопрос, кто будет откачивать девочку после вчерашних танцев и расплачиваться за ее последующую реабилитацию?

теги блога Waldemaro

- private equity

- S&P500

- S&P500 фьючерс

- wealth management

- банкротство

- биржи

- ввп

- госдолг

- дефицит

- долг

- Инвестиционные фонды

- инфляция

- Капитализм

- климатические изменения

- кредитование

- кризис

- кризис 2020

- ликвидность

- маржин колл

- мир

- мировая экономика

- мировой долг

- мобильный пост

- неравенство

- Облигации

- общество

- перепроизводство

- потребление

- производительность

- производительность труда

- пузырь

- РЕПО

- рецензия

- рецессия

- риск менеджмент

- рынки

- рынок

- СИПИ

- ставка

- сша

- трейдинг

- финансы

- ФРС

- ЦБ

- эволюция

- экономика

- экономика еврозоны

но никто не говорил, что не будет еще 500

Это также тогда повлияло на уверенный рост рынка.

Я может и не очень умный — но РЕПО — внесение дополнительного обеспечения на брокерский счёт с верой, что завтра цена пойдёт вверх и всё благополучно разрешится.

Не уверен я, что, если, кого то из крупных, его коллеги, инвестбанки, поймали на превышении риска — его выпустят без потерь.

Сгрызут как Бобик сахарную косточку.

не верю я что РЕПО спасёт того, кого сумели поймать (кто это конкретно узнаем позже)

Я и статью нарисовал

какое глобальное заблуждение!!!

Хоть вики почитайте, уже!

Что за полный неграмотный коммент у тебя?

Можно так же свободные деньги отдать под прцент ..

КАКОЕ тут ДОВНЕСЕНИЕ СРЕДСТВ НА СВОЙ СЧЁТ?