SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. nekrus

Опционная конструкция запаковывают и продают в розницу ETF-фо делы - Buffer.😎

- 03 февраля 2020, 23:14

- |

Структурный продукт Buffer

Стратегия «Buffer» позволяет снизить риск в сравнении с базовым активом в ограниченном ценовом и временном диапазоне. Более простыми словами 3-1=3 но с ограничениями по времени и изменению цены.

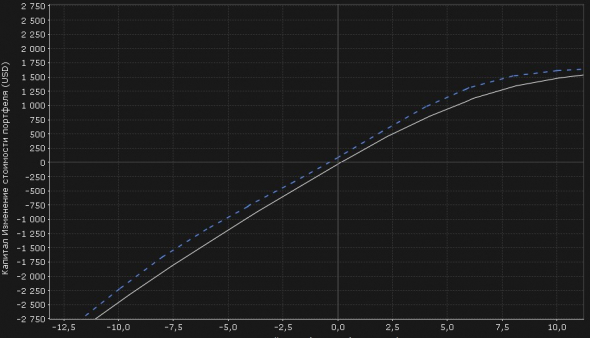

из графика выше видно, что рост цены на 5% принесет доход +1500$, а снижение на те же 5% -1500$ то есть линейная зависимость изменения цены и дохода.

из графика выше видно, что рост цены на 5% принесет доход +1500$, а снижение на те же 5% -1500$ то есть линейная зависимость изменения цены и дохода.

Добавив к портфелю деривативы или купив сразу позиции из деривативов на 74 дня (ожидаемое отклонение в 1 сигма, стандартное отклонение) получим следующий профиль изображенный ниже: Из графика видно, что рост цены на 5% уже приносит доход 1100$ при снижении же на 5% риск ограничится 200$ а чтоб убыток сравнялся с профилем базового инструмента -1100$ снижение должно быть на 9.2%.

Из графика видно, что рост цены на 5% уже приносит доход 1100$ при снижении же на 5% риск ограничится 200$ а чтоб убыток сравнялся с профилем базового инструмента -1100$ снижение должно быть на 9.2%.

Видна не линейность изменения в цене актива и получаемом доходе и убытке.

Выводы:

Использование структурного продукта от Smit&Co позволяет не линейно изменять профиль прибыли по активу. При росте актива в 1 — сигма, стандартное отклонение (ожидания рынка, что рост не превысит это значение с вероятностью 68%) инвестор получает доход ниже на 21% в сравнении с базовым активом. Однако риски снижаются, при падении базового актива в 1 сигма убыток уменьшается на 86%. Для получения убытка сравнимого с базовым активом ETF SPY, структурный продукт Buffer SPY должен снизиться на 9.3% вместо 3.3%. Иными словами инвестор получает защиту снизу в 2.5-3 раза больше при сравнении с базовым активом в пределах 2-х сигма.

Данная стратегия Buffer может быть реализована на вашем счете в Interactive Brokers.

P.S. Волшебники существуют

Стратегия «Buffer» позволяет снизить риск в сравнении с базовым активом в ограниченном ценовом и временном диапазоне. Более простыми словами 3-1=3 но с ограничениями по времени и изменению цены.

Пример простой покупки индекса SP500 через ETF SPY — 100 штук

из графика выше видно, что рост цены на 5% принесет доход +1500$, а снижение на те же 5% -1500$ то есть линейная зависимость изменения цены и дохода.

из графика выше видно, что рост цены на 5% принесет доход +1500$, а снижение на те же 5% -1500$ то есть линейная зависимость изменения цены и дохода.Добавив к портфелю деривативы или купив сразу позиции из деривативов на 74 дня (ожидаемое отклонение в 1 сигма, стандартное отклонение) получим следующий профиль изображенный ниже:

Buffer SP500

Из графика видно, что рост цены на 5% уже приносит доход 1100$ при снижении же на 5% риск ограничится 200$ а чтоб убыток сравнялся с профилем базового инструмента -1100$ снижение должно быть на 9.2%.

Из графика видно, что рост цены на 5% уже приносит доход 1100$ при снижении же на 5% риск ограничится 200$ а чтоб убыток сравнялся с профилем базового инструмента -1100$ снижение должно быть на 9.2%.Видна не линейность изменения в цене актива и получаемом доходе и убытке.

Выводы:

Использование структурного продукта от Smit&Co позволяет не линейно изменять профиль прибыли по активу. При росте актива в 1 — сигма, стандартное отклонение (ожидания рынка, что рост не превысит это значение с вероятностью 68%) инвестор получает доход ниже на 21% в сравнении с базовым активом. Однако риски снижаются, при падении базового актива в 1 сигма убыток уменьшается на 86%. Для получения убытка сравнимого с базовым активом ETF SPY, структурный продукт Buffer SPY должен снизиться на 9.3% вместо 3.3%. Иными словами инвестор получает защиту снизу в 2.5-3 раза больше при сравнении с базовым активом в пределах 2-х сигма.

Данная стратегия Buffer может быть реализована на вашем счете в Interactive Brokers.

P.S. Волшебники существуют

теги блога Smit Finance

- augur

- China

- Coinbase

- earnings

- ETF

- interactive brokers

- IPO

- IPO 2019

- IPO 2020

- LUNR

- macro

- Nyse

- PMI

- pre market

- Pre-Market

- preIPO

- QE

- S&P500

- SnP

- SPAC

- tesla

- uber

- vix

- WTI

- Акции

- акции США

- американский рынок

- анализ

- Анонс

- Анонс по IPO

- биотех

- биотехи

- Биотехнологии США

- биофармацевтика

- биткоин

- блокчейн

- будущее

- валюта

- валютный рынок

- волаильность

- главные экономические данные на этой неделе

- Евро - Доллар

- ЕЦБ

- золото

- идеи

- идея

- Илон Маск

- инвест идеи

- инвестидеи

- инвестидея

- инвестиции

- инвестиционная идея

- Инновации

- иран

- календарь инвестора

- Китай

- Китай Америка

- Коронавирус

- космос

- кофе

- криптовалюта

- кудаинвестировать

- Медицина

- нефт

- нефть

- обзор акций

- обзор рынка

- облигации США

- опек+

- опционная комбинация

- опционы

- отчетность

- отчетность 2020

- оффтоп

- Приток-отток капитала по фондам

- прогноз

- результат

- рекомендаци

- РТС

- рынок труда

- свинина

- СиП500

- соя

- Спекуляция

- сша

- тесла

- технологии

- товарный рынок

- торговая война

- торговая война Китай - США

- торговые сигналы

- фармацевтика

- фондовый рынок

- фондовый рынок

- фондовый рынок сша

- форекс

- ФРС

- ФРС США

- хедж

- Хлопок

График временной стоимости этой конструкции и маржевые требования история умалчивает, как и то, что в случае плохого варианта за много времени до экспирации малой кровью обойтись может не получиться в принципе. А попытаться обойтись малой кровью очень захочется. Вот прям как щас помню свой сентябрь 2019 и эту вот штуку. Прям ностальжи.

tashik, не точно понял, что график умалчивает. Попробую предположить что текущее изменение кривой а не на момент истечения.

Тут это опущено изменение прямое, так как нет плечей и возможных рисков выше базового актива… то есть, до экспирации маржиналка меньше SPY такого же объема в 3 раза. При экспирации все стандартно и тут отображено. Сравнение то с базовым активом, если построить линию до экспирации она очень похожа просто на линейный крафик базового актива. Близка к нему и затем ближе к экспирации 74 дня( становится тем что изображено) Такие продукты сейчас в розницу клепает Black Rock для клиентов по 180 — 360 дней на индексы..

Что такое «без плеча»? Вы рассчитываете обеспечение на них равное обеспечению на фьючерс? Или равное цене фьючерса? Я пока не торгую на Америке, и специфики той не знаю. У нас тут если считаешь обеспечение по ГО фьюча, привет, ты уже с как минимум третьим-пятым плечом.

Теперь про временную стоимость: по сути это проданный пут, и соответственно дуга временной стоимости будет в самом неприятном месте идти ниже той линии, которая изображает профиль позиции на экспирацию. И наверное, Вы понимаете, что при падении цены у нас растет вола, а значит эта линия поедет вниз целиком. А если до экспирации еще несколько недель, выйти из этого искорёженного шорт пут может плохо получиться, если вообще получится.

Но это не Ваши проблемы, а тех, кто покупает такие продукты, не зная тонкостей их жизни и перебирая с рисками. Конечно, а как они еще научатся, если не будет тех, кто так красиво им описывает светлое будущее ))

Сорри, развыступалась. Если свести к конструктиву и немножко отойти от роли «санитара леса»: указывайте минусы конструкций, описывайте ситуации, для которых они подходят и в каких ситуациях они опасны, сообщайте о рисках. У меня всё. Не в обиду, если что.

значит позиция расчитыватся по дельте сравнимая с просто покупка акции. Насчет риска вы ошибаетесь.

тут вы ошибаетесь, если мы возьмем всю ту же позиции… специально для вас добавлю времянку… чтоб было понимание, что она выглядит как акции и управлять ей можно как акцией по которой риск меньше, за счет ограничения прибыли сверху 1 сигма… мы ограничиваем себя бесконечным ростом, но за это получаем риск снижу в 2 раза меньше.

не учу и тоже без обид, но видимо не все фишки волшебников узнали.

по поводу продукта и его рисков, предельно плотно описываем обычно, но тут фишка больше в том, что это применимо к любому уже имеющемуся портфелю акций у клиента, что и делаю улучшая показатели зачастую...

и так график профиля с времянкой ниже:

сравнивать нужно с графиком 100 акций первым(чтоб понять профиты и риски)

tashik, действительно рад, что вы понимаете что можете ошибаться))

и так +20% волы… дата 26 марта… изображена пунктиром…

сплошной(если на завтра), времянка от текущего входа… из графика видно, что такой сценарий даже более приемлем… и чем ближе к экспирации тем лучше..

а теперь специально по цифрам:

если у вас куплены 100 SPY и падает он на 5% убыток 1500

в нашем случае? 1000-1200 то есть мы можем выйти в любой момент с меньшим риском, и чем ближе к экспирации тем риск меньше, под экспирацию убыток в -1100 можно получить при падении базового актива на 9.2%!!! то есть при такой же позиции в акциях убыток будет 3.2К (при структурном продукте ) Буфер на завтра падение в 9.2% то есть 2 сигма убыток -1.9К при -3.2К в акции.

При росте доходность в 1 сигма сопоставима… с просто покупкой акции. Такие «Буфера» вполне себе ))))

Это же по сути проданный ПУТ?..

Требования по денежному обеспечения надо полагать нужно вычислять, исходя из суммы для покупки 100 лотов спай?![]()

То есть 300*100 = 30 000 долларов ~ 1.8 миллиона рублей?

По сути, всем нравится продавать путы на америку. Это понятно и естественно. Пока не случится «День Ж».