Блог им. Mushketer

Initial Public Offering: как инвестировать в компании, которые выходят на биржу

- 11 марта 2020, 10:46

- |

Из статьи вы узнаете, что такое IPO, почему компании выходят на биржу и зачем инвесторы в них инвестируют. Также вы научитесь искать проспекты эмиссий и узнаете, как заходить в IPO сделки.

Зачем компании выходят на IPO и зачем инвесторы в них инвестируют

Initial Public Offering — это момент, когда компания впервые выходит на биржу и начинает продавать акции. До IPO компания была частной, и купить ее было трудно. После IPO стать совладельцем бизнеса может любой человек, который имеет брокерский счет. Для этого достаточно нажать несколько кнопок в биржевом терминале.

Когда компания выходит на биржу, она преследует несколько целей:

1. Привлечь дополнительные средства на рост и развитие

2. Получить объективную рыночную оценку компании (то есть понять, за какую сумму компанию реально продать)

3. Позволить ранним инвесторам продать акции и выйти из инвестиции

Когда инвесторы покупают акции на IPO, они преследуют единственную цель — заработать деньги. У инвесторов это получается, если после IPO на акции возникает спрос и котировки растут. Инвесторы терпят фиаско, если после IPO спрос отсутствует, и котировки падают.

Например, успешным IPO в 2019 году было размещение Zoom. Это популярный сервис видеосвязи, которым активно пользуются корпоративные клиенты. Компания вышла на биржу в апреле по $65 за акцию и привлек $357m. Но поскольку бизнес Zoom перспективный, а компания генерирует прибыль (это редкость для IPO-компаний последнего времени), акции вызвали интерес. За десять месяцев их цена удвоилась.

Контрпример — Uber. Компания также провела IPO в прошлом году, но после этого цена акций упала на 30%. Это случилось несмотря на то, что IPO Uber было одним из самых громких и обсуждаемых размещений за несколько лет. Причина провала: завышенная оценка компании на венчурных раундах и отсутствие инвестиционного ажиотажа, когда такси-сервис вышел на биржу.

Где смотреть предстоящие IPO

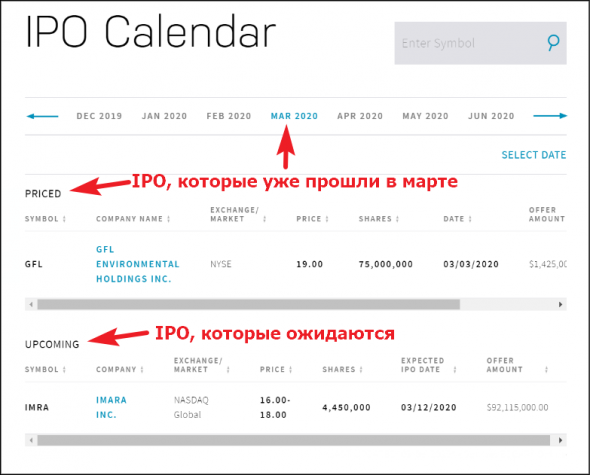

В месяц на биржи NYSE и NASDAQ выходят несколько новых компаний, а в плодородные периоды их бывают десятки. Самый простой способ следить за предстоящими размещениями — использовать IPO календарь. Удобный вариант для американских бирж находится здесь. Выглядит он так:

Естественно, IPO бывает не только на NYSE или NASDAQ. Но на остальные биржи компании выходят менее плотным потоком, поэтому для каждой отдельной биржи календарь не нужен. Проще воспользоваться сервисом Yahoo.Finance и получить данные сразу по всем площадкам.

Где брать информацию о компаниях

Тот факт, что компания провела IPO и вышла на биржу, не гарантирует, что ее акции автоматически улетят в небеса. Высокий уровень ожидаемости IPO, как в случае с Uber, тоже этого не гарантирует.

Поэтому перед размещением акций, инвесторы должны адекватно оценить бизнес, совладельцем которого они становятся. Чтобы они могли это сделать, компании выпускают специальный документ: проспект эмиссии. Это основной документ предстоящего IPO, в котором описаны ключевые характеристики компании.

Из проспекта эмиссии инвесторы узнают:

1. Какой бизнес ведет компания

2. Кто управляет компанией

3. Какие компания имеет финансовые показатели

4. Сколько акций и по какой цене появятся на открытом рынке

5. Как будут использоваться привлеченные деньги

6. Кто владеет крупными пакетами акций

7. Какие существуют риски

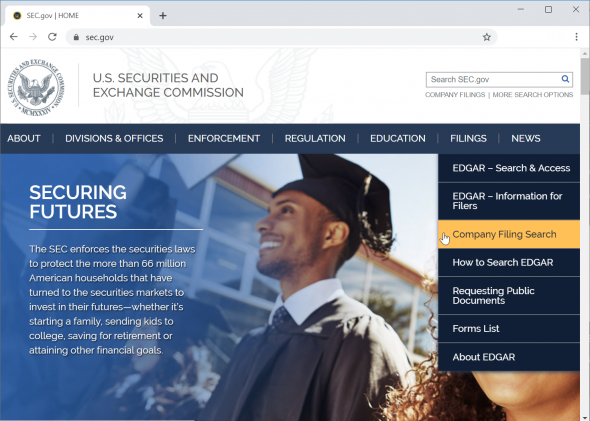

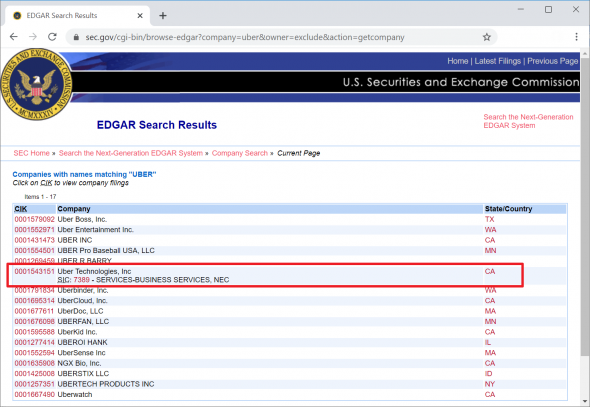

Проспекты эмиссий публикуются на сайте Комиссии по ценным бумагам и биржам (SEC) незадолго до IPO. Чтобы найти нужный проспект, достаточно знать название компании или тикер, под которым она выходит на биржу. Например, чтобы найти проспект Uber, нужно в главном меню сайта выбрать Filings => Company Filing Search.

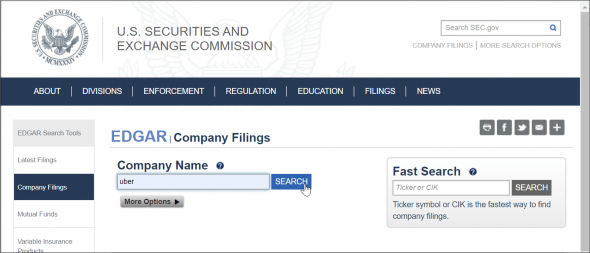

На открывшейся странице ввести название эмитента в окно поиска и нажать кнопку справа.

Из появившегося списка выбрать компанию, которая имеет SIC-идентификатор. Не заморачивайтесь, что это такое, просто используйте как маркер нужной строчки.

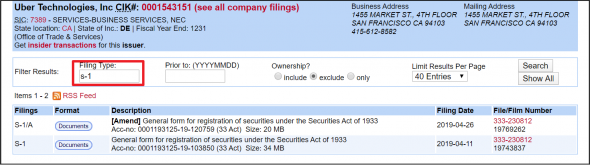

Наконец, мы попадаем в профиль Uber и видим все документы, которые компания когда-либо предоставляла в комиссию. Каждый тип документа имеет внутренний код, по которому его можно быстро найти. Проспект эмиссии кодируется как S-1. Поэтому вводим это значение в поле Filing Type и получаем нужные файлы.

Мы видим, что Uber предоставил два проспекта: сначала 11 апреля, а затем обновленный вариант — 26 апреля. Компания провела IPO через две недели после публикации последнего проспекта. Не то чтобы с запасом, но инвесторы имели достаточно времени, чтобы изучить информацию и принять взвешенное решение.

Как участвовать в IPO

Когда компания хочет провести IPO, она обращается к андеррайтерам: профессиональным участникам финансового рынка, которые выводят компании на биржу. Андеррайтеры организовывают размещение и продают акции брокерам крупными пакетами. Дальше брокеры распространяют бумаги среди частных инвесторов.

Соответственно, чтобы купить акции на IPO, инвестору нужен брокер. Из российских вариантов участвовать в IPO-сделках позволяет Тинькофф Инвестиции. Плюсы: удобное приложение, низкие комиссии. Минусы: IPO доступны не все и не всегда.

Теоретически, чтобы заходить в IPO-сделки в промышленных масштабах, лучше идти в США. Но на практике это упирается в то, что крупные американские брокеры перестали работать с российскими клиентами по политическим причинам. Если ситуация изменится, то перечень американских брокеров, которые дают больше выбора, можно посмотреть здесь. Раньше классным вариантом был TD Ameritrade, сейчас интересно выглядит сервис ClickIPO от TradeStation.

Кроме того, купить акции IPO-компании можно на бирже, в первую минуту торгов. Формально, это уже не участие в IPO, а обычная покупка с открытого рынка. Однако, в большинстве случаев реальная разница небольшая — цена акций будет чуть выше, но это компенсируется отсутствием дополнительной брокерской комиссии и отсутствием lockup-периода.

P.S. Сделал сайт, где публикую интересные собственные статьи. В том числе про инвестиции. Заходите в гости.

P.P.S. Также запустил телеграм-канал для тех, кому привычнее мессенджеры. Кроме статей, на канале публикую небольшие посты на разные темы. Тоже жду в гости.

теги блога Иван Федотов

- Apple

- ark invest

- bitcoin

- BlackRock

- coca-cola

- Data Science

- HFT

- IPO

- krobot

- pre-IPO

- revolut

- Robinhood

- s&p-500

- S&P500

- S&P500 фьючерс

- SPAC

- Spotify

- tesla

- Valeant Pharmaceuticals

- акции

- алготрейдер

- аналитика

- антихрупкость

- Баффет

- Биржа

- брокер

- брокеры

- Венчур

- венчурные инвестиции

- венчурный фонд

- вопрос

- газ

- Газпром

- данные

- диверсификация

- Илон Маск

- инвестиции

- Интервью

- конфликт интересов

- Космос

- кофе

- кризис

- криптовалюта

- Кэшбери

- Майкл Блумберг

- Московская Биржа

- мошенники

- недвижимость

- Нефть

- Новости

- обзор книги

- опрос

- Отрицательная нефть

- парадокс Монти Холла

- Пенсия

- Перевод

- пирамида

- портфели

- прогноз по акциям

- разное

- регуляторы

- рецензия на книгу

- роботы в биржевой торговле

- рынок

- санкции

- Сбербанк

- слухи

- спекуляции

- стартап

- Структурные продукты

- теория игр

- тинькофф

- Тинькофф Банк

- товарная биржа

- Толпа

- торговая стратегия

- трейдинг

- Украина

- успех

- финансовые продукты

- финансы

- Франция

- фундаментальный анализ

- что делать с деньгами

Что Uber, что Lyft — абсолютно убыточные компании-зомби, которые можно впарить только людям, у которых отказали мозги, но при этом полно бабла. Но IPO всегда успешно, ведь им занимаются профессионалы, крупные инвест-дома, которые настойчиво рекомендуют своим клиентам покупать этот шлак.

Нашёл хорошую картинку у БКС.

Это не последний обвал, это график до октября 2019. )

Не лезьте в рынок, берегите деньги, и не слушайте блогеров, у них говно вместо мозгов, а их инвест-предпочтения всегда проплачены. Сами же они в финансовом плане они не могут сложить 2+2.

Abstract, Рынок в принципе не для новичков. Самостоятельно новички на рынке не выживут хоть с IPO, хоть без.

На рынке акций у новичков есть ненулевая возможность выжить, но с IPO, которые вы им рекомендуете, у них просто нет шансов.

1. Нет, не угадали. Я не аффилирован ни с одним из банков. Если буду аффилирован, то скажу об этом заранее. Хотя корыстный интерес я преследую, это правда.

2. Я не рекомендовал ни одного IPO в этой статье. Я лишь описал, где брать информацию.

3. Это первая статья, будут еще. В них расскажу, как отличать перспективные IPO от неперспективных.

4. 1% — тоже ненулевая вероятность. А вообще — боитесь рисков — держите деньги под подушкой и не лезьте на финансовый рынок. На нем иногда вон нефть на 30% за двое суток падает.