Блог им. RazInv

Металлургия. История в одном графике

- 18 апреля 2025, 16:32

- |

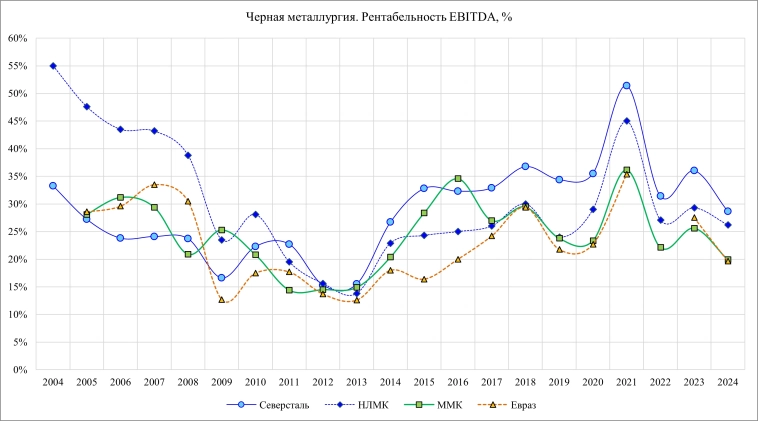

Я составил график рентабельности EBITDA крупнейших отечественных компаний из сектора черной металлургии (Северсталь, НЛМК, ММК, Евраз, без Мечела) с 2004 г. по 2024 г.

Более 20 лет истории, из которых можно извлечь кое-какую полезную информацию

Например,

1. Видна цикличность сектора. Есть годы, в которых они много зарабатывают, есть годы, в которых они мало зарабатывают. Важная особенность заключается в том, что при спаде в отрасли страдают все компании одновременно. Но кто-то выходит более сильным, а кто-то страдает от высокой долговой нагрузки. Например, самое дно рентабельности пришлось на 2012-2013 гг. коснулось всех в равной степени, вне зависимости от вертикальной интеграции, доли премиальной продукции и доли поставок за рубеж

2. Более десяти лет (в нулевые годы и до 2013 г.) самым рентабельным металлургом был НЛМК. Его эффективность долгие годы серьезно опережала конкурентов. Но после затем ситуация значительно изменилась

3. С 2013 г. на первое место вышла Северсталь. Почти 10 лет она довольно стабильно удерживает рентабельность на уровне 33-35%. При этом в первое десятилетие рассматриваемого периода значение тоже было довольно стабильно, но на уровне 24-25%. То есть капитальные вложения и стратегия, направленная на повышение эффективности, дала реальный ощутимый положительный эффект

4. В 2021 г. сектор пережил краткосрочный небывалый подъем. Компании заработали очень много денег и выплачивали в тот период очень высокие дивиденды

5. Сейчас вновь виден спад, начавшийся в 2024 г. И этот спад, как видно, вновь касается всех компаний сектора одновременно. Хотя самые рентабельные компании даже во время спада продолжают оставаться самыми эффективными.

6. Высокая долговая нагрузка крайне негативно сказывается на рентабельности. Когда значительные деньги направляются на выплату процентов, а не на развивающие инвестиции, то падает эффективность и конкурентоспособность компании (в том числе поэтому на графике нет Мечела). Когда долговые средства привлекаются для развития и повышения эффективности, то результат выходит совсем иной (пример Северстали). Но тут уже одного графика рентабельности недостаточно

Кстати, в текущий кризис в секторе металлурги подошли с накопленными существенными «кубышками» (кроме Мечела). Однако, например, у Северстали солидные дивиденды и рост капитальных затрат серьезно сократил ее – на конец 2024 г. чистая денежная позиция составила всего 20 млрд руб. У ММК 65 млрд руб., у НЛМК 70 млрд руб.

Покупать акции или нет, решать только вам

теги блога Бродяга

- capex

- ebitda

- FCF

- headhunter

- IPO

- ROE

- акции

- акции роста

- Алроса

- аналитика

- Астра

- банки

- все инструменты

- Всеинструменты.ру

- ВТБ

- Газпром

- горнодобывающая отрасль

- Группа Позитив

- Делимобиль

- денежный поток

- джетленд

- Джетленд (JetLend)

- Диасофт

- дивиденды

- доходности облигаций

- дробление

- Европлан

- ЕвроТранс

- займер

- золото

- идея

- иис

- ИИС типы вычета

- инвестиции

- инвесторы

- Интер РАО

- интеррао

- капитальные вложения

- Кармани

- краудлендинг

- кубышка

- Ленэнерго

- ленэнерго ап

- лизинг

- металлургия

- ММК

- МосБиржа

- Московская биржа

- мсфо

- МТС банк

- мультипликаторы

- Новатэк

- Облигации

- озон фармацевтика

- отчетность

- офз

- падение

- первичное размещение

- первичное размещение акций

- Полюс Золото

- привилегированные акции

- прогноз

- прогноз по акциям

- размещение

- Ренессанс

- Ренессанс Страхование

- рентабельность

- риск

- Риски

- РосАгро

- Россети

- россети ленэнерго

- Российский рынок

- Россия

- Русагро

- рынок

- санкции

- Сбербанк

- Северсталь

- сельское хозяйство

- сложные проценты

- совкомбанк

- сплит

- ставка ЦБ

- сталь

- стоимость

- страхование

- строительный сектор

- фондовый рынок

- ФСК Россети

- Хэдхантер

- цветная металлургия

- чистая прибыль

- Чёрная металлургия

- Швагер

- электроэнергетика

- Элемент

- энергетика

- ЮГК

- Юнипро

Рентабельность по EBITDA от долговой нагрузки не зависит (по определению EBITDA) - как можно по этому графику делать вывод о «страданиях от долговой нагрузки»?