Блог им. Niken

Концепция инфляции в эпоху позднего капитализма

- 15 апреля 2020, 12:11

- |

Сегодня я хотел бы поговорить об инфляции в её современном понимании.

Различают инфляцию спроса (чем более необходим товар, тем выше его цена) и издержек (за счет роста затрат производителей, например, роста зарплат и цен на сырье). Также инфляция может носить монетарный характер из-за избытка денег в экономике.

После огромных вливаний ликвидности со стороны ФРС, многие экономисты ожидают гиперинфляцию монетарной природы. Давайте посмотрим, возможно ли это при нынешней структуре потребления.

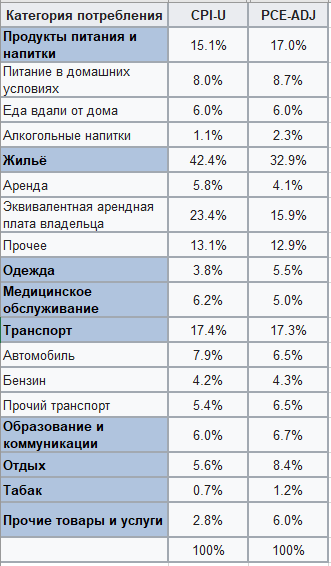

На сегодня экономические гуру отслеживают два показателя: CPI (индекс цен потребителей) и PCEPI (ценовой индекс потребительских расходов). ФРС отслеживает именно PCEPI. Считается, что в здоровой экономике должна быть небольшая положительная инфляция. ФРС стремится к показателю в 2%. Это позволяет производителям больше зарабатывать, а потребителям больше потреблять. Оставим за скобками проблемы методологии, например, реальность состава корзины расходов. Будем считать, что вес категорий плюс-минус отражает реальность.

Порядка 70% от всех расходов потребителей США составляют 3 категории (в порядке убывания): Жильё, Транспорт, Еда:

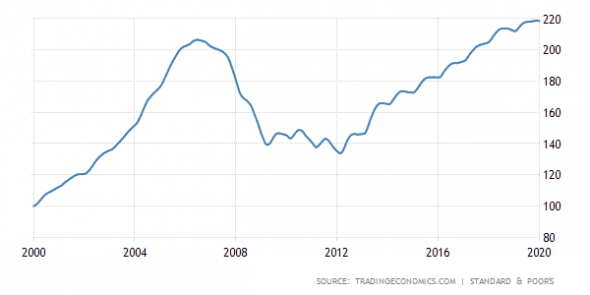

Первый компонент – Жильё.

Находится на абсолютных максимумах за всё время наблюдений. Растёт исключительно на кредитных деньгах при здоровой экономике. Т.е. при низкой безработице, и низких процентных ставках люди с удовольствием берут кредиты, предполагая (в большинстве случаев правильно), что их дом будет дорожать.

Мой прогноз номер 1: компонент будет падать.

Далее — Транспорт.

С учетом остановки производств, ограничений в передвижении людей, а также снижения стоимости топлива, мой прогноз номер 2: компонент будет падать.

Следующий компонент – Питание и алкоголь.

С учетом резкого роста количества безработных, люди меньше станут тратить в дорогих ресторанах, а многие начнут экономить на еде, чтобы иметь возможность выплаты кредитов.

Мой прогноз номер 3: компонент будет падать.

Вот такая нехитрая уловка позволяет ФРС практически бесконечно печатать деньги. Ведь озвучена вроде бы благая, конкретная и правильная цель – инфляция в 2%. А о её достижимости публика не задумывается.

Прямо как в анекдоте: «А руки-то вот они».

Вообще, рассматривать монетарную инфляцию в привязке к личному потреблению в современных реалиях, как минимум, некорректно.

Реальные взаимосвязи были выявлены в 2008-2009 гг. в результате первых экспериментов с QE. Дальнейшее полевые испытания современных арсеналов Центробанков провёл и продолжает проводить Банк Японии.

Гиперинфляции в США в обозримой перспективе не будет, а будет ли рост золота?

Об этом напишу в следующий раз.

- 15 апреля 2020, 12:57

теги блога Антон Шаронов

- Aramco

- Brent

- CPI

- DAX

- EURUSD

- FED

- MOEX

- nasadq

- QE

- quantitative easing

- S&P

- SLB

- SPO

- Stoxx Europe 600

- stoxx50

- VK

- авито

- акции

- АФК Система

- банки

- брокеры

- ввп

- ВВП США

- ВТБ

- выкуп

- газорубль

- газпром

- газпромбанк

- геополитика

- Гиперинфляция

- Депозитарий

- дивиденды

- доллар

- доллар рубль

- ЕС

- ЕЦБ

- ЕЦБ % ставка

- зерновой рынок

- иис

- ИИС вычет возврат

- инвестиции в недвижимость

- инфляция

- информация

- календарные события

- календарь

- коронавирус

- короновирус

- кризис

- кризис 2020

- курс доллара

- Лукойл

- макроэкономика

- Миллер

- мирные переговоры

- мобильный пост

- налог

- Налоговая декларация по форме 3-НДФЛ

- налоговая инспекция

- налогообложение на рынке ценных бумаг

- НДФЛ

- недвижимость

- Нефть

- нефть Brent

- Новатэк

- новости рынков

- новость

- ОВК

- овк финанс

- опрос

- открытие биржи

- отчетность 2020

- прогноз

- пшеница

- РБК

- рецессия

- Роснефть

- Россия

- Россия - ЕС

- РФ

- санкции

- санкции возможные последствия

- Санкции Евросоюза

- Санкции США против России

- сбербанк

- СВО

- СПБ биржа

- ставка ЕЦБ

- ставка фрс сша

- стратегия

- сургутнефтегаз

- сша

- Трамп

- Украина

- форекс

- ФРС

- ФРС США

- фьючерс ртс

- циклический анализ

- экономика США