Блог им. Nomoex

Риск-аппетит

- 07 мая 2020, 11:10

- |

Я продолжаю изучать события, которые предшествовали коллапсу цен WTI 20 апреля.

Сегодня посмотрим два сообщения, сделанных 15 апреля

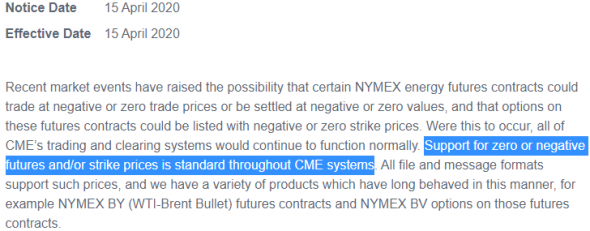

Сообщение CME от 15 апреля

События на рынке показывают, что появился реальный риск возникнования отрицательной цены на некоторые фьючерсы.

Технически мы к этому давно готовы.

У нас есть продукт, который давно торгуется с отрицательной ценой (WTI-Brent Bullet).

Если вам нужно протестировать вашу платформу на отрицательные цены, подключайтесь к нашей тестовой среде и тестируйте на CL.

www.cmegroup.com/notices/clearing/2020/04/Chadv20-160.html#pageNumber=1

Сообщение MocБиржи от 15 апреля

Снижаем риск-параметры для CL на 5%

www.moex.com/n28081

Вывод

Как мы видим, одни и те же события на рынке биржами воспринимаются по разному.

Чикагская биржа говорит, что появились очень серьезные дополнительные риски.

Московская биржа говорит, что риски торговли уменьшились.

Я пытаюсь понять, почему 15 апреля было снижено ГО для фьючерса CL-4.20.

Один из возможных факторов, кажется, нашёл — у срочного рынка Московской Биржи повышенный риск-аппетит.

Феликс Осколков, их прогноз сбылся через 5 дней.

Я правильно понимаю, вы предлагаете торговать зеркальным контрактом CME и не следить за погодой у них? Судя по всему, так и делают!

www.option.ru/analysis/option#volatility

Тут рядом Твардовский про это говорит (сам пока не читал):

smart-lab.ru/company/finam/blog/619767.php

Я думаю, это сделали для того чтоб фьючерс покупали больше, т.е. создали условия для «ловушки». Нужно наоборот повышать ГО, а биржа подставила трейдеров.

и хочется задать вопрос: а как с адекватностью оценки риска и Р-А в частности у вас, потому что по факту у Вас огромный риск-аппетит.

Ведь как на самом деле: Этот месседж (CMEG) из местных трейдеров того CL (речь о всех Ю+Ф) видел где-то ,005%, еще 0,05% раз в жизни в разрезе CL открывали что-то там у CMEG, чтоб глянуть фичи инструмента, остальные шарашат интуитивно в «наши» стаканы и все. характер ОИ до планки(и на ней) 20го лишний раз только подтверждает это

а у moex в этом кейсе реализовашиеся риски низкие, т.к. есть легальный(!) их трансфер, поэтому она оставила риски клиентам, as usual. Туда же идет вопрос, а где фактическая активность по огр рисков CME: гросс цифры лосей там внушительные, несоразмерные с российскими $13,5 млн. какая концентрация на клиенте реализовалась в наших условия (тут опустим момент), хоть он и существенный

Понять нужно одно ЦК/биржа всеми риск инструментами ограничивает свои риски, позиция «за меня должны подумать Брокер/биржа» ситуацию только усугубляет, хотя на этом можно пытаться строить юридическую защиту, но только в отношении брока

— сильно поднять ГО (этого не было вообще, даже после 4-х планок! — сравни например с РТС),

— ограничить открытие новых контрактов, как сделали в конце апреля с CL-5.20 и BR-5.20 перед экспирациями,

— убрать или существенно расширить лимиты колебаний.

Не сделали ничего.

Просто раздолбаи или…?

все биржи профакапили этот момент — каждая по-своему, ICE, например, тоже после 15го ничего не закручивали (в части рисков) специально, объективности ради, они дольше реагировали (отходили) от мартовского треша, были с первой декады апреля исчо с задранным ГО. Тут каких-то best practices не может быть по разруливанию и своевременному реагированию на такое развитие событий.

МБ же (именно в лице/на уровне менеджмента) не готова распоряжаться бабками (в компенсационных целях для этого случая) и соответственно признавать факап, если ЦБ продавит (примет на себя это) — тогда ситуация изменится естественно. писал уж раньше от чего будет завиеть, в принципе, это должно быть и так очевидно))

Не автоматически, а «Устанавливается Клиринговым центром для каждого БА»

И если раньше хоть как-то можно было прикинуть изменение ГО («модуль GO»), то теперь это невозможно.

см. тут:

www.nationalclearingcentre.ru/connector?cmd=file&target=B_L1Jpc2tpL9Cc0LXRgi3QutCwINC_P0L_SRgC3QuNGPINGA0LjRgdC6LdC_S0LDRgC3QsiDQodCgINCf0JDQniDQnNCRL01ldG9kaWthX1NSXzIwMjAwMTIyLnBkZg_E_E

(цк) для каждого БА устанавливаются ставки риска, это ж не значит что ГО для конкретной сделки не меняется.

я прикину тебе любое ГО без модуля на элементарный портфель или с ним на complex

смотрел уже несчетное число раз последние 2 года (если ссыль на методику РП forts), качать не стал, сорри

а оба варианта!

Вот сейчас CL-6.20, цена около 26.00, «ГО продавца» = 12822р.

Завожу заявку на продажу по 26.00 и вижу ГО = 12211р.

При смене цены заявки вниз, ГО растёт и наоборот! Ближе всего к «ГО продавца» при заявке на продажу по 24.99. Как они считают?

Тот же контракт. Нижняя планка сейчас = 15.03.

Как изменится ГО, если цена пойдёт ниже этой планки??