Блог им. invest-schet

Каким будет этот кризис

- 21 мая 2020, 12:03

- |

Разные кризисы могут потребовать разных сценариев действия.

Что можно считать кризисом? Каждый по-разному воспринимает это понятие, но мы рассмотрим некоторые нужные нам черты кризиса:

- «Резкость» падения

- Докризисный оптимизм

- Глубина падения

- Продолжительность падения (V-кризис, L-кризис)

Резкость падения

Чтобы кризис был «неприятным» и назывался «кризисом», должно быть резкое падение цен. Именно быстрота снижения обуславливает его «неприятность» и «травматичность».

Когда котировки сползают вниз в течение года-двух-трёх, участники рынка успевают «привыкнуть» к новым ценам и, как правило, нервничают меньше: все успевают адаптироваться к плавным изменениям условий, довнести деньги или закрыть бесперспективную позицию и т.д..

Вот, например, как снижались цены на акции в 2011-2016 годах:

Цена снизилась на -35% за 3 года, т.е. средняя скорость падения составляла около -10% за год или по 1-2% в месяц.

Рынок снизился на -35%, но сделал это так «спокойно», что ни у кого не возникло ощущения кризисности ситуации. Акции падают? Да, падают. Выхода из тоннеля не видно? Не видно. Люди паникуют? Нет!

Участники рынка медленно приспосабливаются к медленно меняющейся реальности, и всё идёт без особых потрясений.

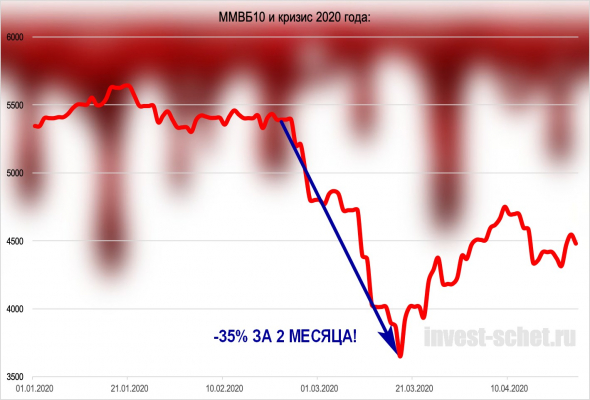

А вот так выглядит кризис 2020 года на российском рынке акций (ММВБ10):

Те же -35% но не за 3 года, а за 2 месяца! Скорость падения в 20 раз выше, чем в предыдущем примере!

Видно, что в «кризисных» случаях снижение происходит резко, обвально. Это создаёт проблемы десяткам тысяч инвесторов-физических лиц, сначала, в основном, психологические (испуг, растерянность, боль от «потерь», разочарование, страх дальнейших потерь), а затем и настоящие: например, если инвестор продаёт упавшие бумаги, его «бумажные» убытки превращаются в настоящие.

Если цена обрушивается, это событие застаёт врасплох основную массу инвесторов, начинающих метаться и совершать хаотичные действия. Вот, например, как выглядел кризис 2008 года на российском рынке акций (ММВБ 10):

За полгода рынок снизился на -75%, показывая среднюю «скорость снижения» 12-15% в месяц.

У юридических лиц всё ещё сложнее, чем у физических: очень часто их пакеты акций находятся в залоге у банков или других юр. лиц.

В таких случаях контрагенты (банк, например) требует или вернуть займ или увеличить стоимость залога, что в 2008 году поставило на грань выживания многие известные инвестиционные «дома» России, а некоторые даже уничтожило: известная инвестиционная организация «Ренессанс..» на пике кризиса 2008 года имела отрицательную стоимость (долги превышают активы), и в итоге была куплена за 1 рубль!

Эта компания набрала долгов под залог своих акций, которые залогодержатель вынужден был «лить» в рынок (продавать по любым ценам), чтобы вернуть свои деньги. В итоге цены на многие акции, которые к тому моменту уже итак сильно упали, начали падать вообще отвесно — по 20% за день.

Это было бы похоже на ситуацию, когда банк, выдав нам ипотеку под залог нашей квартиры, которую мы купили на этот кредит, следит за её стоимостью на рынке и увеличивает сумму наших обязательств, если стоимость квартиры (залога) на рынке падает.

И если мы неспособны возместить банку падение стоимости нашего залога (квартиры), то банк продаёт это имущество по текущим рыночным ценам, чтобы обезопасить себя от неисполнения нами своих обязательств.

Если несколько десятков банков поступают так одновременно, это «сбивает» цены на квартиры в данном районе/регионе/городе вниз, что заставляет ещё большее кол-во других банков требовать от своих клиентов увеличить сумму гарантий.

Получается замкнутый круг — чем ниже цены, тем больше продаж, чем больше продаж — тем ниже цены! Понимание этой взаимосвязи важно для того, чтобы оценивать перспективы развития кризисных ситуаций на любом рынке: недвижимости, ценных бумаг, драгоценных металлов, товаров и т.д..

Резкое падение цен, в отличие от плавного снижения цен, может запускать по цепочке много «разрушительных» механизмов в экономике и на любом рынке, что ещё более может углубить кризис или увеличить его продолжительность.

Поэтому первое, на что мы будем обращать внимание, изучая каждый кризис — скорость падения цен.

Что происходит до кризиса

Разрушительность кризиса тем больше, чем оптимистичнее рынок был до этого. Резкому падению часто предшествует оптимизм и рост — на этой фазе рынка на рынок приходит много новичков, привлечённых «успехами» отслеживаемых ими акций:

Горькая правда заключается именно в этом — большинство частных инвесторов начинают интересоваться акциями не тогда, когда они падают, а когда растут. Фактически, приходя на рынок акций в такое время, инвестор покупает уже сильно выросшие акции, которые просто неминуемо должны быть «остудиться» в ближайшее время (перестать расти или даже начать терять стоимость).

Опять же, для банков, инвестиционных компаний тоже всё идёт хорошо — стоимость акций, под залог которых можно получить кредитование, растёт, а значит, можно получать займы всё большего размера (некоторые умудряются на эти займы покупать ещё акций с рынка!).

Примечателен крах пузыря доткомов, во время которого исследуемая нами характеристика (докризисный оптимизм) принял крайне наглядную и буквально «выпуклую» форму:

Можно увидеть, что мера докризисного оптимизма тоже может быть разной. Одно дело, когда акции выросли в 5 раз за 2 года, другое дело — за 10 лет. В первом случае можно говорить о пузыре, во втором — о более «гармоничном» росте.

Таким образом, оценив меру докризисного поведения рынка, мы сможем примерно понять, насколько «справедливы» были цены, с которых рынок упал во время кризиса:

- если цены «бешено» росли, то их последующее падение выглядит более-менее «логично», а последующее восстановление может занять длительное время

- если цены росли плавно, значит, вероятность их «запузыривания» (неадекватного раздувания их стоимости) ниже, и при ослаблении факторов, вызвавших кризис, цены таких активов будут стремиться восстанавливаться быстрее

Хорошим примером пузырящегося актива и последующего за ним кризиса может являться… биткоин в 2017-2018 годах, на пике его «славы»:

Таким образом, кризис часто просто неизбежен, неминуем и даже необходим, чтобы что-то могло продолжаться дальше. В случае пузырящихся активов кризис просто убирает излишнюю, «нездоровую» составляющую в стоимости активов.

Предсказывать такие кризисы — очень легко:

Инвестиции в биткоин лучше делать на очередном откате, например -50%. Чем больше — тем лучше

… если постоянно скакать из пузыря в пузырь, то рано или поздно везение закончится. Даже у богов есть терпение 🙂

Итак, мы видим, что поведение цен ДО падения позволяет нам более-менее понять природу кризиса

Глубина падения

Кто-то падение рынка акций на -10% считает кризисом и спешит продавать свои акции, разочаровавшись в инвестициях, а для кого-то даже падение на -80% (например, как это произошло с только что рассмотренным биткоином) — не повод избавляться от своих инвестиций.

На российском рынке акций за 22 года мы можем видеть снижения:

- более чем на -70% = 2 раза

- более чем на -40% = 4 раза

- более чем на -25% = 10 раз

- 22 мая 2020, 00:53