Блог им. Kitten

ФРС. Раунд второй. Обзор на предстоящую неделю от 07.06.2020

- 07 июня 2020, 23:05

- |

По ФА…

— Заседание ЕЦБ

ЕЦБ принял решение о расширении программы PEPP на 600 млрд. евро с продлением её действия минимум до конца июня 2021 года с реинвестициями минимум до конца 2022 года.

Решение ЕЦБ превысило средние ожидания рынка по увеличению размера программы PEPP, что привело к росту евро на фоне сужения спрэда доходностей проблемных стран Еврозоны с доходностями ГКО Германии.

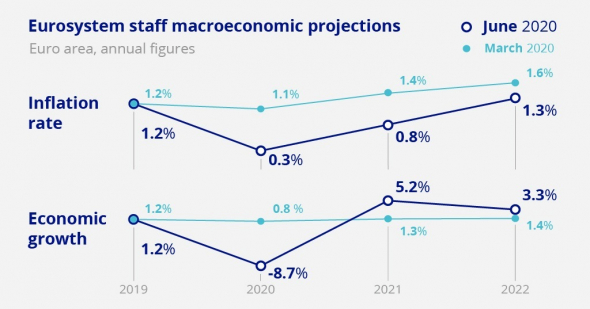

ЕЦБ представил прогнозы на 2020-2022 года, в которых рост ВВП Еврозоны был пересмотрен на понижение в 2020 году, но на повышение в последующих годах:

Прогнозы по инфляции были пересмотрены на понижение на всем прогнозируемом горизонте.

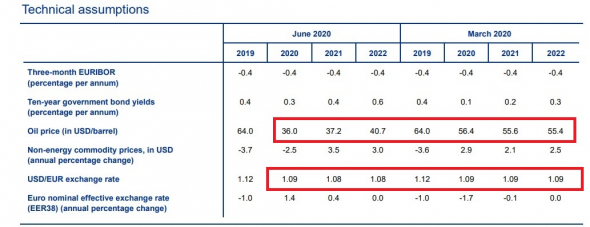

Но расчетные показатели для прогнозов явно не заслуживают доверия, т.к. рост евродоллара приведет к снижению ВВП и инфляции, также под сомнением прогнозы по ценам на нефть:

Что говорит о возможном пересмотре прогнозов на понижение позже.

ЕЦБ представил альтернативные сценарии по перспективам экономики, которые также не заслуживают доверия:

Пресс-конференция Лагард была скучной, Кристин в лучших традициях Драги заявила, что все члены ЕЦБ согласились с необходимостью принятия мер, но решение об увеличении размера PEPP было принято «широким консенсусом», что означает отсутствие согласия как минимум Бундесбанка и ЦБ Голландии, т.е. сохранение раскола внутри ЕЦБ, что уже не является проходным моментом после решения Конституционного суда Германии.

Единственным значимым вопросом стало обращение внимания на несоответствие в «руководстве вперед» временных рамок, при которых реинвестирование в рамках программы PEPP продлится до конца 2022 года, но ставки будут повышены задолго до этого.

Кристин сказал, что сие будет пересмотрено, ситуация неопределенная, но очевидно, что ЕЦБ просто пропустил данный нонсенс, ибо умышленность такого казуса маловероятна с учетом, что руководящий Совет ЕЦБ заполонили дилетанты.

Вывод по заседанию ЕЦБ:

Расширение программы PEPP ЕЦБ привело к росту евро на фоне снижения риска долгового кризиса Еврозоны, но интервенции ЕЦБ на долговом рынке могут быть лишь краткосрочной «скорой помощью», что не отменяет необходимость лечения, которое должно последовать в виде фонда восстановления ЕС, т.е. перераспределение денег от северных стран южным странам.

Рост евро на решении ЕЦБ не может быть длительным, ибо он вызван спросом на ГКО проблемных стран Еврозоны, но падение доходностей стран с низким рейтингом имеет предел, по достижении которого спрос на ГКО южных стран Еврозоны прекратится вместе с ростом евро.

Ключевым драйвером для долгосрочного роста евро продолжает оставаться решение по фонду восстановления ЕС.

— Nonfarm Payrolls

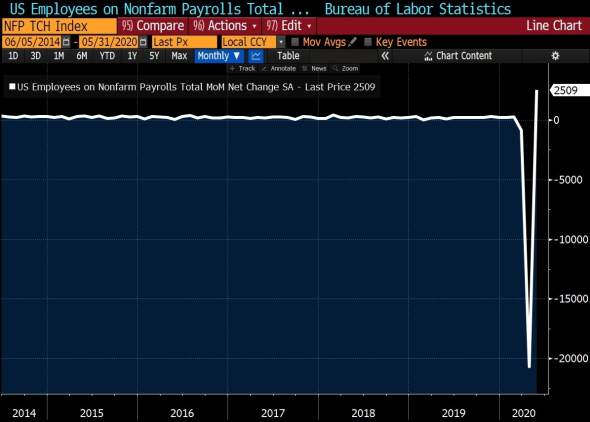

Рост новых рабочих мест в майском отчета США стал шокирующим для участников рынка, ибо никто из экспертов и банков его не ожидал.

После отчета ADP было понятно, что нонфармы выйдут лучше прогноза, но результат превысил любые ожидания и привел к изменению корреляции на рынках вследствие возвращения в игру разницы политики ЦБ мира.

Особенно сие сказалось на курсе евро, ибо ЕЦБ днем раньше огласил о смягчении своей политики в то время, как майские нонфармы зародили сомнения в отношении новых стимулов ФРС.

Ключевые компоненты майского отчета по рынку труда США:

— Количество новых рабочих мест +2,509 млн против -8,0 млн прогноза, ревизия за два предыдущих месяца -642К: март пересмотрен до -1,4 млн против -881К ранее, апрель до -20,7 млн против -20,5 млн ранее;

— Уровень безработицы U3 13,3% против 14,7% ранее;

— Уровень безработицы U6 21,2% против 22,8% ранее;

— Уровень участия в рабочей силе 60,8% против 60,2% ранее;

— Рост зарплат 6,7%гг против 8,0%гг ранее (ревизия вверх с 7,9%гг);

— Средняя продолжительность рабочей недели 34,7 против 34,3 ранее.

Главным плюсом майского отчета по рынку труда стал рост новых рабочих мест:

Падение уровня безработицы U3 значимо, хотя бюро статистики труда опять заявило, что фактически он составляет 16,3%, а не 13,3%, потому что 4,7 млн. работников были классифицированы как занятые, но на самом деле являются безработными, но и в этом случае позитив очевиден, ибо в апреле «неофициальный» уровень безработицы U3 указывался на уровне около 20%.

Отчет по рынку труда Канады тоже вышел выше прогноза, что подтверждает разворот мировой экономики с достижением дна в апреле.

Вывод по майским нонфармам:

Резкий рост рынка труда в США поднимает вопросы о целесообразности дальнейших фискальных и монетарных стимулов.

Невзирая на рост аппетита к риску после публикации отчета, очевидно, что рост экономики по-прежнему далек от уровней до пандемии коронавируса и основан лишь на огромной ликвидности минфина США и ФРС.

Фискальные ястребы в Конгрессе США уже заговорили об отсутствии необходимости в новом пакете фискальных стимулов и, согласно логике, ФРС тоже должна ограничить свои обещания по дальнейшим монетарным стимулам до лучшего понимания темпов восстановления экономики США.

Майские нонфармы вернули в игру разницу политик ЦБ, т.е. валюты тех стран, ЦБ которых начнут ужесточать риторику, выиграют по сравнению с теми странами, ЦБ которых продолжат голубить.

На предстоящей неделе:

1. Заседание ФРС, 10 июня

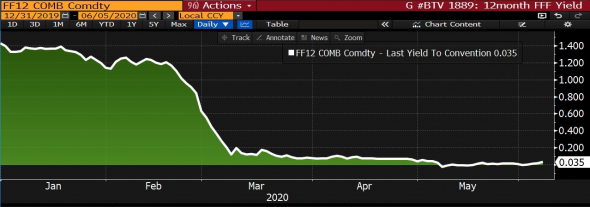

Рынки с опасением ожидают решение ФРС после того, как майский отчет по рынку труда вышел лучше ожиданий, указав на формирование дна в апреле, а Nasdaq переписал исторический максимум.

Фондовые рынки реагируют на изменение ситуации с отставанием, но золото и долговые рынки уже развернулись на страхах скорого прекращения эры дешевых денег.

ЦБ мира по-разному оценивают текущую ситуацию, ВоС заявил о признаках восстановления экономики и завершении операций репо, ЕЦБ расширил стимулы, но понятно, что действия ЕЦБ вызваны в первую очередь страхом долгового кризиса Еврозоны и необходимостью монетизации госдолга южных стран.

Минфин Британии Сунак заявил о переносе решения о необходимости дополнительных стимулов на осень для лучшего понимания перспектив восстановления экономики.

Опережающие индикаторы США пока указывают на перспективы медленного восстановления экономики, но вертикальный рост денежной массы с аналогичным ростом инфляционных ожиданий на фоне роста нефти должны пугать членов ФРС.

ФРС пока спасает падение потребительского спроса, ибо в апреле американцы предпочли погасить кредиты с подачек Трампа вместо покупок, но снижение потребительского кредитования приведет к резкому росту потребления при ослаблении страхов перед пандемией коронавируса позже, а рост инфляции может стать неконтролируемым при резком восстановлении рынка труда.

Задача, стоящая перед ФРС, архисложная, особенно с учетом политической составляющей.

ФРС не может не понимать, что текущий рост фондового рынка является рукотворным пузырем её собственных действий и стимулов правительства США, а ведь впереди ещё реализация программы Main Street Lending facility, не говоря о смутных перспективах очередного фискального стимула Трампа.

Продолжение наращивания стимулов в прежнем темпе может стать ошибкой в стиле времен Никсона и ФРС нужно чем-то пожертвовать, но так, чтобы эти действия не стали явной причиной обвала фондового рынка США, ибо в этом случае Трамп обвинит ФРС в попытке влияния на результат ноябрьских выборов, а может и в попытке политического переворота, с Трампа станется.

Маловероятно, что ФРС будет гарантировать отсутствие повышения ставки до конца 2021 года, как ранее намекал Пауэлл, но гарантия отсутствия повышения ставки как минимум до конца текущего года логична.

Самый большой вопрос в судьбе «традиционной» программы QE и таргетирования доходностей ГКО США, ибо контроль доходности кривой ГКО США лишит возможности ужесточения политики в обозримой перспективе, но, с другой стороны, доходности долгосрочных ГКО США растут, вызывая недовольство Трампа и увеличивая расходы бюджета, не говоря о том, что дальнейший рост доходностей ГКО США может стать драйвером для обвала фондового рынка США.

Монетизация госдолга США по умолчанию считается задачей ФРС после того, как Пауэлл выпрашивал у Конгресса фискальные стимулы, примкнув к минфину Мнучину.

Конечно, ФРС может отморозиться, прикинувшись бобром, продолжая песнь об угрозе вечной дефляции, ведь Пауэлл не экономист и законы земного притяжения ему неведомы.

Для подстраховки от негативных эффектов ФРС может повысить ставку по избыточным резервам, дабы отсасывать излишнюю ликвидность с рынков, хотя этот финт ушами, придуманный Бернанке, на сей раз может и не сработать.

Заседание ФРС пройдет в двух актах.

В 21.00мск рынки получат «руководство вперед» и новые экономические прогнозы, в 21.30мск Пауэлл в ходе пресс-конференции объяснит причины принятых решений.

Безусловно, блок в 21.00мск является самым важным для реакции рынков, Пауэлл своей риторикой может лишь сгладить негативную реакцию на общее решение ФРС или усилить его, но изменение тренда, начавшегося после 21.00мск, на пресс-конференции Пауэлла маловероятно.

Исключением может стать лишь отсутствие новых экономических прогнозов ФРС, что не исключено, ибо Буллард намекал на такой исход аля «высокая неопределенность может заставить ФРС отложить публикацию прогнозов до осени».

Отсутствие публикации новых прогнозов лишь докажет трусость ФРС, ибо невозможно принимать решения при отсутствии прогнозируемой модели, но в этом случае основная реакция будет на пресс-конференцию Пауэлла.

Ключевые моменты решения ФРС:

— «Руководство вперед».

Апрельский протокол ФРС сообщил о возможных гарантиях ФРС по удержанию ставок на текущих уровнях либо через указание уровней безработицы/инфляции либо в течение определенного времени.

Более вероятно указание через временной промежуток, сохранение ставок неизменными до конца текущего года совпадут с минимальными ожиданиями рынка:

Если ФРС гарантирует более длительный период сохранения ставок неизменными, т.е. до середины 2021 года или до конца 2021 года или через указание по уровням безработицы/инфляции, то рынки выдохнут с облегчением, аппетит к риску продолжится на фоне падения курса доллара.

Инвесторы ожидают наличие указаний по дальнейшей судьбе программы QE и возможное начало таргетирования кривой доходности ГКО США, это самый главный вопрос предстоящего заседания ФРС.

Самым голубиным сценарием станет заявление о продолжении неограниченной программы QE как минимум до конца года с таргетированием доходности 5-летних или 10-летних ГКО США, но такой таргет маловероятен, глава ФРБ Нью-Йорка Уильямс заявлял о возможности таргетирования краткосрочных ГКО США.

Таргетирование доходности краткосрочных ГКО США может намекать на запуск впоследствии программы Твист, но до этого ещё далеко.

В любом случае для инвесторов будет важен объем программы QE, срок проведения и таргет кривой доходности, любой срок окончания программы QE ранее декабря 2020 года без четкой привязки к уровням доходностей ГКО США приведет к бегству от риска на фоне роста доллара.

2. Новые экономические прогнозы.

Не факт, что ФРС их предоставит, но в базовом варианте они должны быть.

Главное внимание следует обратить на точечные прогнозы ФРС по ставкам в сочетании с указаниями «руководства вперед».

Отсутствие повышение ставок в этом году понятно, но при наличии прогнозов повышения ставки в 2021 году на 0,25%-0,50% в сочетании с гарантией сохранения ставок неизменными до конца текущего года в «руководстве вперед» будет более ястребиным сценарием, чем те же прогнозы в сочетании с гарантией сохранения ставок неизменными до конца июня 2021 года.

Самый голубиный сценарий – гарантия сохранения ставок неизменными до середины 2021 года с большинством «точек» членов ФРС с сохранением текущих ставок на протяжении всего 2021 года.

Также важно обратить внимание на прогнозы ФРС по росту ВВП, инфляции и уровням безработицы, чересчур мрачные прогнозы могут привести к переоценке позиции ФРС в случае более быстрого восстановления экономики США при отсутствии второй волны пандемии коронавируса.

Не исключено, что ФРС представит несколько вариантов развития ситуации, что запутает на время рынки, главным в этом случае будут гарантии «руководства вперед».

3. Пресс-конференция Пауэлла.

При наличии экономических прогнозов пресс-конференция Пауэлла не будет представлять особого значения.

При отсутствии прогнозов станет понятно, что трусость ФРС под руководством Пауэлла превалирует над разумом, Джей будет пытаться представить ситуацию невероятно сложной с оглашением прогнозов осенью, но это путь к более ястребиной политики ФРС позже, неважно поймут сие рынки сразу или по мере поступления новых данных.

Вывод по заседанию ФРС:

Реакция рынков будет на гарантии ФРС по длительности сохранения ставок на текущих уровнях и на длительности/размере программы QE с таргетированием кривой доходности ГКО США либо без контроля кривой доходности.

Низом ожиданий рынка является сохранение ставок на текущих уровнях до конца текущего года, по программе QE страхи чрезмерны, ибо ФРС продолжает снижать ежедневный размер покупок ГКО США и, вероятно, захочет отказаться от практики оглашения планируемых покупок в день/неделю.

Самым голубиным сценарием станет оглашение о проведении программы QE до конца текущего года в неограниченном размере с контролем кривой доходности ГКО при гарантии отсутствия повышения ставок до середины 2021 года или с указанием уровней инфляции/безработицы в качестве ориентира по ставкам.

Самым ястребиным сценарием станет продление программы QE до октября без контроля кривой доходности ГКО США с гарантией сохранения ставок на текущих уровнях до конца 2020 года и наличием точечных прогнозов большинства членов ФРС по повышению ставки в 2021 году.

2. Экономические данные

На предстоящей неделе главными данными США станут инфляция потребительских цен, недельные заявки по безработице, исследование настроений потребителей по версии Мичигана.

По Еврозоне следует отследить ВВП за 1 квартал во втором чтении.

Очередной раунд переговоров по Брексит закончился провалом с отсутствием прогресса по ключевым вопросам рыболовства и «равного игрового поля».

Тем не менее, переговорщики с обеих сторон, Барнье и Фрост, стремились избежать жесткой риторики, не исключая прорыв в переговорах позже.

Главный переговорщик от ЕС Барнье заявил, что необходима политическая воля, ибо проблема не в форме переговорах, а их сути, не исключил возможность политического импульса на встрече премьера Джонсона и главы Еврокомиссии в конце июля.

Барнье предложил Фросту провести переговоры «лицом к лицу» в конце июня и Фрост принял предложение.

По Британии следует обратить внимание на блок данных во главе с ВВП в пятницу.

Чиновники администрации Трампа хвалят Китай за прогресс в исполнении торгового соглашения, опровергая слухи о прекращении покупок Китаем продукции американских фермеров.

Риторика Трампа более жесткая, но очевидно, что Трамп не решится на серьезное противостояние с Китаем до ноябрьских выборов.

Китай порадует отчетом по инфляции утром среды, торговый баланс Китая выше лучше ожиданий, хотя основанием стало падением импорта.

— США:

Вторник: индекс вакансий на рынке труда JOLTs, оптовые запасы;

Среда: инфляция цен потребителей;

Четверг: недельные заявки по безработице, инфляция цен производителей;

Пятница: индекс цен импорта и экспорта, исследование настроений потребителей по версии Мичигана.

— Еврозона:

Понедельник: промышленное производство Германии, индекс уверенности инвесторов Еврозоны Sentix;

Вторник: ВВП Еврозоны за 1 квартал;

Пятница: промышленное производство в Еврозоне.

3. Выступления членов ЦБ

Внимание инвесторов будет на решении ФРС и пресс-конференции Пауэлла в среду.

Во второй половине недели члены ФРС пояснят свои позиции и прогнозы.

Глава ЕЦБ Лагард будет свидетельствовать перед комитетом Европарламента в понедельник.

Идеальный вариант, в которым ни вопрошающие, ни отвечающая не имеют знаний по тематике обсуждения.

--------------------------------------------

По ТА…

В базовом варианте евродоллару предстоит ещё один перехай перед более глубокой коррекцией вниз или среднесрочным разворотом вниз:

Тем не менее, наличие перехая в 1,14ю -1,15ю фигуру полностью зависит от решения ФРС в среду и если ситуация будет развиваться иначе, чем предполагаю, то евродоллар может развернуться вниз с хаем на 1,1383, хотя сие маловероятно.

--------------------------------------------

Рубль

Отчеты по запасам нефти подтверждают усилия членов ОПЕК+вне ОПЕК по исполнению соглашения по сокращению добычи нефти.

Baker Hughes сообщил о падении активных нефтяных вышек до 206 против 222 неделей ранее, хотя понятно, что тренд вскоре развернется вверх, ибо при ценах на нефть выше 40 долларов за баррель сланцевая нефть получит второе дыхание.

ОПЕК+вне ОПЕК договорились о продлении соглашения о сокращении добычи нефти на 9,6 млн баррелей ещё на месяц до конца июля, Мексика отказалась от продления соглашения с вкладом в 100К баррелей.

Соглашение ОПЕК+вне ОПЕК поставлено в четкую зависимость от исполнения квот всеми странами, если квоты не исполняются – соглашение может быть нивелировано.

Страны, нарушившие соглашение ранее, должны компенсировать сие дополнительными объемами сокращения добычи до сентября включительно.

Решение ОПЕК полностью соответствует ожиданиям рынки, причем есть скептицизм в отношении исполнения соглашения Ираком и Ливией, поэтому долго оптимизм не продержится.

Логично ожидать рост Брента до верха канала с последующим разворотом в глубокую коррекцию:

Рубль продолжает находиться в прямой зависимости от аппетита к риску и динамики цен на нефть.

Долларрубль исполнил цель, достигнув низа канала, но более вероятна ещё одна волна снижения перед разворотом вверх с учетом необходимости шипа по нефти вверх перед разворотом:

--------------------------------------------

Выводы:

На уходящей неделе рынки с благодарностью отреагировали на решение ЕЦБ об увеличении программы PEPP, доллар продолжил падение на фоне роста аппетита к риску.

Майский отчет по рынку труда США усилил аппетит к риску, но привел к изменению корреляции, при которой валюты стран, ЦБ которых выступают против дополнительных монетарных стимулов, продолжили свой рост против доллара, но валюты тех стран, ЦБ которых запустили вторую волну стимулов, развернулись вниз против доллара, больше всех пострадало евро.

Продолжая логическую цепочку, разумно предположить, что решение ФРС на предстоящей неделе завершит разворот рынков, приведя к уходу от риска на фоне роста доллара.

Такое предположение логично с учетом явного пузыря на фондовом рынке США, признаков возобновления роста инфляции и вероятного более быстрого восстановления мировой экономики после пандемии коронавируса, нежели предполагалось ранее.

Анализируя ФРС, необходимо учитывать не только экономические данные, но и отношения Пауэлла с Трампом в год президентских выборов, а также необходимость монетизации госдолга США как с точки зрения администрации Трампа, так и с точки зрения рынков.

Во избежание прямого конфликта с Трампом и в силу природной осторожности Пауэлла более вероятно какое-то компромиссное решение ФРС.

Нет сомнений в том, что Пауэлл будет выступать за новые стимулы, но члены ФРС ранее продемонстрировали нежелание поддерживать новые монетарные стимулы в условиях чрезмерного роста фондового рынка США, который представляет собой чистый пузырь.

Неизвестно, представит ли ФРС новые прогнозы, я не удивлюсь, если их публикация будет отложена до осени, в этом случае Пауэлл сможет сохранить аппетит рынков к риску рассказом о неопределенности ситуации и необходимости продолжения поддержки роста экономики посредством монетарных стимулов.

Но если новые прогнозы будут представлены, то риторика Пауэлла не будет иметь особого значения, реакция будет на гарантии по длительности сохранения ставок ФРС на текущих уровнях и сроках/объеме программы QE с контролем кривой доходности ГКО США или без оной.

Многие валюты по ТА требуют ещё одной волны роста против доллара перед разворотом на падение и евродоллар не исключение.

Следует учитывать, что после заседания ФРС внимание участников рынка переключится на саммит лидеров ЕС по фонду восстановления 19 июня и встречу Джонсона с главой Еврокомиссии Урсулой фон дер Ляйен в конце июня.

Финляндия на прошлой неделе заявила, что не подпишется под планом Еврокомиссии по фонду восстановления ЕС без внесения изменений.

По сути, заседание ФРС это финальное событие, способное привести к росту евро, перед периодом споров, склок и негатива между странами ЕС до нахождения консенсуса в отношении помощи проблемным странам Еврозоны.

На нашем форуме события и их последствия анализируются в режиме реального времени, присоединяйтесь при желании всегда быть в курсе событий нон-стоп.

------------------------------------------

Моя тактика по евродоллару:

На выходные ушла без позиций по евродоллару.

Намерена продавать евродоллар в 1,14й-1,15й фигуре.

Рассмотрю возможность покупки евродоллара перед оглашением решения ФРС с учетом ТА.

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВВП США

- ВоЕ

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- День Благодарения

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- доллариена

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

Да без вариантов, впереди танец лидеров ЕС, мы его видели не раз и знаем все «па» наизусть.

Благодарю Вас!

Бобры это самый распространенный вид отмораживания после «прикинуться ветошью и не отсвечивать»)

Огромное спасибо за обзор, за Ваш труд. Профитов!

Профитов, Виктория!)

Профитов!

Инсайд гласит, что ФРС готовится к новым мощным стимулам, отсутствие повышению ставки минимум 2 года

Благодарю!

Профитов!