SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. andreihohrin

PRObondsмонитор. Доходности ОФЗ, субфедов, корпоративных облигаций, включая высокодоходный сегмент

- 17 июня 2020, 07:29

- |

Двухлетние ОФЗ с доходностью 4,5% годовых – прозрачный намек инвесторам на шаг снижения ключевой ставки в эту пятницу (сейчас она 5,5%). Дешевизна денег по всему миру отражается и на отечественном госдолге. Однако какими бы ни были доходности, как бы они не предвосхищали смягчение монетарной политики, факт в том, что «длинный конец» ОФЗ не растет с начала июня. Госдолг остается опережающим индикатором денежного рынка, но доходности приближаются к таргету по инфляции (для ЦБ он 4%). И тут нужно выбирать между выпусками с близкими погашениями и гарантированно низкими доходностями и выпусками с продолжительным жизненным циклом, большой спекулятивной составляющей, способной принести допдоход и, соответственно, слабо предсказуемыми рисками.

А эти сектора – облигации субъектов федерации и первого корпоративного эшелона – наверняка, от предстоящей пятницы выиграют. Снижение ключевой ставки даже на 0,5% (а более реальны 0,75-1%) должно заметно отразиться на доходностях. Около одного процента плюсом к цене 2-3-летней бумаги – допустимая реальность конца недели. Причем корпоративные облигации последнее время отставали в доходностях от субфедов, что бывало далеко не всегда. Так что интерес именно к ним.

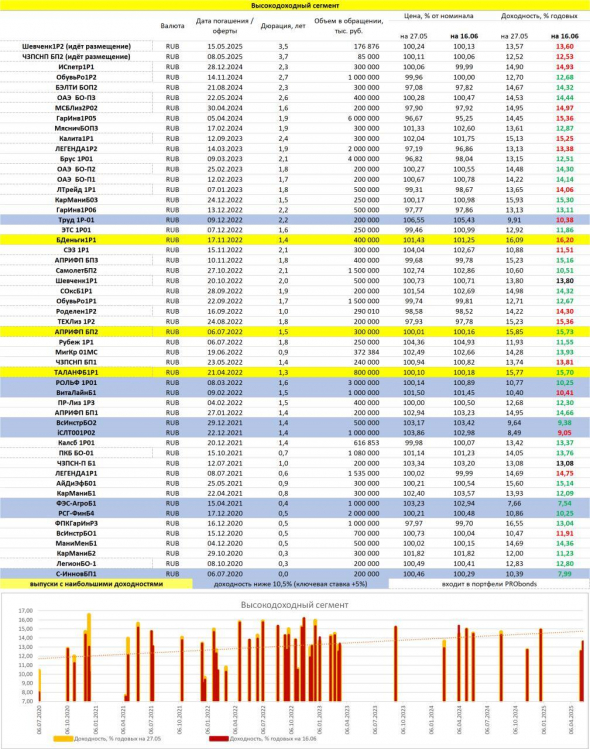

Ценовая стабильность высокодоходного облигационного сегмента – стабильность иллюзорная: средняя доходность к погашению для приведенного списка – 13,1%. Разрыв в доходностях между сегментом и первым эшелоном если и не растет, то точно не сокращается. Причем доходности внутри этого очень разного по кредитному качеству имен сегмента весьма близки. И это проблема. Единая система мер для любых компаний, не дотянувших по масштабам до крупнейшего бизнеса, отдаляет от рынка крепких заемщиков (дорого) и увеличивает долю слабых, легко решающихся на высокие кредитные издержки. Будущие дефолты и реструктуризации, которые обязательно состоятся в этом или следующем годах, сделают сегмент высокодоходных облигаций менее монолитным и более предсказуемым по рискам.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

5 комментариев

Газпром кб2 фаворит

- 17 июня 2020, 07:44

Атласов Михаил, почему?

- 17 июня 2020, 07:57

+2

А можно ли добавлять в таблички кредитные рейтинги?

- 17 июня 2020, 09:40

+3

Mantis, отличный вопрос! сделаю

- 17 июня 2020, 12:23

+1

Главное, что бы Аннушка масло не разлила…

- 17 июня 2020, 16:28

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка