SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. gofan777

Портфель "Долгосрок", на что я делаю ставку сейчас.

- 09 октября 2020, 14:23

- |

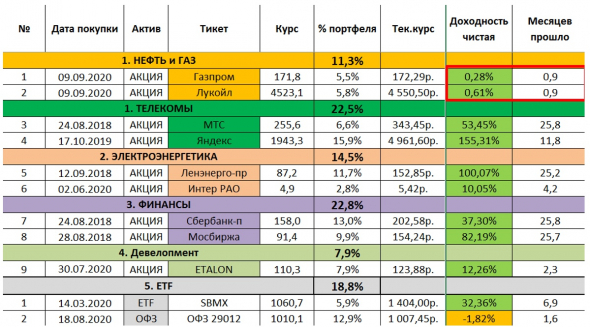

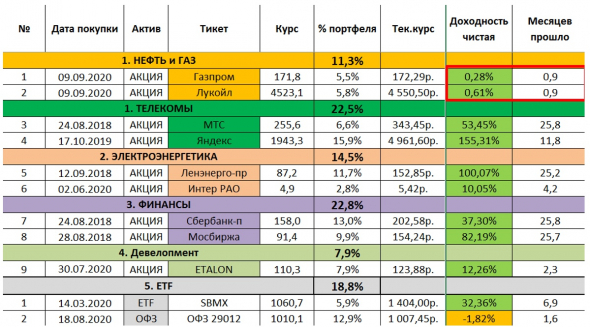

Портфель «Долгосрок» является тестовым, я туда покупаю лишь те компании, которые считаю интересными на периоде от 3 лет, основная цель — получить льготу ЛДВ по этим компаниям и сравнить с портфелем ИИС, где использую преимущественно доходный подход, ориентированный на дивиденды.

Я решил подвести итоги 15 месяцев с момента создания портфеля, многие активы осталось продержать всего 10 месяцев до получения льготы ЛДВ, 2 года пролетели незаметно.

Да, наш рынок сильно уступает зарубежному, я с этим не спорю, по зарубежному рынку у меня есть отдельный портфель. Но и на рынке РФ есть неплохие возможности, как минимум ИИС и ЛДВ работают в том числе для иностранных активов, если сравнивать с зарубежными брокерами, то покупая иностранные акции через российских брокеров можно снизить налоги на результат в виде роста стоимость активов и не платить налоги с курсовой разницы, что в наше «волатильное» время тоже важно.

Данный портфель я формировал безо всяких правил, в виде диверсификации, ребалансировок и прочих правильных действий. Покупал то, в чем видел перспективы роста и привлекательные цены. Сейчас, как вы видите, я решил добрать немного нефтегазового сектора, которого в этом портфеле не было вообще, цель удержания такая же — от 3х лет.

Самой интересной в моменте мне кажется нефтянка на рынке РФ, которую многие похоронили после вышедшего отчета от BP (https://www.bp.com/content/dam/bp/business-sites/en/g..). Тем не менее, российские компании являются самыми эффективными по затратам, а сейчас, на мой взгляд, неплохие цены на них для покупки с горизонтом 3-5 лет.

Безусловно, у нефти не столь радужные перспективы, я с этим не спорю, но даже частичный отказ от нефти не может произойти мгновенно. Должны пройти годы, даже десятки лет, чтобы успела перестроиться инфраструктура, появилось достаточно количество ВИЭ и прочего. В случае снижения спроса на нефть и снижения цен, первыми в этой отрасли начнут складываться зарубежные компании, у них одна из самых высоких себестоимостей добычи, достаточно посмотреть, что сейчас происходит со сланцевиками. Нашему бюджету к тому времени, нужно будет успеть переобуться с нефти на что-то другое. Пока на горизонте не видно альтернатив. Возможно, ими станут экосистемные компании, вроде:

Яндекса+ТКС,

Яндекса+ТКС,

Сбера+MAIL.RU,

Сбера+MAIL.RU,

ВТБ+QIWI (ну а вдруг? Хотя да, верится слабо).

ВТБ+QIWI (ну а вдруг? Хотя да, верится слабо).

Но для замещения нефтегазовых доходов этим экосистемам нужно прилично вырасти и начать продавать что-то на экспорт, во что пока слабо верится тоже. Горнодобывающие компании и металлурги не смогут покрыть расходов бюджета при всем желании, наше правительство это понимает, но на всякий случай увеличивает налоги на них тоже.

Ладно, не будем о грустном, вернемся к портфелю. Сейчас неплохо смотрятся Лукойл и Газпром, если цели удержания бумаг превышают 2-3 года. Так же присматриваюсь к новым экосистемам, часть акций уже куплена по более низким ценам.

Пока портфель «Долгосрок» показывает неплохую динамику, после мартовской коррекции он обновил максимумы и на конец сентября доходность составила +73% за 2 года, учитывая, что вся торговаля идет без плечей, дивиденды реинвестируются и в этом году я пополнил счет, что немного размазало общую доходность. Результат выше депозита и это главное, значит время на работу с портфелем было потрачено не зря.

Не является индивидуальной инвестиционной рекомендацией.

Не является индивидуальной инвестиционной рекомендацией.

Моя группа ВКонтакте - ИнвестократЪ

Мой Telegram-канал — ИнвестократЪ

Я решил подвести итоги 15 месяцев с момента создания портфеля, многие активы осталось продержать всего 10 месяцев до получения льготы ЛДВ, 2 года пролетели незаметно.

Да, наш рынок сильно уступает зарубежному, я с этим не спорю, по зарубежному рынку у меня есть отдельный портфель. Но и на рынке РФ есть неплохие возможности, как минимум ИИС и ЛДВ работают в том числе для иностранных активов, если сравнивать с зарубежными брокерами, то покупая иностранные акции через российских брокеров можно снизить налоги на результат в виде роста стоимость активов и не платить налоги с курсовой разницы, что в наше «волатильное» время тоже важно.

Данный портфель я формировал безо всяких правил, в виде диверсификации, ребалансировок и прочих правильных действий. Покупал то, в чем видел перспективы роста и привлекательные цены. Сейчас, как вы видите, я решил добрать немного нефтегазового сектора, которого в этом портфеле не было вообще, цель удержания такая же — от 3х лет.

Самой интересной в моменте мне кажется нефтянка на рынке РФ, которую многие похоронили после вышедшего отчета от BP (https://www.bp.com/content/dam/bp/business-sites/en/g..). Тем не менее, российские компании являются самыми эффективными по затратам, а сейчас, на мой взгляд, неплохие цены на них для покупки с горизонтом 3-5 лет.

Безусловно, у нефти не столь радужные перспективы, я с этим не спорю, но даже частичный отказ от нефти не может произойти мгновенно. Должны пройти годы, даже десятки лет, чтобы успела перестроиться инфраструктура, появилось достаточно количество ВИЭ и прочего. В случае снижения спроса на нефть и снижения цен, первыми в этой отрасли начнут складываться зарубежные компании, у них одна из самых высоких себестоимостей добычи, достаточно посмотреть, что сейчас происходит со сланцевиками. Нашему бюджету к тому времени, нужно будет успеть переобуться с нефти на что-то другое. Пока на горизонте не видно альтернатив. Возможно, ими станут экосистемные компании, вроде:

Яндекса+ТКС,

Яндекса+ТКС, Сбера+MAIL.RU,

Сбера+MAIL.RU, ВТБ+QIWI (ну а вдруг? Хотя да, верится слабо).

ВТБ+QIWI (ну а вдруг? Хотя да, верится слабо).Но для замещения нефтегазовых доходов этим экосистемам нужно прилично вырасти и начать продавать что-то на экспорт, во что пока слабо верится тоже. Горнодобывающие компании и металлурги не смогут покрыть расходов бюджета при всем желании, наше правительство это понимает, но на всякий случай увеличивает налоги на них тоже.

Ладно, не будем о грустном, вернемся к портфелю. Сейчас неплохо смотрятся Лукойл и Газпром, если цели удержания бумаг превышают 2-3 года. Так же присматриваюсь к новым экосистемам, часть акций уже куплена по более низким ценам.

Пока портфель «Долгосрок» показывает неплохую динамику, после мартовской коррекции он обновил максимумы и на конец сентября доходность составила +73% за 2 года, учитывая, что вся торговаля идет без плечей, дивиденды реинвестируются и в этом году я пополнил счет, что немного размазало общую доходность. Результат выше депозита и это главное, значит время на работу с портфелем было потрачено не зря.

Не является индивидуальной инвестиционной рекомендацией.

Не является индивидуальной инвестиционной рекомендацией.Моя группа ВКонтакте - ИнвестократЪ

Мой Telegram-канал — ИнвестократЪ

теги блога Георгий Аведиков

- AFKS

- AGRO

- BELU

- CHMF

- ETLN

- FIVE

- fix price

- Globaltrans

- GMKN

- HeadHunter

- Henderson

- IPO

- IPO 2024

- LKOH

- MAGN

- MOEX

- MTSS

- NVTK

- Ozon

- PLZL

- ROSN

- RTKM

- Sber

- SBERP

- SIBN

- SMLT

- softline

- SPO

- Whoosh

- X5

- X5 Retail Group

- yndx

- Акрон

- акции

- Алроса

- АФК Система

- Аэрофлот

- белуга групп

- Брокеры

- ВсеИнструменты.ру

- втб

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа Позитив

- Делимобиль

- Детский мир

- дивиденды

- европлан

- Займер

- золото

- ИИС

- ИнтерРАО

- Лента

- Лукойл

- м.видео

- Магнит

- ММК

- Московская биржа

- мтс

- Налогообложение на рынке ценных бумаг

- НЛМК

- НМТП

- Новатэк

- Новости

- обзор рынка

- Облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- Полиметалл

- Полюс Золото

- портфель

- прогноз компании

- прогноз по акциям

- Рентал ПРО

- Роснефть

- Россети Ленэнерго

- ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- Северсталь

- Сегежа групп

- Совкомфлот

- сургутнефтегаз

- татнефть

- ТГК-1

- Тинькофф Банк

- трейдинг

- Фосагро

- ФСК Россети

- ЭНЕЛ РОССИЯ

- Эталон

- Юнипро

- Яндекс

И он выше.