SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Металлы и добыча. Проверяем тезис о недоинвестировании - Атон

- 22 октября 2020, 21:19

- |

• Мы анализируем интенсивность капзатрат металлургических компаний, учитывая призывы правительства нарастить инвестиции в экономику и разговоры о недоинвестировании в секторе.

• Мы представляем «коэффициент реинвестирования», который рассчитываем как отношение капзатрат к EBITDA – за 2020-22П средний показатель по сектору составил 42% (+3 пп против средней за 2017-19).

• Это всего на 6 пп ниже, чем у мировых отраслевых аналогов, а значит тезис о «недоинвестировании» представляется не совсем корректным. Однако у других секторов в России (нефть и газ, электроэнергетика) показатель намного выше – 63-64%.

Вопрос 1: какой % прибыли реинвестируется?

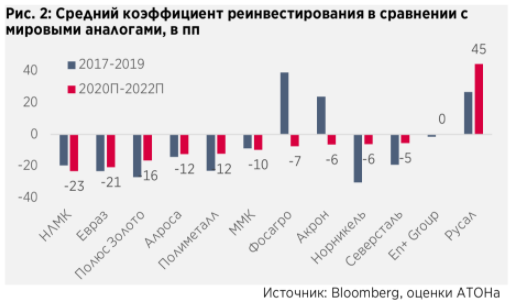

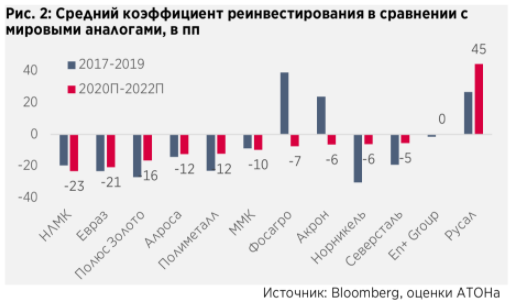

Чтобы ответить на этот вопрос, мы представляем «коэффициент реинвестирования», который мы рассчитываем в процентах как отношение капитальных затрат к EBITDA. Показатель EBITDA менее волатилен, чем чистая прибыль, поэтому, на наш взгляд, он является индикатором операционных денежных потоков компании до налогов и изменений в оборотном капитале. Мы сравнили средний исторический коэффициент реинвестирования за 2017-19 и средний консенсус-коэффициент, ожидаемый в 2020-22. Средний ожидаемый коэффициент реинвестирования для сектора составил 42%, +3 пп против среднего в 2017-19, т.к. прибыль упала, и некоторые производители объявили о наращивании инвестиций. Коэффициент падает до 38%, если исключить РУСАЛ, финансирующий капзатраты из дивидендов Норникеля.

Самые высокие коэффициенты: РУСАЛ и En+, Северсталь и ММК.

Самые низкие коэффициенты: АЛРОСА, Полюс Золото и Полиметалл. Цены на золото взлетели, и прогнозы по прибыли выросли, однако компании не торопятся соответствующим образом корректировать свои инвестпрограммы.

Вопрос 2: Каков уровень инвестиций в компании сектора в сравнении с мировыми аналогами?

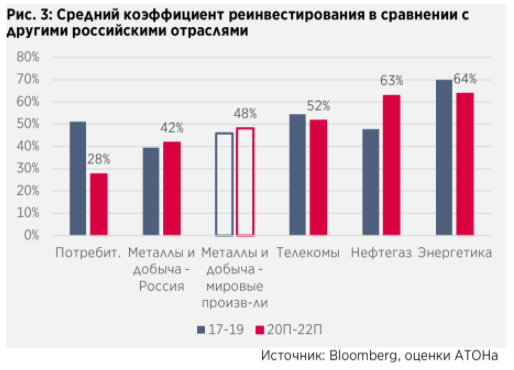

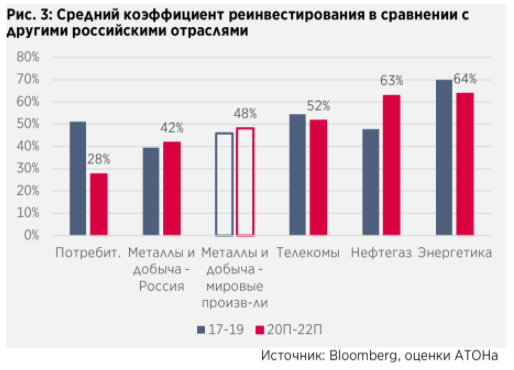

Ожидаемый консенсусный средний коэффициент реинвестирования в 2020П-22П для мировых аналогов в отрасли составляет 48%, что лишь на 6 пп выше, чем в России (42%). Поэтому, на наш взгляд, не совсем корректно говорить о том, что российский горно- металлургический сектор сильно недоинвестирован. Однако если не учитывать РУСАЛ (который может финансировать капзатраты за счет дивидендов от Норникеля), разрыв увеличивается до 9% не в пользу российских компаний (38% против 47% у мировых аналогов).

Аутсайдеры: больше всех от других игроков своих подсекторов отстают НЛМК и Евраз (в сравнении с мировыми производителями стали), Полюс (в сегменте золотодобычи) и АЛРОСА (в сравнении с мировыми диверсифицированными горнодобывающими компаниями).

Вопрос 3: Насколько сектор проинвестирован в сравнении с другими отраслями России?

Мы сравнили коэффициент реинвестирования у отечественных и мировых горно-металлургических компаний с другими отраслями российской экономики. Со значительным отрывом лидируют нефтегаз и электроэнергетика – плановый коэффициент реинвестирования составляет 63-64%, что на 21-22 пп выше, чем в среднем по российскому металлургическому сектору.

Предупреждение: консенсус-оценка может отличаться от фактических значений

Атон

• Мы представляем «коэффициент реинвестирования», который рассчитываем как отношение капзатрат к EBITDA – за 2020-22П средний показатель по сектору составил 42% (+3 пп против средней за 2017-19).

• Это всего на 6 пп ниже, чем у мировых отраслевых аналогов, а значит тезис о «недоинвестировании» представляется не совсем корректным. Однако у других секторов в России (нефть и газ, электроэнергетика) показатель намного выше – 63-64%.

Вопрос 1: какой % прибыли реинвестируется?

Чтобы ответить на этот вопрос, мы представляем «коэффициент реинвестирования», который мы рассчитываем в процентах как отношение капитальных затрат к EBITDA. Показатель EBITDA менее волатилен, чем чистая прибыль, поэтому, на наш взгляд, он является индикатором операционных денежных потоков компании до налогов и изменений в оборотном капитале. Мы сравнили средний исторический коэффициент реинвестирования за 2017-19 и средний консенсус-коэффициент, ожидаемый в 2020-22. Средний ожидаемый коэффициент реинвестирования для сектора составил 42%, +3 пп против среднего в 2017-19, т.к. прибыль упала, и некоторые производители объявили о наращивании инвестиций. Коэффициент падает до 38%, если исключить РУСАЛ, финансирующий капзатраты из дивидендов Норникеля.

Самые высокие коэффициенты: РУСАЛ и En+, Северсталь и ММК.

Самые низкие коэффициенты: АЛРОСА, Полюс Золото и Полиметалл. Цены на золото взлетели, и прогнозы по прибыли выросли, однако компании не торопятся соответствующим образом корректировать свои инвестпрограммы.

Вопрос 2: Каков уровень инвестиций в компании сектора в сравнении с мировыми аналогами?

Ожидаемый консенсусный средний коэффициент реинвестирования в 2020П-22П для мировых аналогов в отрасли составляет 48%, что лишь на 6 пп выше, чем в России (42%). Поэтому, на наш взгляд, не совсем корректно говорить о том, что российский горно- металлургический сектор сильно недоинвестирован. Однако если не учитывать РУСАЛ (который может финансировать капзатраты за счет дивидендов от Норникеля), разрыв увеличивается до 9% не в пользу российских компаний (38% против 47% у мировых аналогов).

Аутсайдеры: больше всех от других игроков своих подсекторов отстают НЛМК и Евраз (в сравнении с мировыми производителями стали), Полюс (в сегменте золотодобычи) и АЛРОСА (в сравнении с мировыми диверсифицированными горнодобывающими компаниями).

Вопрос 3: Насколько сектор проинвестирован в сравнении с другими отраслями России?

Мы сравнили коэффициент реинвестирования у отечественных и мировых горно-металлургических компаний с другими отраслями российской экономики. Со значительным отрывом лидируют нефтегаз и электроэнергетика – плановый коэффициент реинвестирования составляет 63-64%, что на 21-22 пп выше, чем в среднем по российскому металлургическому сектору.

Предупреждение: консенсус-оценка может отличаться от фактических значений

Мы допускаем, что консенсусные ожидания по капзатратам могут отличаться от прогнозов компаний. Тем не менее, для обеспечения соответствия мы придерживаемся консенсус-прогнозов, поскольку используем их при анализе аналогов. Кроме того, отклонения в консенсус-оценке возможны по причине недоверия рынка к объявленным планам, например, из-за волатильности курса рубля или других факторов.Лобазов Андрей

Атон

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания