SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. InvestHero

Обновление минимумов продолжается

- 30 октября 2020, 13:48

- |

Top of mind

Наш рынок сегодня начал день с обновления локальных минимумов, как и в США, и в Европе. Продолжается давление темы второй волны коронавируса, которая сильно отдалит восстановление экономики Европы до предкризисных уровней.

Падение на рынках может быть еще не кончилось: выборов еще нет, а именно на их день и следующую неделю фьючерсы указывали max волатильность = min индексы.

Сами выборы – загадка: Байден – это некие санкции для России, а Трамп получше.

И в том, и в другом случае Сенат пока что за республиканцами, а нижняя палата за демократами, и кто бы ни был президентом, власть останется разделенной, а значит стимулы будут согласованы не сразу.

Если демократы не продавят денег в бюджеты штатов, госрасходы на год вперед могут быть секвестированы ввиду отсутствия доходов, а пенсионные фонды могут вытаскивать деньги с рынка.

В акциях США техи торгуются дорого, а div yield многих акций намного выше bond yield.

Дорогие техи означают или снижение ERP, или снижение доходности трежериз (дефляция), или рост финрезов опережающий (поэтому вчера на отчетах чуть ниже ожиданий многих гигантов слили).

Это подразумевает, что дивидендные акции и циклические бумаги, вероятно, смогут нагонять техи в случае, если будут стимулы и восстановление экономики. Если будет стагнация и нулевой рост, то техи останутся лидерами.

Выборы в США – осталось два рабочих дня до выборов, расклад уже вряд ли поменяется

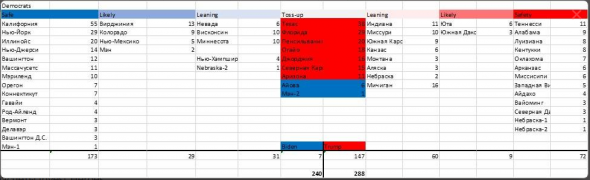

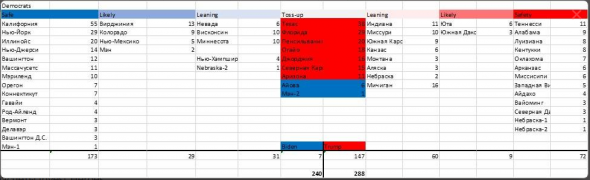

Источник: расчеты Invest Heroes

Источник: 270towin

Локдауны в Европе – новые ограничения неизбежны

Пакет стимулов для Европы – ЕЦБ не дал новых стимулов

Рынок акций РФ

Рынок облигаций РФ

В четверг торговая активность в ОФЗ была низкой. Объем составил 13,5 млрд руб. Госбумаги двигались в боковом диапазоне, показав разнонаправленную динамику. 19-летний ОФЗ 26230 (YTM 6,48%) вырос в доходности на 1 б.п., 10-летний ОФЗ 26228 (YTM 6,09%) снизился в доходности на 1 б.п.

Давление на рынок ОФЗ оказывает ослабление рубля и падение цен на нефть. Рост заболеваемости и ограничение деловой активности в ближайшее время также продолжат оказывать давление на аппетиты инвесторов. При уходе нефти ниже $37 за баррель и USDRUB выше 79,5 доходность 10-летних ОФЗ может вырасти до 6,15% и выше.

На первичном рынке корпоративного долга сегодня размещений нет.

Наш рынок сегодня начал день с обновления локальных минимумов, как и в США, и в Европе. Продолжается давление темы второй волны коронавируса, которая сильно отдалит восстановление экономики Европы до предкризисных уровней.

Падение на рынках может быть еще не кончилось: выборов еще нет, а именно на их день и следующую неделю фьючерсы указывали max волатильность = min индексы.

Сами выборы – загадка: Байден – это некие санкции для России, а Трамп получше.

И в том, и в другом случае Сенат пока что за республиканцами, а нижняя палата за демократами, и кто бы ни был президентом, власть останется разделенной, а значит стимулы будут согласованы не сразу.

Если демократы не продавят денег в бюджеты штатов, госрасходы на год вперед могут быть секвестированы ввиду отсутствия доходов, а пенсионные фонды могут вытаскивать деньги с рынка.

В акциях США техи торгуются дорого, а div yield многих акций намного выше bond yield.

Дорогие техи означают или снижение ERP, или снижение доходности трежериз (дефляция), или рост финрезов опережающий (поэтому вчера на отчетах чуть ниже ожиданий многих гигантов слили).

Это подразумевает, что дивидендные акции и циклические бумаги, вероятно, смогут нагонять техи в случае, если будут стимулы и восстановление экономики. Если будет стагнация и нулевой рост, то техи останутся лидерами.

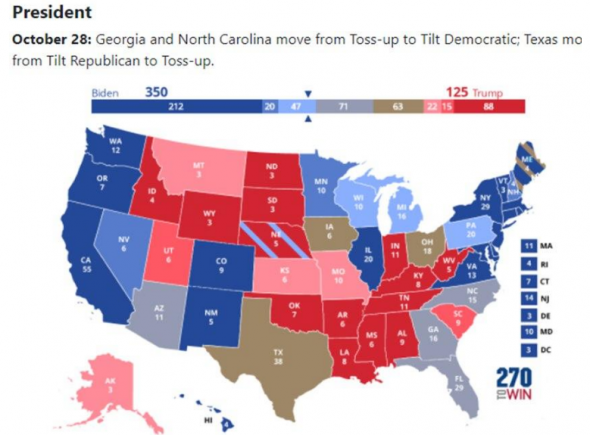

Выборы в США – осталось два рабочих дня до выборов, расклад уже вряд ли поменяется

- Trafalgar Group опубликовала результаты нового опроса в Мичигане – Трамп удерживает лидерство. Штат и так был за ним, поэтому расклад сил не меняется: 288 против 240 в пользу Трампа, по нашим оценкам, исходя из опросов Trafalgar Group.

Источник: расчеты Invest Heroes

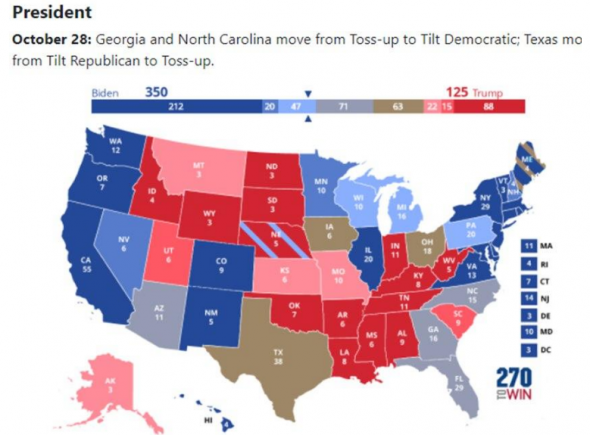

- Расклад сил по версии консенсус-прогноза сильно отличается – там почти уверенность в победе Байдена:

Источник: 270towin

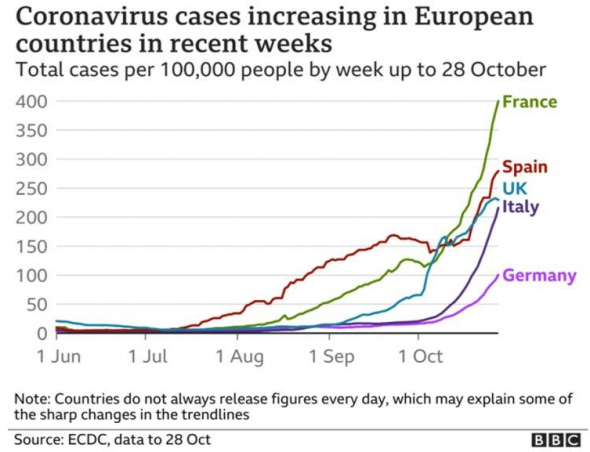

Локдауны в Европе – новые ограничения неизбежны

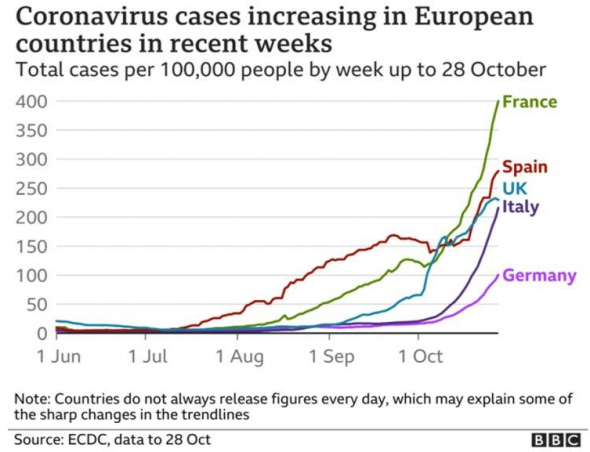

- Во всех Европейских странах вторая волна идет полным ходом:

- Вторая волна локдаунов в Европейских странах – это негатив для рынков, по крайней мере до тех пор, пока мы не увидим новых пакетов стимулов экономики от правительств.

Пакет стимулов для Европы – ЕЦБ не дал новых стимулов

- Несмотря на усложняющуюся ситуацию с коронавирусом, ЕЦБ не стал выделять дополнительную помощь: объем выкупа активов остался прежним, ставка осталась нулевой. ЕЦБ сказал, что переоценивать экономические прогнозы и риски будут в декабре.

- В декабре ожидается, что ЕЦБ расширит уже существующую €1,34 миллиардную программу срочных закупок (Pandemic Emergency Purchase) на рынке долгов после их заседания, а также наконец-то примет давно откладывающийся €750 млрд пакет для восстановления экономики.

Рынок акций РФ

- Наш рынок кажется дешевым, хотя если посмотреть на дивдоходность, она на год вперед не такая уж высокая, и интерес к акциям зависит от взгляда на сырьевые рынки. Если ставить на начало нового сырьевого цикла, то цены привлекательные для покупок.

- У Яндекс Такси появился конкурент в лице китайского агрегатора Didi, который уже набирает водителей в 15 российских городах и собирается запускать свое приложение для нашего рынка. Больше крупных игроков – больше предложения и работы для таксистов (они будут выбирать ту, где платформа забирает меньше %), и предложения услуг для клиентов (они будут выбирать то, где дешевле и больше промо). Это будет давить на рентабельность всех участников рынка.

Рынок облигаций РФ

В четверг торговая активность в ОФЗ была низкой. Объем составил 13,5 млрд руб. Госбумаги двигались в боковом диапазоне, показав разнонаправленную динамику. 19-летний ОФЗ 26230 (YTM 6,48%) вырос в доходности на 1 б.п., 10-летний ОФЗ 26228 (YTM 6,09%) снизился в доходности на 1 б.п.

Давление на рынок ОФЗ оказывает ослабление рубля и падение цен на нефть. Рост заболеваемости и ограничение деловой активности в ближайшее время также продолжат оказывать давление на аппетиты инвесторов. При уходе нефти ниже $37 за баррель и USDRUB выше 79,5 доходность 10-летних ОФЗ может вырасти до 6,15% и выше.

На первичном рынке корпоративного долга сегодня размещений нет.

теги блога Сергей Пирогов

- ЕС

- экономика

- Fix Price

- Henderson

- IMOEX

- Invest Heroes

- IPO

- IPO 2024

- Mail.Ru Group

- Ozon

- S&P500

- S&P500 фьючерс

- SPO

- Tesla

- Whoosh

- X5

- X5 Retail Group

- акции

- алроса

- аналитика

- Арктик СПГ-2

- Астра

- АФК Система

- банки

- белуга групп

- брокеры

- ВТБ

- Выборы США

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- Группа Позитив

- дивиденды

- доллар рубль

- Европа

- золото

- Израиль

- Инвестиции в недвижимость

- Индекс МБ

- инфляция

- инфляция в России

- Иран

- Китай

- ключевая ставка ЦБ РФ

- коронавирус

- Лента

- лукойл

- льготная ипотека

- М.Видео

- Магнит

- Мечел

- ММК

- Московская Биржа

- МТС

- налогообложение на рынке ценных бумаг

- натуральный газ

- Нефть

- нлмк

- Новатэк

- обзор рынка

- Облигации

- опек+

- операционные результаты

- отчеты МСФО

- офз

- полиметалл

- полюс золото

- прогноз компании

- прогноз по акциям

- Распадская

- редомициляция

- роснефть

- русал

- самолет

- санкции

- санкции ЕС

- санкции США

- Сбербанк

- сделки M&A

- Северсталь

- Сегежа групп

- СПГ

- Сургутнефтегаз

- сша

- Татнефть

- тинькофф банк

- трейдинг

- форекс

- ФосАгро

- ФРС

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- цены на топливо

- экономика России

- экономика США

- экспорт нефти из России

- ЮГК Южуралзолото

- Яндекс