Блог им. 72611687

Портфель пятиклассника-2020. Поехали! И приехали…

- 03 января 2021, 11:11

- |

Давненько я ничего не писал на смартлабе. Обалдеть, аж с прошлого года ни строчки :-)

Пора бы скрипнуть заржавевшим пером. И вспомнить про нашего пятиклассника. Нет, про него никто и не думал забывать, однако пауза несколько затянулась, и причина этого станет ясна позднее. А пока вспомним, о чём шла речь.

Всё началось с того, что в один прекрасный день я решил стать инвестором. Начитавшись на СЛ многочисленных историй успеха, я вдруг задумался. Как это ни удивительно прозвучит, но за все свои 15 спекулянтских лет на бирже, я ни разу не задумывался об инвестициях. Даже мысли такой не возникало. Ни разу! А тут прямо поветрие какое-то, даже лудоман Карпуха и тот решил попробовать себя в инвестициях. Не иначе Лариса Морозова заразила весь смартлаб :-)

Радостная новость для тех, кто пожелает встать на путь инвестиций в ценные бумаги. Вам нет никакой нужды погружаться в океаны специализированной информации, листать толстенные талмуды и ломать голову над формулами. Ничего этого не нужно, ведь всё необходимое есть на смартлабе. А также есть то, чего нет нигде – это мгновенная обратная связь посредством форума, комментариев и писем в личку. В общем, читайте смартлаб – и будет вам шоколад.

От себя могу порекомендовать двух авторов СЛ, которые на инвестициях собаку съели, это AlexChi и Сберегатель (Сэр Лонг). Признанные мастера составления портфелей, уже много лет они ведут свою просветительскую деятельность на поприще доходных инвестиций. Благодаря их блогам, вы сможете определить для себя инвестиционный подход, выбрать то, что подходит именно вам, на свой вкус и цвет.

Инвестор на старте

Итак, я решил попробовать себя в новой ипостаси, из спекулянта податься в инвесторы. Для составления долгосрочной инвестиционной стратегии мне понадобился клочок бумаги и пара минут. А вот о главном я задумался надолго. О чём? Как назвать свой портфель. Напрасно смеётесь, ведь как вы лодку назовёте, так она и поплывёт, верно? Инвестиции – дело для меня новое, поэтому, как видите, подошёл я к нему максимально ответственно. Обожжённый огнём спекуляций, я не хотел начать с ошибки. Поэтому начал с названия :-)

До этого я слышал про «портфель лежебоки» (из книг Р.Ферри, У.Бернстайна). Свой вариант — «портфель простака» — предложил наш соотечественник Сергей Спирин (он делит свой капитал поровну между тремя классами активов – акции, облигации, золото). Но у меня всё ещё проще! Варианты «портфель амёбы» (звучит как-то осклизло) и «портфель дурачка» (звучит оскорбительно) я отмёл сразу. Немного задержался на варианте «портфель домохозяйки», но, покумекав, забраковал и его, ведь иные домохозяйки ещё фору дадут всяким хвалёным аналитикам. Короче говоря, название портфеля никак не давалось, из-за чего весь мой инвест-план ставился под угрозу. Неожиданно, сам того не ведая, на выручку пришёл коллега А.Г., разместив на СЛ очередной пост. Прочитав его, я понял, что ничего не понял, и ощутил себя пятиклассником, слушающим унылого профессора. Вот же оно, название!

Так родился «Портфель пятиклассника». И лучше названия не найти. Вернее, лучше мог быть только вариант «Портфель босоногого мальчугана, впервые ступившего на тропу инвестора», но звучит он несколько длинновато…

26 ноября 2019 года я написал пост — Портфель пятиклассника, где подробно изложил принципы своей инвестиционной стратегии. Вкратце, суть такова. Из списка самых ликвидных акций нашего рынка мы выбираем 10 лучших за последние полгода, и поровну распределяем свой капитал между ними. Затем мы ставим стоп-лосс размером в 10% от цены покупки и… забываем про наши акции. На долгих 6 месяцев. Если акция вылетает по стопу, то мы про неё также забываем, никаких перезаходов. После того, как миновало полгода, мы вместо старого списка составляем новый, перетряхиваем наш портфель и история повторяется. Вот и всё.

Итак, название придумано, можно приступать к инвестированию. Не тут-то было. Предстояло решить ещё одну немаловажную проблему. Шизофреническую…

Един в двух лицах

Инвестор или спекулянт. Психологически комфортно быть кем-то одним из них, иначе может возникнуть та самая проблема, о которой я начал говорить. И о которой намного раньше сказал гений:

В одну телегу впрячь не можно / Коня и трепетную лань (А.С.Пушкин)

Вот именно. Помните, как сильно сокрушался Карпуха? Открыв инвесторский счёт, он постоянно влезал в него своими спекулянтскими руками. Как одолеть эту напасть? Какую силу воли для этого нужно иметь? Одному Карпухе известно…

Краткосрочные спекуляции — победить этого зверя у меня не было ни единого шанса. Если акция, сломав верхний тренд, полетела вниз, то зачем её держать? Пусть не шорт, но хотя бы выйти из бумаги, чтобы позже перезайти по более выгодной цене. Хорошо зная себя, я обязательно полез бы «улучшать» позицию. Как же быть?

Выход из этого тупика оказался простым и элегантным. Простота была в том, что счётом должен управлять не я, а кто-то другой, для чего я привлёк к делу первого попавшегося товарища. Элегантность же заключалась в том, что этим товарищем оказалась супруга, у которой, кроме элегантности, обнаружился ещё и смартфон. Удобная штука, то, что нужно для дела – лишить меня доступа к инвесторскому счёту, чтобы шаловливые ручки просто не могли до него дотянуться. Итак, счёт – на супругу, пароли доступа к нему знает только она, я же получаю статус консультанта-аналитика, вознаграждение оговаривается отдельно :-)

Вот так неожиданно легко была решена проблема, которая больше всего меня пугала во всех этих инвестициях.

Первый блин

Открыт брокерский счёт, на него заведены деньги (500 тыс.), теперь ничто не мешает начать инвестирование. Что ж, начинаем…

Заходим на сайт Финама, страничка Лидеры роста, тыкаем кнопку «лучшие за полгода». Из этого списка выбираем 10 самых доходных акций, на каждую из них выделяем десятую часть нашего капитала, и приступаем к покупке. Проще не придумать.

Запись из дневника: «2 января 2020 года. Портфель пятиклассника. Поехали!».

Приехали…

По каким ценам закрылись акции в прошлом 2019 году – по таким они и были выставлены на открытии рынка в первый торговый день 2020 года. Всё по плану. И что же? Хрен с маслом. В смысле, гэп. Разрыв цены на открытии. Сразу с утра акции улетели вверх, все заявки остались висеть неисполненными. Ничего страшного, ни один мускул не дрогнул на моём лице. Во-первых, мой новый статус не позволял, а во-вторых, цены имеют свойство возвращаться туда, откуда они взяли свой разбег. Вопрос только во времени, надо набраться терпения и немного подождать. К тому же, это одна из немногих правильных привычек, приобретённых мною на рынке – никогда не бежать за уезжающим трамваем. То бишь, никогда не догонять «убегающую» цену, пусть себе бежит, сколько влезет.

— Терпение и умение ждать – это то, что отличает успешного инвестора от неуспешного, — изрёк я с умным видом, и откинулся на спинку кресла.

Шло время. Тикали часы. Цены и не думали возвращаться. Где-то через час наш пятиклассник утратил интерес к инвестициям, и убежал играть на улицу. Я остался терпеть…

В этот день цена не вернулась. Не вернулась она и на следующий. И через месяц она тоже не вернулась. Это было бы полбеды, если бы не пришёл нервяк, откуда не ждали. От приложения «ВТБ Мои Инвестиции», программы, через которую я пытался купить эти акции. Дело в том, что каждый вечер заявки аннулировались, и утром нужно было выставлять их заново. Кто разработчик этого чудо-приложения? Почему ты не предусмотрел элементарную функцию – условная заявка? Чтобы я мог поставить галочку на условии «До отмены», как это сделано в любой торговой программе, и больше не думать про заявку? Вместо этого, я как приговорённый, выставлял 10 заявок на покупку, чтобы на следующий день выставить их же, а потом снова и снова…

Через две недели супруга стала смотреть на меня с некоторым удивлением – каждое утро в 10.00 я подходил к ней с одной и той же просьбой: «Нам надо снова выставить заявки». Мой статус финконсультанта рушился прямо на глазах. Я начал закипать. Проклятье, в своих спекуляциях я так не нервничал, как в этих инвестициях! А через три недели я сломался. Акции были где-то в небесах, и возвращаться явно не собирались. Помянув недобрым словом горе-программиста, я измученно произнёс:

— В силу изменения обстоятельств объявляется отбой, начало инвестирования переносится на полгода.

Сейчас интересно вспомнить, но ведь по-настоящему обстоятельства тогда ещё не изменились. Неведомый китаец в Ухане пока даже не собирался вкушать свой летучий деликатес. Кто бы мог подумать тогда…

Как бы то ни было, первый блин вышел комом. Единственный плюс этой истории – это полученный опыт, что покупать лучше на закрытии, чтобы не зависеть от чёртовых гэпов и таких же разработчиков приложений.

Март-2020

Но нет худа без добра, сокрушался я напрасно. Тот китаец сожрал-таки летучую мышь. И наступил полный ковид. И небо упало на землю. И перевернулся мир. И никогда он больше не будет прежним…

Рынки рухнули. Если бы у меня и были в портфеле эти 10 акций, то уже нет смысла их вспоминать, ибо все они дружно вылетели по стоп-лоссу. Вот такой вот пердимонокль, понимаешь. Проклинаемый мною разработчик сэкономил мне целых 10% счёта, которые улетели бы в трубу, будь я в акциях. Плакать мне или смеяться, даже не знаю…

В этом месте, сам собою, всплывает старый, как мир, спор о стоп-лоссах, нужны они или нет. После мартовского обрушения рынки довольно быстро восстановились, уже через 5 месяцев акции вернулись к ценам на начало года. Выходит, прав гуру трейдинга Коровин, который давно говорит: «Стопы – зло, они фиксируют ваш убыток». Не хочу спорить с гуру, но я с ним в корне не согласен, так что пусть каждый останется при своём.

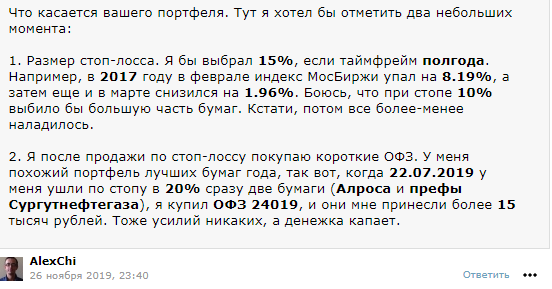

А вот к чему я прислушался, так это к словам коллеги (одного из тех, кого я рекомендовал в самом начале топика):

Таким образом, в «Портфель пятиклассника» вносится правка: отныне размер стоп-лосса будет увеличен с 10% до 15%.

Одновременно с этим, будет внесена и вторая правка: будет сокращено количество бумаг в портфеле – с 10 до 7 акций.

Всё тот же мощный автор выложил своё исследование — Оптимальное количество бумаг в портфеле, где показал, что наилучший результат достигается при диверсификации в 7-11 инструментов. Моё сакральное число, семёрка, этому критерию соответствует, так что всё в норме, а бумаг стало на треть меньше, что не может не радовать.

Пятиклассник нововведения одобрил, и они сразу же вступили в силу.

Повторюсь для закрепления материала:

Количество акций в портфеле – 7.

Стоп-лосс – 15% от цены покупки.

Резюме

С первой попытки стать инвестором не получилось.

Второго июля 2020 года предстояла вторая попытка…

Но о ней – в следующем посте.

теги блога Каракольский

- 9 мая

- TATARIN

- авантюрист

- акции

- англия

- армия

- аферисты

- биржа

- биржевая торговля

- большой передел мира

- великая отечественная война

- великобритания

- венесуэла

- веселье

- впк

- выборы

- выборы президента

- газ

- газпром

- геополитика

- германия

- грааль

- график

- день победы

- деньги

- доллар

- ельцин

- зеленский

- зож

- золото

- инвестиции

- иран

- итоги

- итоги квартала

- итоги месяца

- итоги сентября

- итоги торговли

- каракольский

- кино

- китай

- космос

- кризис

- криптовалюта

- луна

- ЛЧИ

- ЛЧИ 2019

- ЛЧИ 2020

- лчи 2021

- ЛЧИ 2022

- лчи-2019

- ЛЧИ-2020

- Медведев

- медведь

- мобильный пост

- монголия

- мосбиржа

- назарбаев

- нефть

- новатэк

- опрос

- оффтоп

- пара слов о трейдинге

- политика

- порошенко

- портфель пятиклассника

- поэзия

- праздник

- психология

- путин

- пятница

- рецензия

- россия

- ротшильд

- РФ

- рынок

- санкции

- сирия

- смартлаб

- СПГ

- спорт

- ссср

- стариков

- странички истории

- сша

- Тарасов

- тимофей мартынов

- тимофейчики

- торговля

- трамп

- трейдинг

- украина

- улыбаемся и машем

- фильм

- финансы

- франция

- чердачок

- экономика

- эмоции

- юмор

- яйца

Первый пост нового 2021 года.

![]()

Размещён он в мистическое время:

11.11

Это знак. Само собой, я загадал желание :-)

Всех с праздниками!

С НОВЫМ!

И я про это пост накатал. В телеге он вышел ровно в 11.00)). Но накатал я его вчера поздно ночью. Вернее 15 лет назад я был на лекции и запомнил этот рисунок в посте и он изменил мою жизнь и отношении к ней.

smart-lab.ru/blog/668131.php

А насчёт сливного трейдинга — аккурат с этого года решено с этим покончить. Подписывайся на мой стограмм, чтобы быть в курсе :-)

Увы, мне повезло меньше: 7 из 8 бумаг ушли у меня по стоп-лоссу в 20%. Кстати, оптимальное количество бумаг в портфеле от 7 до 11 — это тоже мой пост: Оптимальное количество бумаг в портфеле

С нетерпением буду ждать второй части! Надеюсь, на этот раз все у вас закончилось благополучно! А стоп-лосс — это, кто бы что не говорил, как страховка от пожара: каждый год покупаете страховку, платите деньги, недальновидные коллеги крутят пальцем у виска и смеются над вами, но в один далеко не прекрасный момент эта самая страховка может спасти ваш дом.

Удачи вам, счастья, здоровья, терпения и благополучия в новом 2021 году!

Насчёт кол-ва бумаг 7-11, как же я мог забыть про автора? Внёс правку в основной текст, а также сохранил себе в Избранное.

Здоровья и успехов во всех начинаниях!

Не так давно начал инвестировать, портфель 800т.р. Много читаю про инвестирование, есть понимание по некоторым пунктам:

Необходимо инвестировать по большей части в акции США, за всю историю (200лет) у них не было дефолтов. Их фондовый рынок достаточно хорошо зажат регуляторами. Чтобы компания вышла на биржу, она должна соответствовать огромному количеству критериев, компании редко банкротятся (как правило поглощаются) и в общей массе на длинной дистанции рынок всегда растет и опережает инфляцию. Акции дают самую высокую доходность, при высокой волатильности за год, но на длинной дистанции (от 10лет) имеют одинаковые риски по просадке в сравнении с ОФЗ. Дивиденды в долларовых акциях меньше, чем в рублевых, но, если учитывать инфляцию, долларовые дают доходность выше.

По поводу заметки автора. Если хочешь обогнать рынок, действительно, нужно выбирать акции точечно, 7-15 эмитентов, как у Баффета. Но для их выбора нужно провести колоссальную работу для их оценки. И после покупки не сомневаться, держать до победного, даже с просадкой в 75% (15% это мало).

Лично я, затрудняюсь дать точную оценку компании, и по большей части делаю минимальный анализ, стараюсь закупать акции на хорошем входе (просадке), при этом, диверсифицирую портфель. Максимально разбиваю по секторам бизнеса. Стремлюсь к 1 эмитент = 1 процент портфеля (сейчас 800т.р. 30 эмитентов, большая часть из них дивидендная). При таком раскладе, если даже что то просядет, или обанкротится, рост портфеля будет близок к рыночному, а если «угадал», то с небольшим опережением. И опять же, если хорошо вошел, и акция выросла, то те же 6% дивидендов будешь получать не с вложенных, а с учетом роста. Пока все, желаю успехов.

Вы, что совсем что-ли? Вы хоть понимаете что натворили?

Откуда у инвестора стоп-лосс? Может я ошибаюсь, у инвестора нет и не может быть стоп-лосса.

С Коровиным в данном случае по акциям согласен. Упало, нужно сидеть и ждать пока снова отрастёт, ну и усредняться на просадках, когда кризис.

Понятное дело, что покупать надо без плеч, только на свои, и нормальные акции, а не шлаки какие-нибудь.

Спекулянт вынужден резать по стоп-лоссу, иначе никак. Но инвестору зачем это делать? Нет, Карпуха пойдёт другим путём.

Каракольский, сам же написал, что твои стопы по всем бумагам бы сбило, если бы зашёл. Потом ведь отросло? Отросло.

И даже бы 15% стопа сбило бы. Ну, а с середины 2020 года, там понятное дело, что всё в рост пошло до нового года, там просто до стопов могло и не дойти.

Дело хозяйское, но Лариса Морозова стопов не ставит, она ждёт, чтобы отросло, и если снижается ниже чем купила, то докупает ещё.

Логика ведь простая. Зачем продавать в убыток, если потом снова отрастёт? Если зайти ещё ниже подешевле, то это уже спекуляции. И что если ниже не пойдёт, а от стопа начнёт снова расти? Не угадаешь ведь.

Поэтому такой подход со стопами в инвестировании исключил для себя.

это не всегда работает. ( газпром уже 10 лет гэп не может закрыть)

а на америке кадение может быть до нуля и ниже