SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. asytyi

ЛЧИ 2020. Торгуем как Alanes.

- 16 января 2021, 20:13

- |

Дисклеймер: Со смартлабовскими графоманами, которые умудряются днями напролёт писать простыни обо всём и в то же время ни о чём, мне не сравниться, поэтому пост будет максимально сухим и сжатым.

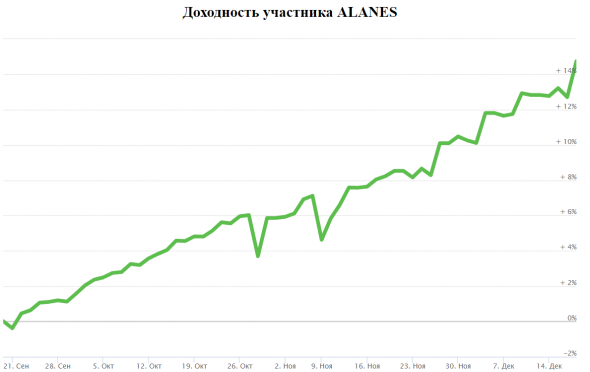

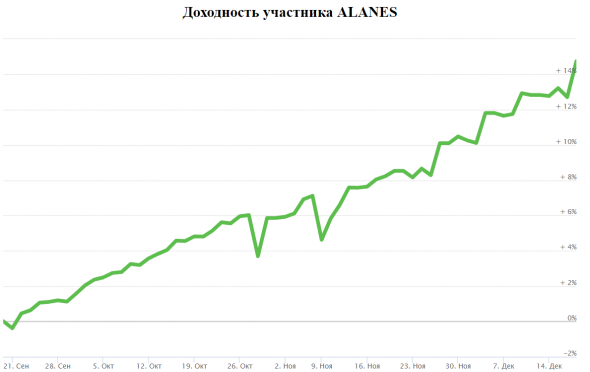

Смартлабовская опционная тусовка достаточно узкая, интересных участников, способных продемонстрировать свои торговые подходы и результаты по сделкам ещё меньше. Одним из этих участников является ALANES. На последнем ЛЧИ 2020 он продемонстрировал практически образцово показательную эквити, как и в раннее проводимом местном конкурсе Игры Разума.

Есть обоснованное предположение, что Аланес получил сильного лося на мартовском падении рынка. Несмотря на это, способность генерить хороший профит в спокойные времена подталкивает детальнее разобраться в его торговле и постараться понять что можно в ней улучшить.

Коллега KarL$oH уже делал пост по разбору торговых подходов Аланеса в своём посте.

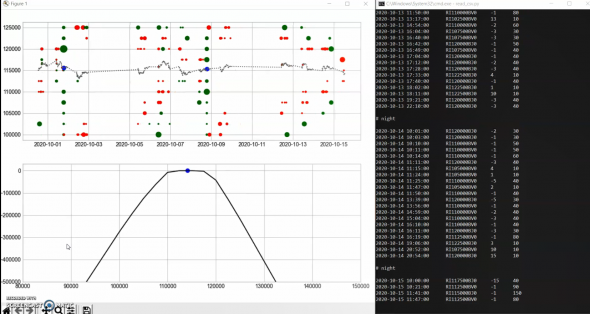

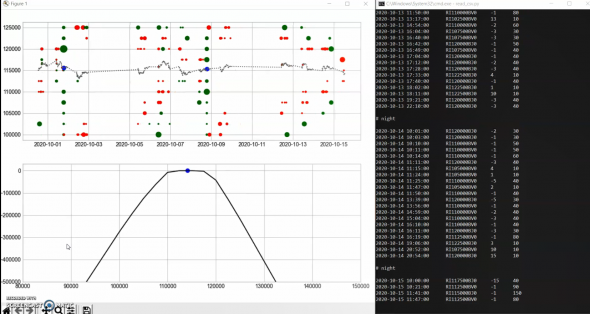

Мне захотелось понять каким образом эволюционирует профиль позиции на экспирацию в ходе жизни опционной серии, динамику набора позиции, переносах через ночь и выходные. Для этого я вооружился историей сделок Аланеса на ЛЧИ2020, потратил несколько вечеров на написание опционного плеера на питоне и готов поделиться с вами результатами своего маленького исследования)

Видео с проигрыванием всех сделок можно посмотреть здесь. На видео вы увидите следующее:

Самое интересное и показательное — это профиль на экспирацию. На видео он отображается как качественный показатель. Положение шапки прибыли (т.е. смещение по оси ординат) не соответствует действительности.

Какие выводы можно сделать после анализа динамики позиции:

P.S. Кто успел посмотреть первую версию видео — лучше развидьте это. Там был баг в отрисовке профиля (по наклону от фьючерса), который сильно искажал общую картину.

Смартлабовская опционная тусовка достаточно узкая, интересных участников, способных продемонстрировать свои торговые подходы и результаты по сделкам ещё меньше. Одним из этих участников является ALANES. На последнем ЛЧИ 2020 он продемонстрировал практически образцово показательную эквити, как и в раннее проводимом местном конкурсе Игры Разума.

Есть обоснованное предположение, что Аланес получил сильного лося на мартовском падении рынка. Несмотря на это, способность генерить хороший профит в спокойные времена подталкивает детальнее разобраться в его торговле и постараться понять что можно в ней улучшить.

Коллега KarL$oH уже делал пост по разбору торговых подходов Аланеса в своём посте.

Мне захотелось понять каким образом эволюционирует профиль позиции на экспирацию в ходе жизни опционной серии, динамику набора позиции, переносах через ночь и выходные. Для этого я вооружился историей сделок Аланеса на ЛЧИ2020, потратил несколько вечеров на написание опционного плеера на питоне и готов поделиться с вами результатами своего маленького исследования)

Видео с проигрыванием всех сделок можно посмотреть здесь. На видео вы увидите следующее:

Самое интересное и показательное — это профиль на экспирацию. На видео он отображается как качественный показатель. Положение шапки прибыли (т.е. смещение по оси ординат) не соответствует действительности.

Какие выводы можно сделать после анализа динамики позиции:

- Позиция всегда гамма-шорт.

- Позиция мужественно переносится через выходные. Иногда на выходные позиции нет, набор начинается в понедельник.

- Управление позицией — контртрендовое. На сильных движениях это убивает, но на небольших флуктуациях против позы обеспечивает быстрое восстановление. Здесь надо понимать, когда следует остановиться.

- Основная рабочая конструкция — стрэнгл.

- Иногда присутствует ванг движения цены с приданием профилю соответствующего наклона. В основном позиция дельтанейтральная.

P.S. Кто успел посмотреть первую версию видео — лучше развидьте это. Там был баг в отрисовке профиля (по наклону от фьючерса), который сильно искажал общую картину.

это еще лучше чем 1% в 100 раз.

и где Ваши +1% в день...

А это x10 в год

Правда потом -146% отловить можно и в судах от долгов отбиваться.

особенно на твитах трампа)

без него было бы совсем жуть по пол часа ждать

приняли лося как и все?

Можно зайти на сайт ЛЧИ и выяснить точнее по сделкам.

Или сейчас вся активность в РТС на недельках?

investor.moex.com/trader2018?user=183750

Вот тут 50% и 5,5 млн. у опционщика за ЛЧИ, и эквити при этом еще красивее. И сделок там в 8 раз больше, есть в чем поковыряться

Правда это 2 года назад, но круче этого я еще пока не видел)))

И в данном случае Аланэс слилися в марте и это такой риск из-за каких-то 15 % за 3 месяца, тут вообще не пан и все равно пропал.

Пока вижу так: https://smart-lab.ru/blog/670613.php#comment12302787

По смыслу вижу, что это агрессивная продажа ближних недалеко от АТМ + покупка ближних ОТМ (т.е. некий хедж) + Дельтахедж (?) фьючом + ставка на рост в след. месяце.

Т.е. динамический кондор + поднятое правое крыло = альбатрос

Например, уменьшить/обнулить продажу путов в это время?