SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. asfa

ОПЦИОНЫ RTS И Si. ЗАМЕТКИ НАБЛЮДАТЕЛЯ

- 23 января 2021, 20:59

- |

Все живы? Тогда продолжаем.

СТАРИЧКАМ

Здесь только про Si.

Вот и прошла январская экспирация. Однако это стало вдруг неважным...

Как говорил коллега Андрей К не будет движухи в Si до экспирации. Так и вышло. Хороший у него «хрустальный шар»!

1. ЭКСПИРАЦИЯ 21.01.2021

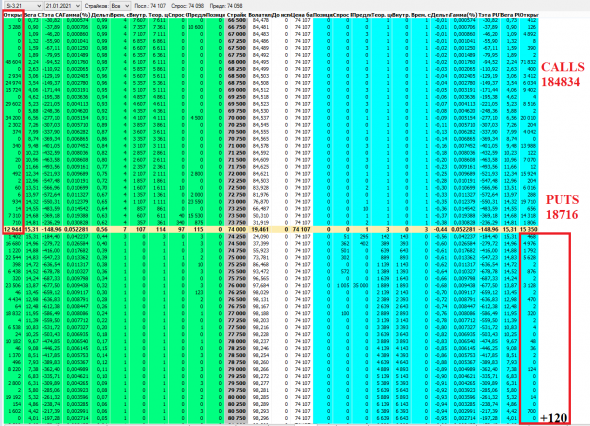

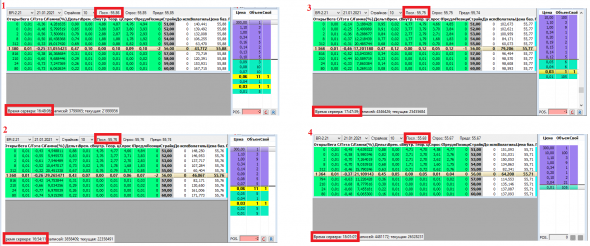

Вот доска январских опционов на Si в 18:45 по МСК:

Выделил опционы ITM, которые после клиринга стали фьючерсами.

После дневного клиринга пошло сильное увеличение Открытого интереса во фьючерсе (+230000). Вероятно часть этих позиций была открыта для хеджирования опционных позиций перед экспирацией, т.к. Открытый интерес фьючерса упал после вечернего клиринга и экспирации в моменте всего на 17500. И это мало повлияло на дальнейшее движение.

Так что же это было в коллах на страйках с 68000 по 70000 ??

Экспирировались они грубо на 1-2 тысячи ниже, чем были открыты позиции в конце декабря. (Мне лень точно считать это).

Если это были продажи, то не слишком ли рискованное это дело?

Если это были покупки, то убыток мог быть много больше при выходе цены ниже 73000.

А может часть из них были куплены, а часть проданы??

«Без бутылки не разберешься», а точнее надо иметь возможность анализировать полные логи и стаканы задним числом.

И ГЛАВНЫЙ ВОПРОС: в чём смысл этих сделок?

Разместили большое бабло с переносом через новый год. Может, чтобы просто уменьшить налогооблагаемую базу за 2020-й? Или такой хитрый хедж?

Неясно… А пока заносим в тетрадочку куда смотреть в декабре ;)

2. АЛЬБАТРОС ЗАКРЫТ.

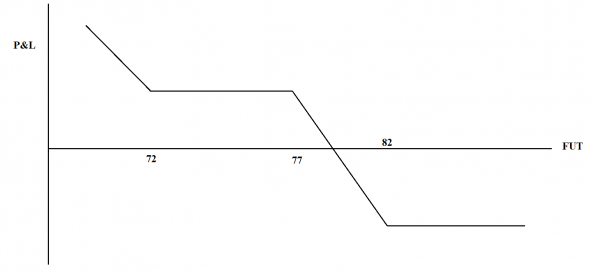

Оказывается, загогулина такого вида называется Альбатросом, просветили меня недавно:

Здесь я имею в виду сделку №5 из предыдущего поста по опционам: https://smart-lab.ru/blog/669274.php :

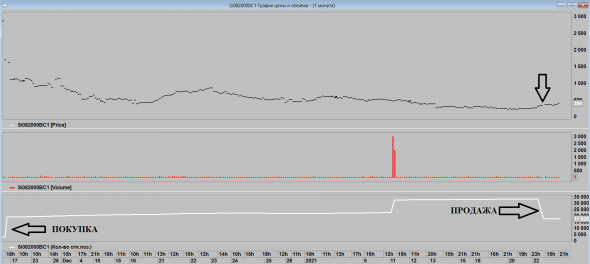

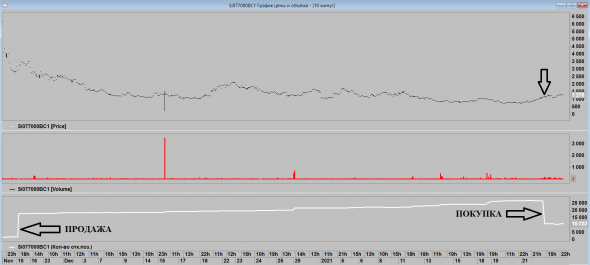

В ноябре 2020-го на мартовских контрактах был продан вертикальный спред 82000 колл / 77000 колл и куплен на эти деньги 72000 пут (коды Si082000BC1 Si077000BC1 Si072000BO1). Объём по 8000к. Все сделки были очень близко по времени и все вне стаканов.

Всё было закрыто вчера 22.01.2021 сразу после дневного клиринга, также ничего не отсвечивая в стаканах.

Рисуночки:

82000 call

77000 call

72000 put

А чего он вышел-то??

Пошёл резкий рост бакса с неясными перспективами. Вероятен заход в зону выше 77000.

А прибыль-то есть?

Точно сказать невозможно, т.к. цены неизвестны. Но если прикинуть по теор. ценам, тогда:

Si082000BC1 = куплен по 1400, продан по 330,

Si077000BC1 = продан по 2950, откуп по 1170,

Si072000BO1 = куплен по 820, продан по 450.

ИТОГО: (330-1400+2950-1170-820+450)*8000=+2.72 млн. руб.

МОЛОДЕЦ! Главное — вовремя вышел.

(А вот если бы Si свалился на 70000! Ух!)

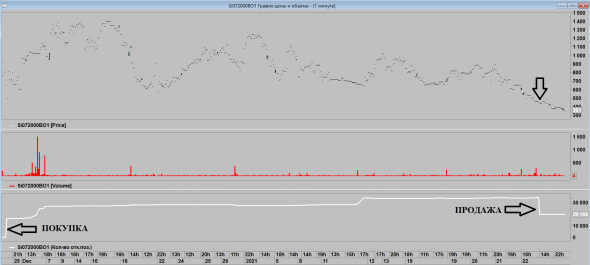

3. СНОВА «ТОЛСТЫЙ МУЖИК» В НЕЛИКВИДНОМ СТРАЙКЕ (код Si072250BO1)

13.01.2021 в 12:12 была одна сделка по цене 950 в неликвидном страйке 72250 на 60000к. Объём сделки = 57 млн. руб. (если это покупатель). В прошлый раз был покупатель и очень неплохо заработал, поэтому считаю дальше так.

Точка выхода в прибыль по фьючерсу ниже = 72250-950=71300. Сейчас кажется очень-очень далеко, но до экспирации ещё почти 2 месяца. Поглядим.

В этот раз фортуна (пока) показывает попу.

И если цена на экспирацию 18.03.2021 не грохнется ниже 71000, то наш герой теряет звание «инсайдера» и переквалифицируется в крупного инвестора в опционы.

*Сам тоже считал, что поедем вниз + этот товарищ ещё объявился. Взял немного путов 72500 и 72000. Хотел/хочу увеличить позу при проходе 73000 вниз. «Шкурка в игре». Ждём-с.

4. «ОТ УЛЫБКИ СТАНЕТ ВСЕМ СВЕТЛЕЙ...»

Хотел бы обсудить с коллегами такой момент — автоматизация торговли на улыбке волатильности в домашних тапочках.

Виталич показывает очень интересный мультик с 50:56

и потом с Ильей идёт интересный диалог на 20 минут до конца ролика как можно менять форму улыбки (хотя интересующимся темой это уже давно известно).

Возникли вопросы:

а сегодня как обстоят дела в этой области?

Такого порядка неэффективности ещё существуют сегодня?

Как хеджировать позицию после открытии сделки?

Возможно ли написать арбитражный алгоритм, используя только ПО АйТиИнвеста ?

Попросим также дать ответы коллегу Jonah, будьте любезны.

*************************************************

НОВИЧКАМ

Нихрена не понятно, что написано выше? Не переживай, мой юный друг, будет и тебе праздник!

1. ВРЕМЕННОЙ РАСПАД.

Если читать книжки, то везде говорится очень просто: «за день опцион распадается на величину Тэта».

А как именно? При переходе календарного дня?

Обычно даётся ответ: «да».

Но это неправда. Это ответ для детей на уровне «мама мыла раму».

Правильный ответ: «волшебный робот» внезапно херачит заявками так, чтобы эту Тэту за день «сделать». Быстро и чётко.

Когда именно?

Неизвестно.

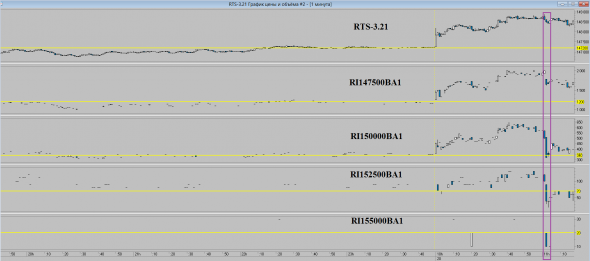

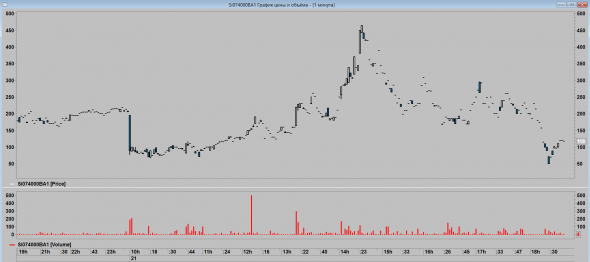

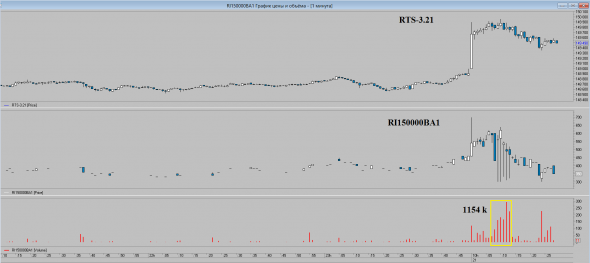

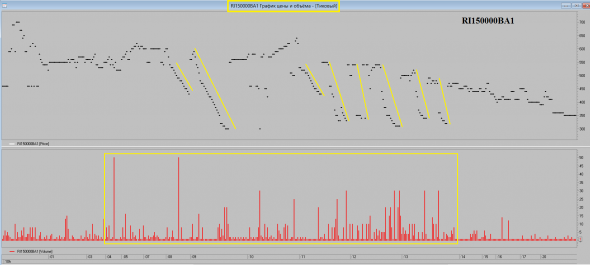

Вот RTS утром 20.01.21. Гляди, Пятачок:

Это графики фьючерса и нескольких коллов недалеко от текущей цены в начале дня 20.01.21 (за 1 день до экспирации). Жёлтая линия — последняя цена в вечёрку, вертикальная — конец дня 19.01.21

RTS с открытия полетел вверх, коллы за ним, но с разным масштабом, всё ОК.

НО! С открытия Лондона опционы стали резко терять в цене при небольшом изменении цены фьючерса.

Это и есть временной распад. Всё длилось 3 минуты — с 11:01 по 11:04.

Вот тиковые графики, показывающие, что лишнюю временную стоимость за сегодняшний день «пора отдавать»:

Вот так. Включился робот, «сделал распад», выключился. Объём прошёл приличный (см. слева и справа).

BRENT

Это 21.01.21 — недельная экспирация. Если плохо видно, то стоял в продаже по 56-му коллу, откупал частями.

!!! Это только часть позиции, просто так продавать голые опционы не советую !!

Напишу так: цена фьючерса, бид-аск опциона, время. (Экспирация в 18:45)

1. 55.86 0.09/0.10 16:48

2. 55.76 0.06/0.07 16:54

3. 55.75 0.05/0.12 17:47

4. 55.68 0.01/0.04 18:01

В день экспирации предсмертный распад очень активно начинается с 16-17 часов.

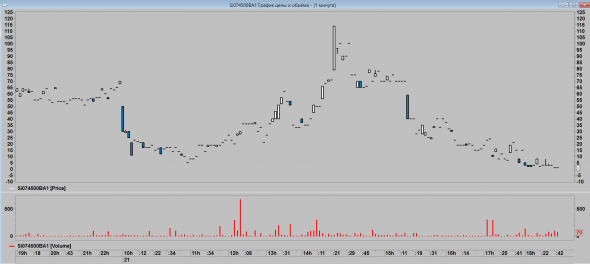

2. ДЕНЬ ЭКСПИРАЦИИ.

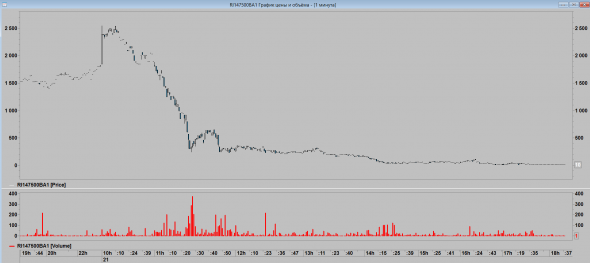

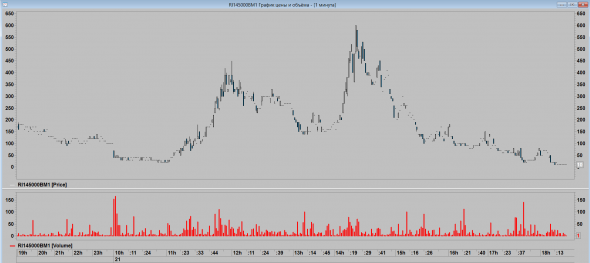

Прошла экспирация 21.01.21. День оказался очень бурным (и это неслучайно). Вот графики некоторых опционов на М1 за последние сутки, т.е. с 19 часов 20.01.21. Есть смысл их изучать (хотя бы с целью а сколько я смогу прое... заработать?):

Si — 74000 call

Si — 74500 call

Si — 74000 put

RTS — 150000 call

RTS — 147500 call

RTS — 145000 call

RTS — 147500 put

RTS — 145000 put

RTS — 142500 put

Если фортануло встать в верную сторону и вовремя выскочить, то хорошо! Иначе можно потерять весь счёт втечение дня и даже нескольких минут!!!

3. УСРЕДНЯЛКА ПРОТИВ ТРЕНДА

Это почти всегда убыток в итоге, так делать не надо. И особенно на опционах! Изучайте графики, всё доступно.

У большинства происходит так: рынок падает, покупается колл. Рынок ещё падает, покупается ещё колл (по цене ниже или более низкий страйк).

Потом рынок отрастает, но коллы или не дорожают совсем или дорожают очень слабо. Когда рынок достигает точки входа по фьючерсу, опционы всегда стоят дешевле, чем при покупке. Всегда!

4. ИНСАЙДЕРСКАЯ ТОРГОВЛЯ.

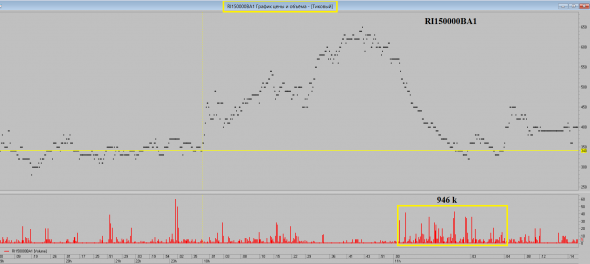

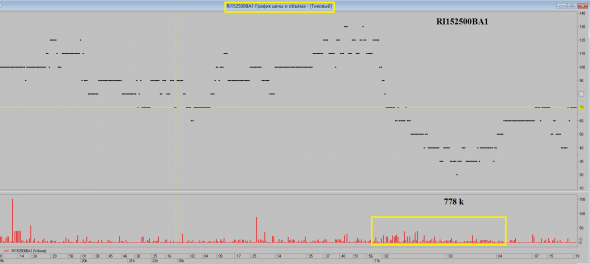

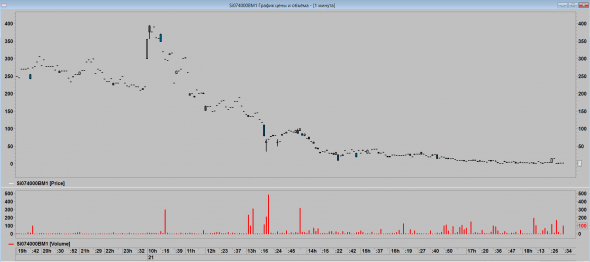

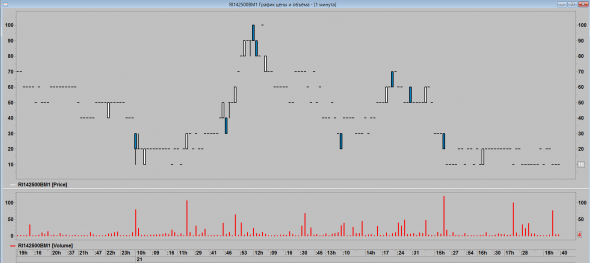

Да-да, нечестные дяди, роботы и даже тёти занимаются этим и сегодня, сволочи. Вот пример: утром 21.01.21 с 10:07 по 10:13 проходили продажи в 150000 call RTS по ценам со скидками.

Почему продажи? Смотрим тиковый график:

Стакан заполняется и идёт продажа вплоть до 300. Это повторяется несколько раз. Нормальная цена была около 600.

Вот так и живём...

5. ТЕОРИЯ

Если тоже хочется ролик с Виталичем, то вот:

Есть смысл потратить час с пользой (вместо прогулки с возможностью получить ментовской дубинкой)

*************************************************

СОВЕТЫ НОВИЧКАМ

1. Лимит на сделку. Это самое важное!

Риск на сделку. Лучше недозаработать, чем потерять.

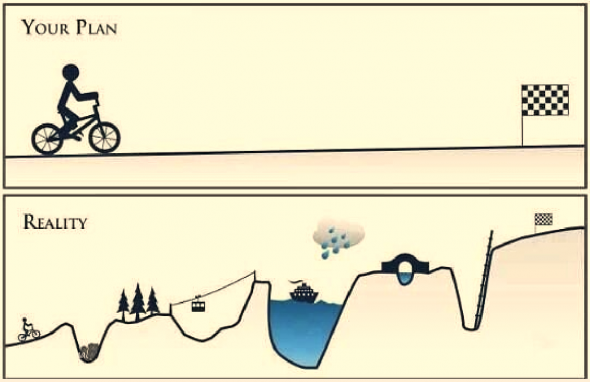

2. План на сделку + запасной план, если что-то пойдёт не так.

3. Выполнение плана / запасного плана. (Выполнение крайне важно! Нет смысла в плане, если его не выполнять).

Шутка юмора:

З.Ы.

Мысля вслух:

если на след. неделе рынок в РФ не будет «как все», то у меня всплывут воспоминания о начале 2014-го (тогда акции продавали, а бакс покупали в отрыве от внешнего фона 2 месяца, а кончилось всё Крымом крахом).

теги блога asfa

- EURRUB

- HFT

- акции

- аналитика

- антикризис

- арбитраж

- банкрот

- бред сивой кабылы

- брент

- будущее

- будущее России

- Ванга

- власть

- Возможности

- вопрос

- выходные

- ГО

- дисциплина

- долл-рубль

- доллар

- Доллар рубль

- еврорубль

- зависимость

- здоровье трейдера

- золото

- инвестирование

- инсайд

- инфляция

- календарные события

- конспирология

- коронавирус

- короновирус

- кредит

- кризис 2020

- ММ . Маркермейкер

- мозг

- налоги брокер

- наркоманы

- натуральный газ

- необычное

- Нефть

- обнуление

- опрос

- опцины

- опцион

- опцион Ri

- опцион si

- опционные конструкции

- опционы

- опционы CME group

- опционы на нефть

- опционы США

- Открытие Брокер

- открытый интерес

- Открытый интерес фьючерс ртс

- отрицательная цена нефти

- оффтоп

- песеЦ

- Планка

- польза

- правила торгов

- прогнозы

- психанул

- психология

- психология безумия

- риск

- Риски в торговле

- рубль

- ручной трейдинг

- СВО

- СИ

- Си Цзиньпин

- ситуация

- смартлаб

- совет

- софт

- спрэды

- Степан Демура

- стрессоустойчивость

- суперфизик

- США

- теория заговора

- терминал

- тиковый график

- торговая система

- торговля

- трейдер

- трейдинг

- файл

- фьюерс ртс

- фьючер

- фьючерс брент

- фьючерс РТС

- Фьючерсы и Опционы

- халявные деньги

- Шваб

- шиза

- эксперты

- экспирация

- юмор

Тут было грех не воспользоваться таким сигналом, как я понимаю…

потому что фьючерс только встал у максимума, а опционы стали продавать с большой скидкой по стакану (в среднем с 600 до 300) и так несколько раз подряд.

Какой смысл продавать в стакан по цене ниже в 2 раза текущей, да ещё несколько раз подряд? А потом фьючерс повалился… Инсайдер и есть.

Я такое видел когда-то в «Тройке-Диалог».

продажи в этих опционах были с 10:07 по 10:13. Максимум фьючерса был в 10:10.

а где это можно смотреть??

И вот тут для меня реально интересно. Да, было событие, которое могло повлиять на российский рынок — первое сборище Еврокомиссии после Трампа. Да, по риторике участников вполне можно было сделать прогноз, куда в краткосрочном периоде пойдет рынок. И если был реально толковый трейдер, понимающий взаимосвязь этих событий — ну почему бы ему и не сыграть в беспроигрышную лотерейку за несколько часов до экспирации.

Но я реально не исключаю, что днем ранее в тиши кабинета у одного из маркетмейкеров собрались несколько жуликов, и под коньячок, тыкая толстыми пальцами в графики, прикинули, как бы им постричь баранов пользуясь сложившейся ситуацией и явными в общем-то прогнозами, да ещё и имея за спиной запас бабла, способного краткосрочно подвигать рынок именно в ту сторону, куда им надо, если вдруг чо не так.Допускаю, что такое может показывать биржа или например брокер для своих клиентов. Я на пятиминутках не торгую, мне такое в принципе не требуется, сам я пользуюсь двумя тепловыми картами — тут у Тимофея (https://smart-lab.ru/q/map/) и ещё из одного источника (https://ru-ticker.com/MarketMap). Эти две карты имеют временной лаг между собой, и при сильных резких движениях просто одновременно обновив эти две карты можно оценить мощность и направление импульса.

нет, фьючерс - это «цена сейчас» без лагов по времени.

да, мог бы. Смутил сначала был задёрг вверх на 1000 п.

Но я в Si сейчас торгую — тоже неплохо. Тренд/движ незамеченным не будет

Раньше так и было, Ливермор ещё писал об этом.

Сегодня всё автоматизировано. Интересно рассказывает «Здравомыслящий инвестор» на ютубе.

Про тепловую карту — глянул уже, вспомнил. Не то.

Есть другой индикатор — учитывает заявки и продвижение цен — как кластеры. В каком-то ПО это уже реализовано, не помню только в каком...

ну да.

Только такой нюанс:

пусть бид-аск 550/650 при теор. цене 600.

Я например ожидаю, что не будет роста рынка и продаю коллы, например по 600, 580, 550 наконец. Я — обычный и не инсайдер, я не тороплюсь, я не знаю куда потом поедет рынок.

Вопрос:

Зачем же Вася продает коллы со скидкой в 300 пунктов (при цене 600, это -50%!)

+ делает это несколько раз подряд

+ делает это за короткое время?

Мой ответ = Вася знает, что цена на фьючерс упадёт. Значит, Вася — инсайдер.

Если будете изучать такие интересные сделки внутри дня, то заметите, что они бывают 1+ раз за месяц. И на Si тоже.

(Надо бы написать анализатор для этого дела...)

неужели так сложно пишу?

Описываемый товарищ открывал сделку в ноябре, т.е. 5 месяцев до экспирации

Да, без активного управления никуда не уедешь.

Возможно этот участник и хеджировал фьючерсом — это неизвестно.

Однако я увидел когда он открывал сделку и когда закрывал поэтому предполагаю, что он считает цена пойдёт дальше вверх и позиция будет минусить. Поэтому и ликвидировал.

Идея у него была простая — снижение фьючерса ниже 72000 весной. Резкий рост этого четверга и пятницы показал её несостоятельность (на текущий момент).

Считаю — всё он сделал верно.

2 а что за заставка на винде у твардовского?

3 банально арбитраж путов против синтетики

4 коровин прав… гэп -30% представить легко… но гэп +15% нереально… т.е продажа колов выше 25% рынка достаточно безопасная штука

5 у твардовского в челябе есть клон

похож?

1. поэтому он и веселый

2. да фотка просто

3. это продажа пута + (покупка колла + продажа фьюча) ?

Вы этим занимаетесь ?

4. тоже так думаю и не могу понять зачем он продавал путы на RTS? Продавал бы только коллы, было бы всё ОК.

на фото человек постарше ему под 70…

5. неа, не клон точно.

А кто это?

а фотка не просто фотка

Но все же, на мой взгляд с Вашими финансовыми возможностями будет очень удобно торговать опционами не направленные позиции (альбатросы, спреды итд), а дельта-нейтральные конструкции. И риски меньше, и вообще правильнее с точки зрения специфики опционной торговли.

Нету (пока) таких возможностей.

Мне сейчас интересен п.3

а я вот пытаюсь найти в дельта-нейтральных стратегиях хотя-бы что-то для себя.

2. Пытаюсь построить следующую систему. Конечно, это будет 100% алго.

2.0. Напоминаю, что у меня есть хороший контртрендовый робот на фьюче, который активно участвует в торговле уже вместе с опционами.

2.1. В начале формируем широкий, дешевый купленный стрэнгл.

2.2. Активно Контрендим фьючом внутри этого широкого стрэнгла роботом. И хеджируем его позиции Продажей опционов.

Например,

Long Futures и тут же хедж: Short Call или

Short Futures и тут же хедж: Short Put.

По фьючу открываем и закрываем позиции.

А опционные Продажи не закрываются, а остаются и накапливаются со временем. И естественным образом формируют Колокол из Продаж над чашкой Купленного Стрэнгла из пункта 2.1.

Таким образом, внутри Купленного Стрэнгла у нас образуется совокупный проданный Стрэнгл.

Естественно, дельту выравниваем по необходимости фьючом.

С Теттой у нас все хорошо засчет накопленных продаж.

Края прикрыты дешевым Стрэнглом.

Прибыль делаем на фьюче засчет контртренда, от дельта-хеджа и иногда от тетты.

Это проект.

Пытаюсь это реализовать.

Пока пробую руками на малом счете.

Результат пока хронический минус.

Но это уже мои ручные ошибки. Особенно на экспирации размазывает. Опыта мало.

В алго таких ошибок не будет.

Как Вам такая идея?

После закрытия фьючерсных позиций вот схематично что должно оставаться в конце каждого торгового дня:

Будет огромная прибыль.

В данной конструкции прибыль неограничена ничем.

Подросшая вола еще добавит value.

Края захеджированы Купленным Стрэнглом см. Пункт 2.1

И на картинке внизу видны купленные Puts и Calls. Правда, шрифт мелкий, но по-моему видно хорошо.

НО! По данному примеру я вижу 2 проданных пута на 1 купленный; аналогично по коллам. При «взрыве» будет большой убыток с обеих сторон. Поэтому и спрашиваю.

На конец дня ещё докупаете края или частично откупаете проданные за день?

Да, я не уточнил это явно.

Там на рисунке указано множественное число Puts и Calls.

Дешевую страховку изначально покупаем много.

А Проданные Путы и Колы накапливаются постепенно.

И, конечно, их всегда меньше, чем страховок.

Количество Проданных Путов и Коллов в день зависит от того, какую позицию наберет фьюч — (сколько лотов) и сколько раз в день он перевернется.

Фьюч у меня можно сделать очень активным.

Обычно у меня сейчас на тестовом прогоне получается примерно соотношение 30 к 20 или что-то вроде этого.

Это соотношение можно будет задавать динамически, так как нам Тетта не помешает. Много Тетты тоже плохо, потому что потенциальная Прибыль в случае Большого БадаБума будет меньше.

Как то так.

вот текущее количество путов и колов в Excell-e сделал для наглядности.

Путы — Бардовые

Колы — Синие

Проданные — ниже нуля

Купленные — выше нуля

Это все естественным образом получилось при хеджировании изворотливого фьюча.

По-моему нормально.

При заключении сделки с фьючом продаётся АТМ опцион?

*А если только фьючом гонять — прибыль есть за серию сделок? Если да, то много ли доп. прибыли дают эти «танцы с опционами»?

Насчёт частичного откупа мысля такая есть:

посчитать сколько в сумме потратилось на все страховки и когда распад от проданных в сумме дал эту величину, то откупать ОТМ опционы например с дельтой менее 0.20.

Можно ставить заявки лесенкой например по дельте с шагом 0.05 (0.20, 0.15, ...).

Delta:

0. Futures = 1.0

1. ATM = 0.5

2. ITM ~ 0.7

3. OTM ~ 0.3

Я обычно хеджирую либо OTM = 0.3 или ATM = 0.5

Position Delta: [ Long Futures Delta(1.0) + Short Call OTM Delta(0.3) ] = 0.7

Position Delta: [ Long Futures Delta(1.0) + Short Call ATM Delta(0.5) ] = 0.5

Но иногда, и ITM Delta = 0.7 использую, когда уже макс. риск набран, тогда

Position Delta: [ Long Futures Delta(1.0) + Short Call ITM Delta(0.7) ] = 0.3

У меня на фьючере контртрендовый робот. Со всеми вытекающими.

Он в целом по году прибыльный. Но иногда ловит кочерги на безоткатных движениях против позиции. Если на рынке нет таких полетов как последние два дня, то это монотонно возрастающая прямая.

Если рынок как последние два дня, то это обязательно будет кочерга.

Насчет откупа мысль хорошая мне понравилась.

А опционы хорошо сглаживают «кочерги»?

Или они дают просто некоторую положительную надбавку к эквити в итоге?

Ещё есть момент с ГО. Если брокер перед экспирацией повышает ГО по купленным, то это может попортить праздник.

С квартальными что хорошо — ГО не поднимают вообще.

Вот пример работы робота с кочергами.

Тут две кочерги. Вчерашняя и сегодняшняя.

Конечно, я в реале, это безобразие убрал руками.

И вчера и сегодня.

Я просто знаю уже, что это будет, поэтому сижу и смотрю где робота подстраховать. А ведь, когда вся эта ситуация на рынке успокоится, опять будет прямая, уходящая в небо.

Поэтому жалко его списывать со счетов и отправлять на свалку.

Опционы не способны это сгладить так, как я делаю это руками.

Так что Пока от опционов ожидается только дополнительная надбавка.

Но я все это затеял, чтобы соединить этого робота с опционами, не так как сейчас. Что вот он контртрендит, а опционы хеджируют его риски.

А так чтобы он работал как бы синхронно с опционной позицией. Ну, например, контртрендил бы в зависимости от Дельты или даже не от Дельты, а от Профиля опционной позиции. Ну как то так.

Но с чего то надо начинать. Вот я и затеял для начала эту идею с хеджированием опционами.

и это хорошо!

Тогда надо иметь 2 робота: на тренд и контртренд. Если есть уже чёткое понимание, то можно их вкл./выкл. руками или же подобрать критерий/фильтр. Для этого даже средняя МА подойдёт (ну наверно не SMA, что-то посложнее. Аллигатор? Комбинации разных видов? Подтверждение на разных таймфреймах?).

Ещё вариант: работают сразу 2 робота одновременно, но в зависимости от критерия/фильтра периодически один из них отключается.

так я и подумал

это надо тестировать.

И потом решить — а надо ли это вообще? Не знаю дельта-нейтральщиков, кто бы зарабатывал нормально.

Резюме:

— добавить робота, ловящего импульсы.

— Отключать основного, когда идёт импульс.

— Остальное — оставить, т.к. хорошо.

Да, классическим дельта-нейтральщикам на рынке зарабатывать трудно,

рынок в целом все же эффективен.

Но есть персоналии, которые работая в Дельта-Нейтральной парадигме и при этом превнося что-то СВОЕ (дополнительный компонент) в эту парадигму, очень хорошо эту парадигму используют и зарабатывают на этом.

К примеру СБ превнес свою улыбку и получил начальные сетапы, в которых учтены рыночные неэффективности и при грамотном управлении позицией, построенной на этих сетапах, извлекается прибыль.

Каленкович тоже долго возился с волатильностью, и тоже что-то нашел и превнес в свою торговлю опционами и заработал на этом. При этом тоже используя дельта-нейтральную парадигму.

Таким образом, чтобы торговать в плюс в дельта-нейтральной парадигме необходимо кроме просто дельта-хеджирования иметь дополнительный компонент, который хоть что-то зарабатывает на рынке и сдвигает баланс эффективности в нашу пользу.

Вот и я, имея зарабатывающий в целом на истории и имеющий крайне некрасивую эквити с кочергами компонент — робот конттрендер, решил попробовать его использовать вместе с опционами в дельта-нейтральном ключе.

Все правильно. Согласен.

У меня изначально планировалось отключение моего контртрендера на сильных безоткатных движениях, что я делаю сейчас руками.

Но ловить эти сильные движения не вторым роботом, а при помощи опционов покупая или продавая именно опционы.

Как бы временно выходя из дельта-нейтральной парадигмы.

Как только волатильность спадет, мы тут же нейтралим опционную конструкцию и включаем снова робота — контртрендера.

Вот такая была идея.

СБ пока не разбирал. Найти ещё надо что конкретно он делает.

А Каленкович раньше делал что-то типа продажи широкого кондора, но не просто стренгл сверху, а некая пила (использовал каждый страйк).

А дальше при возникновении перекосов по волатильности — продавал дорогие, покупал дешевые опционы.

Но почему-то перестал это делать некоторое время назад. «Порвало» вероятно где-то...

Да, это проще и лучше.

?? Тогда какая проблема сейчас?

сейчас на этапе проверки всех этих идей на практике руками.

У меня практический опыт работы с опционами небольшой.

В практической торговле вылезает много разных нюансов, которых я раньше не знал. Не нравится мне ликвидность в опционных стаканах. И есть много технических вопросов и нюансов, связанных с опционами, но которых нет на линейных инструментах.

Как только этот этап пройду, напишу код.

Вам большое спасибо за участие в обсуждении.

Дискуссия получилась интересной и содержательной.

Это да.

Да пожалуйста.

Согласен, и мне тоже было не лишним

(Жаль только гаврики, которых звал, так и не объявились тут

Кстати, помните мою экспирацию когда мне налили вместо (не пoмню направление) ну пусть будет вместо Long 10 Futures, налили Short 10 Futures.

Это происходит потому, что в результате такой торговли за Неделю на каждом страйке образуются проданные стрэддлы внутри Купленного Стрэнгла.

Поэтому я и терял на экспирации несколько раз.

Хм..., т.е. эта стратегия прибыли не приносит?

А купленный стренгл той же серии?

А если покупать мартовские опционы?

Ещё момент: не откупаете проданные недельки?

(А я вот стал частями откупать проданные, т.к. залетал несколько раз так.)

Пока не понимаю.

Покупка квартальных (тут уже 2-х месячные получается) + продажа неделек.

Из плюсов: малая Тэта и большая Вега. При «взрыве» или большом продвижении за короткий срок принесут хорошую прибыль + распад от неделек с лихвой перекроет распад квартальных.

Из минусов: большой срок жизни и повышенная комиссия за сделки. Придётся несколько раз менять этот стренгл полностью.

Прошлой весной хотел подобное делать, но кризис помешал. Точнее тогда эта стратегия была не адекватна рынку. Сейчас адекватна.

Так как их до хрена накапливается за неделю.

Это уже следующий этап реализации.

Откуп проданных с прибылью.

Гамма — скальпинг.

Пока не знаю по какому критерию фиксить прибыль по плюсующему Проданному опциону. Нужен критерий.

Ха! Конечно, когда несколько раз залетаешь на таком:

продан например по 300. В день экспирации бид-аск 0/10 (т.е. 0). Не откупаешь. А смысл?

А потом бац на экспирацию! И 500, и 700 и более бывало.

Универсального критерия нет и быть не может.

Но логика подсказывает: чем меньше риска, тем лучше. Особенно, когда цена уже мала, а покупатель право всё ещё имеет.

Поэтому я ставлю в стакан на откуп частями по разным ценам. Пытался привязать к грекам — погрешность большая получается (всё меняется сильно — наверно как в мультике из видео №1)

Но на истории, если RTS не находится около дна, то продавать коллы — относительно безопасно.

У меня всё есть в режиме реального времени:

Можно у брокера спросить. Они могут не все параметры давать по умолчанию.

У меня раньше у одного брокера тиков не было, попросил — дали.

Проблема решена) Настройками в графе сохранение данных...

А тики — запросом у брокера данных по обезличенным сделкам

На покупку да, ГО = 809 руб. (На продажу 4876.09руб.)

Может висят другие заявки=лимитки, под которые блокируется ГО ??

В таблице «Ограничения по клиентским счетам на срочном рынке» показатель «Тек.чист.поз (под открытые позиции)» сколько сейчас? 0?

Прошу прощения за беспокойство. За ответ спасибо