Блог им. Aleksey_M

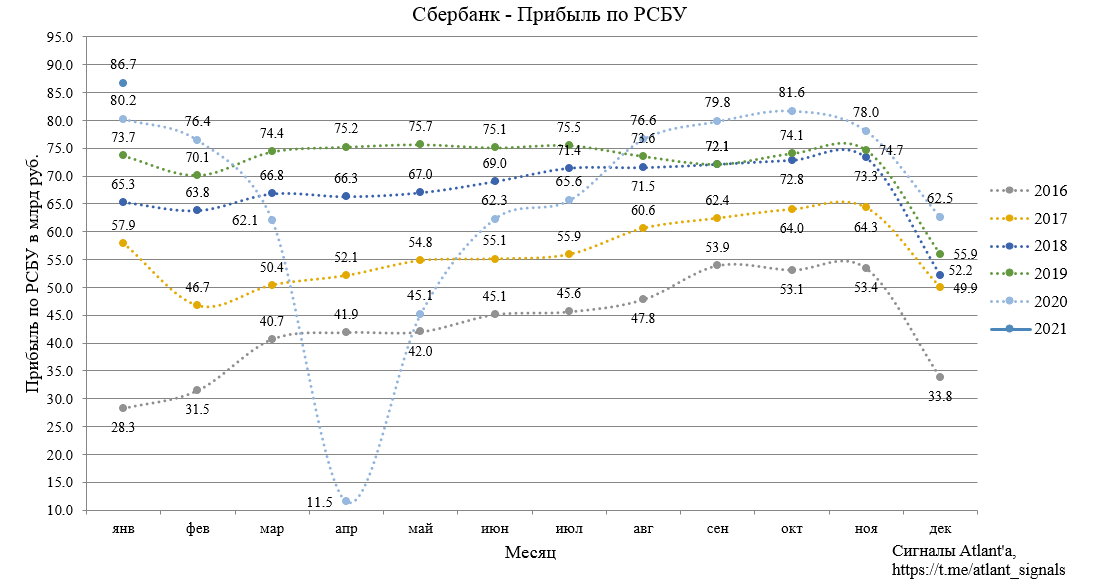

Сбербанк. Обзор финансовых показателей по РСБУ за январь 2021 года

- 05 февраля 2021, 16:14

- |

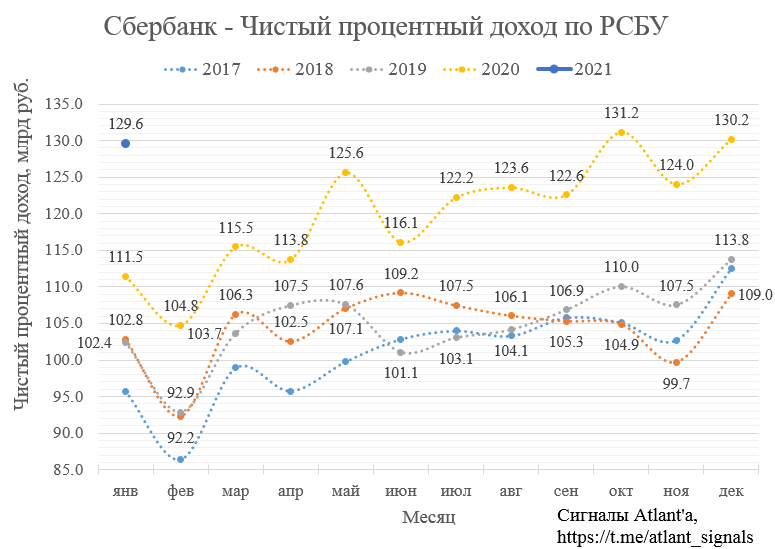

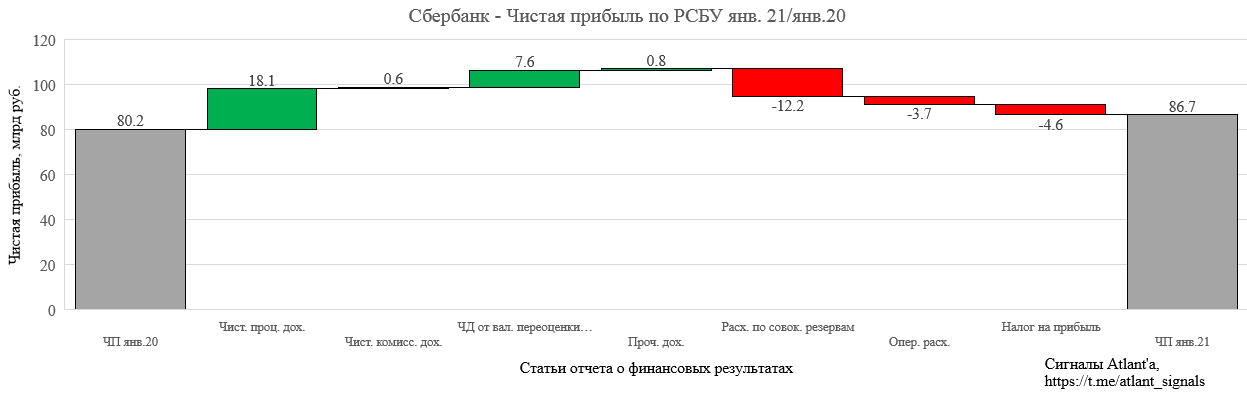

Чистый процентный доход в январе составил 129,6 млрд рублей, что на 16,3% выше, чем в прошлом году, и на 0,5% ниже прошлого месяца. Рост обусловлен высокими темпами кредитования и снижением стоимости клиентских средств как следствие понижения ключевой ставки в 2020 году. Одновременно с этим сохраняется позитивный эффект от снижения ставки взноса в фонд обязательного страхования вкладов во втором квартале прошлого года.

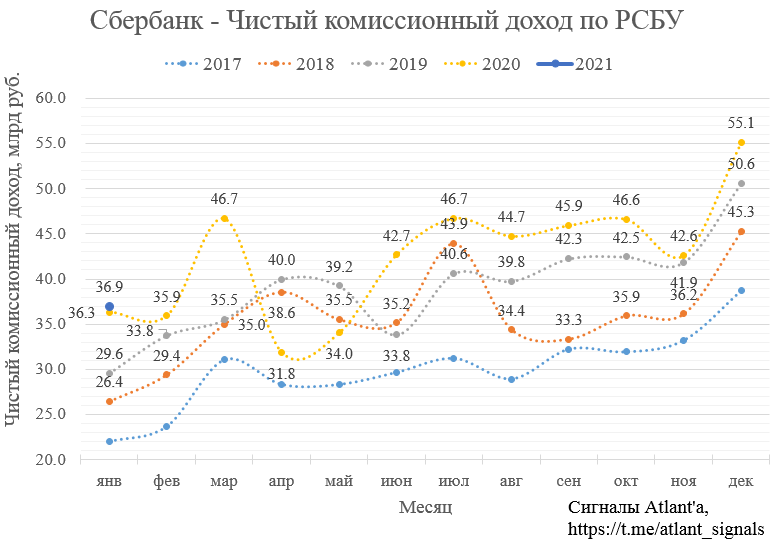

Чистые комиссионные доходы в январе составили 36,9 млрд рублей, что на 1,5% выше, чем годом ранее, и на 33,0% ниже, чем в прошлом месяце. Основным драйвером роста остаются операции с банковскими картами, доход от которых на 18% превысил доходы января прошлого года. Этому способствует рост доли безналичного торгового оборота, который по данным СберИндекс достиг исторического максимума в 55,9% к концу 2020 года. Сдерживающее влияние на динамику чистого комиссионного дохода оказало снижение доходов по кассовым операциям в результате роста проникновения безналичных расчетов, а также календаризация расходов по программам лояльности и смс-информированию.

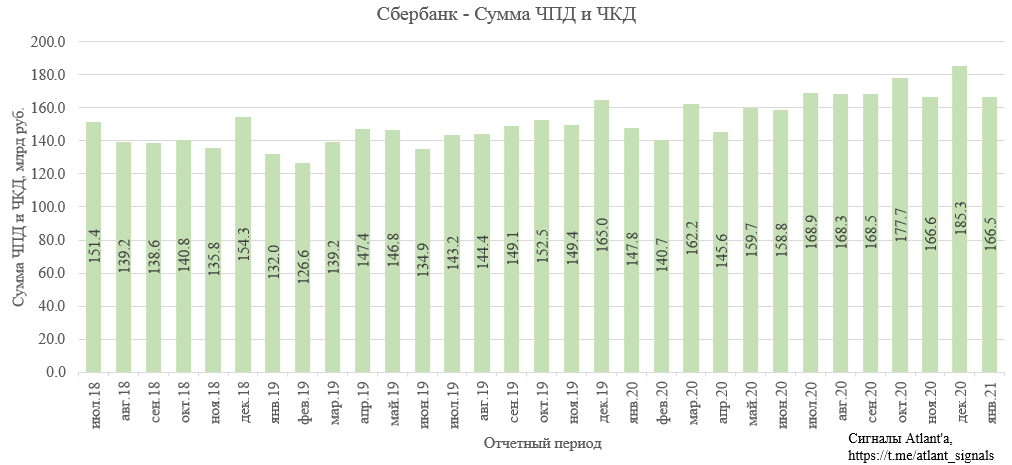

Операционные доходы от 2-х основных статей вернулись на уровень 2-го полугодия 2020 года.

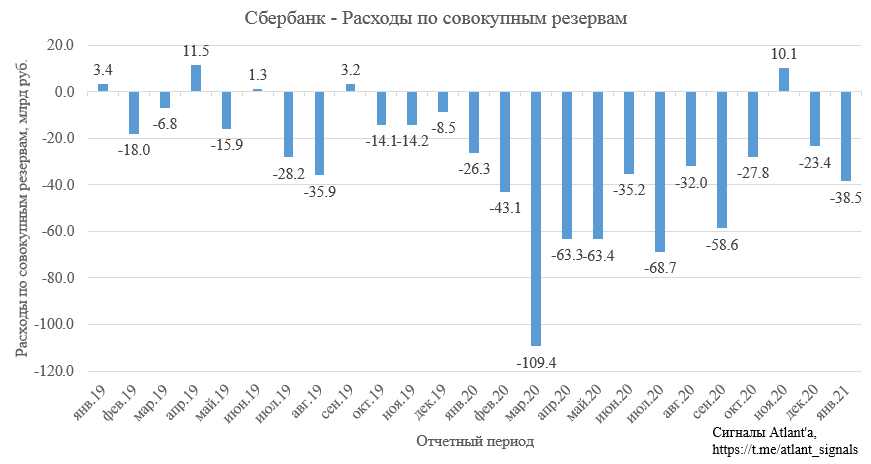

Расходы по совокупным резервам с учетом переоценки кредитов, оцениваемых по справедливой стоимости, в январе составили 38,5 млрд руб. Ослабление рубля по отношению к основным валютам в течение месяца привело к досозданию резервов по валютным кредитам на сумму около 14 млрд руб. без ухудшения качества по ним. Без учета этого фактора объем расходов на резервы сопоставим с январем прошлого года. Отношение сформированных резервов к просроченной задолженности по итогам января составило 2,3.

В итоге чистая прибыль в январе составила 86,6 млрд рублей, что на 8,09% больше, чем годом ранее, и на 38,67% выше, чем в прошлом месяце.

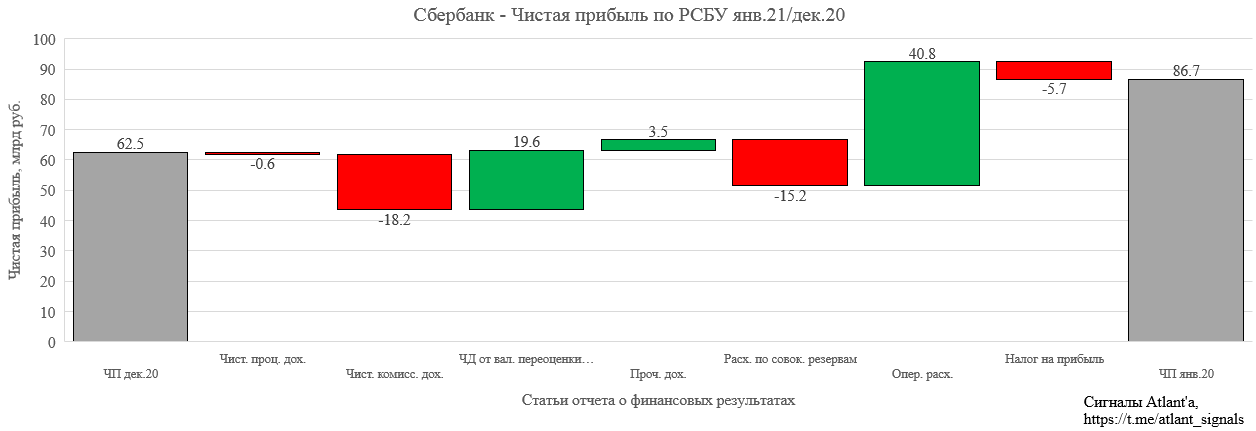

Сравнение с декабрем 2020 года можно изучить на каскадной диаграмме, где видно влияние различных статей финансового отчета на прибыль в декабре. Операционные расходы сильно ниже, чем в предыдущем месяце, так в конце года традиционно выплачиваются годовые премии сотрудникам.

На диаграмме ниже сравнение с предыдущим годом.

Важный комментарий от финансового директора А.Ю. Бурико, дающий понять, что в 2021 году не стоит ожидать таких же высоких резервов, как 2020:

«В январе Сбербанк заработал прибыль в размере 86,7 млрд руб. Высокая кредитная активность во второй половине 2020 года и фокус на повышение эффективности обеспечили рентабельность капитала выше 20%. Мы видим, что подавляющее большинство заемщиков после окончания платежных каникул вернулись к регулярному обслуживанию задолженности, что является положительным сигналом в отношении качества активов».

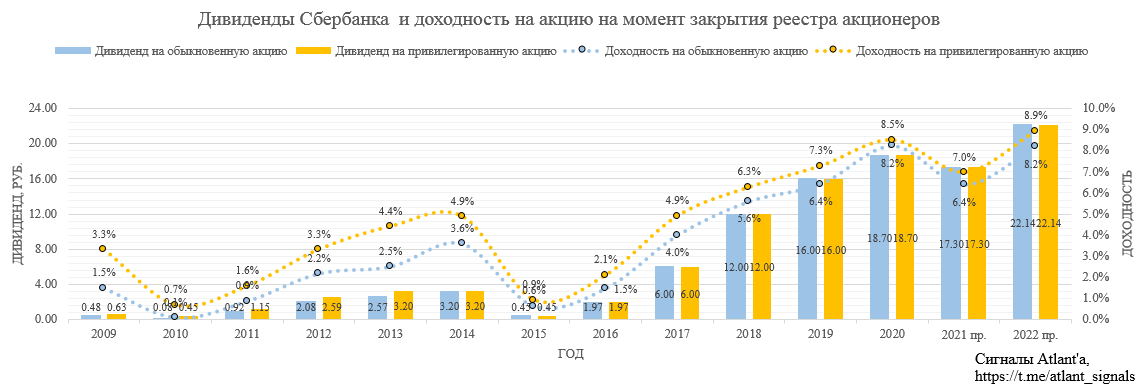

Если принять, что прибыль по МСФО по итогам 2020 года будет равна прибыли по РСБУ и составит 782 млрд рублей, то дивиденды летом будут равны 17,30 руб, что дает доходность 6,4% и 7,0% на обыкновенную и привилегированную акцию соответственно. Это близко к среднегодовой доходности за последние 5 лет.

Достижение прибыли 1 трлн по итогам 2021 года возможно в случае роста операционных доходов, либо начала роспуска резервов, оба сценария вполне вероятны. Тогда форвардный дивиденд будет 22,14, а дивидендная доходность от текущих котировок в таком случае будет составлять 8,2% и 8,9% на обыкновенную и привилегированную акцию соответственно. Высокие дивиденды могут привести к росту котировок до 340 и 310 рублей за 1 обыкновенную и привилегированную акцию соответственно к концу 2021 года.

Всем удачи и успехов!

P. S. Еще больше обзоров компаний вы можете найти в моем Telegram-канале

теги блога Алексей Мидаков

- Alliance Resource Partners

- ceix

- CONSOL Energy Inc

- Hallador Energy

- MVIS

- Peabody

- Peabody Energy Corporation

- Акции

- Алроса

- Анализ

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- Гапзром

- ГМК НорНикель

- график

- дивиденды

- Евраз

- коррекция

- крутое пике

- Кубаньэнерго

- Ленэнерго

- металлурги

- Мечел

- ММК

- мобильный пост

- мосэнерго

- МОЭСК

- МРСК

- МРСК Волги

- МРСК Северо-Запада

- МРСК СЗ

- МРСК Сибири

- МРСК Урала

- МРСК Центра

- МРСК Центра и Приволжья

- МРСК ЦП

- МРСК Юга

- натуральный газ

- Норильский Никель

- Норникель

- ОГК-2

- операционные результаты

- отчет

- отчеты РСБУ

- Портфель

- прогноз

- прогноз по акциям

- продажа

- Распадская

- Ребалансировка

- Россети Ленэнерго

- Россети Юг

- Сбербанк

- Северсталь

- Сети

- Сургутнетегаз ап

- Сургутнефтегаз

- ТГК-1

- ТРК

- уголь

- Угольщики

- ФСК Россети

по банку Втб какой прогноз

??? А как это можно посчитать?

В марте было 180 — это как?

Идеальная = минимум за некий промежуток времени? Если так, то только на истории это будет видно ясно.

Если человек не имеет опыта, то наверно это самый простой способ изучения.

Лучше прочитать всё + внимательно последние несколько разделов:

ru.wikipedia.org/wiki/Технический_анализ

Да пожалуйста:

А) Про трейдинг = спекуляции на курсе за некоторый промежуток времени см. книгу Т.Мартынов «Механизм трейдинга».

1. Прочитать 1-2 раза. Если желание этим заниматься не отпадёт, то

2. Вычитывать практически каждое предложение, завести тетрадь и выписывать всё, что считаете полезным для себя + свои мысли.

(Это не «подлизон» автору этого сайта, я действительно так считаю).

Читать на этом сайте людей, кто торгует давно и не боится показывать людям результаты и объяснять свои стратегии.

Б) Купить в долгосрок и забыть, «ведь рынок растет в долгосроке».

Это может работать некоторое время, но я считаю — это тупиковая ветвь и несерьезное отношение к деньгам.

Во-первых, взять любой индекс акций, который растёт в долгосроке и проанализировать состав «давно» и «сегодня». Можно убедиться, что компании в составе «давно» почти все уже на кладбище :(( А сам индекс периодически меняет состав (как раз с целью, чтобы на истории он показывал рост!)

Во-вторых, история за несколько веков намекает, что работает не «экспоненциальный рост в долгосроке», а периодически надуваемые финансовые пузыри, а затем их схлопывание, см.:

ru.wikipedia.org/wiki/Экономический_пузырь

(Просто откройте много разных графиков за большой период времени и посмотрите на что они похожи — на рост по экспоненте или на пузыри?)