Блог компании Иволга Капитал | Оценка волатильности доходностей портфеля PRObonds с индексами российского фондового рынка

- 09 февраля 2021, 09:42

- |

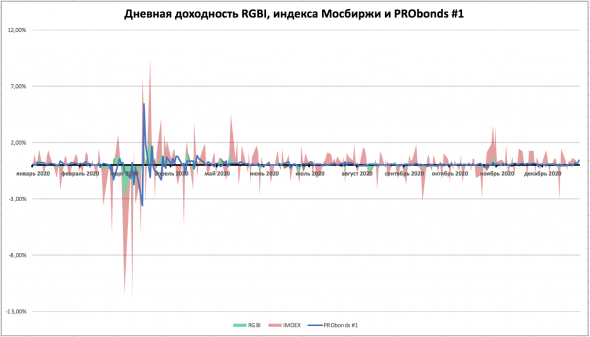

Богатый на рыночные стрессы прошедший год полезен для рефлексии. В том числе, и для того, чтобы понять, как в текущих условиях ведут себя рыночные инструменты по отношению друг к другу. Для этого мы решили сопоставить, насколько волатильны дневные доходности нашего портфеля PRObonds #1 относительно общих индикаторов российского рынка — индекса Мосбиржи и индекса государственных облигаций RGBI.

В момент весеннего кризиса падение портфеля PRObonds по направлению и по длительности было сопоставимо с индексом Мосбиржи. В апреле-мае, по мере восстановления котировок на уровне начала года, портфель отыгрывал падение по траектории, схожей опять же с индексом Мосбиржи, но с более скромной амплитудой. Во второй половине года дневные доходности портфеля PRObonds находились на стабильном уровне выше нуля.

Любопытно и то, как на фоне портфеля торговались государственные бумаги, отраженные через индекс RGBI. Направление движения индекса госбумаг во многом совпадает с портфелем PRObonds и индексом Мосбиржи, длительность периодов роста и падения также схожи. Однако каждая просадка и каждый момент роста происходили с запозданием по отношению портфелю и к индексу Мосбиржи, а глубина падения была ниже.

Степень волатильности доходностей раскрывает реакцию пула инвесторов в определенные активы. Получается, что в рамках бумаг нашего портфеля в момент рыночной паники покупатели склонны реагировать быстро и в схожей манере, что и покупатели на рынке российских акций, в то время как на рынке ОФЗ реакция инвесторов сравнительно замедленная и менее агрессивная.

ВДО нередко сопоставляют по риск-профилю с рынком акций, хотя это все же не очень корректное сравнение. Однако рыночный риск, по крайней мере в кризисные периоды 2020 года, на этих двух рынках имел общую направленность.

Автор: Илья Григорьев

- 09 февраля 2021, 09:49

- 09 февраля 2021, 09:53

- 09 февраля 2021, 10:11

- 09 февраля 2021, 10:31

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал