Блог им. TBank

Intel vs AMD. Конец эпохи Intel или отличный шанс купить на снижении?

- 10 марта 2021, 16:07

- |

Одно из самых обсуждаемых событий среди инвесторов за последние несколько лет — противостояние AMD и Intel в борьбе за господство на рынке процессоров. Кто из них круче, сказать сложно, и поэтому мы посмотрели фундаментальные цифры обеих компаний.

Фундаментальные показатели

Финансовое здоровье

Это один из ключевых показателей, указывает на проблемы с долгами или их отсутствие. На скриншоте видно, что AMD имеет большое преимущество по показателям Cash-to-Debt (отношение наличных денег на балансе к обязательствам), 4,31 против 0,88, Equity-to-Assets (акционерный капитал), 0,65 против 0,53, и Debt-to-Equity (отношение долга к акционерному капиталу), 0,08 против 0,45.

Это говорит о том, что компания не испытывает проблем с долгами и кризис ей не страшен. Intel хоть и уступает в этом сравнении, но эти показатели примерно равны среднему значению по всему сектору полупроводников.

Маржинальность компаний

Раздел маржинальность — самый позитивный у технологических компаний. Чистая маржинальность и операционная рентабельность у технологических компаний большая по сравнению с остальным рынком. Маржинальность компании — ключевой показатель, который следует учитывать при анализе компании, поэтому лидерство Intel говорит о привлекательности ее бизнеса для инвесторов.

Выручка и прибыль

Операционные денежные потоки у обеих компаний показывают позитивную динамику: выручка Intel выросла почти в два раза за последние десять лет, а у AMD — на 50%. По показателям компании имеют разную историю: если Intel показывает стабильный рост на протяжении уже многих лет, то AMD активно стала наращивать выручку и прибыль лишь с 2015 года. Динамика роста AMD активнее, нежели у конкурента.В этом разделе тяжело отдать предпочтение какой-то из компаний, потому что инвестор должен сам выбирать, какая модель ему ближе — экспоненциальный, но нестабильный рост или же перманентный ежегодный прирост примерно на один и тот же процент.

Оценка компаний по мультипликаторам

Классические мультипликаторы оценки компаний (P / E, P / S, P / B и т. д.) на стороне Intel, котировки которой застыли на месте с 2018 года. Для примера: P / E Intel имеет значение 12, что для текущего состояния рынка очень мало, при этом у AMD этот показатель равен 45, что больше в четыре раза.

С 2018 года AMD начала догонять и переигрывать компанию в гонке технологий по производству процессоров. Это позволяет акциям Intel оставаться недооцененными более чем в два раза, даже относительно всего широкого рынка акций США.

Quick Ratio (коэффициент быстрой ликвидности) у Intel равен 1,57, и по этому показателю она не сильно отстает от своего конкурента AMD с показателем 1,95. Долговая нагрузка не давит на Intel, и выплаты обязательств происходят в штатном режиме.

Прогнозы аналитиков

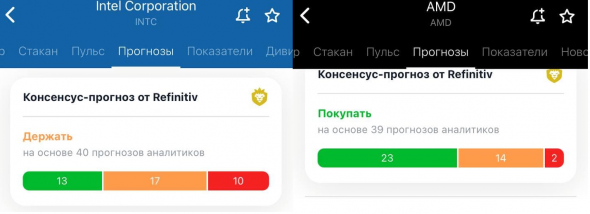

Что касается прогнозов аналитиков, то тут виднеется серьезное преимущество AMD.

Текущий уровень выручки компаний совершенно разный: если AMD растет с текущих $9,7 млрд выручки, то у Intel выручка на уровне почти $78 млрд. Это называется эффектом низкой базы: когда выручка у компании меньше, то и расти ей проще. Но это не отменяет того, что аналитики ожидают от AMD роста выручки к 2023 году — в два раза за три года.

Консенсус-прогноз

Аналитики Уолл-стрит отдают предпочтение бумагам AMD: 23 аналитика прогнозируют рост их котировок с рекомендацией «покупать» и лишь двое рекомендуют продавать. У Intel 10 аналитиков ожидают падения цены, при этом 13 рекомендуют акцию к покупке.

А что на графике?

Технически график компании Intel выглядит интереснее. Цена давно консолидируется в одном диапазоне, и есть вероятность того, что рано или поздно — на каких-либо позитивных новостях или изменениях в бизнесе — акции могут выстрелить вверх. AMD же имеет экспоненциальный рост с 2015 года, и технически покупка ее акций выглядит опасной из-за нахождения цены на исторических максимумах.

Ну и что?

Из приведенных в этой статье фундаментальных показателей можно сделать вывод, что компания Intel не сильно уступает своему конкуренту, а по многим показателям и вовсе переигрывает его. Но это не означает, что акции AMD обязательно скоро пойдут вниз, а Intel — вверх, это лишь анализ текущего положения бизнеса.

При всех преимуществах акций Intel все же есть вероятность того, что AMD оправдает ожидания аналитиков и получит удвоение своей выручки за следующие несколько лет, но это лишь ожидания, а по факту бизнес Intel мне видится более стабильным и предсказуемым. Именно такие компании я и люблю добавлять в свой портфель, а не жить ожиданиями будущих прибылей, которых может и не быть.

Автор: Антон Жуков, частный инвестор с пятилетним стажем, владелец телеграм-канала Финансовый грамотей

Мнение автора может не совпадать с мнением редакции Тинькофф Инвестиций. Ценные бумаги и другие финансовые инструменты, упомянутые в данном обзоре, приведены исключительно в информационных целях; обзор не является инвестиционной идеей, советом, рекомендацией, предложением купить или продать ценные бумаги и другие финансовые инструменты.

теги блога Т-Инвестиции

- 3-НДФЛ

- AMD

- CARNIVAL

- Chesapeake Energy

- Intel

- Reuters

- активы РФ

- акции

- банки

- брокеры

- Василий Олейник

- ВВП

- вклады в банк

- выборы 2020 в США

- газпром

- германия

- девальвация рубля

- Деньги не спят

- депозиты

- дефолт

- Дмитрий Солодин

- доллар рубль

- евробонд

- Евросоюз

- заявление

- золото

- ИИС

- инвестиции

- Истории о трейдинге

- Истории Успеха

- Китай

- криптовалюты

- математика

- Минфин

- МосБиржа

- налоговый вычет

- налогообложение на рынке ценных бумаг

- Нефть

- новости

- обвал рынков

- обвал рынков акций

- обзор рынка

- облигации

- опыт не пропьешь

- отток

- ошибки

- прогноз по акциям

- прогнозы

- Российский рынок

- Россия

- рубль

- санкции

- стратегия

- США

- Т-инвестиции

- технический анализ

- тинькофф

- Тинькофф Инвестиции

- топ акций

- Трамп

- трейдинг

- уголь

- ФНБ

- форекс

- юань

В отличие от Intel, где Beneish M-Score в зелёной зоне.