SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. OlegDubinskiy

Оптимизм на росте рисков: мнение о рынке и рубле

- 16 марта 2021, 01:26

- |

С одной стороны, индекс Мосбиржи достиг исторического максимума 3 596, РТС пробил 1 500 вверх.

Так как американцы 50% накоплений держат в ценных бумагах, то часть из пакета $1,9 трлн. будет на фондовом рынке.

С другой стороны:

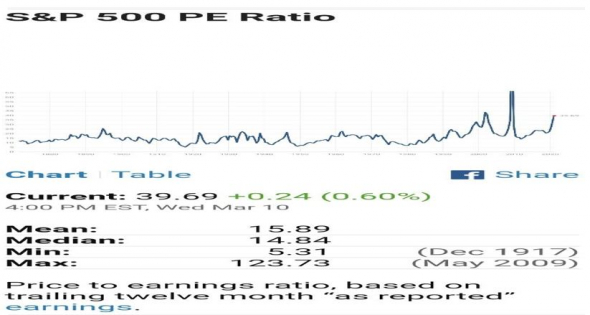

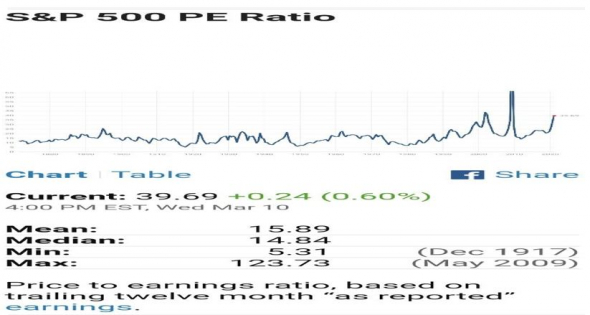

P/E S&P500 уже 40 при среднем историческом 16 (исторический максимум был в 2009г. = 123).

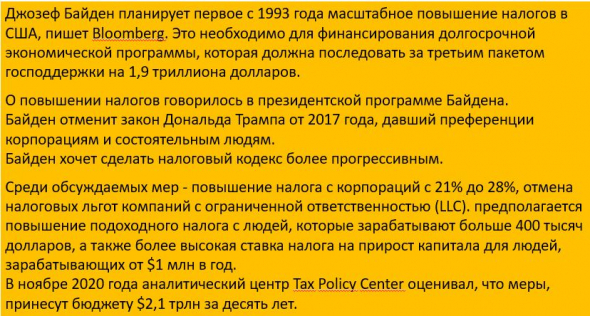

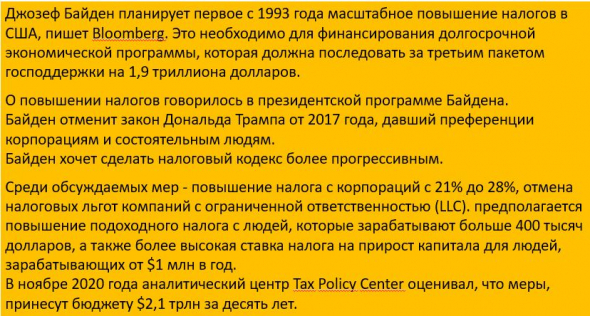

В конгрессе США идет обсуждение новых налогов.

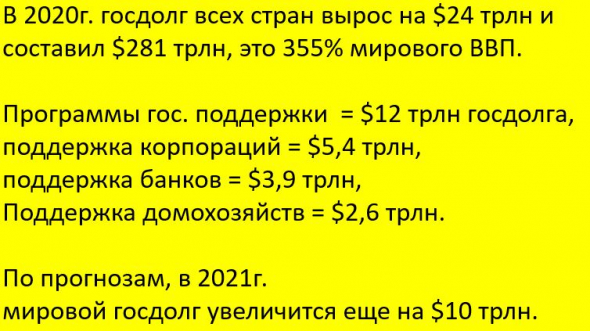

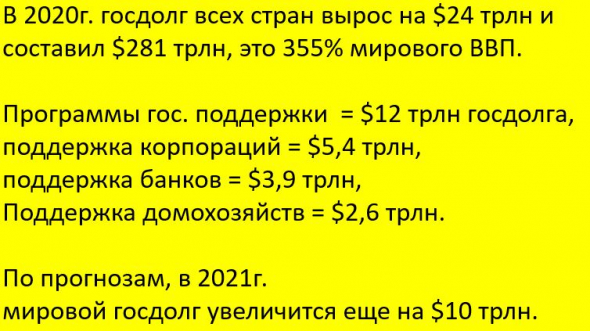

Растут гос. долги и корпоративные долги.

Растет инфляция.

По отчетам СОТ видно, что крупняк выходит из NASDAQ и DOW JONES о новых участников рынка.

В свежем обзоре рынков разбираю и тренды, и риски.

https://www.youtube.com/watch?v=lj1sPkfpgXY

Приглашаю на telegram.

https://t.me/OlegTrading

С уважением,

Олег.

Так как американцы 50% накоплений держат в ценных бумагах, то часть из пакета $1,9 трлн. будет на фондовом рынке.

С другой стороны:

P/E S&P500 уже 40 при среднем историческом 16 (исторический максимум был в 2009г. = 123).

В конгрессе США идет обсуждение новых налогов.

Растут гос. долги и корпоративные долги.

Уже сейчас у 25% компаний США (в России и в Европе % не меньше) налогооблагаемая прибыль меньше стоимости обслуживания долга.

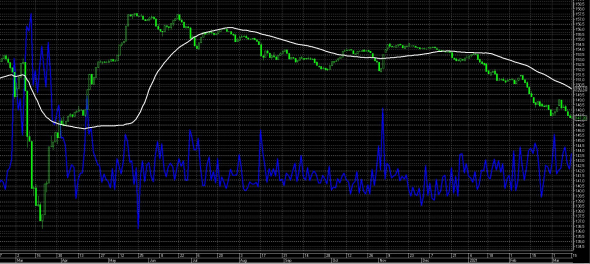

Индекс RGBI по дневным (индексы облигаций — это опережающие индикаторы рынков акций с лагом в несколько месяцев):

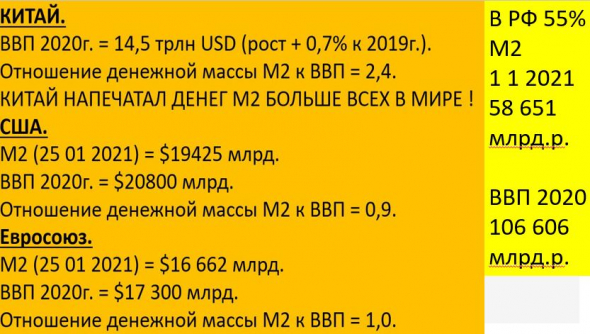

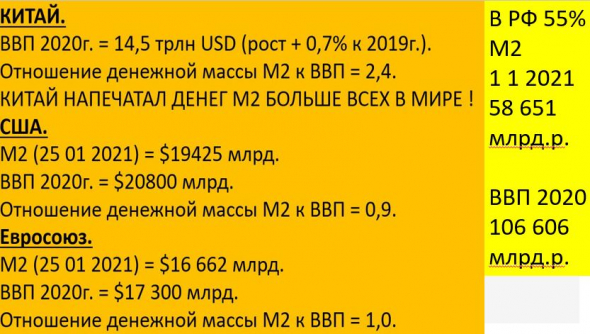

У всех стран растет показатель годовой ВВП к денежной массе М2.

Растет инфляция.

По отчетам СОТ видно, что крупняк выходит из NASDAQ и DOW JONES о новых участников рынка.

В свежем обзоре рынков разбираю и тренды, и риски.

https://www.youtube.com/watch?v=lj1sPkfpgXY

Приглашаю на telegram.

https://t.me/OlegTrading

С уважением,

Олег.

теги блога Олег Дубинский

- Brent

- Cftc cot

- CNYRUB

- EURUSD

- IMOEX

- NASDAQ

- rgbi

- S&P500

- S&P500 фьючерс

- Si

- акции

- банки

- башнефть

- брокеры

- БСП

- бюджет

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- денежная масса России

- денежно-кредитная политика

- дивиденды

- доллар

- доллар рубль

- Дональд Трамп

- евро

- золото

- ИИС

- инвестиции

- индекс доллара

- Индекс МБ

- индекс мосбиржи

- инфляция

- инфляция в России

- инфляция в сша

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- криптовалюта

- Лукойл

- М2

- М2 РФ

- м2 сша

- мирные переговоры

- ммк

- мобильный пост

- Мосбиржа

- московская биржа

- наличка

- наличные деньги

- Налогообложение на рынке ценных бумаг

- Нефть

- НЛМК

- Новатэк

- обзор рынка

- облигации

- отчеты МСФО

- офз

- ОФЗ облигации

- политсрач

- полюс

- Полюс Золото

- портфель

- портфель инвестора

- прогноз по акциям

- Роснефть

- РТС

- рубль

- рынки

- рынок

- санкции

- санкции США

- Сбер

- сбербанк

- СВО

- Северсталь

- СевСталь

- серебро

- Совкомфлот

- ставка

- ставка фрс сша

- ставка ЦБ РФ

- сургут

- сургутнефтегаз

- сша

- татнефть

- трейдинг

- Украина

- Физики

- форекс

- ФОРТС

- ФРС

- ФРС США

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

- юань

конечно, критерии оценки необходимы.

Хотя публичная отчетность каждой компании — это творчество финансистов этой компании.

Но критерии оценки, не смотря на все подтасовки, необходимы.

Думаю, P/E индекса все-таки объективнее, чем P/E составляющих индекс компаний.

конечно, но критерии оценки необходимы.

Для каждой отдельной компании — Вы правы,

потому что публичная отчетность каждой компании — это творчество финансистов этой компании.

Но критерии оценки, не смотря на все подтасовки, необходимы.

Думаю, P/E индекса все-таки объективнее, чем P/E составляющих индекс компаний.

Среднесрочно купил. Уже минимальный минус (т.к. курс 72,8).

Оценивать результативность лучше по долгосрочной доходности.

Youtube портфель в 2020г. + 70% (драг.металлы до августа ETF + ФОРТС, портфель апрель — июнь включительно).

домохозяйки — это сила! получили по 1400$ и раздавили крупняк

их десятки миллионов, этих домохозяек и не только.

Они помогут разгрузиться крупняку.