Блог им. Aleksey_M

Алроса. Обзор финансовых показателей 1-го квартала 2021 года

- 19 мая 2021, 11:06

- |

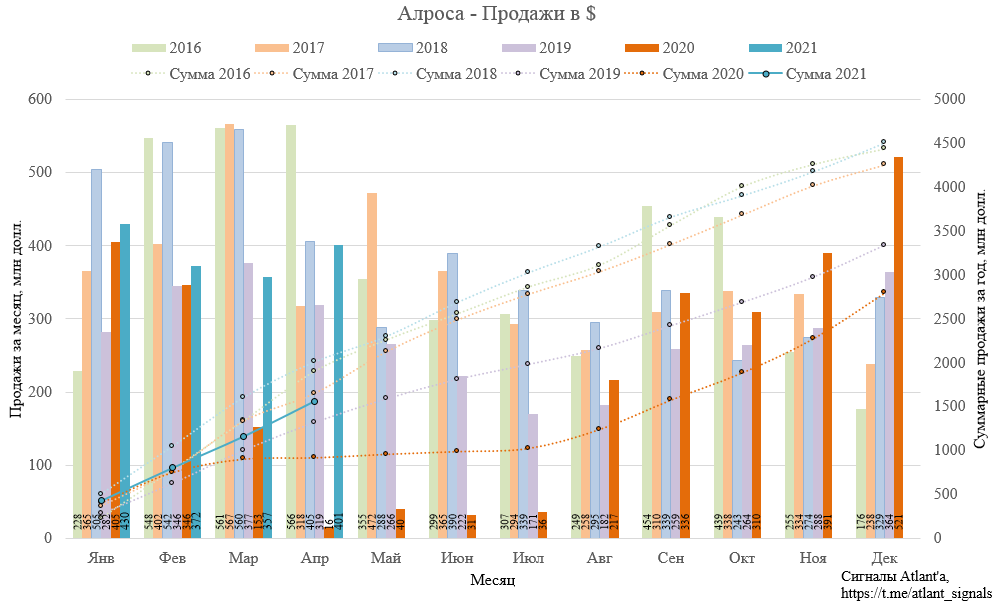

Алроса опубликовала финансовые результаты по МСФО за 1-й квартал 2021 года. Продажи компании за 1-й квартал были уже известны, поэтому справедливо было ждать хороший отчет.

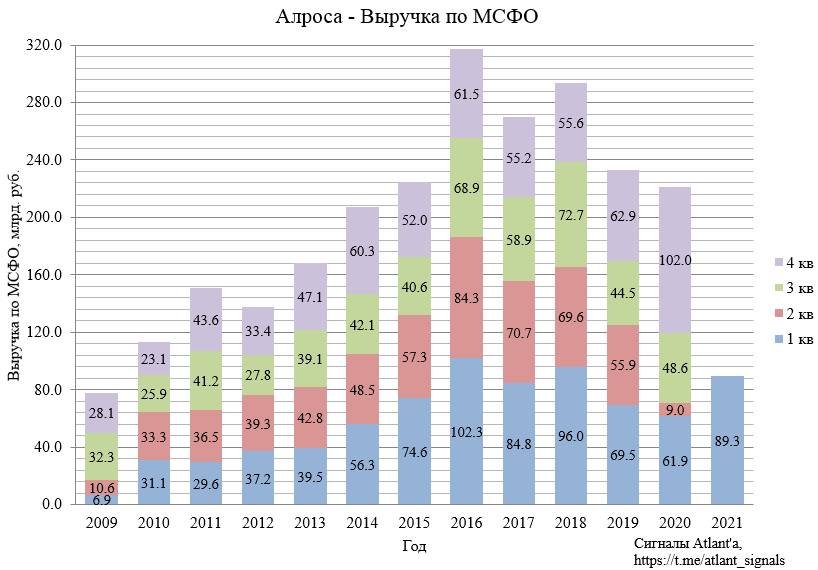

Выручка в 1-м квартале выросла на 44% относительно прошлого года и снизилась на 12% относительно предыдущего квартала.

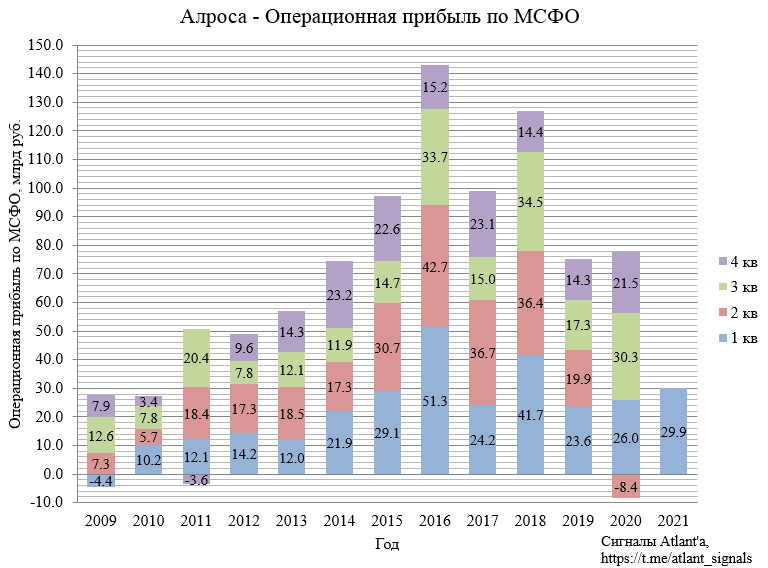

При этом операционная прибыль в 1-м квартале выросла на 15% относительно прошлого года, и на 39% относительно предыдущего квартала.

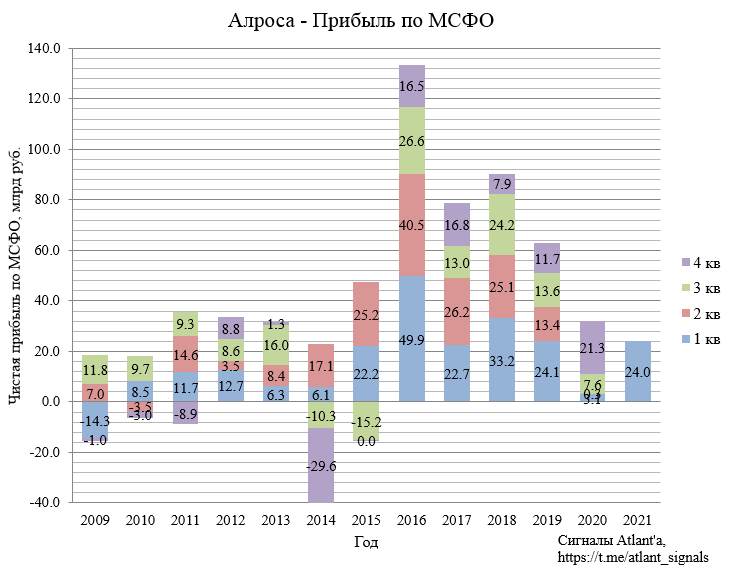

Прибыль в 1-м квартале выросла на 685% относительно прошлого года, и на 13% относительно предыдущего квартала.

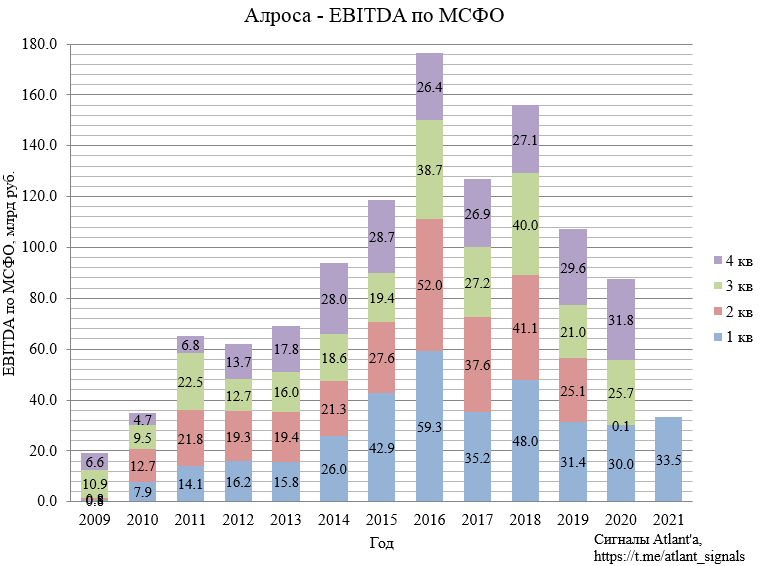

Показатель EBITDA в 1-м квартале вырос на 12% относительно прошлого года, и на 5% относительно предыдущего квартала.

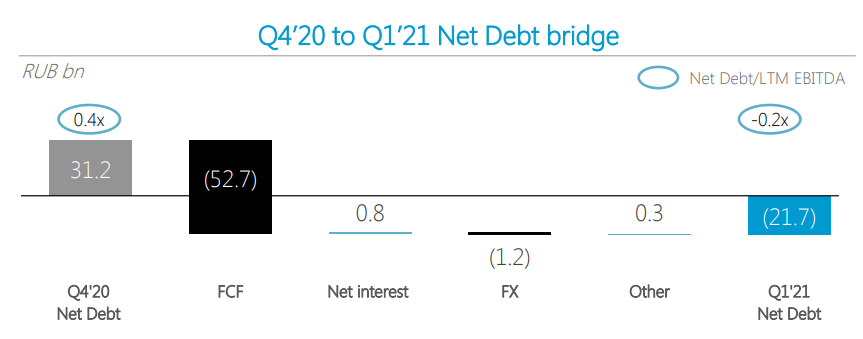

Чистый долг компании перешел в чистую денежную позицию в размере 21,7 млрд рублей.

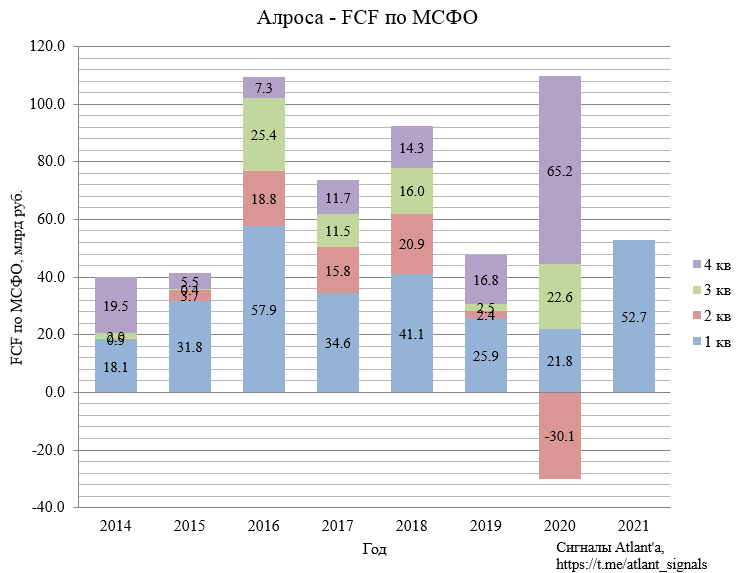

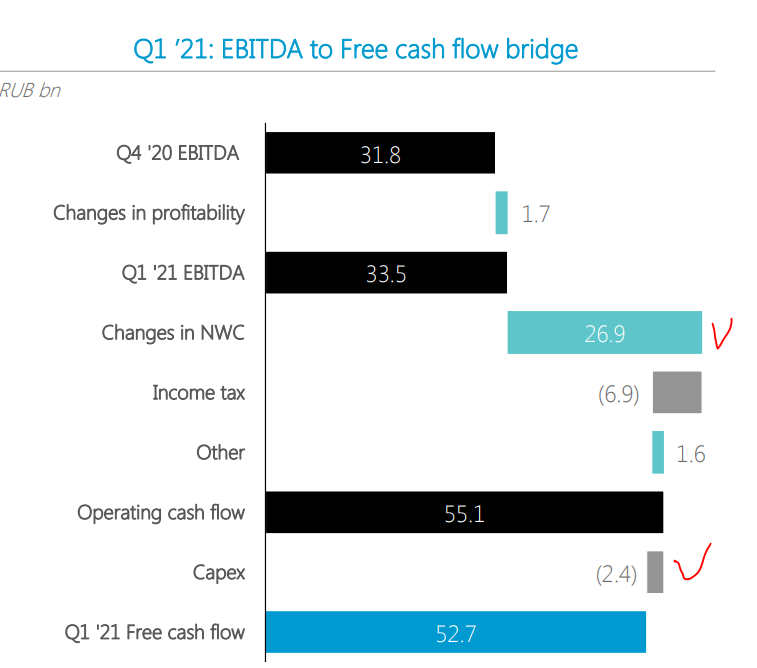

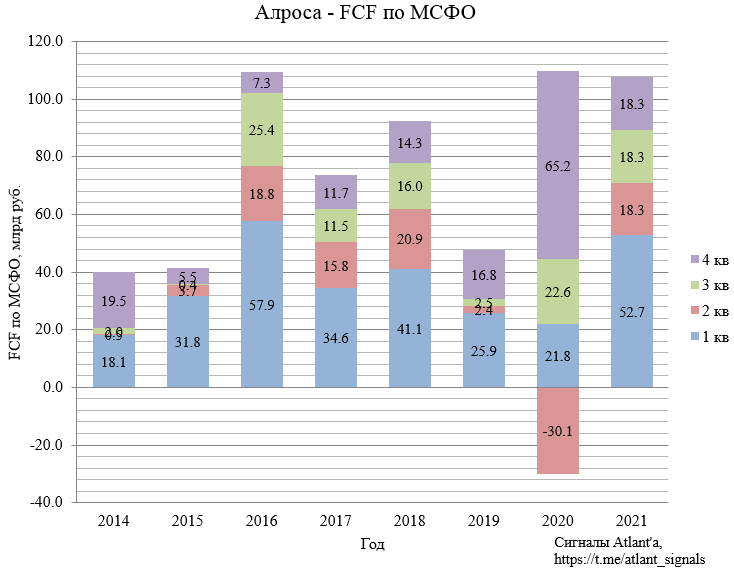

Свободный денежный поток второй квартал кряду остается высоким, составив 52,7 млрд рублей. Показатель вырос на 141% относительно прошлого года, но снизился на 19% относительно предыдущего квартала.

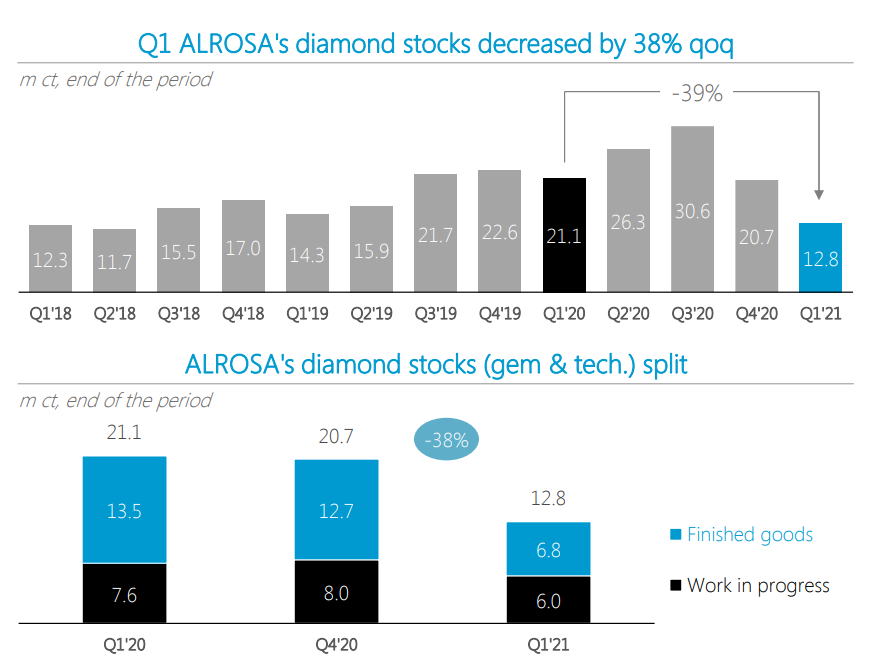

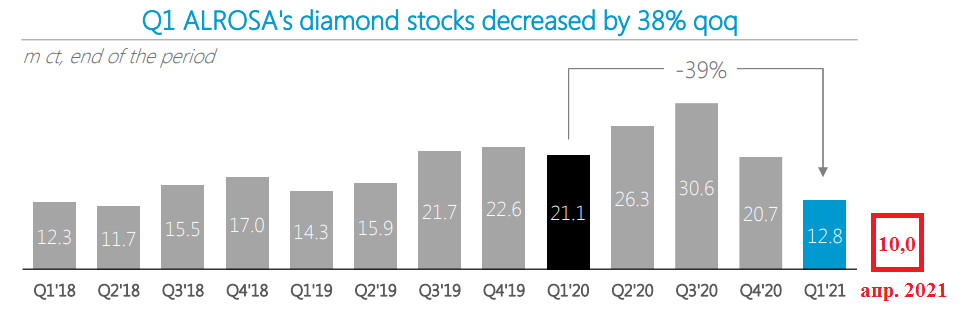

Рост FCF к прошлому году вызван сокращением запасов готовой продукции. За 1-й квартал запасы снизились с 20,7 млн карат до 12, 8 млн.

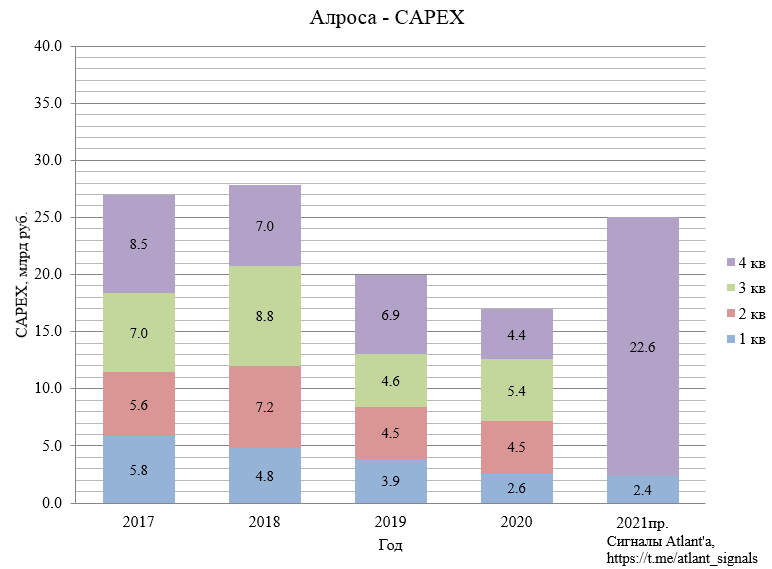

Снижение запасов принесло дополнительно 26,9 млрд рублей. Также положительное влияние оказали небольшие капитальные затраты в размере 2,4 млрд рублей.

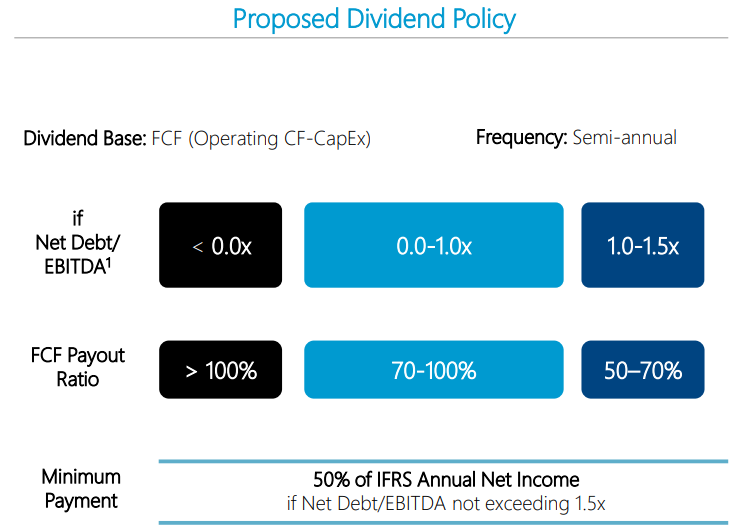

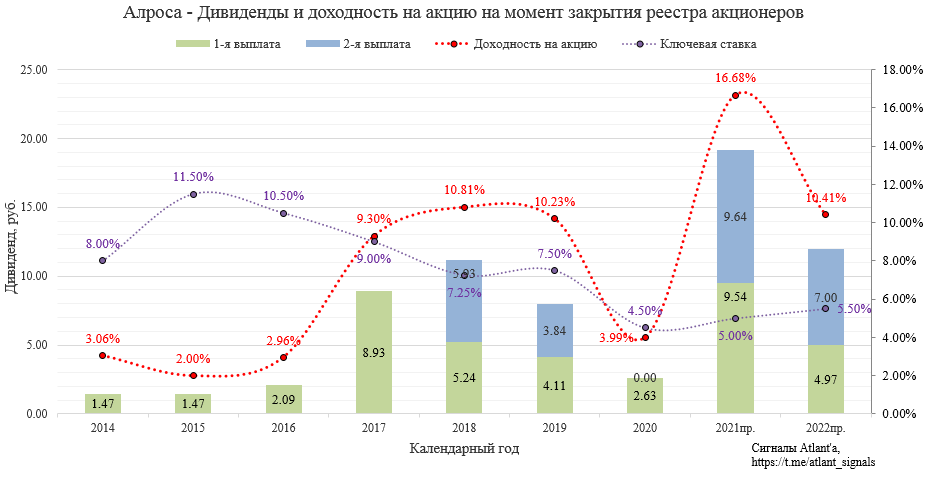

Новая дивидендная политика подразумевает выплату дивидендов в объеме более 100% от свободного денежного потока при отрицательном чистом долге. Так как выплата дивидендов за 2020 год приходится на 3-й квартал, то по итогам 1-го полугодия 2021 года чистый долг так и останется отрицательным. То есть при выплате 100% от FCF по итогам 1-го квартала компания заработала для акционеров дивиденд в размере 7,16 руб.

Очень хорошее начало года, но необходимо понимать, что будет дальше. Компания настроена позитивно:

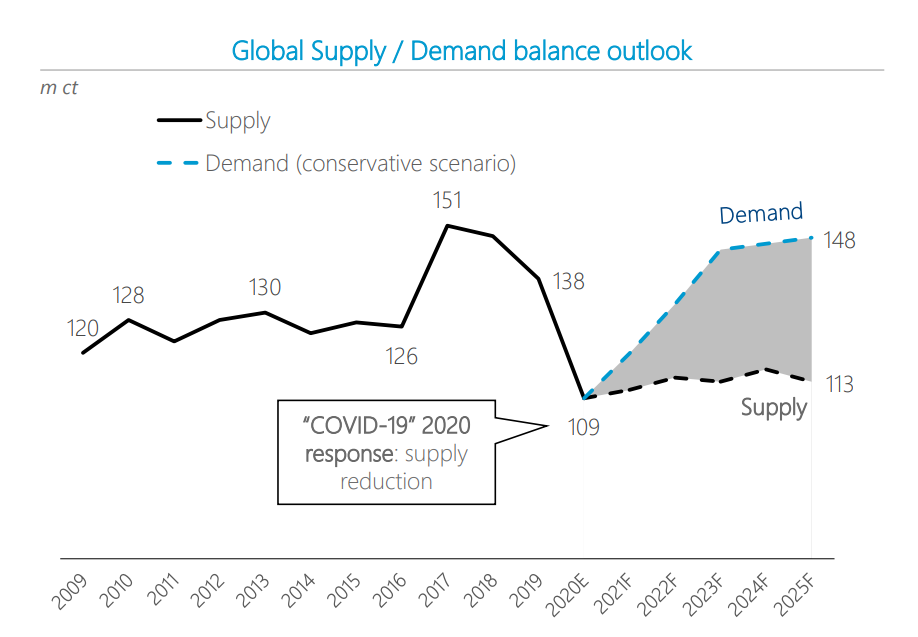

Наш взгляд на рынок конечного потребления остается оптимистичным, мы видим более быстрое, чем мы ранее предполагали, восстановление рынка, в то же время предложение алмазов ожидаемо сохраняется на уровнях 20% ниже допандемийных значений при низкой вероятности восстановления производства в среднесрочной перспективе.

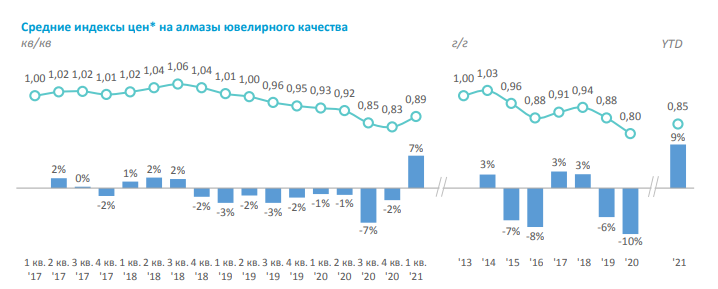

Цены при этом почти восстановились на доковидный уровень.

Индекс цен на алмазы также показывает, что в отрасли все хорошо и спрос толкает цены вверх. Данный график отлично коррелирует с состоянием дел на рынке алмазов.

Итак, менеджмент и индексы показывают, что на текущий момент в отрасли все хорошо. Попробуем сделать прогноз по оставшейся части года, основываясь на данных, которая предоставила компания.

Алроса планирует CAPEX в размере 25 млрд руб. по итогам года, то есть в оставшиеся кварталы будет потрачено в среднем по 7,5 млрд руб. По итогам прошлых лет видно, что со 2-го по 4-й квартал капитальные затраты приблизительно на одном уровне.

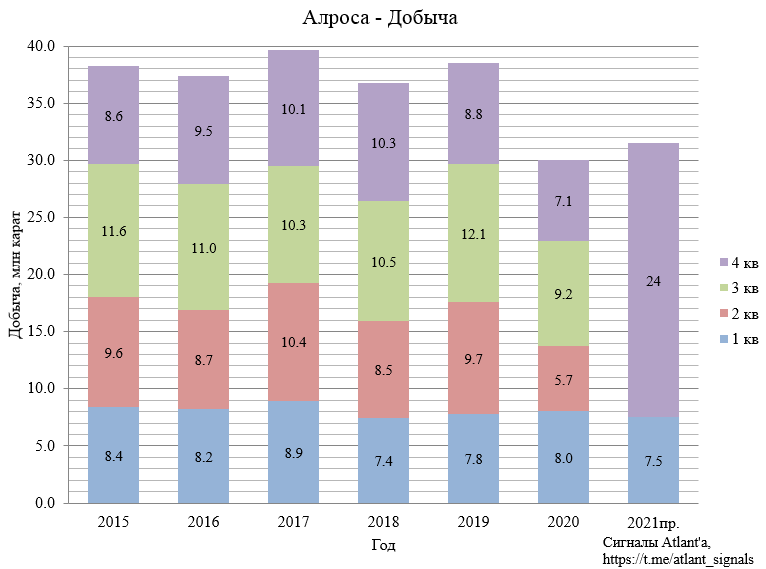

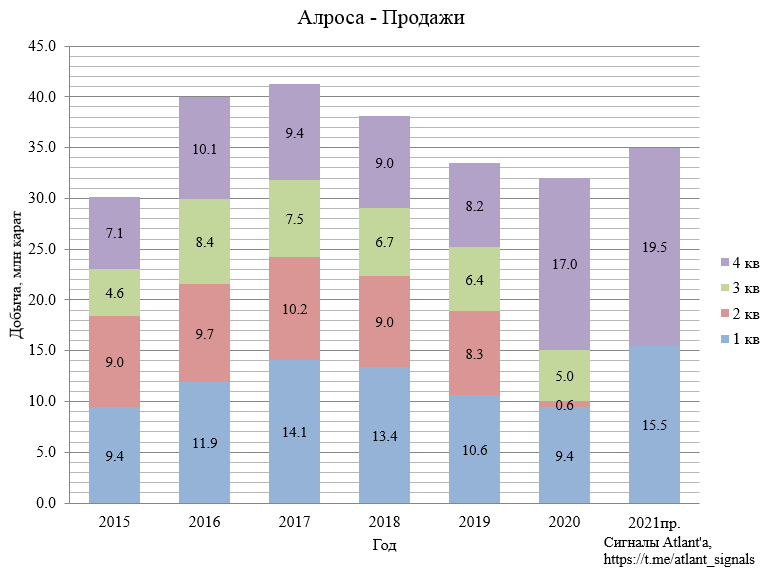

Добыча по итогам 2021 года составит 31,5 млн карат. При этом в 1-м квартале было добыто 7,5 млн, то есть в оставшиеся кварталы будет в среднем добыто по 8 млн карат — всего 24 млн. Как в добыче, можно заметить, что по итогам прошлых лет со 2-го по 4-й квартал было добыто алмазов приблизительно на одном уровне.

Теперь самое важное — продажи. Изначально компания планировала реализовать в 2021 году 35 млн карат, но сильное начало года привело к тому, что компания не стала ориентировать акционеров на конкретный объем продаж и ссылается на то, что он будет зависеть от реального рыночного спроса и наличия запасов алмазов.

Согласно статистике, со 2-го по 4-й квартал компания реализовывала стабильно больше 20 млн карат:

1) 2015 год — 20,7 млн карат;

2) 2016 год — 28,1 млн карат;

3) 2017 год — 27,2 млн карат;

4) 2018 год — 24,7 млн карат;

5) 2019 год — 22,8 млн карат;

6) 2020 год — 22,6 млн карат. 2020 год при этом не совсем релевантен из-за коронавируса.

Если верить комментариям менеджмента и ориентироваться на индекс алмазов, то спрос остается высоким во 2-м квартале. В условиях снижения предложения алмазов на 20% относительно 2019 года, то продажи Алросы в 3-м и 4-м квартале также должны оставаться хорошими. В таком случае реализация алмазов в оставшейся части года будет приблизительна равна добыче (24,7 млн карат — среднее значение продаж за 2015-2019 год для периода со 2-го по 4-й квартал), то есть влияния на оборотный капитал скорее всего не будет ни положительного, ни отрицательного.

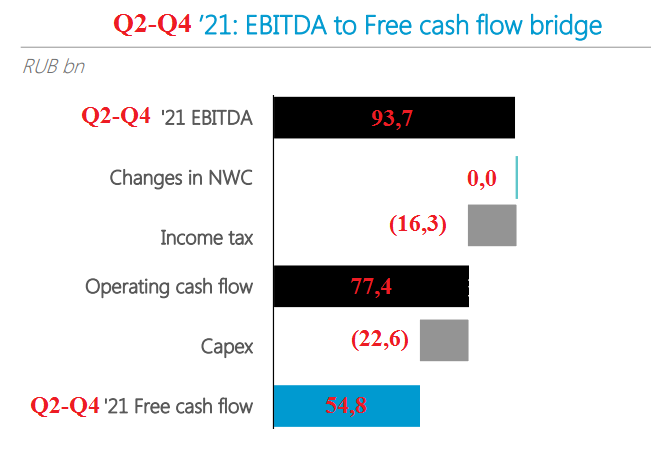

Построим приблизительную каскадную диаграмму для определения размера FCF за оставшиеся 3 квартала 2021 года.

Примем EBITDA за 2-4 кв. как среднее значение для аналогичного периода в предыдущие годы. Согласно статистике EBITDA была равна:

1) за 2015 год — 75,7 млрд руб.;

2) за 2016 год — 117,1 млрд руб.;

3) за 2017 год — 91,7 млрд руб.;

4) за 2018 год — 108,2 млрд руб.;

5) за 2019 год — 75,7 млрд руб.;

6) за 2020 год — 57,6 млрд руб. 2020 год при этом не совсем релевантен из-за коронавируса.

За 2015-2019 среднее значение показателя EBITDA за 2-4 кварталы составило 93,7 млрд рублей. Тогда прогноз по свободному денежному потоку на оставшиеся 3 квартала составит 54,8 млрд рублей, при этом величину налоговых отчислений брал как среднее значение за предыдущие годы для аналогичного периода.

Предположим, что 54,8 млрд рублей будут равномерно распределены со 2-го по 4-й квартал.

Менеджмент заявил, что запасы алмазов по итогам апреля снизились еще на 2,8 млн карат, то есть имеются предпосылки, что во 2-м квартале влияние оборотного капитала будет снова положительным.

СТОК АЛРОСА НА КОНЕЦ АПРЕЛЯ СНИЗИЛСЯ ДО МИНИМАЛЬНО ВОЗМОЖНЫХ 10 МЛН КАРАТ, БОЛЬШЕ СОКРАЩАТЬ НЕКУДА — CFO

Но мы консервативно подходим к расчету и этот нюанс опускаем.

Исходя из моего прогноза, дивиденд за 1-е полугодие составит 9,64 рубля. То есть внутри календарного 2021 года акционерам выплатят в июле 9,54 руб. и ещё 9,64 рубля осенью. За 2-е полугодие 2021 года дивиденды составят 4,97 рубля с выплатой летом 2022 года. В дальнейшем (с 2022 года) жду, что компания будет выплачивать акционерам 12 рублей (7+5).

1-я выплата на графике — это дивиденд за 2-е полугодие предыдущего года.

2-я выплата на графике — это дивиденд за 1-е полугодие текущего года.

Вчера снова увеличил позицию в акциях Алросы после отчета, очень неохотно они идут в рост, такое ощущение, что какой-то крупный инвестор все не может выйти. С учетом того, что в течение 2021 года будет выплачено более 19 рублей в виде дивидендов, акции должны стоить дороже текущих. Жду рост в район 135-150 рублей. При этом, чем ниже будет акция к моменту дивидендной отсечки, тем быстрее будет закрыт дивидендный гэп, так как следующие дивиденды также будут высокими.

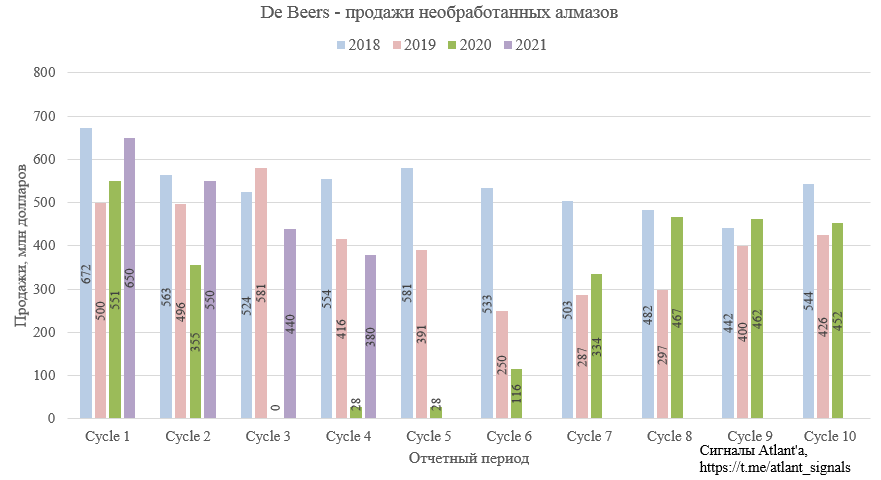

Для справки, обратим внимание на продажи De Beers в цикле продаж, проведенном в мае. Выручка составила 340 млн долларов, что на 8,6% ниже, чем в 2019 году, и на 13,7% ниже, чем продажи в цикле, прошедшем в конце марта.

Можно отметить, что к лету традиционно снижаются продажи в отрасли. При этом Алроса проводит свои аукционы гораздо удачнее конкурента.

Всем удачи и успехов!

P. S. Еще больше обзоров компаний вы можете найти в моем Telegram-канале

теги блога Алексей Мидаков

- Alliance Resource Partners

- ceix

- CONSOL Energy Inc

- Hallador Energy

- MVIS

- Peabody

- Peabody Energy Corporation

- Акции

- Алроса

- Анализ

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- Гапзром

- ГМК НорНикель

- график

- дивиденды

- Евраз

- коррекция

- крутое пике

- Кубаньэнерго

- Ленэнерго

- металлурги

- Мечел

- ММК

- мобильный пост

- мосэнерго

- МОЭСК

- МРСК

- МРСК Волги

- МРСК Северо-Запада

- МРСК СЗ

- МРСК Сибири

- МРСК Урала

- МРСК Центра

- МРСК Центра и Приволжья

- МРСК ЦП

- МРСК Юга

- натуральный газ

- Норильский Никель

- Норникель

- ОГК-2

- операционные результаты

- отчет

- отчеты РСБУ

- Портфель

- прогноз

- прогноз по акциям

- продажа

- Распадская

- Ребалансировка

- Россети Ленэнерго

- Россети Юг

- Сбербанк

- Северсталь

- Сети

- Сургутнетегаз ап

- Сургутнефтегаз

- ТГК-1

- ТРК

- уголь

- Угольщики

- ФСК Россети

А вот с этой оценкой я согласна.

А то вчера после отчета многие запели чуть ли не о 200 рублях за акцию, что, конечно же, излишне опасно оптимистично :)

Благодарю за умные мысли.

Тоже, с прошлого года увеличиваю % в портфеле.

Вот это аналитика!!! Охренительно!!! Алексей, возьмите в ученики!!!

Что надо изучить, чтобы такую аналитику составлять? Хоть бы конспект переписать.

Алексей Мидаков, не могу поверить, что можно разобраться в этом не имея специальных знаний.

Я не инженер, но некоторое малое отношение к математике имею.

Открываю статью на сайте www.ru.investing.com -смотрю и вижу, что это копирайт. Первая мысль--украли статью. Глядь, а автор Вы.

Да, пишу на инвестинге иногда)

Ответь, если не затруднит, на пару вопросов.

Ты строишь DCF модели?

Как взял налог 16,3 млрд?

Спасибо, что делишься своими наработками!