Блог им. Kaletnik

Кто быстрее – Ахиллес или черепаха.

- 08 июня 2021, 21:22

- |

Какая стратегия в опционах на большом временном отрезке ведет к успеху – рискованная с быстрым набором прибыли и неизбежными просадками или медленный рост на уровне безрисковой доходности в нашей экономике? Парадокс, что Ахиллес никогда не догонит черепаху, конечно, о другом. Но образ рискованного легконогого бегуна против никуда на спешащего пешехода с полной защитой хорошо отражает эти стратегии.

Сначала определимся, что понимать под успехом? Я бы определил его как стабильный доход в течение нескольких лет в размере, сравнимом с ростом индекса биржи, после вычета всех комиссий. Если еще учесть инфляцию, примем что валовый доход должен составлять около 50% годовых. Другими словами, наша цель – доход 1% в неделю.

Практика, как известно, критерий истины. На черепаху мне не жалко поставить 10000 рублей, которые уже лежат на счете у брокера. К тому же на такой сумме будут очень заметны комиссии.

Стратегия простая: продажа стрэнгла с хеджированием фьючерсом.

Да, я знаю, что продажа дальних краев это такой же моветон, как оператор GOTO в программировании. Но все потихоньку это делают)).

Мне же интересно, каков будет период полураспада счета.

В качестве ориентира для риска будем принимать во внимание волатильность, которую представим в необычном виде графика отклонений за неделю от пятницы до четверга. Вот как будет выглядеть такой график по фьючерсу BR за этот год:

С большой вероятностью экспирация происходит в диапазоне плюс минус 3 страйка от значения пятницы. Только

в двух случаях из 21 экспирация достигла 4 страйка, кстати в обе стороны. После сильного отклонения, как правило, следует некоторая релаксация.

Что можно сказать о предстоящей неделе? Скорее всего, значение уляжется в диапазон 2 страйка, и мы находимся в периоде релаксации. Конечно, всегда есть хуситы)), но у нас есть фьючерс.

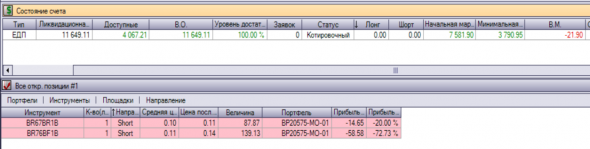

В общем, исходя из вышесказанного, сформирован портфель ( на 04.06.2021)

Итак, продали плюс минус 4 страйка от уровня пятницы. P/L на дату экспирации примерно 210.

В четверг подведем итог.