Блог им. InvestHero

Итоги заседания ЦБ — что ждать дальше?

- 24 июня 2021, 13:16

- |

11 июня состоялось заседание Совета директоров Банка России, на котором было принято решение о повышении ключевой ставки на 50 б.п. с 5,0 до 5,5%. На пресс-конференции Эльвира Набиуллина сказала, что Совет директоров обсуждал повышение сразу на 100 б.п. (1%), но решил не повышать так сильно, чтобы дать экономике адаптироваться. Учитывая такие дискуссии на прошедшем заседании, ждем повышения ставки в июле на 50 б.п.

В посте посмотрим:

- что нового появилось в пресс-релизе по итогам заседания;

- как отреагировали ОФЗ на повышение ставки;

- на вероятное будущее ключевой ставки;

- на предпочтительную дюрацию корпоративных облигаций.

Что нового было сказано

- Инфляция начнет снижаться осенью. По итогам 2021 будет выше апрельского прогноза Банка 4,7-5,2%. Возвращение к цели 4% прогнозируют во 2п22 (ранее — в середине 2022). В середине июня годовая инфляция составила 6,2%. По итогам июня прогнозируется 6,3% г/г.

- Возвращение к докризисному ВВП состоится уже во 2 кв. 21 (ранее — во 2п21). В 1 кв. 21 сокращение ВВП составило -0,7% г/г, во 2 кв. 21 ожидается +3,5-4,0% г/г и по итогам полного 2021 прогнозируется 3,8% г/г.

- Средний диапазон ключевой ставки за год в июле будет повышен с апрельского прогноза 4,8-5,4%. Как мы считали тут, при средней ставке 5,4% в 2021 году, ставка на конец года может вполне составить 6,75%. А с учетом повышения этого диапазона есть вероятность увидеть 7% в конце 2021 с дальнейшим снижением в 2022.

Также на пресс-конференции Эльвира Набиуллина напомнила, что нейтральная ДКП установлена при ключевой ставке 5-6% и инфляции 4%, что дает реальную ставку 1-2%. Но если инфляция повышена, то граница может быть выше. Это еще один аргумент в пользу повышения ставки до 7% при инфляции больше 6%. При этом даже при такой ставке политика Банка останется «мягкой», т.к. реальная ставка будет меньше целевой на 1-2%.

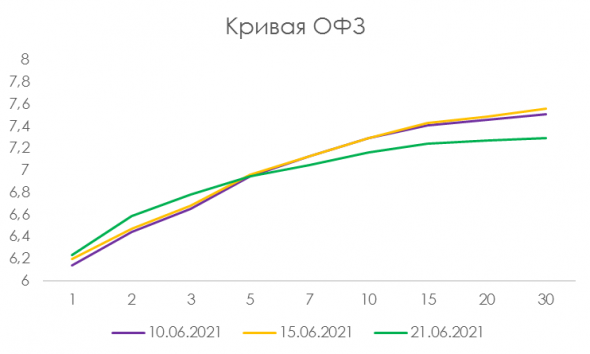

Реакция ОФЗ на повышение ставки

На графике видно, что после повышения ставки доходности ОФЗ незначительно выросли на коротком и длинном конце и не изменились на среднем. Такая скромная реакция говорит о том, что рынок ожидал такого развития событий, и повышение было уже в ценах.

А после встречи Путин-Байден в ОФЗ начались покупки на среднем и длинном конце из-за снижения геополитической напряженности и снижения доходности 10-летних казначейских облигаций США.

Также нерезиденты вернулись к покупкам ОФЗ, преимущественно на сроке до погашения от 8 лет и выше. По данным НРД, за минувшую неделю иностранные инвесторы вложили в российский госдолг 26 млрд руб. (неделей ранее был такой же результат). Это четвертый по величине недельный приток с начала года.

Это реакция на решительные действия нашего банка по ужесточению денежно-кредитной политики.

Что будет дальше

Сейчас есть аргументы за то, что если инфляция не начнет замедляться, то Банк России может поднять ставку до 7%, а если надо будет, то и выше. И это, конечно же, станет новым шоком для ОФЗ, и на таком решении ЦБР они просядут в цене.

Мы же считаем, что ставку до 6,00% поднимут в июле. А дальнейшие повышения могут быть не так очевидны по трем причинам:

- Инфляция начнет замедляться осенью (по прогнозам Банка России).

- Заметный эффект от изменения % ставок происходит с лагом в 3-6 кварталов.

- Третья волна COVID-19 в России: 22.06 зафиксирована максимальная смертность, начиная с февраля, а в Москве — рекорд по этому показателю. Уже вводится «бесковидный режим» для ресторанов и кафе, что, безусловно, негативно скажется на их финансовом результате, т.к. людям проще будет заказывать доставку.

Вести с полей: со слов знакомого терапевта, который уже больше года работает с COVID-19 в Москве, ситуация сегодня хуже, чем прошлым летом. В день в 1,5-2 раза больше вызовов. Если год назад 30 вызовов за день было много, то сейчас это ниже среднего, а порой доходит и до 50-60 вызовов. При этом 20-25% людей из тех, кто обращается — вакцинированы.

В таких условиях необходимо соблюдать баланс между контролем инфляции и восстановлением экономики. Если сильно закрутить гайки, то возросшие издержки бизнеса могут еще сильнее отразиться на инфляции, т.к. бизнес может повысить цены, переложив затраты на конечного потребителя. А слабые игроки, которые не смогут этого сделать, рискуют обанкротиться.

Поэтому с повышением ключевой ставки выше 6% Банк России может и повременить, что не так очевидно сейчас, и об этом говорят текущие доходности коротких ОФЗ, которые закладывают ставку 6,5%. Исходя из данных предположений, цены ОФЗ на сроке до 5 лет выглядят дешевыми.

Как поживают корпоративные облигации

Мы считаем, что сейчас можно увеличить дюрацию корпоративных бондов до 5 лет (раньше говорили про 3 года), т.к. предполагаем, что доходности ОФЗ на сроке до 5 лет могут снизиться, потянув за собой доходности корпоративных облигаций. Но покупать сегодня любые облигации с такой дюрацией не стоит, потому что кредитные спреды в большинстве бумаг узкие и не выглядят привлекательными для инвестирования в них.

Статья написана в соавторстве с аналитиком Виктором Низовым

теги блога Сергей Пирогов

- ЕС

- экономика

- Fix Price

- Henderson

- IMOEX

- Invest Heroes

- IPO

- IPO 2024

- Mail.Ru Group

- Ozon

- S&P500

- S&P500 фьючерс

- SPO

- Tesla

- Whoosh

- X5

- X5 Retail Group

- акции

- алроса

- аналитика

- Арктик СПГ-2

- Астра

- АФК Система

- банки

- белуга групп

- брокеры

- ВТБ

- Выборы США

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- Группа Позитив

- дивиденды

- доллар рубль

- Европа

- запрет на экспорт нефтепродуктов

- золото

- Израиль

- Инвестиции в недвижимость

- Индекс МБ

- инфляция

- инфляция в России

- Иран

- Китай

- ключевая ставка ЦБ РФ

- коронавирус

- лукойл

- льготная ипотека

- М.Видео

- Магнит

- медь

- Мечел

- ММК

- Московская Биржа

- МТС

- налогообложение на рынке ценных бумаг

- натуральный газ

- Нефть

- нлмк

- Новатэк

- обзор рынка

- Облигации

- опек+

- операционные результаты

- отчеты МСФО

- офз

- полиметалл

- полюс золото

- прогноз компании

- прогноз по акциям

- Распадская

- редомициляция

- роснефть

- русал

- самолет

- санкции

- санкции ЕС

- санкции США

- Сбербанк

- сделки M&A

- Северсталь

- Сегежа групп

- СПГ

- Сургутнефтегаз

- сша

- Татнефть

- тинькофф банк

- трейдинг

- форекс

- ФосАгро

- ФРС

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- цены на топливо

- экономика России

- экспорт нефти из России

- ЮГК Южуралзолото

- Яндекс