Блог им. wkpbro

Будущая доходность акций

- 28 сентября 2021, 13:38

- |

Так или иначе все частные инвесторы, которые поставили себе цель достичь финансовой независимости, рассчитывают на то, что фондовый рынок поможет сохранить и приумножить вложенные средства. Глядя на график индекса S&P500, как-то не очень верится в то, что какой-нибудь “черный лебедь” вообще может появиться и разрушить наши планы.

Как показал 2020 год, этот самый “черный лебедь” появляется оттуда, откуда совсем не ждешь. Потеря капитала не так страшна, как потеря здоровья или жизни. Заранее предугадать как поступить сегодня, чтобы через 20 лет оказаться “в шоколаде”, невозможно. Именно поэтому многие приверженцы FIRE по-прежнему продолжают использовать индексные фонды, как основной способ достижения своих целей. Это работало последние 100 лет, поэтому есть вера (но не уверенность) в то, что и в следующие десятилетия это окажется оптимальным способом накопления капитала.

Сегодня хочу поделиться переводом интересного поста из блога Джима Коллинза, который начал инвестировать в 1975 году и уже давно достиг финансовой независимости. Мне всегда интересно читать посты людей, которые не в теории, а на практике осуществили то, к чему я только стремлюсь.

Машина времени и будущая доходность акций (перевод поста)

В наши дни распространено мнение, что в следующие несколько десятилетий нам следует ожидать более скромной доходности от акций, чем в предыдущие десятилетия. На самом деле это мнение моего личного героя, основателя Vanguard и создателя индексных фондов Джека Богла. Но давайте вместе проведем небольшой мысленный эксперимент.

Предположим, что мы все вместе собрались за пивом или кофе в далеком 1975 году. Я выбрал 1975 год, потому что именно в этом году я начал инвестировать и в этом же году мистер Богл учредил первый индексный фонд. К тому же временной период получается в 40 лет (1975-2015).

Предположим, что кто-то из вас вздыхает и говорит что-то вроде этого:

«Я только что прочитал статью об этом парне Богле. Кажется, он только что создал такую штуку, которая называется индексным фондом. Идея заключается в том, что он будет покупать и удерживать все акции из индекса S&P 500, и просто отслеживать изменения в составе и весах, не прилагая усилий для того, чтобы превзойти сам индекс. Интересно, как это будет работать в течение следующих 40 лет?»

Так получилось, что я только что вернулся из 2015 года, воспользовавшись машиной времени. Интересно послушать что же произошло за эти 40 лет?

Как вы все знаете, президент Никсон отказался от привязки курса доллара к золоту, что увеличило рост инфляции. Оказывается, стало намного хуже, а в сочетании с застоем в экономике это привело к тому, что кто-то придумал новый термин: стагфляция. Ужасное название.

Состояние фондового рынка было настолько ужасным, что в 1979 году издание Business Week заявило о его крахе:

К началу 1980-х годов ставки по ипотеке превышали 15%.

Но затем, примерно в 1982 году, рынок акций развернулся и начал довольно удивительную бычью гонку. По крайней мере, до осени 1987 года и Черного понедельника…

Это было одно из крупнейших процентных падений в истории рынка. Это привело к довольно неприятной рецессии, которая продлилась до 1990-х годов.

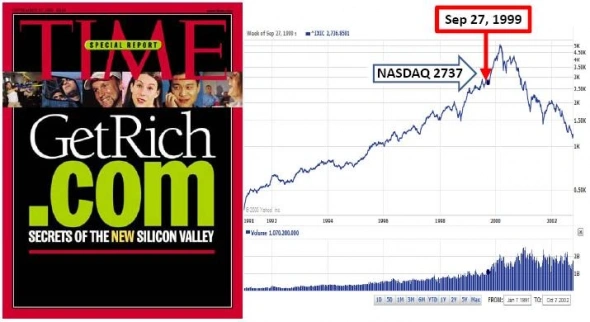

Далее на рынках начали происходить события, которые впоследствии привели к пузырю доткомов.

Как видите, это закончилось довольно плачевно.

Но все это было не так ужасно, как события 11 сентября 2001 г. (самое ужасное нападение на США со времен Перл-Харбора):

В свою очередь, это привело к тому, что США оказались втянутыми в две очень дорогостоящие (как в деньгах, так и в жертвах) войны – в Афганистане и Ираке, которые все еще продолжались, когда я сел в свою Машину времени в 2015 году.

В период между крахом доткомов, 11 сентября и последующими войнами экономика сильно пострадала. В ответ на это процентные ставки были снижены еще больше, и кредит стал еще более доступным.

Понадобится целая книга (или даже 12 книг), чтобы рассказать вам о том, что сделала со всем этим финансовая индустрия.

Достаточно сказать, что это привело к невероятному росту цен на жилье и ипотечному кризису 2008 года. Произошел крупнейший обвал фондового рынка со времен Великой депрессии…

Тогда рынок упал более чем на 50%, и казалось, что дна мы никогда не увидим. Но в 2009 году началось восстановление.

В 2015 году, когда я решил отправиться на Машине времени к вам, рынок снова растет.

Вы можете сказать:

«Вау! Какой ужасный 40-летний период!».

Да, действительно это так.

«Я полагаю, что новый индексный фонд S&P500 показал себя не лучшим образом за это время. Лучше держаться от него подальше».

Фактически, с 1975 по 2015 год он имел среднегодовую доходность чуть менее 12%.

«Несмотря на весь этот хаос? Ни за что не поверю! Теперь мы знаем, что ты просто подшучиваешь над нами, JL».

Итак, прогнозирую ли я 12% доходности в следующие 40 лет? Нет, конечно нет. Но я полагаю, что 12% годовых не требуют идеального Золотого Века. Процветание возможно, даже если на этом пути будут различные потрясения, войны, горе и экономические кризисы.

Оригинал статьи: здесь.

Дополню Джима Коллинза и скажу, что за период с 2015 по 2021 средняя годовая доходность индекса S&P500 составила более 12% без реинвестирования дивидендов и более 14% с реинвестированием дивидендов, не смотря на коронакризис. Но эта доходность без учета инфляции, а реальная доходность окажется скромнее.

Также как и Джим, я не считаю, что нужно рассчитывать и строить свои планы, опираясь на доходность в 12% годовых. Но стоять в стороне и бояться покупать индекс сейчас из-за возможных кризисов в будущем — это очень неразумно, особенно если принять во внимание опыт за последние 45 лет, о котором написал Джим.

Лучшего способа для достижения финансовой независимости, чем покупка акций или индексных фондов, я для не вижу. Способы может и есть, но тот риск, который в них заложен, меня не устраивает. Но для кого-то риск инвестиций даже в индексные фонды слишком велик (обычно эти люди приводят в пример индекс японского рынка Nikkei 225). Поэтому принимать решения и нести за них ответственность нужно каждому самостоятельно.

Взято из моего блога в Telegram.

- 28 сентября 2021, 14:12

теги блога wkpbro

- AKSP

- CAPE

- ETF

- fail

- finex

- FIRE

- FXUS

- gamestop

- interactive brokers

- s&p-500

- S&P500

- SBSP

- simply wall street

- Virgin Galactic

- акции

- Акции РФ

- акции США

- банки

- банкроство

- блогеры

- брокеры

- Газпром

- деньги

- Дивидендные акции

- дивиденды

- долгосрочное инвестирование

- доллар

- заморозка

- инвестирование в акции

- инвестиции

- индексное инвестирование

- интервью

- итоги 2020

- казино

- капитал

- кризис

- криптовалюта

- КэШ

- лохотрон

- маржин колл

- миллион

- миллионер

- ММВБ

- мошеничество

- новости

- обвал

- обзор рынка

- оценка акций

- падение

- пассивное инвестирование

- пассивный доход

- Пенсия

- перевод

- платный сервис

- портфель

- прогноз по акциям

- профессионализм

- профессия

- пульс

- работа

- развод на деньги

- ранняя пенсия

- рубль

- сегрегированные счета

- СПБ биржа

- сша

- Тинькофф

- тинькофф банк

- Тинькофф Инвестиции

- торговые сигналы

- точка входа

- трейдинг

- Универ Капитал

- финансовая пирамида

- финансовый кризис

- финансы

- хайп