Блог им. Aleksey_M

ММК. Обзор финансовых показателей за 3-й квартал 2021 года

- 08 ноября 2021, 23:33

- |

ММК опубликовала финансовые результаты за 3-й квартал 2021 года.

В обзоре операционных показателей я сделал прогноз финансовых результатов компании, который оказался более оптимистичным, чем отчет.

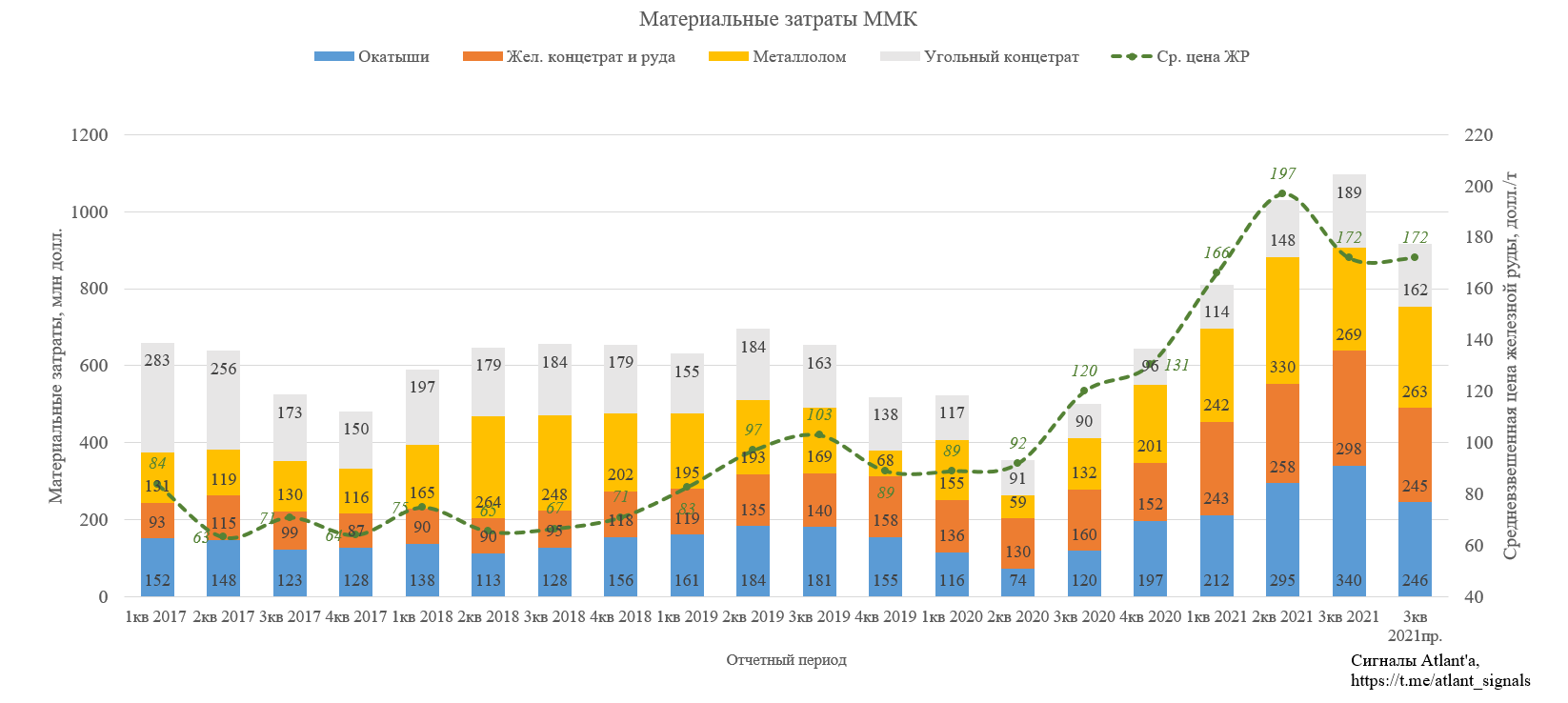

Для начала обратим внимание на изменение величины материальных затрат. Мой прогноз предполагал снижение себестоимости относительно 2-го квартала в связи с уменьшением объема продаж, но вместо этого себестоимость выросла. Во многом рост себестоимости был вызван увеличением затрат на железорудное сырье (ЖРС), хотя цены на нее в РФ не изменились относительно предыдущего квартала. Возможно рост был вызван тем, что особенность контрактов по ЖРС отразила состоявшийся во 2-м квартале рост на этот вид сырья с лагом в квартал.

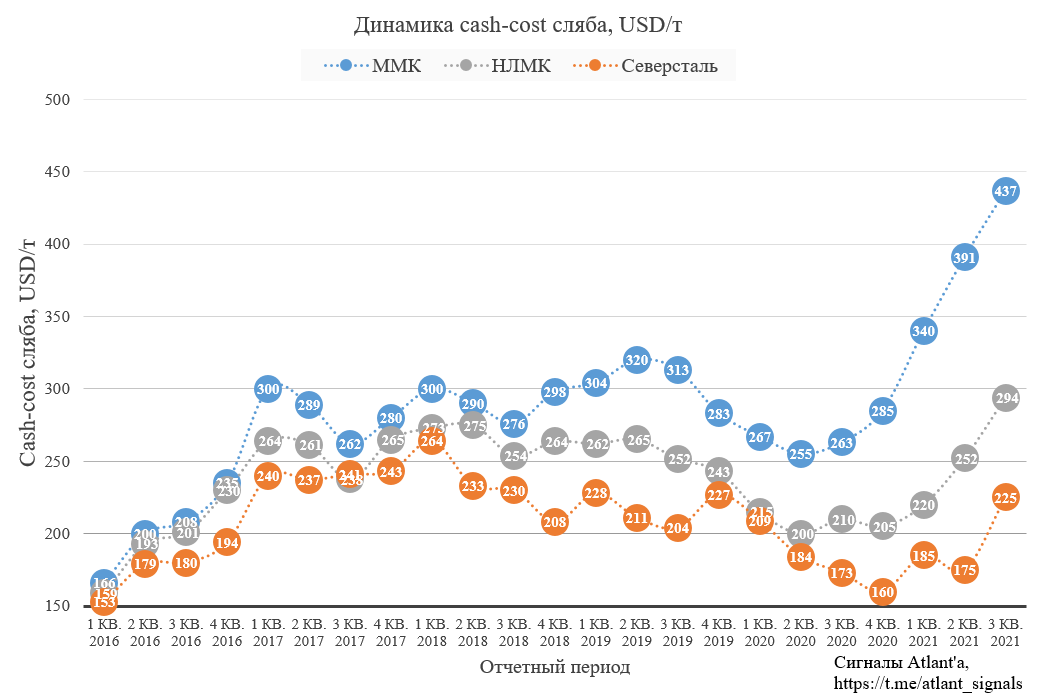

Рост себестоимости изготовления сляба составил 46 долларов, что в абсолютных величинах близко к росту себестоимости у конкурентов. В процентном выражении увеличение cash-cost составило 12%, что меньше, чем у конкурентов: у НЛМК — 17%, у Северстали — 29%.

Перейдем к финансовым показателям.

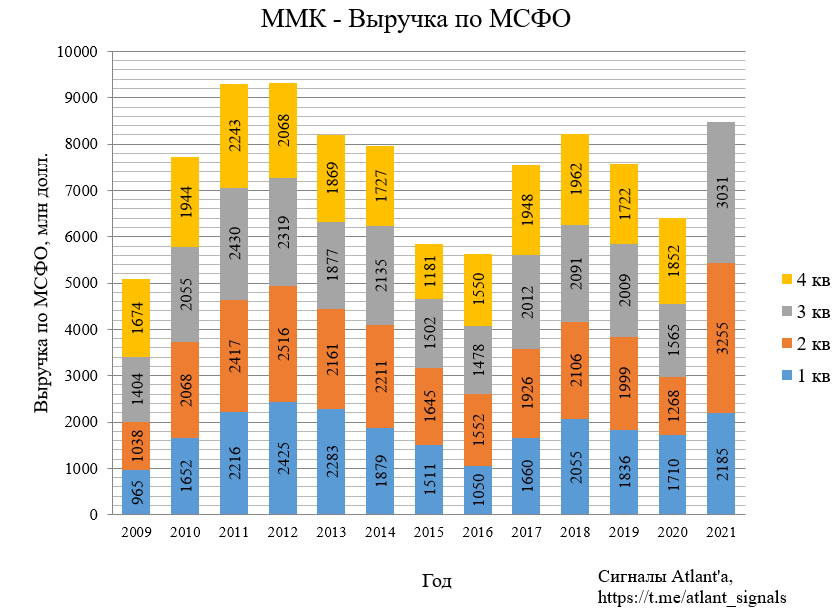

Выручка составила 3031 млн долларов (мой прогноз был 3039 млн) и снизилась на 6,9% относительно 2-го квартала 2021 года, но выросла на 93,7% относительно 3-го квартала 2020 года.

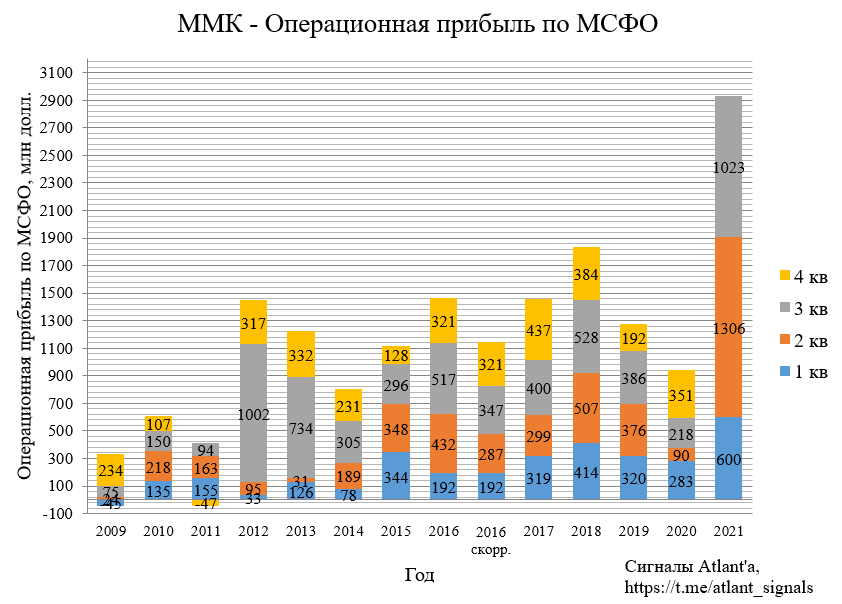

Операционная прибыль составила 1023 млн долларов (мой прогноз был 1178 млн) и снизилась на 21,7% относительно 2-го квартала 2021 года, но выросла на 369,3% относительно 3-го квартала 2020 года. Расхождение с моим прогнозом вызвано тем, что я закладывал меньшую себестоимость. По этой причине и последующие показатели оказались ниже моих расчетов.

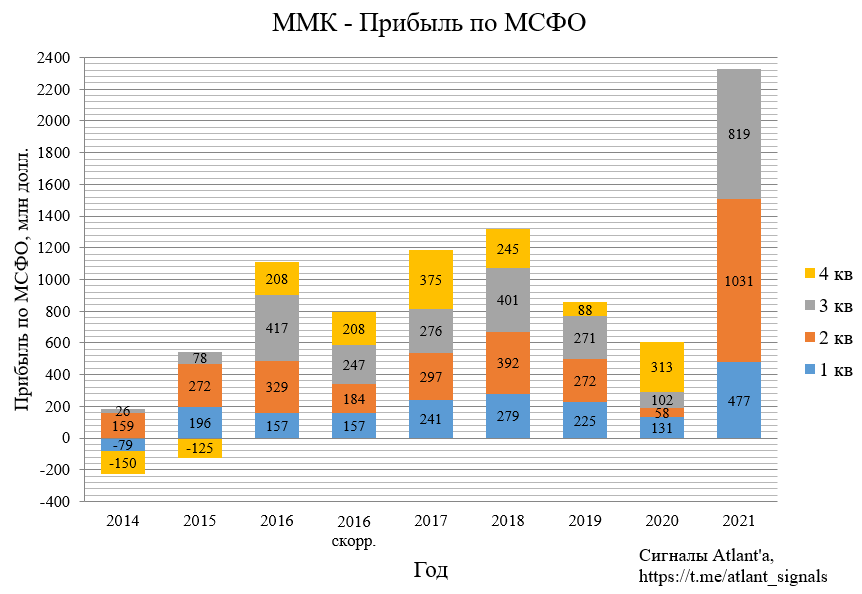

Прибыль составила 819 млн долларов (мой прогноз был 881 млн) и снизилась на 20,6% относительно 2-го квартала 2021 года, но выросла на 702,9% относительно 3-го квартала 2020 года.

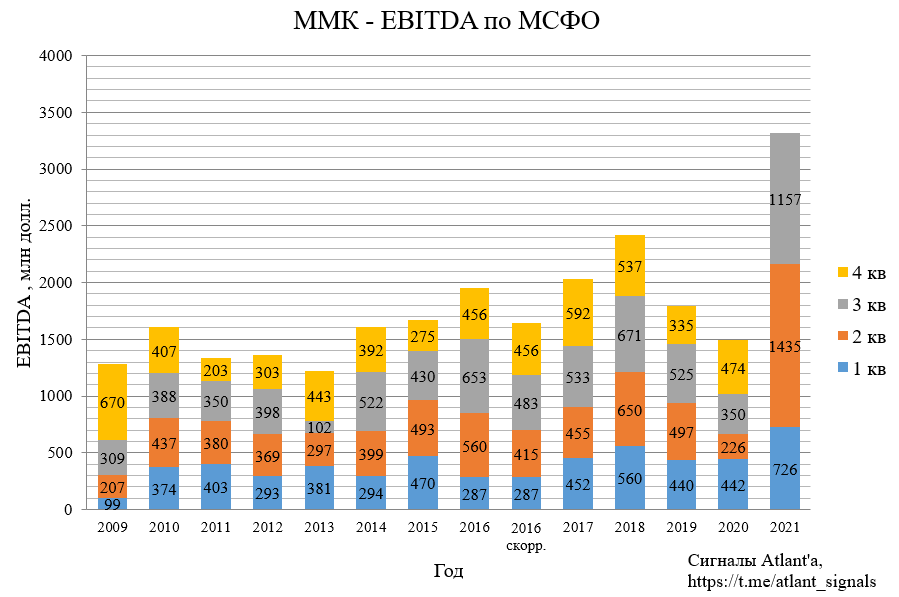

Показатель EBITDA составил 1157 млн долларов (мой прогноз был 1302 млн) и снизился на 19,4% относительно 2-го квартала 2021 года, но вырос на 230,6% относительно 3-го квартала 2020 года.

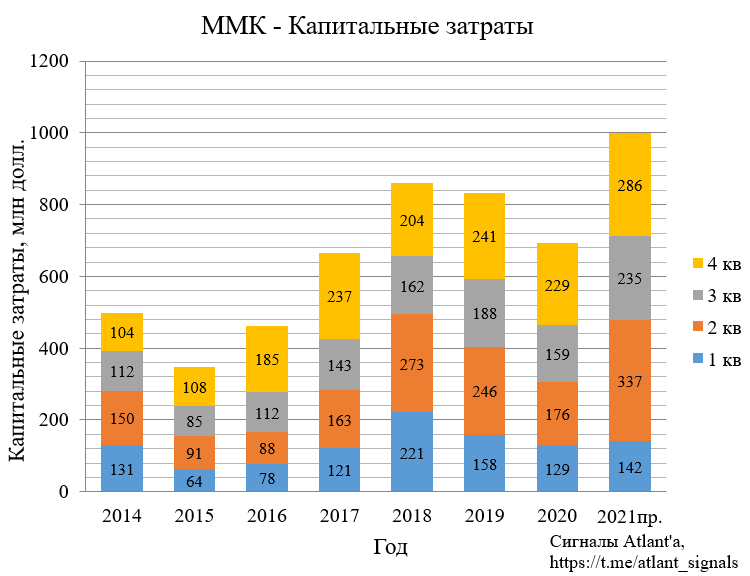

Капитальные затраты составили 235 млн долларов против закладываемых мной 220 млн. Планируемые капитальные затраты в 2021 году 1000 млн долларов, следовательно, в 4-м квартале CAPEX будет равен 286 млн долларов.

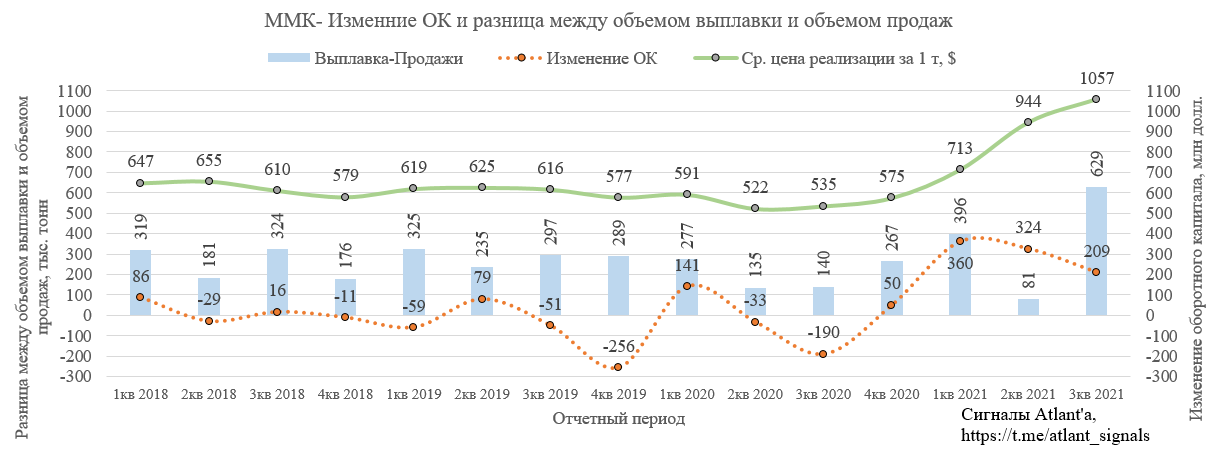

Чистый оборотный капитал вырос в связи с увеличением экспортных продаж с более длительными сроками доставки на фоне высоких мировых цен на сталь и основные сырьевые ресурсы, а также запуском литейно-прокатного модуля на турецком активе. В итоге отток составил 209 млн долларов против 341 млн, которые я закладывал.

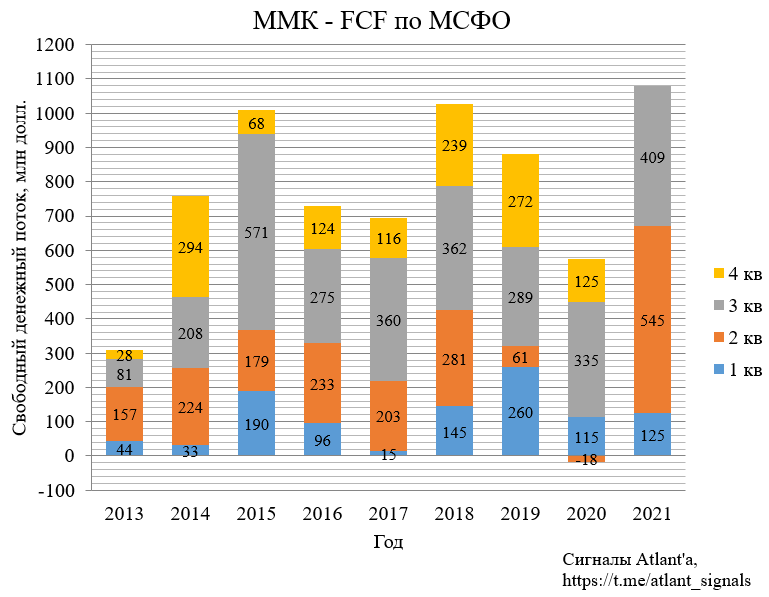

В итоге свободный денежный поток составил 409 млн долларов (мой прогноз был 522 млн) и снизился на 25,0% относительно 2-го квартала 2021 года, но вырос на 22,1% относительно 3-го квартала 2021 года.

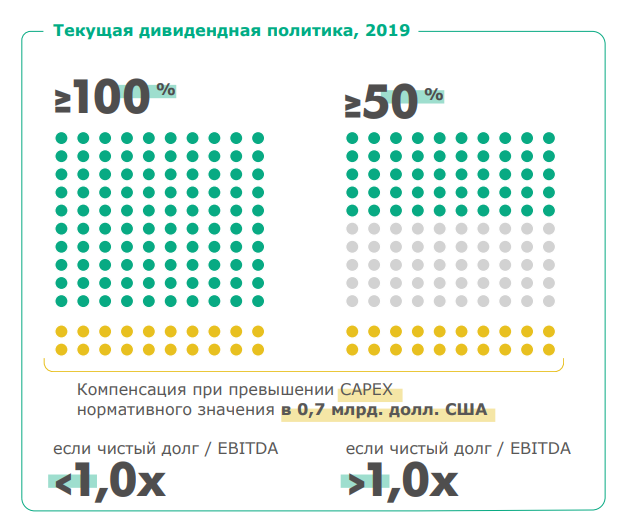

ММК направит по итогам 3-го квартала 100% FCF на дивиденды, не сделав корректировку на экстракапекс за этот период (60 млн долларов). Напомню, что ранее компания заявляла, что не будет снижать дивидендную базу в случае, если капитальные затраты по году составят более 700 млн долларов, то есть все, что выше 175 млн долларов капитальных затрат в квартал не должно влиять на размер дивидендов. Возможно, это следствие недовольства Правительства высокими дивидендами металлургов и больше такой корректировки не будет. Посмотрим, как компания выплатит дивиденд за 4-й квартал.

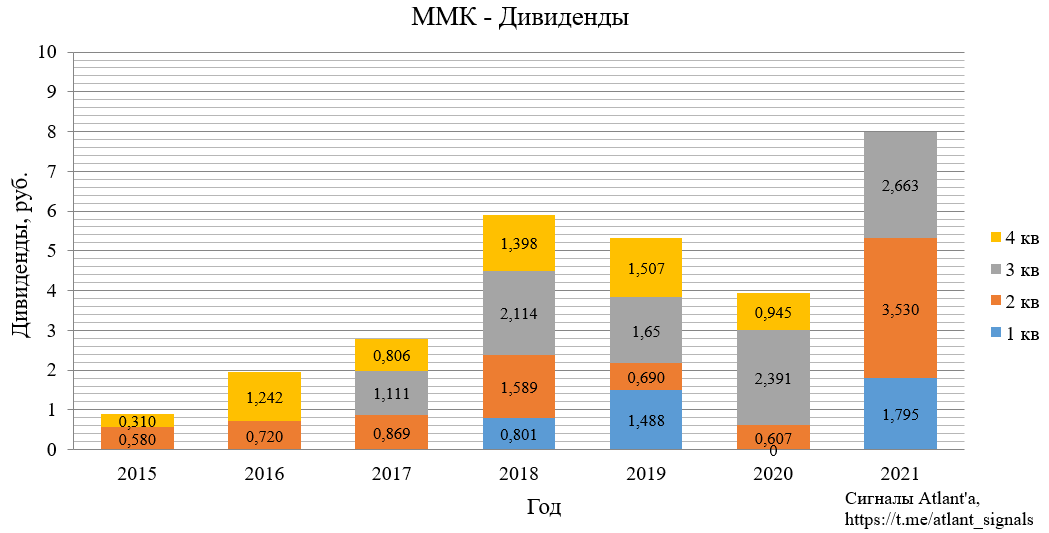

В итоге дивиденд за 3-й квартал составляет 2,663 рубля на акцию (мой прогноз 3,347), текущая доходность 4,15%.

ММК не сумел в полной мере воспользоваться высокими ценами в 3-м квартале, как следствие его результат выглядит слабее, чем у конкурентов. Ближайший дивиденд не способствовал росту котировок, необходимых для включения в индекс MSCI в ноябре 2021 года, что откладывает данное событие до мая 2022 г. При этом котировки, необходимые для попадания в индекс будут в диапазоне 65-70 рублей. Тут уже менеджменту придется постараться, так как непопадание в мае ставит под большое сомнение дальнейшее будущее компании в индексе.

— цены реализации в 4-м квартале будут на 20% ниже, чем 3-м квартале;

— объем продаж восстановится до величин 2-го квартала 2021 года (заявление менеджмента);

— себестоимость одной тонны снизится на 3% благодаря снижению цен на руду;

— капитальные затраты в 4-м квартале составят 286 млн долларов;

— оборотный капитал снизится на 250 млн долларов благодаря распродаже запасов и снижению цен на продукцию.

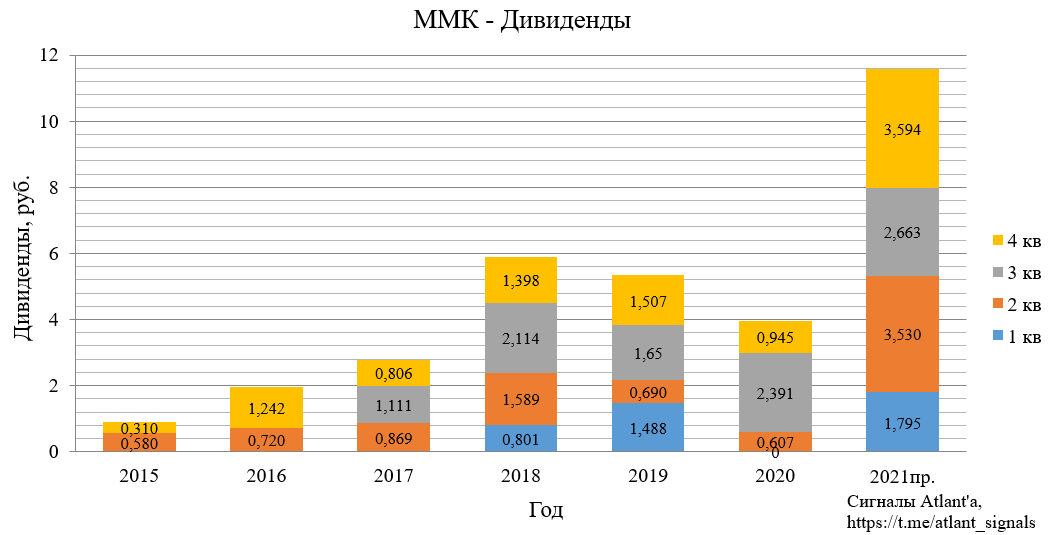

Тогда EBITDA в 4-м квартале составит 810 млн долларов, а свободный денежный поток 564 млн долларов, что эквивалентно дивиденду в размере 3,594 рубля. При этом компания не будет делать поправку на экстракапекс. Если прогноз верен, то данного дивиденда будет достаточно для поддержания котировок на высоком уровне, и компания попадет в индекс.

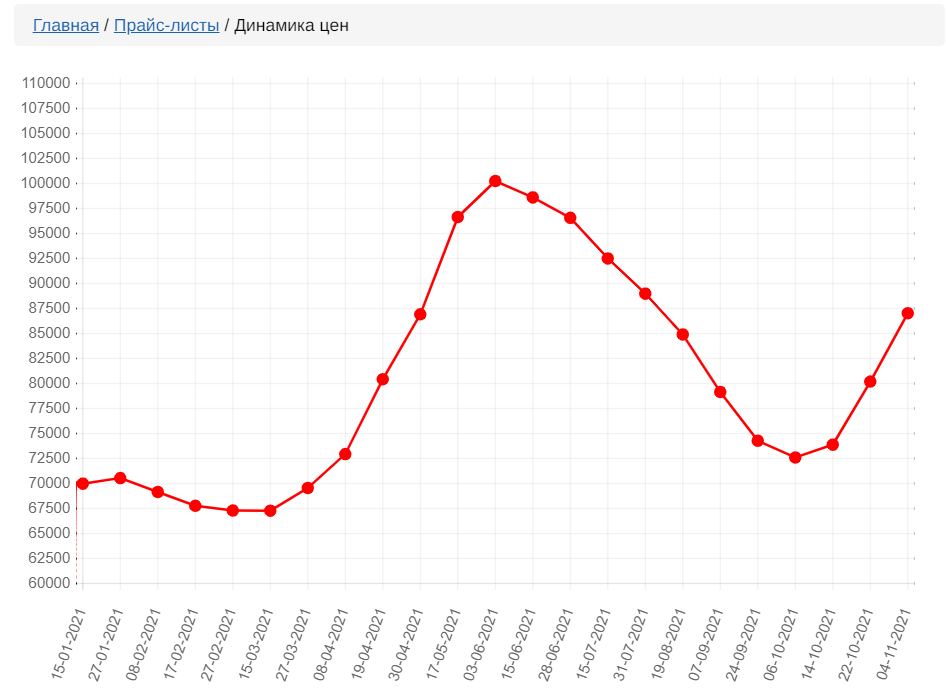

Цены на сталь в России продолжают восстанавливаться после 3-х месячного падения. На данный момент индекс цен на уровне конца июля-начала августа.

Продолжаю держать акции с оглядкой на цены в металлоторговле. Возможно буду акционером до включения в индекс в мае.

P. S. Еще больше обзоров компаний вы можете найти в моем Telegram-канале

теги блога Алексей Мидаков

- Alliance Resource Partners

- ceix

- CONSOL Energy Inc

- Hallador Energy

- MVIS

- Peabody

- Peabody Energy Corporation

- Акции

- Алроса

- Анализ

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- Гапзром

- ГМК НорНикель

- график

- дивиденды

- Евраз

- коррекция

- крутое пике

- Кубаньэнерго

- Ленэнерго

- металлурги

- Мечел

- ММК

- мобильный пост

- мосэнерго

- МОЭСК

- МРСК

- МРСК Волги

- МРСК Северо-Запада

- МРСК СЗ

- МРСК Сибири

- МРСК Урала

- МРСК Центра

- МРСК Центра и Приволжья

- МРСК ЦП

- МРСК Юга

- натуральный газ

- Норильский Никель

- Норникель

- ОГК-2

- операционные результаты

- отчет

- отчеты РСБУ

- Портфель

- прогноз

- прогноз по акциям

- продажа

- Распадская

- Ребалансировка

- Россети Ленэнерго

- Россети Юг

- Сбербанк

- Северсталь

- Сети

- Сургутнетегаз ап

- Сургутнефтегаз

- ТГК-1

- ТРК

- уголь

- Угольщики

- ФСК Россети

Если посмотреть в отчет, то там большая разница между произведенной и проданной продукцией, а сама компания указывает про более длинные сроки поставки на экспорт.

Так что скорее всего этот объем — отгруженный в 3 квартале ( но недоехавший до покупателя), станет выручкой в четвертом.

Плюс как Вы верно заметили, ЖРС упал, а сляб почему то вырос, значит есть лаг в цене, т.е. в 4 квартале материальные затраты могут снизится.