Блог им. FINEX_ETF

7 бесплатных сервисов FinEx ETF для инвесторов

- 24 декабря 2021, 16:35

- |

Чтобы правильно подобрать портфель, нужно не только учесть цель инвестиций, срок и свой риск-профиль, но и оценить возможную доходность инвестиций, решить, какие доли отводить разным инструментам и какие бумаги выбрать. Звучит как-то сложно. Но на практике можно использовать специальные сервисы, которые сделают все расчеты. На сайте FinEx ETF их семь. Рассказываем, как они устроены.

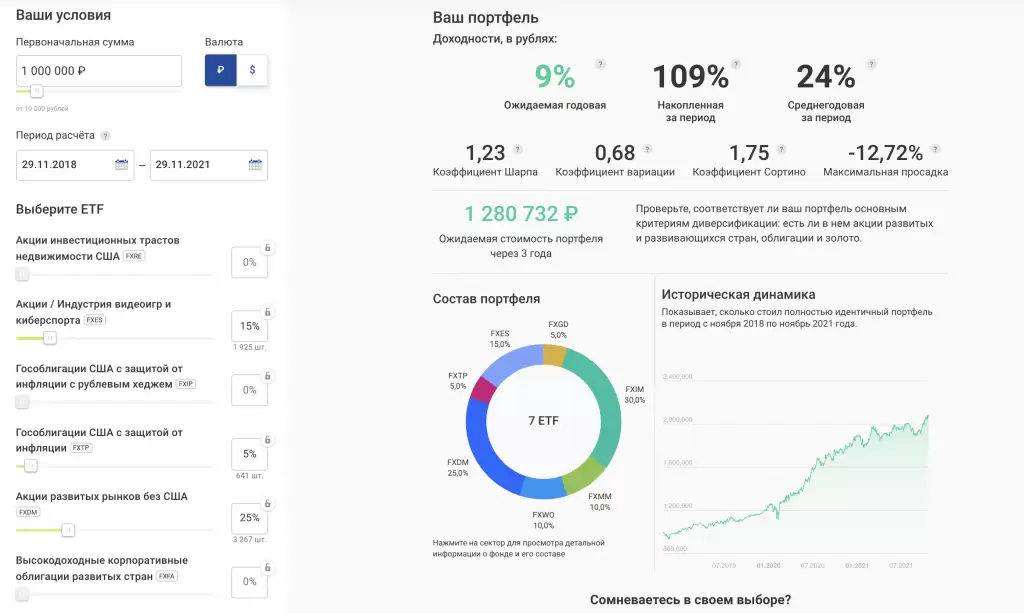

1. Конструктор портфеля

Этот инструмент позволяет составить виртуальный портфель ETF и оценить его результаты (провести бэктестинг портфеля). Можно включить в портфель разные ETF в любом соотношении и посмотреть его ожидаемую доходность в будущем. Расчет делается на основе исторических данных о стоимости идентичного портфеля в прошлом.

Кому подойдет

Конструктор будет полезен инвесторам, которые хотят сами контролировать наполнение своего портфеля.

Как пользоваться

Задайте сумму инвестиций и валюту портфеля (это валюта, в которой будут рассчитываться все показатели. Доллары обычно выбирают, если инвестиционная цель в долларах), выберите период для анализа, а дальше — двигайте ползунки напротив каждого фонда. Конструктор сам рассчитает количество бумаг с учетом суммы вложений и выбранной для каждого фонда доли.

В поле справа появится график изменения стоимости такого портфеля за выбранный период и другие показатели:

- ожидаемая доходность,

- накопленная доходность за период,

- среднегодовая доходность,

- стоимость портфеля в конце периода.

Продвинутым инвесторам будет полезно посмотреть на коэффициенты Шарпа и Сортино, коэффициент вариации и максимальную просадку. Коэффициенты показывают отношение риска к доходности портфеля. Чем выше коэффициенты Шарпа и Сортино, тем выше доходность на единицу риска, а чем ниже коэффициент вариации, тем меньше риска на единицу доходности.

Все расчеты с количеством бумаг каждого фонда можно отправить себе на почту. Купить ETF можно на Московской бирже через своего брокера.

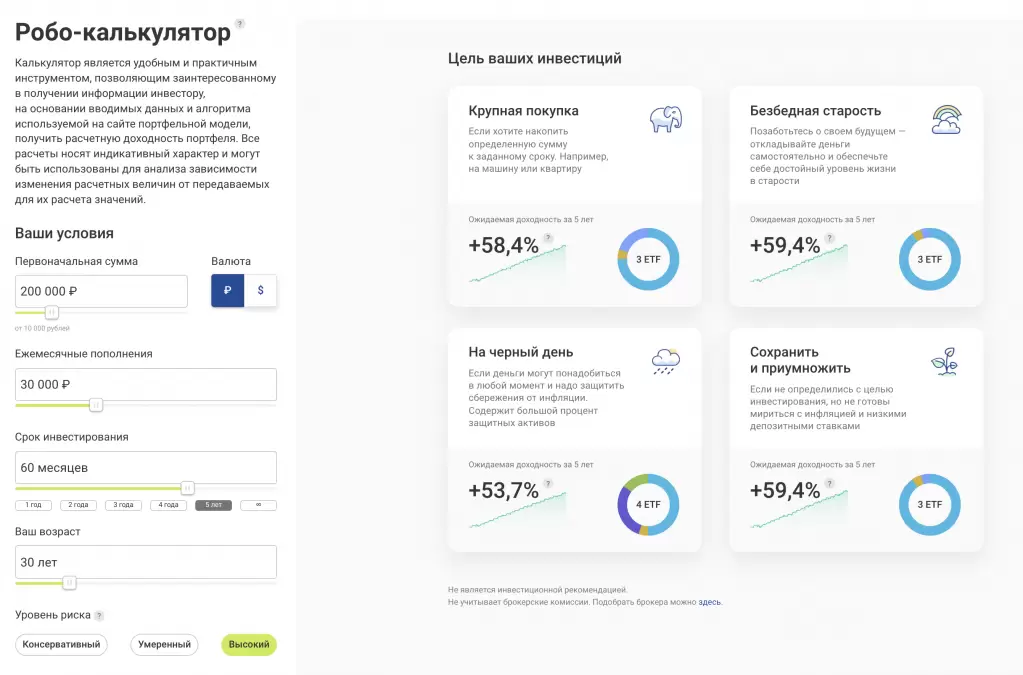

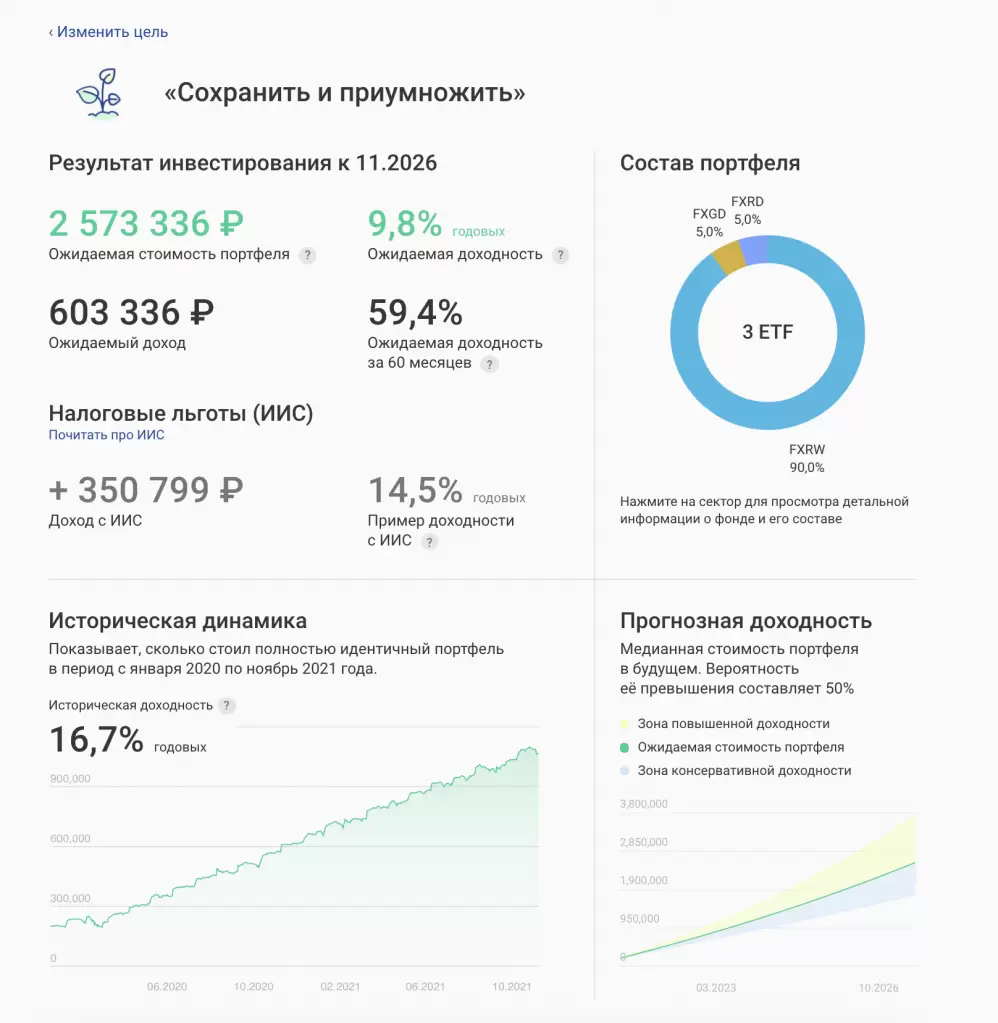

2. Робо-калькулятор

Это простой инструмент для расчета доходности вложений в зависимости от цели, возраста и индивидуальной толерантности инвестора к риску. Калькулятор работает на основе алгоритмов лауреатов Нобелевской премии и помогает выбрать оптимальный портфель по науке.

В робо-калькуляторе доступны четыре популярных сценария: накопление на крупную покупку, пенсионные накопления, подушка безопасности и инвестиционный портфель для защиты от инфляции.

Кому подойдет

Этот инструмент будет интересен «ленивому» инвестору, который не хочет разбираться в отдельных фондах и предпочитает довериться алгоритму.

Как пользоваться

Задайте первоначальную сумму, валюту, размер ежемесячного пополнения и срок инвестирования. Укажите свой возраст и риск-профиль. В зависимости от этих данных система предложит портфели для четырех сценариев накопления. Кликните на тот, который вам подходит, чтобы увидеть состав, ожидаемую доходность и стоимость портфеля к концу срока инвестирования. Отдельно можно посмотреть на сумму налоговых вычетов по ИИС за весь срок и доходность с учетом льгот.

Как и в первом конструкторе, здесь видна реальная историческая доходность аналогичного портфеля в прошлом. Можно посмотреть, как вел себя портфель в кризисные времена, и оценить, насколько вам будет комфортно с ним в будущем. Второй график показывает ожидаемую стоимость портфеля (доходность не гарантирована), а также более оптимистичный и пессимистичный прогноз динамики портфеля.

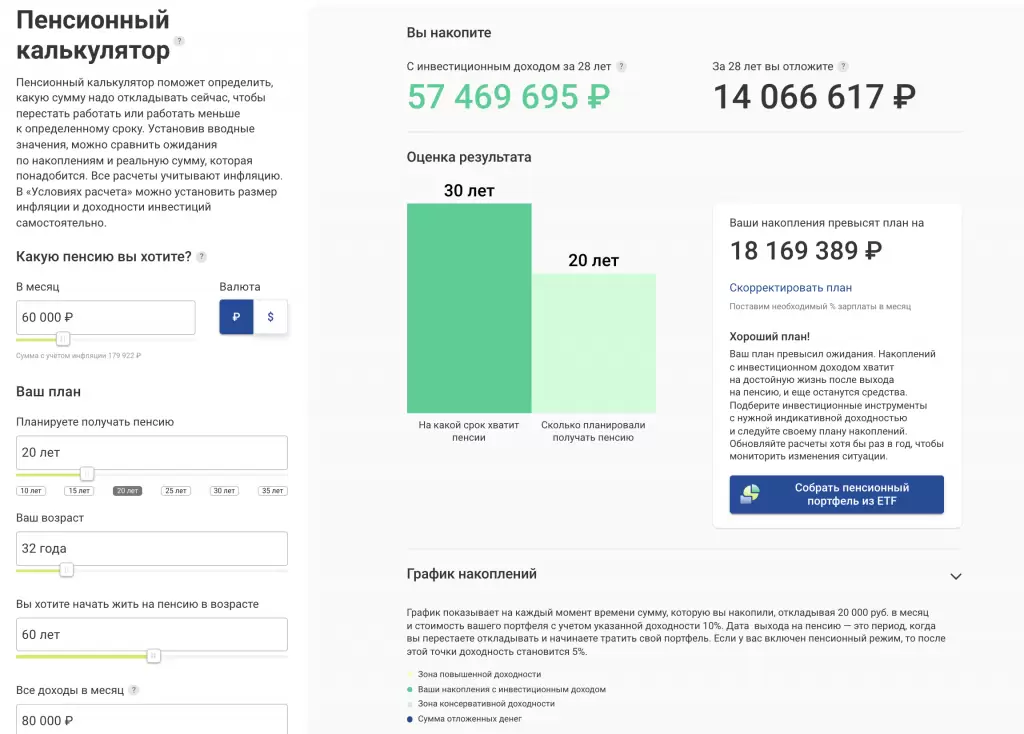

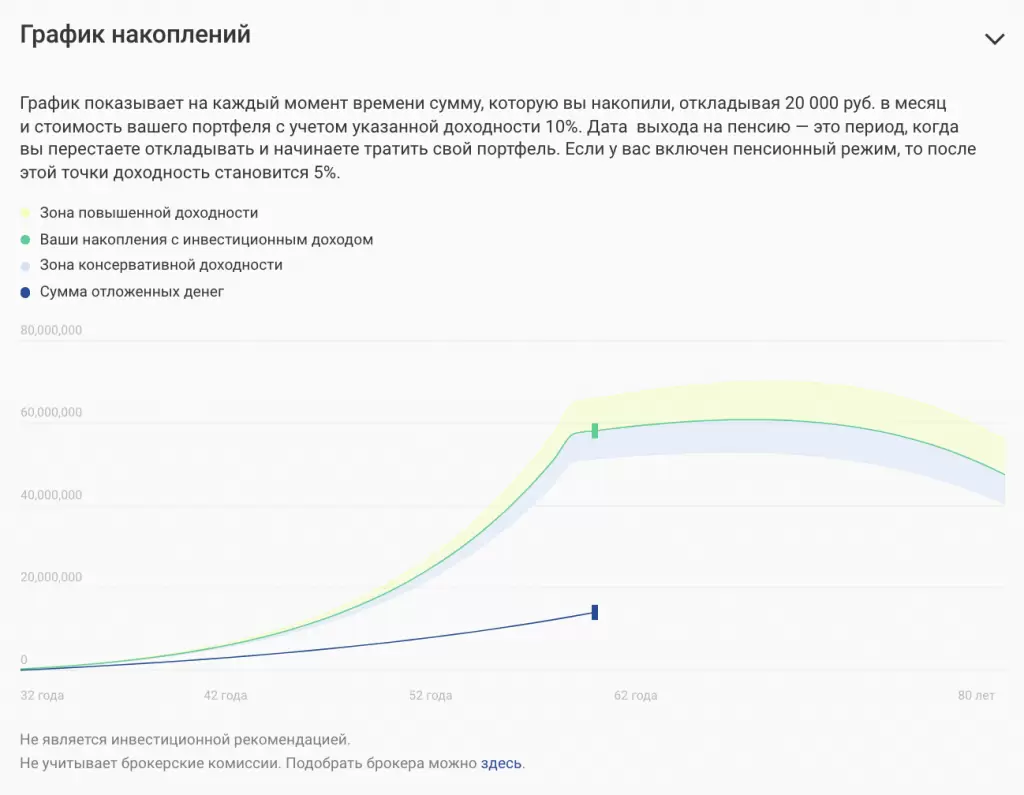

3. Пенсионный калькулятор

Как следует из названия, этот калькулятор поможет определить, какую сумму надо откладывать, чтобы получать желаемый пассивный доход после завершения карьеры.

Кому подойдет

Всем, кто хочет сформировать капитал для получения дохода на пенсии.

Как пользоваться

Для расчета укажите, сколько хотите получать на пенсии и как долго, сколько вам лет, когда планируете перестать работать, сколько зарабатываете сейчас и какой процент дохода готовы откладывать в пенсионный портфель. Учтите текущие накопления и ожидаемый рост доходов. Все суммы можно указывать в ценах на сегодняшний день — система автоматически учтет инфляцию. При желании прогноз уровня инфляции можно скорректировать.

Наконец, введите ожидаемую доходность инвестиций. Например, при консервативных инвестициях в рублях условно можно рассчитывать на индикативный доход примерно в 9–10% годовых, при умеренном уровне риска — 12–13%, при агрессивном — еще чуть больше. Можно также рассчитать размер ожидаемой доходности в робо-калькуляторе, о котором мы поговорили выше.

Получив всю необходимую информацию, калькулятор покажет:

- сколько у вас получится денег в конце срока накопления,

- а также на сколько лет вам этого хватит.

Подробнее об этом калькуляторе и как правильно копить на пенсию, можно почитать здесь.

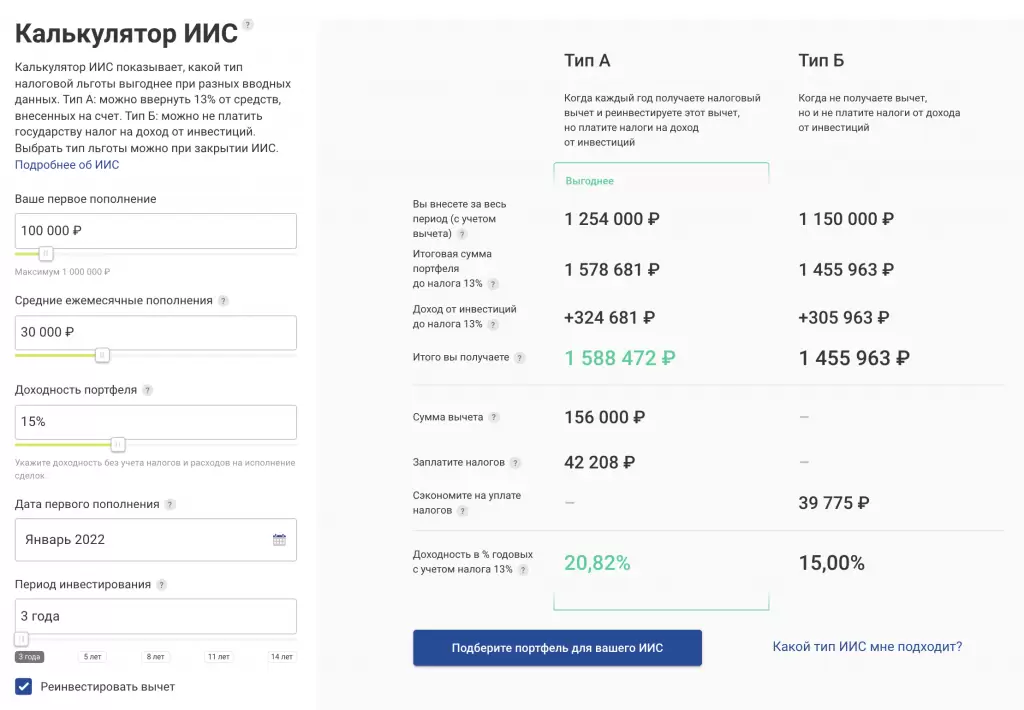

4. Калькулятор ИИС

Если у вас есть ИИС или вы планируете его открыть, то в определенный момент вам нужно будет выбрать тип налоговой льготы — А или Б. Наш калькулятор ИИС как раз помогает рассчитать, какая из них выгоднее. Напомним, что вычет типа А позволяет вернуть 13% от денег, внесенных на ИИС, а тип Б освобождает от уплаты налога на доход от продажи ценных бумаг при закрытии счета (подробнее о том, как работает ИИС, мы рассказывали здесь).

Кому подойдет

Всем, у кого есть ИИС или кто планирует его открыть.

Как пользоваться

Чтобы рассчитать свой вычет, введите первоначальную сумму, которую хотите положить (или уже положили) на счет, и размер ежемесячных пополнений. Укажите доходность портфеля и срок инвестирования. Поле справа покажет детализацию по обоим вариантам вычета: стоимость портфеля к концу срока, доходность в рублях и в процентах, размер льгот. В первой колонке (тип А) будет указан доход до и после налога 13%. В колонке второго типа можно будет увидеть сумму сэкономленных налогов.

Строка с доходностью портфелей в процентах годовых и итоговая сумма после уплаты налогов покажут, какой тип выгоднее. Самый выгодный вариант будет выделен зеленым цветом.

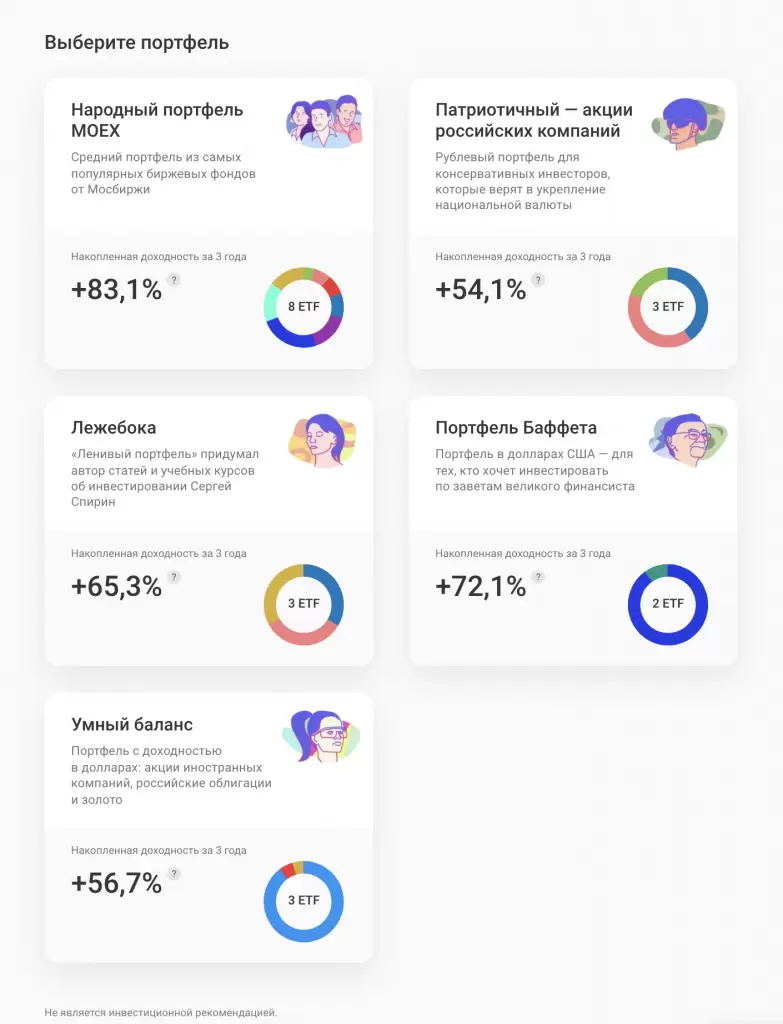

5. Модельные портфели

Это популярные инвестиционные портфели, составленные аналитиками FinEx или известными инвесторами. Можно взять такой портфель за основу или воспроизвести его состав целиком.

Сервис позволяет изучить состав каждого портфеля, исторические показатели и сравнить их между собой.

Всего таких портфелей пять:

- Народный портфель MOEX — состоит из 10 самых популярных ETF на Мосбирже.

- Патриотичный — состоит из акций российских компаний, облигаций крупнейших российских корпораций, банков и консервативного рублевого фонда денежного рынка.

- Портфель «Лежебока» — портфель Сергея Спирина, автора статей и популярных курсов об инвестировании. В составе акции российских компаний, золото и облигации.

- Портфель Баффета — долларовый портфель самой большой акулы в мире инвестирования. Внутри — Apple, Google, Microsoft, а также краткосрочные казначейские векселя США.

- Умный баланс — долларовый портфель с акциями крупнейших иностранных компаний развитых и развивающихся стран: США, Великобритании, России, Китая, Германии, Японии, Австралии.

Кому подойдет

Всем, кто хочет получить готовое решение для пассивных инвестиций.

Как пользоваться

Достаточно ввести сумму, которые вы готовы инвестировать, и указать срок. Калькулятор рассчитает накопленную доходность за выбранный период.

Можно посмотреть состав каждого портфеля, его ожидаемую стоимость к концу срока инвестирования и историческую доходность.

6. Тест на риск-профиль

Чтобы составить портфель с помощью наших калькуляторов, требуется указать свой риск-профиль. Этот тест поможет вам определить свою индивидуальную толерантность к риску.

Кому подойдет

Этот тест нужно пройти всем инвесторам перед тем, как выбирать, во что вкладывать деньги.

Как пользоваться

В тесте используется опросник, который составлен на основе исследований в области поведенческой экономики. Вопросов всего девять, и они очень простые. Нужно просто честно ответить на них, чтобы увидеть результат.

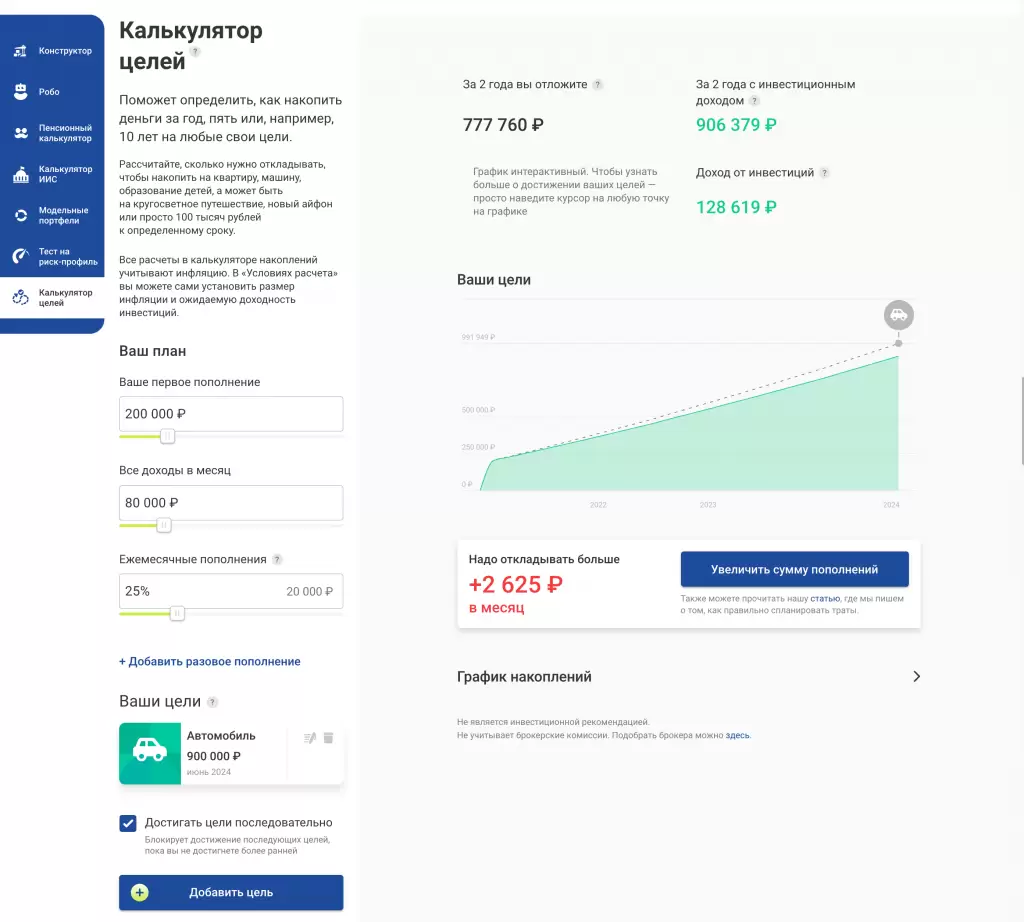

7. Калькулятор целей

Калькулятор целей поможет спланировать, как одновременно накопить на несколько целей (хотя ничего не мешает вам ограничиться одной). Можно настроить расчет так, чтобы копить на все цели параллельно или последовательно. Сервис автоматически учитывает инфляцию и рост доходов.

Кому подойдет

Всем, кто планирует начать копить на свои цели.

Как пользоваться

Укажите размер первого пополнения, доход в месяц и процент дохода, который вы готовы откладывать на цели. Добавьте все ваши цели, определив для каждой сумму и срок накопления.

При необходимости в разделе «условия расчета» скорректируйте инфляцию и темп роста зарплаты.

Интерактивный график покажет, хватит ли вам на ваши цели к концу срока накопления. И если нет — сколько еще нужно откладывать, чтобы хватило. Здесь можно больше узнать о том, как правильно копить на цели.

Информация в тексте не является индивидуальной инвестиционной рекомендацией. Результат инвестиций в прошлом не гарантирует такой же результат в будущем. Стоимость активов может увеличиваться и уменьшаться. К тому же рынок ценных бумаг связан с риском. Решение об использовании любых финансовых инструментов пользователь принимает самостоятельно.

теги блога Finex ETF

- ETF

- ETF ММВБ

- finex

- FinEx ETF

- FinEx Gold ETF USD

- finex rts ucits etf usd

- finex rus eurobonds etf fxrb

- finex usa ucits etf

- fxcn

- FXCN ETF

- FXDE

- FXEM

- fxgd

- FXIT

- FXKZ

- fxrb

- FXRE

- FXRL

- fxru etf

- FXRW

- FXTB ETF

- FXUS

- kase

- REIT

- REITs

- акции

- биржевые фонды

- биржевые фонды ETF

- блокчейн

- блокчейн для чайников

- блокчейн фонд

- Брокер

- брокер БКС

- брокеры

- вечерняя сессия

- дивиденды

- иис

- инвестирование

- инвестиции

- инвестиции в недвижимость

- инвестиции для начинающих

- инвестиционные портфели

- Инвестиционный портфель

- инвестор

- Казахстан

- Китай

- китай биржа

- книги

- книги об инвестировании

- книги об инвестициях

- книги про инвестирование

- корреляции

- корреляция активов

- коэффициент сортино

- коэффициент Шарпа

- криптовалюта

- ликвидность

- МКБ

- модельный портфель

- Московская биржа

- МТС банк

- недвижимость

- недвижимость в США

- Новости

- новости рынков

- обзор рынка

- обучение

- пассивное инвестирование

- пассивные инвестиции

- пассивный доход

- пенсионный портфель

- Ренессанс Кредит

- рецензия на книгу

- сервисы для инвесторов

- сплит

- сплит акций

- тестирование

- трейдинг

- финансы

- экономика

- экономическая теория