Блог им. FINEX_ETF

Волатильность и корреляция фондов FinEx: монитор рисков за IV квартал 2021 года

- 21 января 2022, 14:06

- |

На фондовом рынке всегда присутствует неопределенность. И все, что остается инвестору в таких условиях — это стараться контролировать уровень риска своего инвестиционного портфеля. Сделать это можно с помощью некоторых полезных инструментов, которые мы рассматриваем в ежеквартальном мониторе рисков. В этот раз мы добавили в монитор данные по развивающимся рынкам без Китая и REIT — в эти классы активов инвесторы могут вложиться с помощью новых фондов — FXEM и FXRE.

Последние месяцы 2021 года оказались для инвесторов не самыми спокойными, хотя индикаторы волатильности не превышали своих средних исторических значений, а большинство фондовых рынков завершили год «в плюсе». Тем не менее, четвертый квартал прошлого года запомнится инвесторами повышенными рисками в связи с распространением новых штаммов коронавируса, резкими скачками инфляции по всему миру, а также риторикой ФРС о грядущем росте ставки.

I. Риск волатильности

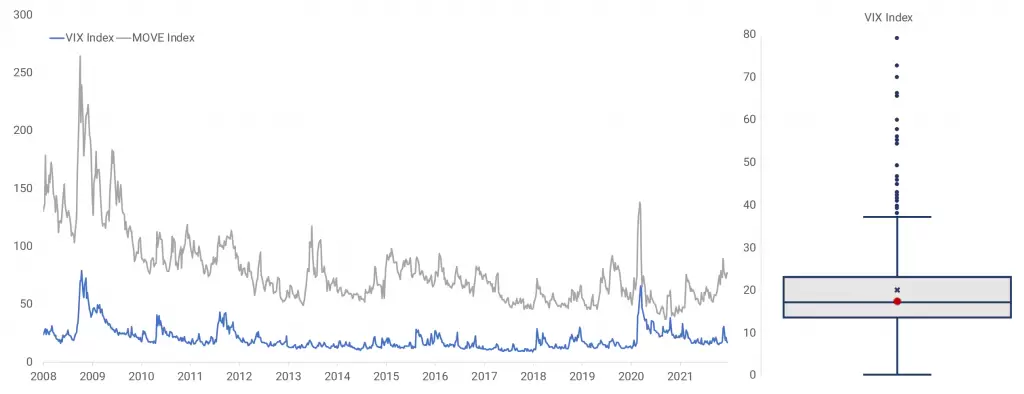

Основными показателями, которые отражают динамику систематического риска на американском рынке, служат индексы Chicago Board Options Exchange Volatility Index (VIX) и Merrill Option Volatility Expectations (MOVE)©. Индекс волатильности (VIX Index) показывает ожидания рынка относительно будущей волатильности, полученные на основе цены опционов на индекс S&P. Схожим показателем, отражающим волатильность на рынке облигаций, является MOVE Index, который рассчитывает Merrill Lynch. Он отслеживает волатильность опционов на краткосрочные казначейские облигаций США (Treasury Bills). Четвертый квартал 2021 года индекс VIX не демонстрировал резких всплесков, однако на рынке облигаций (MOVE) волатильность заметно увеличилась.

Вмененная волатильность и десятилетнее распределение ее значений

Источник: Bloomberg, расчеты FinEx

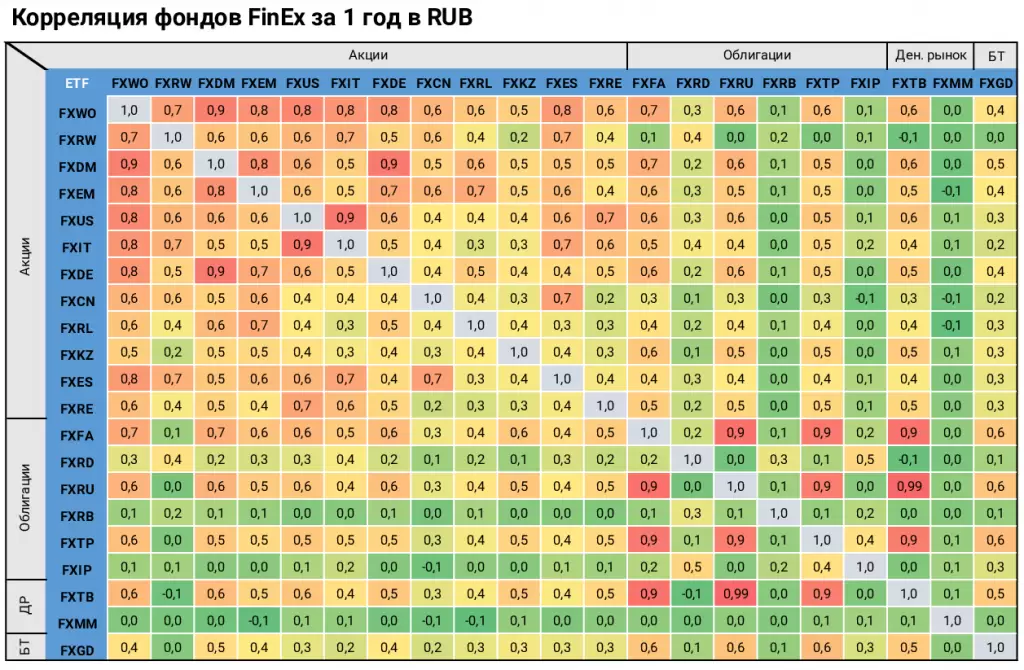

II. Корреляция фондов FinEx

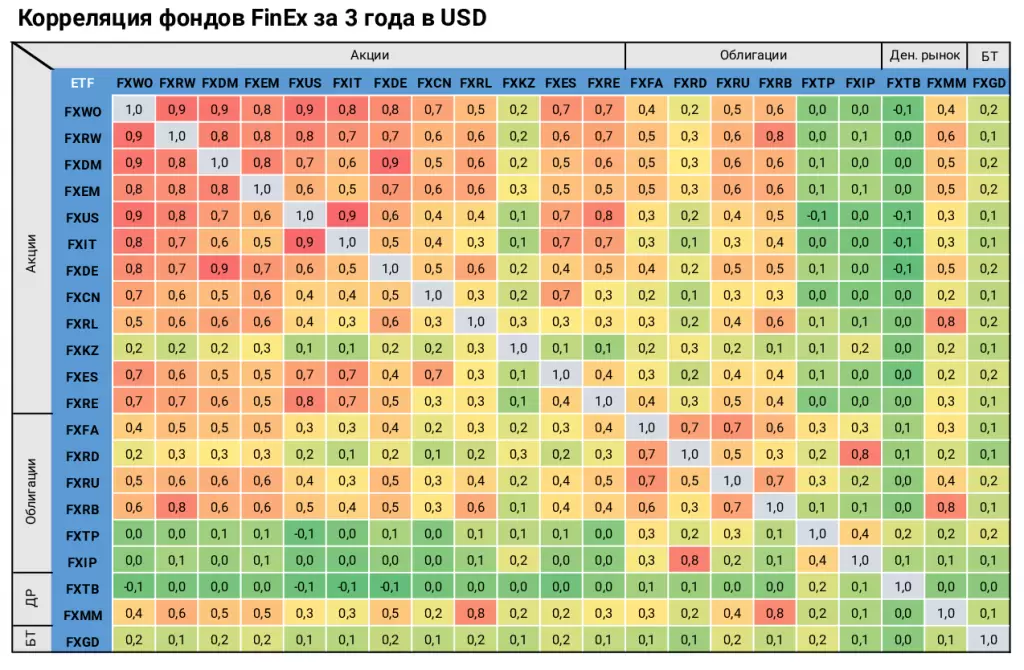

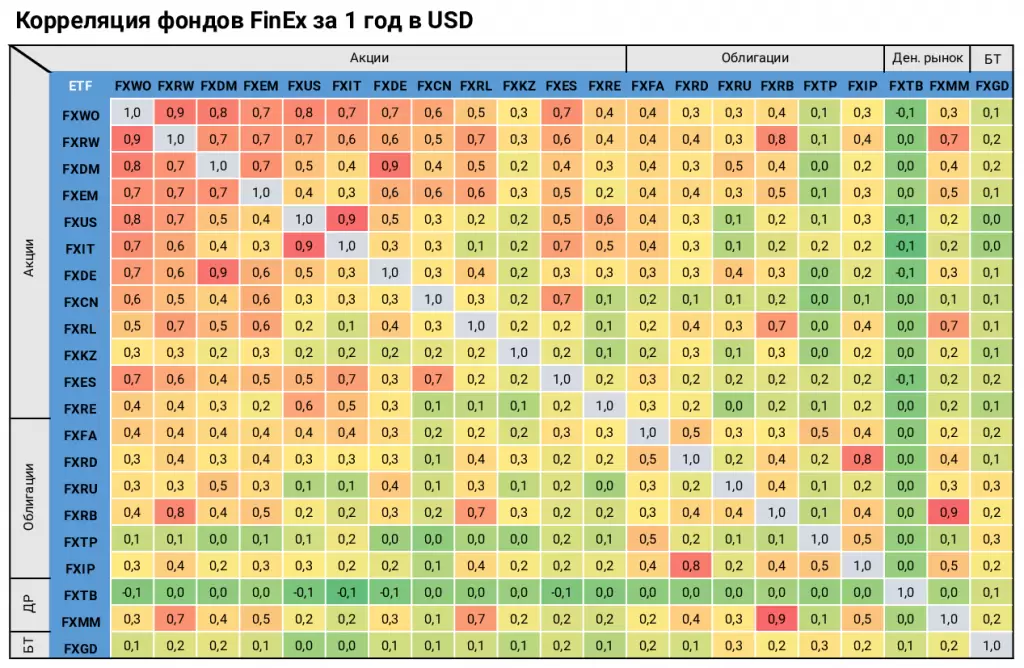

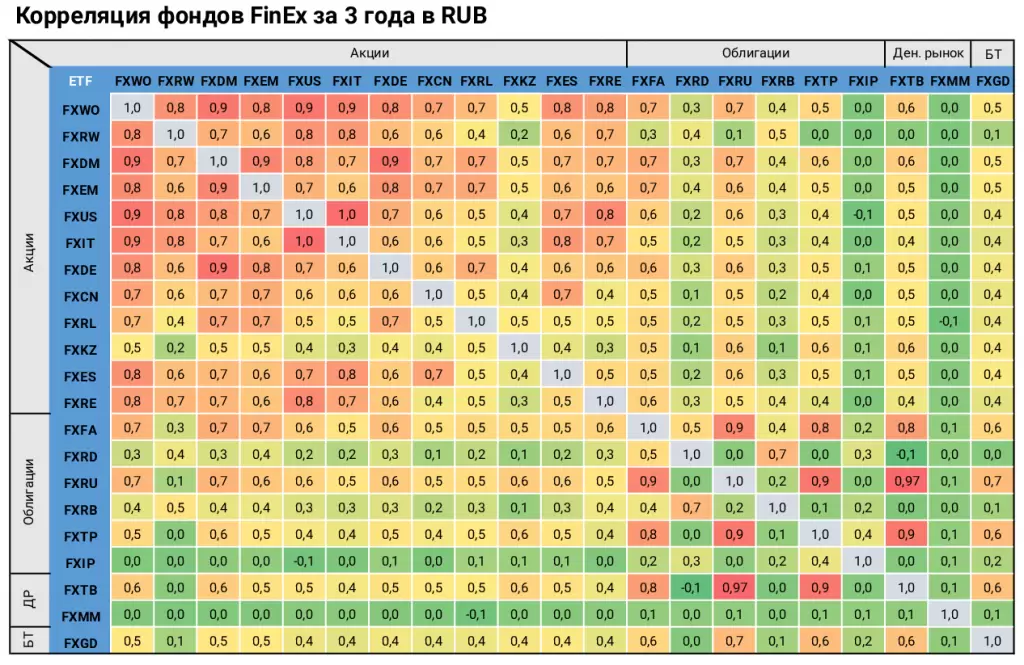

Корреляция являетс одним из важнейших показателей для построения диверсифицированного портфеля. Корреляция фондов может меняться с течением времени вслед за ситуацией на мировых рынках, поэтому мы представляем данные по фондам FinEx ETF за один и три года в рублях и долларах.

Корреляция измеряет степень зависимости двух активов друг от друга и выражается числом от -1 до 1. Чем ближе корреляция к единице, тем более сонаправлено ведут себя активы. И наоборот, чем ближе корреляция к минус единице, тем они более разнонаправлены. Если же корреляция близка к нулю, то рассматриваемые активы никак друг с другом не взаимосвязаны (другими словами, движение одного актива не может объяснять движение другого).

Previous

Примечание: ДР — денежный рынок, БТ — биржевые товары

Источник: Bloomberg, расчеты FinEx

Красным обозначена сильная корреляция, зеленым — слабая. Для расчета корреляций по FXWO за три года использовались значения Solactive Large Сap Select Index. Ценовые значения отслеживаемых индексов также применялись к фондам FXDM, FXEM (FinEx Emerging Markets ex Chindia UCITS ETF), FXFA (FinEx Fallen Angels UCITS ETF), FXTP (FinEx US TIPS UCITS ETF) и FXRD (FinEx Fallen Angels UCITS ETF RUB).

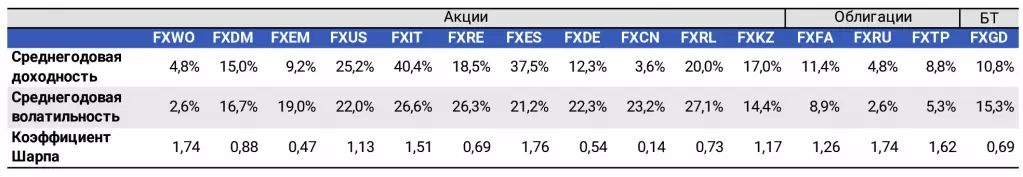

III. Коэффициент Шарпа по фондам FinEx

Коэффициент Шарпа показывает отношение доходности актива к риску (волатильности портфеля). В таблицах представлены данные по всем фондам FinEx за три года в долларах. Для расчета безрисковой ставки доходности использовалась доходность по 1—3-месячным Treasury Bills.

Коэффициент Шарпа для фондов FinEx за 3 года в USD

Источник: Bloomberg, расчеты FinEx

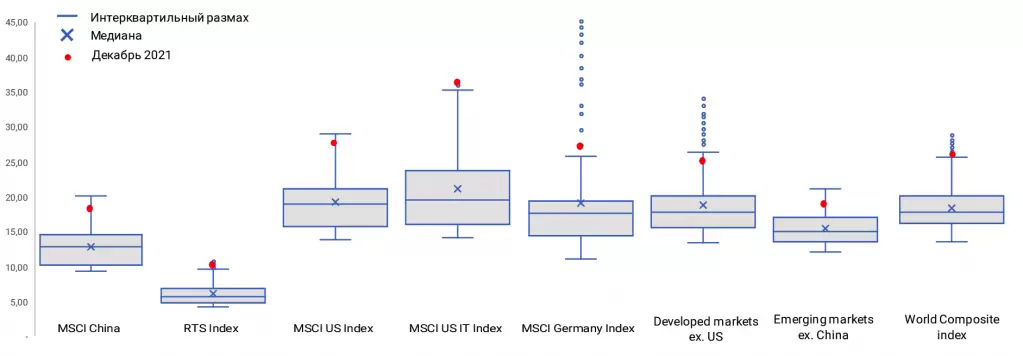

IV. Историческое распределение P/E индексов фондов FinEx

Мультипликатор P/E — один из самых популярных индикаторов переоцененности или недооцененности компании. Он показывает отношение текущей стоимости акции компании к ее прибыли на акцию.

На графике показаны текущие значения и десятилетнее распределение оценки P/E (Price-to-Earnings) индексов, которые отслеживаются фондами FinEx. P/E посчитан как скользящее 12-месячное значение за десять лет.

Историческое распределение P/E (с 2010 года)

Источник: Bloomberg, расчеты FinEx

Источник: Bloomberg, расчеты FinEx

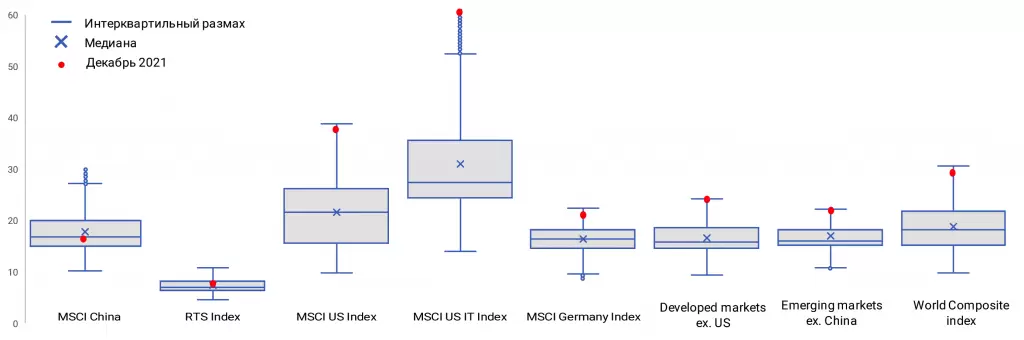

V. Историческое распределение CAPE индексов фондов FinEx

Показатель CAPE является сглаженным и скорректированным на инфляцию аналогом P/E, при его расчете используется средняя за десять лет доходность на акцию.

Историческое распределение CAPE

Источник: Bloomberg, расчеты FinEx

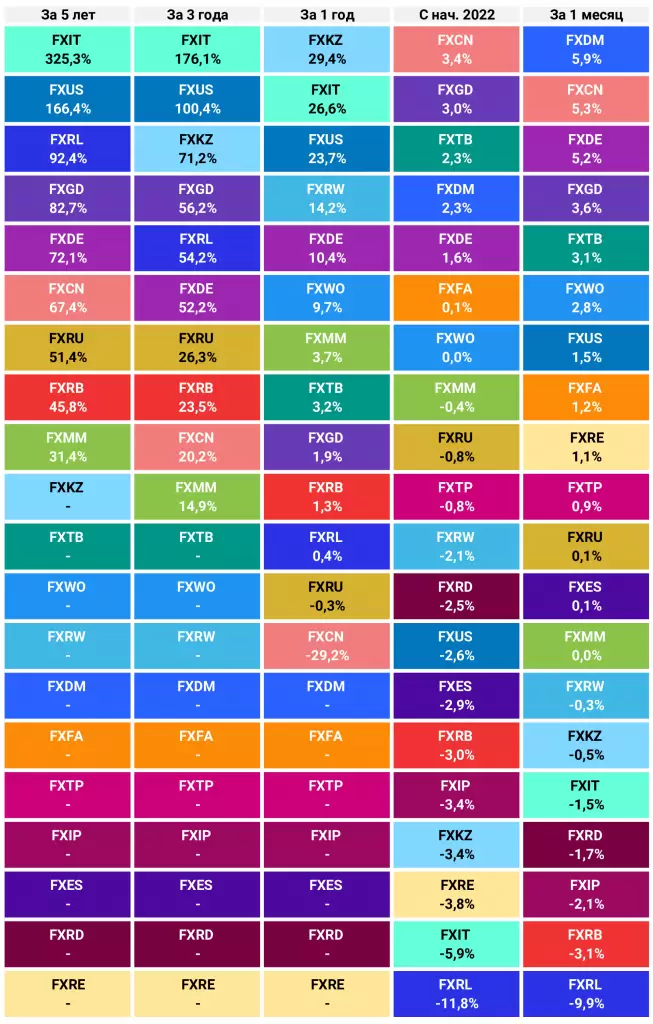

Доходность фондов FinEx ETF в рублях

Примечание: Доходности указаны на 18.01.2022 в рублях

Источник: Bloomberg, расчеты FinEx

Если у вас появились вопросы, вы можете написать авторам обзора на почту analytics@etfconsulting.ru.

- 21 января 2022, 17:40

теги блога Finex ETF

- ETF

- ETF ММВБ

- finex

- FinEx ETF

- FinEx Gold ETF USD

- finex rts ucits etf usd

- finex rus eurobonds etf fxrb

- finex usa ucits etf

- fxcn

- FXCN ETF

- FXDE

- FXEM

- fxgd

- FXIT

- FXKZ

- fxrb

- FXRE

- FXRL

- fxru etf

- FXRW

- FXTB ETF

- FXUS

- kase

- REIT

- REITs

- акции

- биржевые фонды

- биржевые фонды ETF

- блокчейн

- блокчейн для чайников

- блокчейн фонд

- Брокер

- брокер БКС

- брокеры

- вечерняя сессия

- дивиденды

- иис

- инвестирование

- инвестиции

- инвестиции в недвижимость

- инвестиции для начинающих

- инвестиционные портфели

- Инвестиционный портфель

- инвестор

- Казахстан

- Китай

- китай биржа

- книги

- книги об инвестировании

- книги об инвестициях

- книги про инвестирование

- корреляции

- корреляция активов

- коэффициент сортино

- коэффициент Шарпа

- криптовалюта

- ликвидность

- МКБ

- модельный портфель

- Московская биржа

- МТС банк

- недвижимость

- недвижимость в США

- Новости

- новости рынков

- обзор рынка

- обучение

- пассивное инвестирование

- пассивные инвестиции

- пассивный доход

- пенсионный портфель

- Ренессанс Кредит

- рецензия на книгу

- сервисы для инвесторов

- сплит

- сплит акций

- тестирование

- трейдинг

- финансы

- экономика

- экономическая теория