Блог им. SergeyYarmish

EV/EBITDA – оценка Норникеля

- 14 марта 2022, 15:35

- |

СПОСОБ 1 – Анализируем исторические мультипликаторы

Сравним значения мультипликатора EV/EBITDA Норникеля на протяжении нескольких лет. Посмотрим, как менялось значение из квартала в квартал.

Мы видим, что EV/EBITDA изменяется в коридоре от 5.5х до 9.3х.

Сейчас, когда на рынке кризис, значение мультипликатора упало до исторического минимума 4.0х-4.5х.

Легко заметить, что значение мультипликаторов возвращается к своим средним значениям. И это происходит из-за цикличности рынка, у которого есть периоды роста и падения.

Теперь посмотрим, как соотносится значение мультипликатора с рыночной ценой акций?

На график цены мы наложили значение EV/EBITDA.

Обратите внимание, как инвесторы реагируют на низкое значение мультипликатора. Начинаются масштабные покупки от нижнего значения мультипликатора. И цена идет вверх.

И если вы покупаете на минимуме – это, как правило, хорошая инвестиция, потому что через какое-то время рынок обязательно вырастет.

Выводы:

1. Анализируем исторические мультипликаторы.

2. Находим минимальные значения EV/EBITDA.

3. Покупаем от минимальных значений.

СПОСОБ 2 – Сравниваем с аналогами

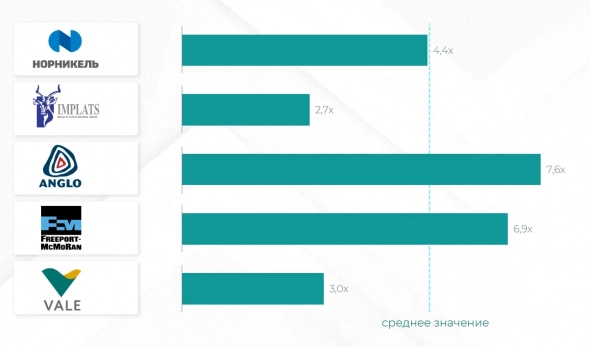

Будем сравнивать значение мультипликатора нашей компании с другими компаниями-аналогами в отрасли, причем это могут быть как компании внутри страны, так и зарубежные компании.

Этот подход используют инвестбанки и фонды прямых инвестиций.

Разберем по шагам последовательность наших действий

Шаг 1.

Нам нужно найти наиболее крупные компании в отрасли и убедиться, что структура их выручки более менее соответствует нашей компании.

Наиболее близкая к Норникелю компания — Implats.

Шаг 2.

Рассчитываем текущее значение мультипликатора:

— в числителе текущее значение EV

— в знаменателе EBITDA за последние 12 месяцев — Last Twelve Months

Далее рассчитываем среднее значение и сравниваем с ним.

Выводы:

1. Находим компании-аналоги.

2. Далее рассчитываем мультипликаторы и сравниваем их между собой.

3. Если мультипликатор компании меньше, чем среднее значение аналогов, значит компания стоит недорого.

Детальный анализ в видео по ссылке:

теги блога Ambidextro

- Alibaba

- Alibaba Group

- Apple

- ebitda

- EV/EBITDA

- Nvidia

- P/E

- petropavlovsk

- ROE

- S&P500

- SWIFT санкции

- Акрон

- акци

- акции

- Акции РФ

- акции США

- анализ акции

- анализ компаний

- банки

- банковский сектор

- безработица

- ВТБ

- выбор акций

- газ

- Газпром

- ГМК Норникель

- Детский мир

- дефолт

- дивиденды

- железная руда

- золото

- инвести

- инвестиции

- инвестиции в недвижимость

- индекс

- инфляционные ожидания

- инфляция

- иран

- история

- кризис

- КуйбышевАзот

- Лукойл

- макроэкономика

- Мечел

- мультипликаторы

- недвижимость

- недвижимость в РФ

- Нефть

- НЛМК

- Новатэк

- Норникель

- Облигации

- ОВК

- операционные результаты

- отчетность

- отчетность компаний

- оценка акций

- оценка стоимости

- Петропавловск

- Пик

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз

- прогноз акций

- прогноз по акциям

- рецензия на книгу

- Роснефть

- рынок

- рынок акций

- Самолет

- санкции

- санкции сша

- сбер

- Сбербанк

- Северсталь

- Селигдар

- СПГ

- спекуляции

- сталь

- стоимость акций

- Сургутнефтегаз

- США

- Татнефть

- теханализ

- технический анализ

- Тинькофф

- тинькофф банк

- торговые сигналы

- торговые стратегии

- трейдинг

- Трейдинг FORTS

- уголь

- удобрения

- фондовые рынки

- фондовый рынок

- Фосагро

- фундаментальный анализ

- цены на газ

по индикаторам

оценивать бизнесы

из России

всё это уже в цене, а будущее они никак не помогают увидеть.

вот здесь развенчивал миф о P/E

Laukar, все верно. Расчет исторических мультипликаторов показывает, что после минимальных значений через какое-то время мультипликаторы всегда растут, а значит и стоимость акций.

сейчас в моменте кажется страшно покупать Сбер или Норникель. Но через 1-2 года они вырастут и мультипликаторы у них будут в 2-3 раза больше. Главное, уметь ждать. То есть быть среднесрочным инвестором

PS. с Газпромом более сложная история. Она заслуживает отдельного разговора

они в 00е без поддержки (и вмешательства) государства прекрасно наладили работу и даже экспансию начали. их и начали прессовать белоусовы, когда мировые цены пошли вверх и наконец инвесторы начали возрвращать инвестиции

Сами пишите: Наиболее близкая к Норникелю компания — Implats.

так у нее 2.7х.

Вот и падение -40% просто к аналогу. У которого, кстати, совсем другая страновая риск премия

Здесь я бы скорее говорил о том, что Implats недооценена и должна стоить дороже.

Хотя также надо учитывать тот факт, что основные активы в Южной Африке, там все-таки риски больше. Хотя с учетом войны — это вопрос для обсуждения.