Блог им. Marketwatcher

ГАЗ на Мосбирже NG-9.22

- 19 мая 2022, 00:04

- |

Как все знают газ в дефиците и настроения на рынке бычьи, все ждут когда же Европа одумается и поклониться газпрому. С газом не так все просто. очень волатильный инструмент. Я на нем торгую уже 2 года. Изучил вдоль и поперек. Самое больше денег приносит и быстрей всего. Для новичков классный инструмент погонять небольшую сумму и попробовать разогнать счет. Я разгонял ьсчет на газе за пол года на 100 %, 2 раза подряд небоольгими инвестициями до 300 000.

1. Настроения на мосбирже по этому инструменту по физикам весьма медвежьи. На юриков смотреть не надо это маркет мейкер который в основном стоит против позиции физиков, а свою позу хеджит где то в другом месте. Но и физики торгующие на газе в РФ это тоже весьма опытный контингент не стоит недооценивать их осведомленность. Однако это не значит, что газ вот прям щас начнет лететь вниз. трейдинг дело весьма деликатное.

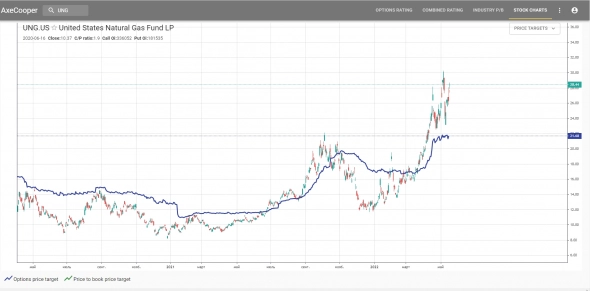

2. Настроение опционных инвесторов на ETF по газу в США можно посмотреть на сервисе axecooper.com. Кому интересно помогу зарегиться там в тестовом режиме бесплатно.

Почему смотрю именно ETF а не фьючи на газ. Фьючи на американский газ стоят еперный театр скока денег 1 контракт — ГО — 30 000 бакинских комиссаров. Это реально поставочные контракты и там куча условий. Там не все так просто, куча хеджеров производителей. Меня же интересует спекулятивная составляющая настроения рынков.

Что я тут вижу: средневзвешенные цены по цене опционных инветоров упорно не растут хотя цена рвется вверх. Это конечно не сильный сигнал но все же настораживает. Щас посмотри большую картинку UNG на axecooper.com

В прошлый раз когжда такое было в 2019 потом в 2020 цена улетела на минмумы(тут надо внести ясность что это не сам газ а ЕТФ на газ поэтому цена 2019 года выше цены 2022 года) Вопрос может ли такое сейчас повториться ?? Может. Если в америке ставку и дальше резко поднимать продолжат и ВВП начнет тормозить на глушняк то вероятен кризисный сценарий на рынках. Опять таки!!! это вероятность, но предпосылки есть...

3. Общая экономическая картинка

Это все таки американский газ торгуется на CME . 1 кв. 2022 года ВВП показал падение на 1,4 %, еще квартал падения и это уже рецессия. Рецессия это экономический спад а при нем спрос на энергоносители падает. Индекс доллара растет. Что говорит о падении экономик 6 ведущих сателитов США сильнее чем ВВП самих США. Это означает неминуемое падение спроса на газ в том числе. Дальше глянем, что со спросом и предложением. Европу не беру вообще — эти сидят на долгосрочных контрактах и на трубном газе там совсем картина иная.

4. Спрос и предложение

Данные выходят ежедневно в четверг.

Предложение. Примерно на 3 BCF больше чем год назад. это где то 3 % При этом работающих буровых значительно меньше. Откуда прибавка. Ответ прост. Уже есть куча набуренных и подготовленых скважин ранее, при росте цены их пускают в дело- то есть начина.n фрэкинг и добычу. Кроме того при цене на нефть 100 долларов в бурении активизируются нефтянники, когда бурят сланцы первым выходит газ как более летучая фракция. Этот газ при таких ценах страются продать на газоперерабатывающие заводы где его чистят и делят на фракции, а сухой газ Метан пускают в общие трубопроводы. Высокая цена на нефть обеспечивает высокий объем проихзводства попутного газа. При этом импорт из Канады минимален и почти не меняется.

Спрос. Спрос тоже выше в этом году, в среднем на 2,5 единицы. При этом СПГ по динамике не намного выше по сравнению с прошлым годом. Это потому что газосжижающие причалы и регазификаторы 2 года никто не строил. Узость инфраструктуры не позволяет увеличить сильно экспорт СПГ. Но они работают и через год к лету 2023 объем экспорта с нынешних 12 увеличится до 14. Много это или мало. НУ это много. 2 единицы в день это 730 BCF в год. А сколько же всего запасов в США. Сравним чтоб понять на много увеличит америка экспорт СПГ или нет. Газ очень важный ресурс для США. Когда не светит солнце и не дует ветер только газ способен за 1 час поднять можность элеткротрубины до максимума. Угольной или атомной генерации на это надо сутки, а к тому моменту может и ветер подуть с новой силой.

5. Запасы. Сейчас запасы 1600 BCF в США а зимой могут достигать 4000 BCF.

Стоит подметить, что запасы газа в США распределены не равномерно, а гозопроводы не везде соединены между собой. Но в техасе и Луизиане основных добывающих провинциях его предостаточно и для экспорта тоже.

В южных штатах на 50 % запонены хранилища. Это хороший задел для экспорта.

Вот тут мы подходим к принципу формирования Бычьего или медвежьего тренда.

Если газа для экспорта достаточно то спрос на фьючерсы будет вялым. Кому надо хеджировать на месяц контракт если газа и так полно? никому.Тем более все понимают, что пока не построят новые мощности СПГ экспорт не вырастет.

6. Погода

С погодой связаны основные колебания цены. Для понимания. Холодный февральский шторм 2021 года в Техасе и США сжег за 1 месяц все излишки газа накопленные за пандемию.

Откуда взялся этот шторм и Штате где люди не знают что такое зимняя резина.

Эффект Ля-нинья и Эльниньо (https://meteoinfo.ru/novosti/99-pogoda-v-mire/18305-ocherednaya-la-ninya-okazyvaet-vozdejstvie-na-temperaturu-i-kolichestvo-osadkov-no-ne-na-protsess-izmeneniya-klimata)

в 2021 и 2022 годах наблюдался эффект Ля-нинья. Это и сдерживало рост запасов. Вероятность такого феномена в 2023 году весьма мала и станет это извстно лишь в ноябре 2022 года.

7. Фунадментальная оценка стоимости

-В европе газ 1000 долларов за 1000 кубометров

а что в США ?

Себестоимость добычи газа в США 1,8 доллара за 1 MBTU (я расчитывал на примере SWN- одного крупного добытчика природного газа в США. Но при высокой цене на нефть себестоимость попутного газа стремиться к нулую. Нефть окупает все затраты.

8. График. На графике я вижу что вся история про дефицит газа уже в цене.

7. Человеческий фактор или фактор дурака

На бирже есть такой фактор неопределенности как люди. То есть фундаментально все за падение а оно растет. Как что это? не может быть. Все может То что я написал вверху могли понять очень многие профессионалы рынка. и если среди них нашелся хоть один амбициозный Браяан Хантер то все — моему шорту по газу крышка.

Кто такой Брайан Хантер можете почитать тут quote.rbc.ru/news/article/5ea6f9279a7947a8c868531e

Захватывающая история как заработать милирд долларов а потом потерять его и еще призватить чужого.

Советовать ничего не могу но сам я открою завтра шорт по газу на небольшую сумму и буду держать его до той поры пока цены не вернуться в какой то более мене нормальный прогноз энергетического агенства

Весь прикол в шорте фьюча в том, что пока ты его держишь тебе еще и депозит кпает

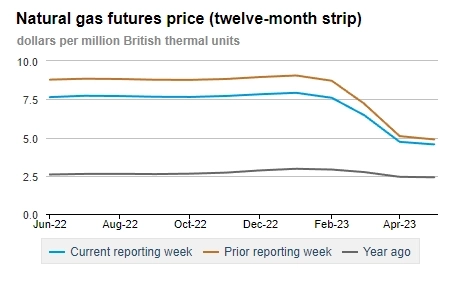

моя цель по газу через год 5 $

теги блога BOS

- commoditeis

- Diasoft

- IPO

- IPO 2024

- netflix

- NG

- S&P

- S&P500

- vix индекс

- акции

- американские акции

- американский индекс

- ГАЗ

- газпром

- ГМК НорНикель

- Группа Позитив

- Делимобиль

- иис

- Китай

- Магнит

- Московская Биржа

- натуральный газ

- нефть

- облигации

- опционы

- отчеты МСФО

- палладий

- ПИК СЗ

- Портфель инвестора

- прогноз по акциям

- РГС СК

- росгосстрах

- Самолет

- США

- торговые сигналы

- трейдинг

- форекс

- ФРС

- экономика США

- эталон

- Яндекс

Я на фондовом рынке с 2004 года, но только сейчас решил поделиться мыслями с обществом. Пробую

Не имеет отношения, ну наверное что только к цене просто вспомнилось.

Спасибо, букмарк однозначно!

Тогда смеялись что они сПГ терминалы без спроса строят а теперь говорят что европа без российского газа обойдется. Тогда все смеялись и щас продолжают смеяться. Но думаю итак понятно что спрос не только будет а он будет обеспечен. Мне брокеры говорили в 2011 что американц дураки что газ из сланца добывают с себесом в 4 раза выше газпрома и Миллер выступал и говорил вот дураки такой дорогой газ добывают- я всем тогда говорил вы не сравнивайте Апалачи с Техасом с вашей Тундрой на Ямале мне у виска крутили. Тогда газ дорого стоил, дефицит был в США, и с тех пор он в те цены и не вернулся…

Почему в посте контракт NG-9.22, а не ближайший? Я кстати, сегодня на открытии зашортил. Жду по ETF UNG цену около 13. Также советую смотреть на тренд в BRENT. Тренды BRENT и NGAS совпадают с разницей в несколько месяцев