Блог им. RationalAnswer

Фонд FinEx FXRB на российские облигации обнулился, инвесторы потеряли все вложенные деньги

- 01 июня 2022, 13:28

- |

Олег Янкелев, генеральный директор FinEx, на этом фото как бы олицетворяет наши эмоции по поводу произошедшего

Что это за фонд?

Финекс позиционировал фонд FXRB как «инвестиции в наиболее надежные долговые обязательства крупнейших российских корпораций (Газпром, РЖД, Сбербанк, ВТБ, Лукойл и т.д.) с повышенной рублевой доходностью за счет операций валютного хеджирования».

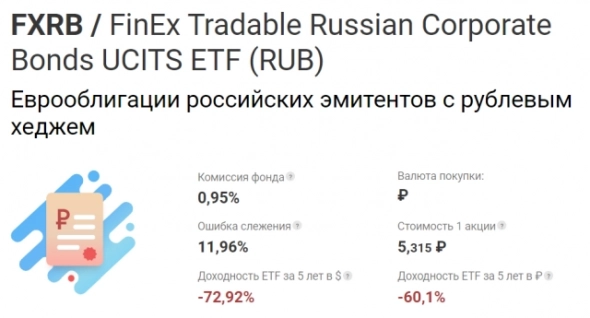

Страничка фонда на сайте FinEx выглядит вот так

Внутри фонда находятся еврооблигации российских компаний — то есть, долговые бумаги представителей крупного российского бизнеса, номинированные в зарубежной валюте (евро/доллар) и допущенные до торгов на зарубежных биржах.

К фонду FXRB дополнительно прикручено хеджирование обменных курсов (в отличие от фонда FXRU без хеджирования), это позволяло (по плану) получать более стабильную доходность в рублях. Условно, FXRU дает доходность в евро — соответственно, стоимость пая фонда будет колбасить вверх-вниз при каждом колебании обменных курсов. А FXRB держит те же активы, но дополнительно с помощью деривативов должен был устранять колебания обменных курсов, чтобы в рублях доходность получалась более плавной.

Что произошло?

В сегодняшней статье от FinEx, заголовок которой как бы совсем не намекает на какие-то шокирующие подробности, в конце приведен интересный абзац — который стоило бы вынести в самое начало.

Вступление к статье FinEx: как будто бы, ничего не предвещает беды...

Ниже приведу интересующую нас цитату из конца заметки:

«Мы считаем необходимым уже сегодня проинформировать инвесторов о ситуации, сложившейся в фонде еврооблигаций с рублевым хеджем — FXRB. Как и для других фондов с рублевым хеджем, стремительное обесценение рубля привело к значительным убыткам по хеджу в FXRB. В условиях, когда международный сегмент рынка российских корпоративных еврооблигаций на фоне санкций практически перестал существовать, инвестиционный менеджер, действуя в соответствии с регулированием и инвестиционным мандатом, был вынужден продать все еврооблигации, которые относились к данному классу акций, чтобы покрыть долг по контрактам валютного хеджирования. В результате, в портфеле рублевого класса акций (FXRB) не осталось базовых активов, а все другие еврооблигации в портфеле фонда теперь относятся к валютному классу акций (FXRU). По тем еврооблигациям, которые обслуживаются эмитентами, FXRU продолжает получать выплаты, несмотря на прекращение расчета СЧА.»

Что это значит? Фонд FXRB в ближайшем будущем прекратит свое существование, и инвесторам не стоит ожидать каких-либо выплат по этому активу. На текущий момент эта информация раскрыта в краткой отчетности FinEx Funds ICAV.

Вот такая вот «незначительная» новость тихой сапой. Фонд прекратит свое существование, выплат можете не ожидать. Денег нет, но вы держитесь!

Я знаю, вы ждали именно этот мем!

Нет, а что же, всё-таки, произошло?!

Постараюсь перевести на понятный язык то, что написано в статье Финекса.

Внутри фонда были российские еврооблигации, которые торгуются на зарубежных биржах. После начала «спецоперации» (извините), эти облигации резко стали мега-токсичными для всех зарубежных инвесторов, и все стали массово пытаться их продать. При этом сами компании-эмитенты с финансовой точки зрения чувствовали себя нормально, но вот в том, что они смогут в условиях санкционных ограничений что-то заплатить зарубежным держателям, возникли большие сомнения.

Именно поэтому одна и та же облигация российской компании может торговаться по неплохой цене внутри РФ, но на зарубежной бирже (через которую ее приобретал FinEx, ведь он — настоящий «европейский» фонд) она будет стоить условно 20% от номинала (и то, надо постараться, чтобы продать).

Теперь вспоминаем, что одновременно с этим внутри FXRB был открыт рублевый хедж. Так как сами облигации в валюте (как я понимаю, в фонде в основном долларовые бонды, но давайте посмотрим на примере на евро), то чтобы нивелировать валютные колебания, хедж должен представлять собой обратную ставку на падение евро: тогда при укреплении евро, рост рублевой стоимости самих облигаций и убыток по хеджу должны, в теории, плюс-минус скомпенсировать друг друга.

А теперь вспоминаем, что происходило сразу после начала «спецоперации»: рубль полетел в тартарары, в начале марта курс евро зашкаливал за 150 рублей (рост на 70% по отношению к 22 февраля).

Рубль: «Я упал!»

То есть, для фонда FXRB одновременно произошло два события (каждое из них по отдельности не было бы фатальным — печаль именно в том, что одно наложилось на другое):

- Практически обнуление основных активов, которые лежали внутри фонда: на западных биржах никто не хотел покупать токсичные российские еврооблигации.

- Гигантские убытки по хеджирующим позициям в деривативах из-за аномально резкого ослабления рубля.

Соответственно, по убыточным хеджевым позиция нужно было как-то рассчитываться. В обычной ситуации как правило канает отмазка «смотрите, у нас огромный портфель надежных облигаций — считайте, что они как бы у вас в залоге, а мы с вами давайте попозже рассчитаемся?». Но тут и в портфель российских облигаций уже никто не верил (кому они нужны в нынешнем мире?), да и убытки по хеджу были настолько существенными, что нужно было как-то рассчитываться.

Вот FinEx и распродал всё, что было внутри фонда, по бросовым ценам — и по возможности погасил задолженность по хеджирующим позициям. Фактически, обнулив фонд полностью.

Потом, как мы знаем, рубль обратно укрепился (даже сильнее, чем мы наблюдали в мирные времена), но FXRB это уже не помогло, потому что фонд вайпнулся в ноль.

Интересно, что вся эта сиуация концептуально должна была быть понятна уже где-то в марте, но сообщить эту интересную новость FinEx нам решил только сейчас (видимо, оттягивали до последнего).

При этом, про фонд FXRU (те же еврооблигации, только без рублевого хеджа) Финекс пишет, что типа «пацаны, всё норм, не волнуйтесь!»

При этом, фонд FXRU продолжает работать: базовые активы хранятся в Citi, фонд получает приходящие выплаты и реинвестирует их в инструменты денежного рынка для сохранения ликвидности.

Но, если честно, в нынешней ситуации уже и не знаешь, кому тут можно вообще доверять. Впрочем, инвесторы в фонды FinEx сейчас и сделать-то ничего особо не могут — так что, остается только наблюдать. (Ну и молиться, кто верует!)

UPD: Кому интересно — длинный комментарий Олега Янкелева в чате FinEx (даю ссылку на форвард в наш чат, т.к. сам чат Финекса закрытый). В принципе, подтверждает основную канву того, что я написал выше. Пара интересных моментов:

- «Ситуация с FXRB на рынке ETF в настоящее время не является уникальной – недавнее решение Blackrock о закрытии ETF на Россию с одновременным списанием всех активов является этому наглядным подтверждением.»

- «Почему мы раскрыли информацию о FXRB именно сейчас: фонд находится под европейским регулированием и публичное раскрытие любой информации жестко регламентировано.»

UPD2: В чате Финекса раскопали статью Ведомостей 2013 года с анонсом выпуска первого ETF от FinEx, там есть прекрасная шутка от Шувалова. =)

Игорь, признайся, ты что-то знал?!

UPD3: Написал отдельную статью про то, что за убытки по хеджу FXRB, похоже, расплатились активами из FXRU.

Если статья показалась вам интересной, то буду благодарен за подписку на мой ТГ-канал RationalAnswer, где я пытаюсь найти разумные подходы к личным финансам и инвестициям.

теги блога Павел Комаровский

- Binance

- ChatGPT

- coinbase

- Credit Suisse

- ETF

- finex

- FinEx ETF

- FIRE

- FTX

- fxrb

- interactive brokers

- Microsoft

- nft

- OpenAI

- S&P500

- sec

- telegram

- Tether

- USDC

- USDT

- VK

- акции

- банки

- банкротство

- бинанс

- биткоин

- блогеры

- блокчейн

- Брокер

- брокеры

- валюта

- валютное регулирование

- Виталик Бутерин

- госдолг США

- дайджест

- дефолт

- доллар

- доллар рубль

- дональд трамп

- Евросоюз

- законодательство

- зарубежные площадки

- Зарубежный брокер

- ИИС

- Илон Маск

- ипотека

- искусственный интеллект

- Итоги недели

- капитал

- китай

- книга

- кризис

- криптобиржа

- криптобиржи

- криптовалюта

- личные финансы

- майнинг

- Минфин

- Мобилизация

- МосБиржа

- Набиуллина

- налоги

- НДФЛ

- Нейросети

- нейросеть

- нефть

- новости

- новости недели

- новости рынков

- новости финансов

- облигации

- оффтоп

- павел дуров

- пенсия

- пошлины США

- реклама

- рубль

- санкции

- Сбербанк

- СПБ биржа

- стейблкоин

- США

- Сэм Бэнкман-Фрид

- тарифы

- Твиттер

- Телеграм

- Тинькофф

- торговые войны

- Трамп

- трейдинг

- ФРС

- хедж-фонд

- ЦБ

- штраф

- экономический дайджест

- эмиграция

- эфириум

- Яндекс

<готовит просвещенья век.>

А если серьёзно — чем дальше, тем больше проявляются результаты

текущего безумия...

Очень мерзко на душе...

Когда будет остановлены преступные списания? У нас договор с брокером и с регулятором Там еще штук тридцать разных фондов, все как один надёжные и ликвидные осталось базовые активы слить.

co to będzie, co to będzie?»

Для примера смотрите фонды на VIX, уж на что актив с сумасшедшими шоками, а большинство ЕТФов на него торгуются годами без проблем.

они даже в 14 году всего на 25% просадили сча, а тут без стопов тупо ждать нуля, уроды

а если еще бы оставил fxit и fxcn было бы уже больно

На VIX было много весёлых историй — сходу могу вспомнить TVIX и XIV в районе 2016 года

«Расчеты раз в несколько недель» — ну это атас. Там должен быть хэдж рыночными инструментами с ежедневным ребалансом, по идее.

Ваша задача обеспечить его стабильность в другой валюте, для этого заключается валютный своп на сумму всего портфеля.

Я не уверен насчет нескольких недель, может своп и ежедневно заключается.

В любом случае там 24 февраля хватило, чтобы пришлось продавать бонды по бросовым ценам, чтобы рассчитаться по свопу.

В таких фондах свопы должны перезаключаться ежедневно, на новых условиях и под новый NAV.

Для валютного хеджирования в случае FXRB использовался валютный своп-контракт (производный финансовый инструмент), заключаемый между фондом и банком-контрагентом на 1 месяц с автоматической пролонгацией.

Старший партнер FinEx Capital Management LLP Олег Янкелев последовательно объяснил, что именно произошло:

«На фоне санкций и ограничений на движение капитала, введенные правительством и Банком России, контрагенты фонда (крупнейшие инвестиционные банки) приняли решение не продолжать операции валютного свопа в паре рубль-доллар (имеется ввиду корректировать номинал контракта и/или его продлевать) и потребовали немедленного расчета по контрактам.

В соответствии со стандартными условиями функционирования рынка внебиржевых деривативов фонд был обязан покрыть убытки по свопам — единственным источником для этого были еврооблигации российских эмитентов, составлявшие активы фонда.

Из-за резкого падения стоимости российских еврооблигаций на международном рынке управляющий был вынужден продать все облигации, относящиеся к данному классу активов, для покрытия обязательств по свопам. Результат — падение стоимости акций FXRB до нулевой отметки. Причина — реализация крайне маловероятного геополитического риска».

Очевидно, что это был вопрос времени, когда все это навернется.

Имхо, тут все основания у потерпевших судиться с ФинЭксом за нарушение due diligence и явно неадекватный продукт.

Лучше просто было не делать фондов с рублевым хеджем)

Да не, не хочу больше защищать. Просто многие сгоряча пишут не самые справедливые вещи. Это не активный фонд, чтобы не быть терпилами, слишком многое зарегулировано

Поэтому имеем вот такую картину (конец 1 февраля)

Вся дополнительная доходность это разница в ставках денежного рынка.

К ней тянется разница в доходности между одинаковыми бондами, долгосрочно они обречены сходиться.

капец идиоты получается на авось делали ставку

в 2014 тоже проседал пай фхрб, там и бакс сильно вырастал тоже, и еврооблиги наши скидывали тоже ну понятно не так активнее, но ведь тогда уже можно было увидеть риски им, идиотики короче.

да и сам виноват не разобрался, что может быть маржинкол у них, думал только просадка, ну хеджем я перекрыл все, будет уроком

Но всё это время Комаровский, Спирин и Ко во всю старались просветить неразумных в качестве и надежности продукта, построенного на самых европейских стандартах. :)

«Все, денег нет)»

Припарковали деньги…

Но оставил FXRL, так как «всего на 5 тыщ руб хрен с ним»

зря не продал

Набери FinEx site:smart-lab.ru About 3,910 results 4К страниц только здесь понаписано. Интересно, было хоть слово о рисках диверсификации против русского рынка в условиях уже действующих санкций.

Ну вот кушайте, не обляпайтесь.